扎根重庆,布局全国 民生教育(01569)是价值洼地吗?

智通财经APP获悉,中信证券发布研报称,民生教育(01569)作为国内领先的高等教育集团之一,深耕重庆地区,保持稳健内生的同时并逐步外延向全国布局,是目前港股估值最低的教育股之一。

行业背景:高等教育需求稳增,民办渗透率提高

民办高等院校渗透率逐渐提升

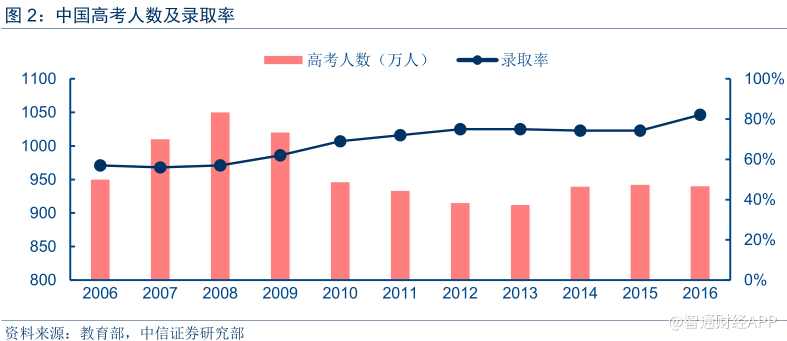

2014年起高考报名人数保持在940万左右,趋于稳定。根据中国国情,2016年中国高等教育毛入学率仅为42.7%,仍远低于美国。

政策层面,根据《教育脱贫攻坚“十三五”规划》提出的:“确保各地高考录取率不降低”,预计高考录取率仍将稳中有升,高等教育需求总体维持增长趋势。Frost&Sullivan预期高等教育在校生人数将由2016年的2890万人增长至2021年的3300万人,即高等教育行业增速将保持在6%-7%。

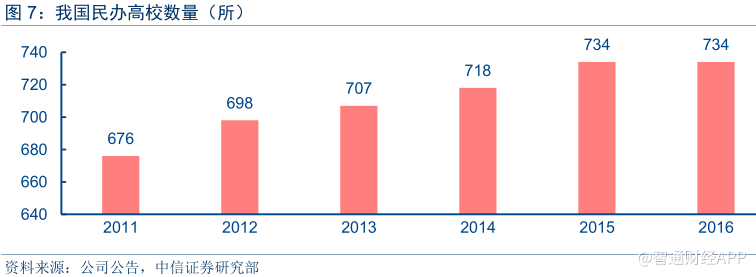

此外,民办高等学校在校生呈不断增长趋势,在校生人数从2004年71万人增长到2016年的634万人,CAGR达到20%,占高等教育渗透率从5%提高到19%。伴随着国家政策的支持、资本的推动及民办教育吸引力的增强,预计民办高等教育的渗透率将持续提高,2021年在校人数有望提升至800万人,渗透率达24%。

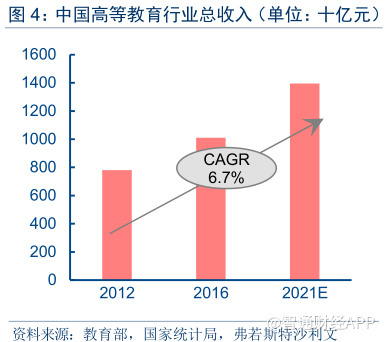

根据Frost&Sullivan的统计及预测,2012年民办高等教育市场规模为696亿元,2016年已增加到954亿元,CAGR8.2%,2021年民办高等教育收入将达到1390亿元,空间及增速均较为可观。

行业壁垒较高,领先企业具备先发优势

高等教育具有极强进入壁垒,主要体现在:

1)本科学校牌照是稀缺资源,新设立学校从专科到本科的进阶过程非常漫长;

2) 资本开支:资金门槛和土地门槛。申请设立民办高等教育机构,必须具有与学校的学科门类、规模相适应的土地,同时学校用地和建筑等固定资产必须在学校名下,不得用于与教学经营无关的资本运作;

3)教育品质和品牌壁垒。一般而言,高等教育机构需要长时间沉淀才能形成较好的教育品质和品牌,现存知名院校的品质和品牌具备很强壁垒。

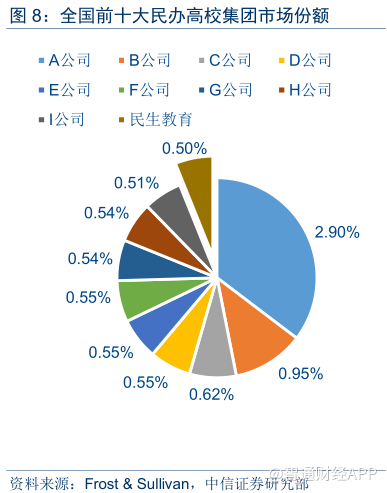

目前,中国民办高等教育行业内部呈现高度分散的市场格局,C10仅8%,尚未出现垄断性的行业龙头。同时,受我国高考和招生体系影响,跨地域招生的情况较为普遍,因此在外部进入壁垒较高的情况下,中信预计目前市场上的领先企业将保持先发优势,加快全国扩张的步伐,享受行业增长带来的红利。

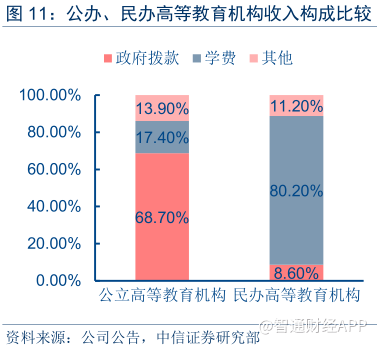

学费是主要收入来源,优质学校定价权强

公立高等教育机构的收入主要由政府拨款提供,占总收入的68.7%,学费收入仅占17.4%。民办高等教育机构的收入结构大不相同,依赖于从学生端收取的学费,占比达80.2%。

收入结构的不同与两类机构的运营模式、办学特色以及针对的学生群体特征紧密相连。民办高等教育机构更侧重于培养就业导向的应用型人才,学生更关注学校提供的就业平台,包括课程内容与实际工作的相关度,校企间的合作交流,以及学校的品牌影响力等。优质的民办高校有很强定价权。

经营现状:优秀品质促内生发展,学校网络不断

国内学生规模最大的民办高等教育供应商之一

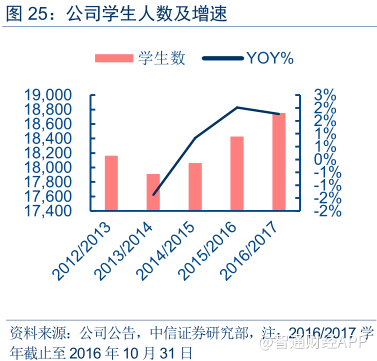

民生教育是国内学生规模最大的民办高等教育供应商之一,截至2016年底,在校生共计32635人。公司主要提供优质民办高等学历教育,通过多样化的课程和实践培养专业人才。

民生教育目前在重庆及内蒙古拥有4所学校,截至2017年6月,在校生人数达32515人,覆盖本科、专科及职业教育。2017年11月增资取得重庆电信职业学院51%的权益,12月1日对学校进行管理并实现利润并表。目前公司正在积极收购安徽文达信息工程学院51%的权益,同时拟投资安徽蓝天国际飞行学院、安徽合肥信息技术学院。

内生稳健:优秀的教育品质和品牌

优秀的教育品质体现在:1)校企结合的资源优势;2)领先的教研体系;3)出众的就业指标和生源影响力。拥有优秀的教育品质,形成良好的教育品牌意味着:1)生源持续增加的基础;2)学费定价权;3)未来不断扩张的基础。

区域化办学形成规模效应

重庆作为西南地区的核心城市之一,在政府的大力支持下,民办高等教育行业发展势头良好。据Frost&Sullivan预计,2015-2020年重庆市民办高校的招生人数将实现12%的年复合增长率,同期收入将实现14%的年复合增长,均大幅领先全国平均水平。

民生教育的业务主要集中在重庆地区,且三所高校都位于重庆市合川区,新收购的重庆电信职业学院则位于临近的永川区,在地理位置上关系密切,有利于开展教育资源上的内部合作,包括教师共享、课程互补及分享等,能够实现集中化规模效应。2016年,重庆应用职业技术学院与派斯学院签订合作协议,将共同探讨课程设计和教研方案等问题,同时双方还将在会计和电子商务领域展开合作。

经过十余年的发展,民生教育已经成功建立起自身品牌优势和生源影响力。按在校人数统计,公司目前已成长为重庆最大、全国前十的领先民办高等教育机构。

特色课程培养专业人才

民生教育旗下学校以就业为导向,根据就业市场的需求优化课程设置,提高毕业生的求职竞争力,从而提升对学生的吸引力。

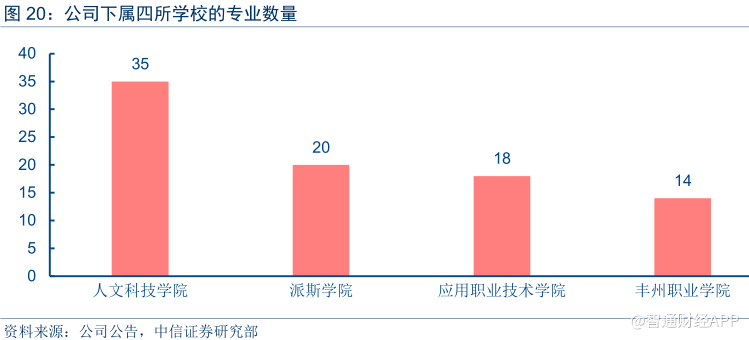

学校以就业为导向的教育体系将知识的实用性和人才的稀缺性放在课程设置的核心。通过与校外企业的合作交流,公司能够掌握就业市场的最新动向:

2015/2016学年,重庆人文科技学院与中兴通讯开展联合研究计划,校方积极捕捉信息及通讯技术的增长潜力,并相应开设计算机科学技术和软件工程的专业。

2017年秋,公司旗下学校开设11个新增热门学科,设计新能源科学与工程、物联网工程、社会体育指导与管理、移动互联网应用技术和口腔医学技术等11个热门专业,契合就业市场需求,有望有效吸引学生就读,对公司业绩起到推动作用。

针对学生的差异化的教育需求,旗下学校联合海外优质教育资源,打造了差异化课程项目。例如,重庆人文科技学院和派斯学院与香港能仁专上学院合作开展ACCA项目,与当地法院和医院开展法律、护理相关专业的实践活动等。2016年8月,人文科技学院获选为首批参加中国教育部发起的中美双百项目试点的中国14所高校之一。

校企结合,强化实践能力

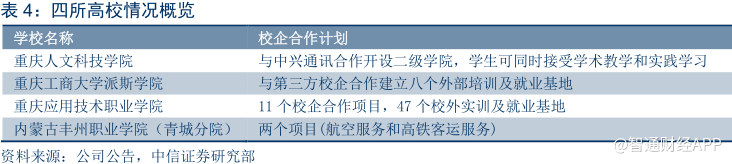

公司的校企合作计划将课堂学习的理论知识与社会实践相结合,能够为学生提供更多的实践机会,有助于开拓学生的就业前景。公司以满足地方劳务市场的需要为目标,已经与部分企业、政府机关和其他社会组织建立了紧密的联系:

1)重庆人文科技学院与中兴通讯展开合作,提供“学术+实践”的课程培训;

2)重庆工商大学派斯学院与校外多类企业建立了培训就业基地,包括一家证券公司、一家保险公司、一家饮料生产商、一家酒店、一家媒体公司和一家电影集团;

3)重庆应用技术职业学院开设了11个校企合作项目,涉及汽车厂商、软件公司、建筑工程、设计、文化市场运营等多个领域;

4)2016年底,内蒙古丰州职业技术学院启动两个校企合作项目,包括航空服务和高速铁路客运服务专业。

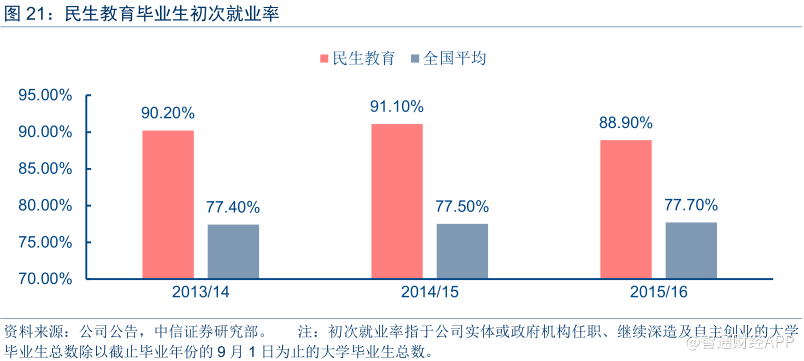

行业领先的初次就业率

公司人才出口质量有保障:2013/14、2014/15、2015/16学年,毕业生的初次就业率分别达到90%、91%和89%,较同期全国平均水平高出约12个百分点。

外延有力:深耕重庆,进军安徽高等教育市场

作为为数不多的高等教育上市平台,公司可充分利用自身优势实现内生增长和外延扩张,一方面扩充优质教育资源,扩大学生人数和议价能力;另一方面,直接通过并购的方式向外布局,收购优质标的,实现协同效应。

2016年9月,公司于山东省乐陵市筹建民生职业中等学校,预计于2018-2019学年投入运营。2017年8月拟收购安徽文达信息工程学院51%权益,并与安徽蓝天飞行学院及合肥信息技术学院达成协议,拟收购51%举办者权益。2017年11月增资取得重庆电信职业学院51%的权益,12月1日对学校进行管理并实现并表。

经营展望:收入稳步提高,经营效率提升释放利润空间

收入增长:学生人数持续增长,学费稳步提高

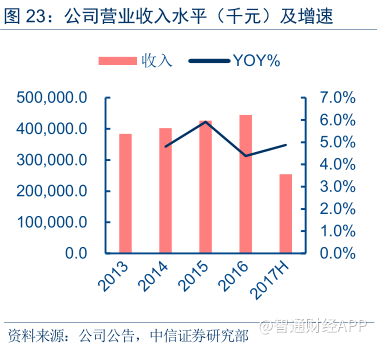

民生教育的收入主要来自于学费及住宿费收入。2014年-2016年,公司营业收入分别为4.03亿元、4.26亿元和4.45亿元人民币,CAGR为5.1%。2017年上半年实现公司营收2.55亿元,同比增长4.9%。

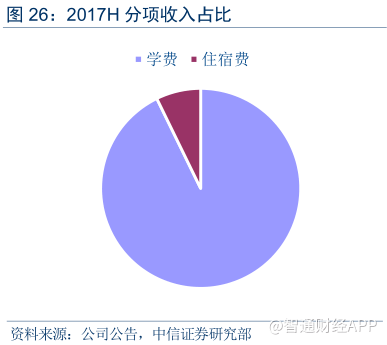

2017年上半年,公司学费收入2.36亿元,占92.8%,是公司主要营收来源。住宿费收入为1841.5万元,占比7.2%。

同时,公司公告2017年秋季学期开设11个新学科,使得整体学额及招生人数较上年有所增长,且新增院系带来的学生人数增加短期内可持续。考虑公司对市场热点行业的敏锐把握以及对新课程设置的快速反应能力,预计未来将持续新增专业并申请学额以驱动长期增长。

而根据专业不同,集团下属学校的本科学费为1.35万-1.8万元/学年不等,专科学费区间为0.65万-1.1万元/学年。集团2017秋季学期下属4所学校超过50%的本科专业继续获得政府许可上调1000-2000元,未来预计集团将保持每年提升50%左右的专业的学费上调步伐。

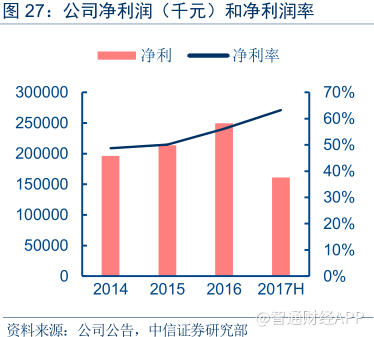

效率提升:并表拖累利润率,但影响有限

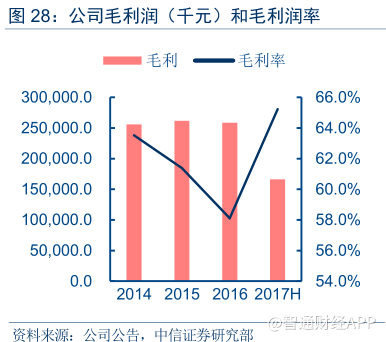

截至2017年上半年,公司毛利润1.66亿元,净利润1.61亿元,对应毛利率及净利率分别为65%和63%。盈利能力良好且稳步提升。2017年12月及2018年预计公司将并表重庆电信及安徽文达,二者盈利能力相对较弱(2016年重庆电信及安徽文达净利率为22%和28%),将在一定基础上拖累利润率,但由于占比不高,影响有限。

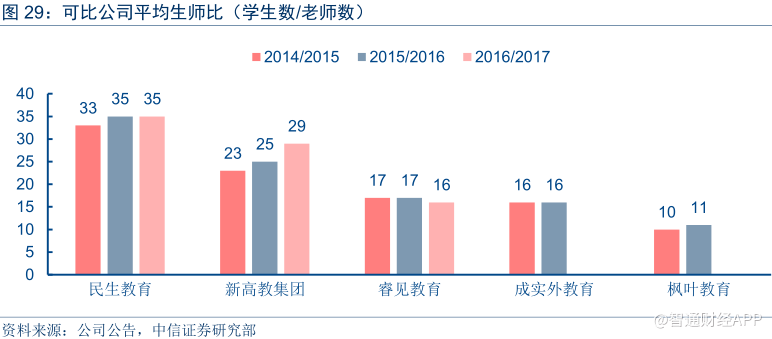

公司成本主要包括教职工薪酬成本及相关运营相关开支,教职工薪酬成本占比维持在50%以上。与行业内公司相比,公司学校地理位置较近,资源共享程度高,生师比相对较高,使得公司整体毛利率高于行业平均。随着学生人数持续上升,区域化布局的持续推进,运营效率不断优化,生师比预计将维持较高水平。

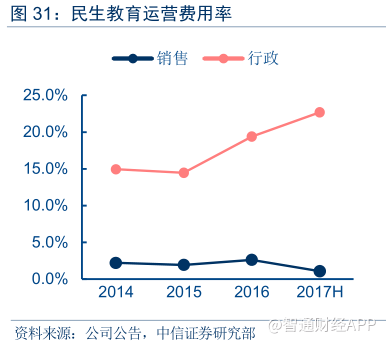

期间费用率方面:2017H年行政开支比例为22.7%,但其中1546.3万元为上市开支,剔除上市开支后,行政开支比例为16.6%,公司整体费用管控较好。

风险因素

1.政策变动风险;

2.市场增长不如预期的风险;

3.学费提价受阻的风险;

4.公司海内外扩张速度慢于预期的风险;

5.不利于学校品牌建立的事件发生的风险。

盈利预测与估值评级

中信假设:1)重庆电信职业学院及安徽文达信息工程学院分别于2017年12月及2018年并表;2)乐陵职业学校在2017/2018学年开始运营;3)集团旗下四校学费以合理幅度上调;4)各校学额提升申请顺利,学生人数逐步提升。

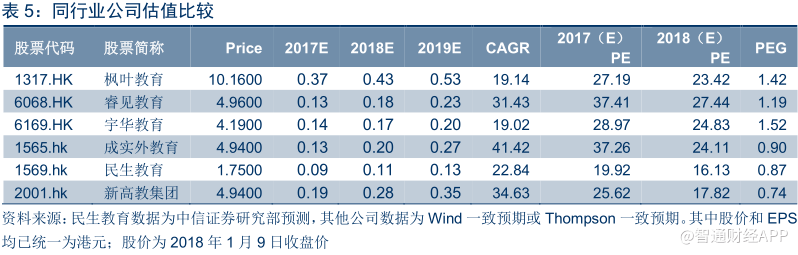

考虑重庆电信职业学院及安徽文达信息工程学院并表因素,中信预计2017-2019年归母净利润2.93亿/3.64亿/4.29亿元,CAGR21%。对应EPS分别为0.07/0.09/0.11元,现价对应2017/18/19年PE分别为20/16/14倍。

民生教育作为国内领先的高等教育集团之一,深耕重庆地区,保持稳健内生的同时并逐步外延向全国布局。根据DCF结果,并结合可比教育公司估值情况,给予2.20港元的目标价。现价距目标价空间约26%,民生教育是目前港股估值最低的教育股之一,首次覆盖给予“买入”评级。

(编辑:王梦艳)

扫码下载智通APP

扫码下载智通APP