ADC行业的“赋能者”:药明合联(02268)能否5年20倍?

公开超额认购近50倍,国际配售近20倍;乙组955个账户认购76.3倍,顶头槌25张……药明合联(02268)的招股结果让人仿佛回到了2019-2020年医药新股打新的巅峰时期。

热烈情绪下,场外OTC爆拉20个点,暗盘高开高走,正式挂牌瞬间拉高至28.8港元,涨幅超过37%,市值跃升至340亿。投资者们也开始呼喊:“药明合联或许下一个药明生物,有机会实现五年20倍回报之约。”同样,在上市仪式上,包含药明生物CEO、药明合联董事长陈智胜等在内的管理层均展现出对公司未来发展充满信心的积极态度。

不融资直接跑步进场

事实上,作为药明生物并表子公司,药明合联一开始就注定了高举高打。

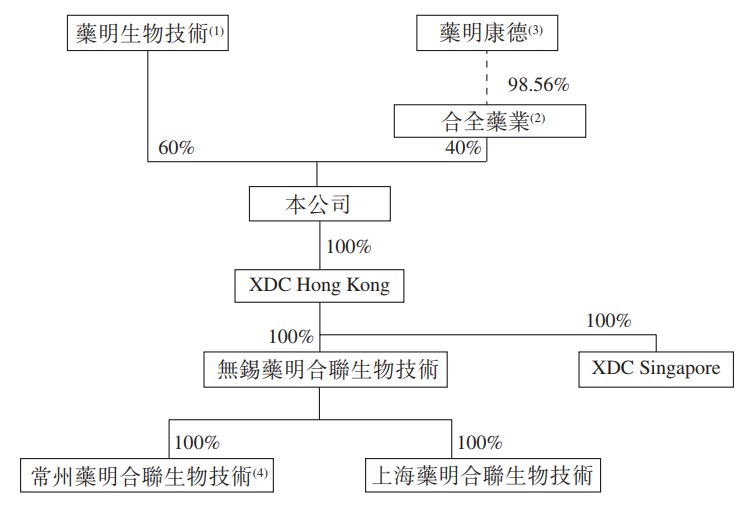

2021年5月,药明生物与药明康德子公司合全药业宣布正式成立合资公司药明合联。这也是国内CDMO领域的两大巨头在经历了2017年从“母子”分拆至“兄弟”独立上市之后,又重新站在了一起。而为了区别两家龙头母公司业务,药明合联仍旧围绕原先“合全”的技术体系以及药明生物的部分业务,主做抗体偶联药物等生物偶联药物CRDMO业务。

成立后,药明生物出资1.2亿美元获得药明合联60%的股权,药明康德通过子公司合全药业出资8000万美元间接持有40%的股权。一年半后,药明合联向港交所递交招股书,开启IPO。

值得注意的是,在上市前的一年半的时间内,药明合全并没有同其他生物技术公司一样,经过新一轮融资,几乎就是大股东们“包圆”,不差钱地跑步进场。

而在IPO战投基石上,只引入7名基石投资者,合共认购约23.46亿港元股份,其中Invesco景顺投资认购7.822亿元、General Atlantic Singapore认购3.911亿元、卡塔尔投资局认购3.52亿元、UBS基金认购3.129亿元、HongShan Funds认购2.347亿元、Novo Holdings诺和诺德基金认购1.955亿元、Lake Bleu Funds清池资本认购7820万元,按中间价计算,约占发售股份约64.94%。

对于未融资以及被引进的均属知名基石投资者,药明合联CFO席晓捷对智通财经APP表示:“与其他未盈利生物医药公司不同,药明合联的盈利状况一直良好,上市前并不需要依赖外部资本来维持公司的运营。而公司则符合资本市场中‘有规模,有增长,有利润,又极具稀缺性’的优质标的特征,所以备受资本市场追捧。”

实力稳健且IPO估值并不高

当然,能够不融资肯定与自身具备的过硬实力密切相关。

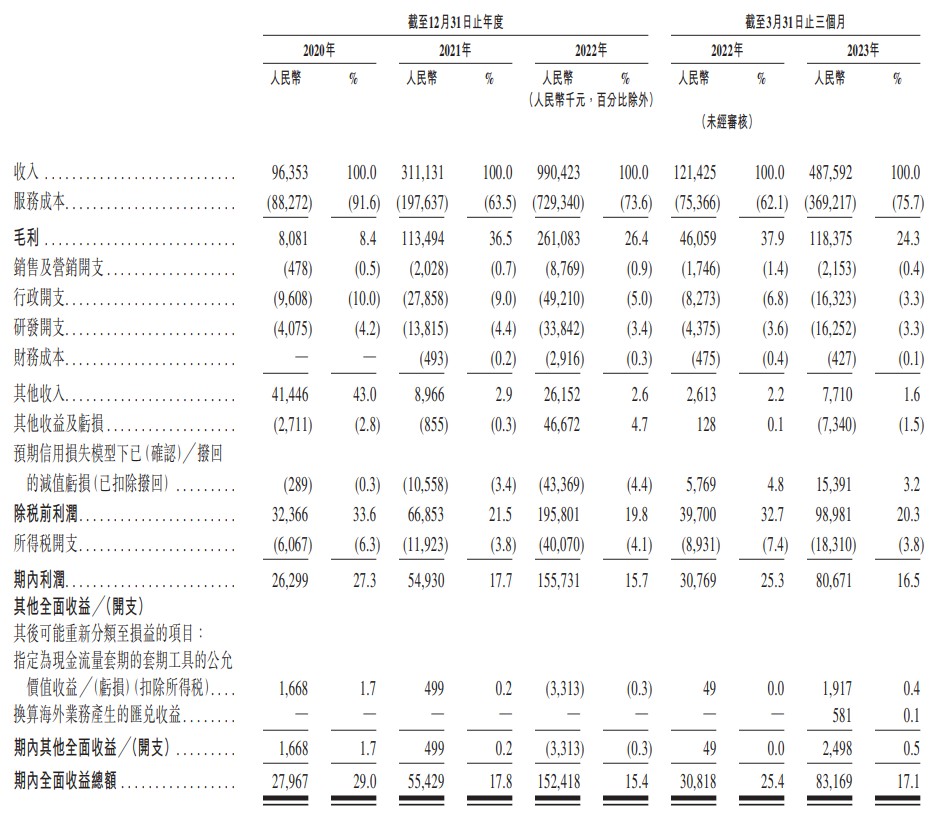

智通财经APP从招股书看到,药明合联在2020年、2021年、2022年以及2023年上半年的收益分别为人民币9635.3万元、3.11亿元、9.90亿元和9.93亿元,年复合增长率高达220.61%。同时,公司在这段时间内的净利润分别为人民币2629.9万元、5493.0万元、1.56亿元和1.77亿元,年复合增长率也高达143.34%。此外,公司的毛利率在四个财务统计口径下分别为8.4%、36.5%、26.4%和23.1%。

横向对比发现,今年上半年营收净利已超2022年全年水平,且6成左右的营收均来自海外市场。而按2022年的收入计,公司位居全球ADC外包服务市场第二位,市场份额已由2020年的仅1.8%增涨至约9.8%。

业务增量的同时,累计的客户规模体量也在持续上升。截至2023年6月30日,公司共有110个进行中的整体项目,其中包括44个IND获批的项目和14个处于II/III期临床试验的项目。与此同时,报告期内公司的客户数量分别为49名、115名、167名及169名。

令人惊讶的是,药明合联在获取客户方面的成本极低,几乎可以说是“零元购”。在2020年至2022年期间,药明合联的销售费用分别为47.8万元、202.8万元、876.9万元及215.3万元,销售费用率仅为0.5%、0.7%、0.9%及0.4%。相比之下,同类型ADC全链条CDMO公司在同一时期的销售费用率分别为5.16%、2.58%、2.66%。

过去的疫情三年期间,药明合联的业绩表现卓越,其收益和净利润均呈现出快速增长的趋势,同时公司的盈利能力也在逐渐增强,是不是像极了此前的母公司药明生物?再考虑以上限价20.6元定价计算,市值约242.7亿元,以若以23年首六个月纯利,估算今年纯利约为4.32亿人民币,市盈率约51倍,就估值角度来看,药明合联的估值并不算贵。

与此同时,药明合联在目前拥有三个生产基地的基础上,为进一步占领市场,其还在无锡建设了包括一条公斤级连接子及有效载荷的生产线(XPLM1),预计XPLM1设施将于今年第四季度开始GMP合规运营;以及计划在新加坡建立一个总占地面积约18500平方米,基地有四条生产线,用于临床及商业化生产的生产基地,以便实施“全球双厂生产”策略,巩固ADC药物CDMO领域的领先地位。

对于这一策略,药明合联CEO李锦才对智通财经APP表示:“我们现有的厂房的产能利用率很高,刚刚投产的商业化厂房已经有很不错的订单量,未来可期。”

ADC市场竞争给了CRDMO机会

与药明合联的火爆呈现正相关,ADC市场已经被充分点燃。

从市场表现来看,ADC药物这两年完全属于给生物医药“长脸”般存在,尤其是在payload、抗体修饰以及偶联技术方面均有所突破后,ADC药物靠着定点偶联实现了技术3.0的迭代。

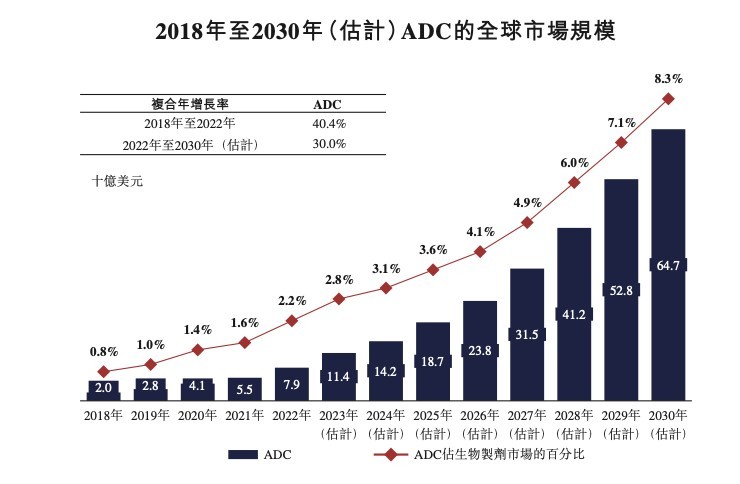

智通财经APP观察到,2022年全球ADC市场已增长至79亿美元,2018年至2022年的复合年增长率为40.4%,并预计2030年将进一步增长至647亿美元,2022年至2030年的复合年增长率为30.0%。根据相同资料来源,ADC药物在整体生物制剂市场中的份额预计将由2022年的2.2%增至2030年的8.3%。

细拆来看,就国内针对HER2+乳腺癌的ADC市场,其规模预计将从2020年的1亿元高速增长增至2030 年的196亿元,2020-2025的CAGR高达158.6%。

广袤的市场也吸引了众多企业涌入,全球在临床的ADC产品数量已超过200个,并至今形成了竞争几个梯队:第一梯队如辉瑞、罗氏、阿斯利康、GSK等。这些企业在ADC药物领域拥有丰富的研发经验和药物管线,且部分药物已在全球范围内上市,如辉瑞的Mylotarg、Besponsa、罗氏的Kadcyla、Polivy、阿斯利康的Lumoxiti、Enhertu、Seagen/武田制药的Adcetris、Padcev、Seagen/Genmab的Tivdak、葛兰素史克的Blenrep、吉利德的Trodelvy、Rakuten Medical的Akalux、ADCTherapeutics的Zynlonta等。

第二、三梯队则是国内的如荣昌生物的维迪西妥单抗、科伦药业,以及新码生物、普灵生物等,有部分研发和商业化方面均取得了一定的进展,但更多的是“卡”在研发、融资渠道等难题上。

一面是市场蓝海,一面是企业竞争红海。面对市场担忧的“后PD1时代”,李锦才直言这属于ADC药物CRDMO的“时代”:“PD-1适应症的过度重复导致了激烈的竞争,这一点显而易见。然而,ADC领域刚刚进入爆发期,其发展潜力巨大。”

的确如李锦才所言,由许多生物医药企业在开发生物偶联药物方面缺乏跨学科的专业知识,这促使了ADC外包服务行业需求的增长,为药明合联等CRDMO提供了一个壮大的契机。“CRDMO这一服务模式的门槛很高,因为ADC的专业性非常强,有需要跨学科的无缝对接和能力的高度集成,以及跨越大小分子的质量管理等。”他补充道。

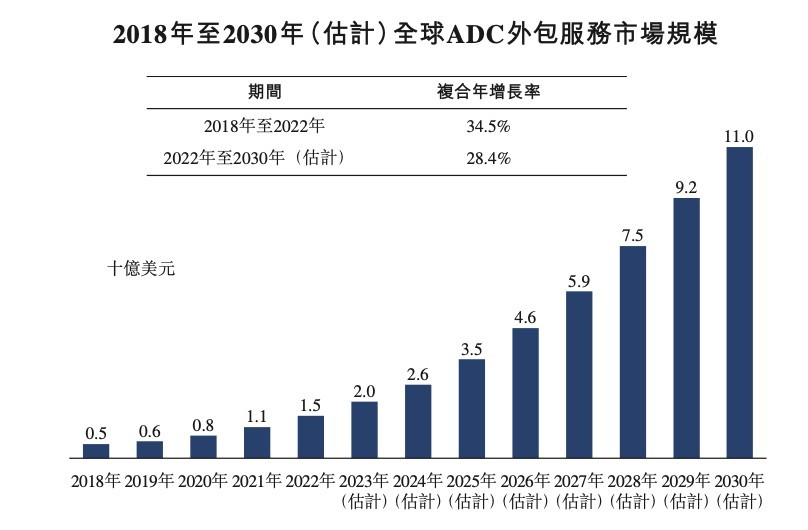

毕竟,目前全球ADC外包服务市场的价值达到15亿美元,2018年至2022年的复合年增长率为34.5%,超过了同期整体生物制剂外包服务市场21.8%的复合年增长率。预计到2030年,全球ADC外包服务市场将大幅扩张,达到110亿美元,2022年至2030年的复合年增长率为28.4%。

从整体角度来看,随着行业需求的猛增和其业绩的快速释放,药明合联作为ADC药物CRDMO市占率龙头企业,这一次似乎抓稳了风口。

扫码下载智通APP

扫码下载智通APP