小心! 美股正在“透支”2024年涨势 回调随时可能发生

智通财经APP获悉,对冲基金的仓位跟踪数据显示,今年最后一个月美股市场有可能出现空头回补进而继续在今年推高美股,但这一局面很有可能是‘借用’2024年的美股回报率预期,此举有可能使得明年的上涨空间更小且年末随时可能下跌。来自花旗集团的策略师们则表示,推动美股基准指数——标普500指数创下自1928年以来最佳11月涨幅之一的“超级涨势”现在正逐步失去反弹动力,调整行情随时可能出现。

来自巴克莱银行(Barclays)的策略师维努•克里希纳(Venu Krishna)在一份报告中写道:“投资者在第三季度削减了股票敞口,但疲弱的10月份就业报告、美联储官员们较温和的立场以及财政部低于预期的QRA(季度融资计划)这三重因素引发了对股票的强劲技术性买盘,迫使‘系统性和可自由选择的(包括做多基金和多策略对冲基金)投资者们’重返美国股市。”

巴克莱策略师克里希纳还表示:“此外,全球宏观对冲基金仍很大程度做空股票,随着市场继续走高,这些空头势力可能被迫转变策略。”“再加上年底的季节性因素,机构资金流入的激增可能会推高股市,但是这有可能是‘借用’2024年的回报预期,此举有可能使得明年的上涨空间更小。”

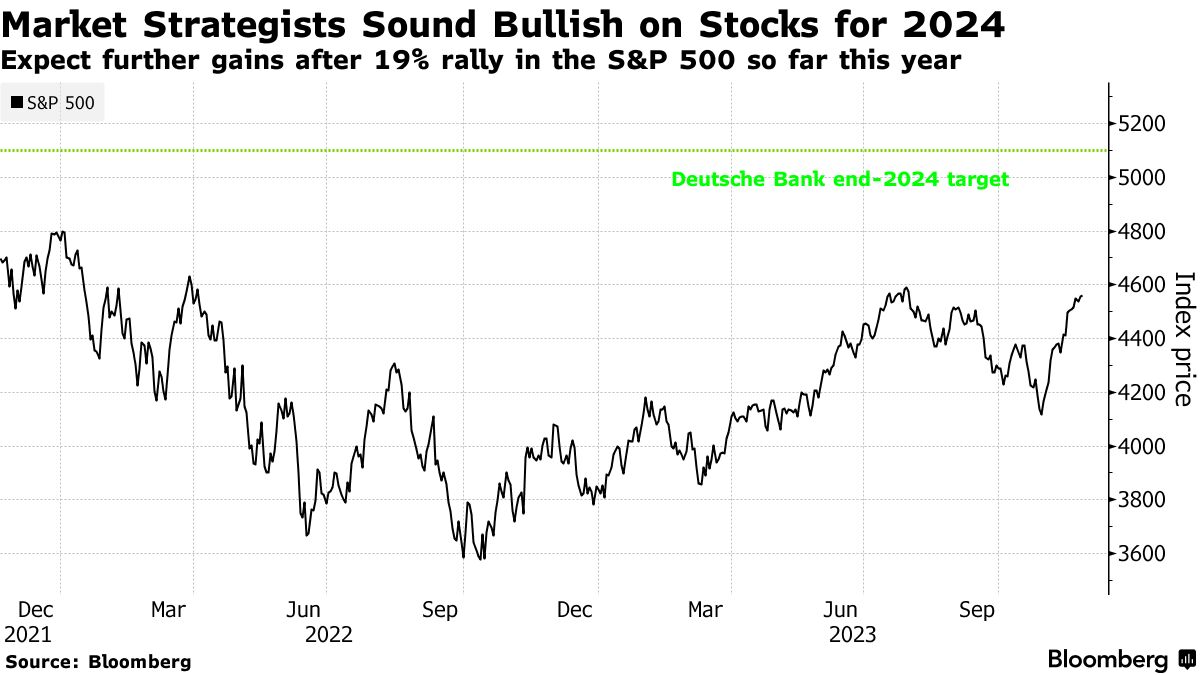

华尔街投资机构对于2024年美股普遍看涨。来自德意志银行(Deutsche Bank Group AG)和BMO Capital Markets的策略师们设定了华尔街迄今为止最乐观的目标点位。这两大机构预计,到2024年底,美股基准股指——标普500指数将达到5100点,这意味着较上周收盘点位上涨约12%。德银和BMO Capital Markets可谓极少数预测到今年反弹趋势的华尔街投资机构,这两大机构在2022年均预计今年标普500指数开启反弹。

然而,来自摩根大通的数据资产和Alpha团队则表示,对冲基金对2023年剩余时间的仓位给出的信号“喜忧参半”,显示出极其复杂的“混合信号”。其中去杠杆化的加速趋势可能预示市场接近顶峰,此外,对冲基金的拥挤度Alpha值虽有减弱,但尚未表现出显著压力。

在摩根大通的该研究团队看来,对冲基金对于多头和空头仓位的平仓步伐同步加速,这往往发生在市场反弹至峰值时,这支持了最近的反弹趋势已经结束的观点。

来自摩根大通的仓位情报主管约翰•施莱格尔(John Schlegel)写道:“全球20日期间的滚动流动的总资金流量已达到去杠杆2z的水平(所有地区的总流量均下降了1-2z)。”“在过去的2年里,高频对冲基金的总资金流量与市场表现往往呈现负相关。部分原因是,随着市场反弹,空头往往被迫进行回补操作。”

“然而,尽管我们看到空头回补,但我们仍然看到更大的多头仓位抛售规模,这意味着美股高频资金净流入在过去一个月仍为负,这又与我们通常在市场见顶时看到的情况截然不同,” 施莱格尔表示。

根据施莱格尔的观点,近期对冲基金的行为模式显示出一种异常情况,即尽管市场看起来可能正在上涨,对冲基金却在净卖出股票,这可能表明市场参与者对未来的市场表现持有谨慎或负面的预期。这种在股价上涨期间出现净卖出的情况,与市场顶峰时常见的乐观情绪和净买入行为形成对比。

他还指出,对冲基金对阿尔法策略的挤压力度(前50位多头势力vs前50位空头势力)已经减弱,但还没有显示出过多的压力迹象。“就过去发生的情况而言,最拥挤的高频净多头与净空头之间的表现差距,在对冲基金减持以及空头回补事件结束时,往往比最近的情况要负面得多。”

换句话说,通常在对冲基金结束减少总体市场敞口和平仓其空头仓位的阶段,那些被对冲基金重点持有的股票(净多头)与其重点卖空的股票(净空头)之间的表现差异会更加显著和负面。然而,最近这种现象并没有那么明显。这可能意味着,尽管对冲基金正在调整其仓位,但市场中最受关注的股票表现之间的差异并没有历史上那么极端或明显。

来自花旗集团(Citigroup Inc.)的策略师们发布最新报告称,推动美股基准指数——标普500指数创下自1928年以来最佳11月涨幅之一的“超级涨势”现在正逐步失去反弹动力,调整行情随时可能出现。由Chris Montagu领导的花旗策略团队表示,上周的基准股指期货——标普500股指期货资金流量看起来“喜忧参半”,令基准股指期货的净仓位看起来“略微看跌”;与此同时,纳斯达克100股指期货的净仓位则偏向“中性”。

Chris Montagu等花旗策略师在11月27日发布的一份报告中写道:“随着标普500指数连续四周实现强劲上涨,来自股指期货资金流量的潜在看涨迹象正在消退。”花旗策略师们表示:“本轮上涨趋势的第一阶段伴随着10月份空头仓位大量被解除。”但随后,Montagu等花旗策略师补充表示,后续新增的多头仓位现在逐渐消退,不过空头势力被迫回补仍有可能支撑年底前出现涨势。

扫码下载智通APP

扫码下载智通APP