城市供水+管道直饮水双轮驱动,稳健发展的中国水务(00855)迎长线布局良机

11月27日,领先的综合水务企业中国水务(00855)公布了2024财年上半年(截至2023年9月30日止6个月)的业绩公告。

数据显示,中国水务报告期内的收入为68.46亿港元,同比增长0.9%,期内净利润为13.78亿港元,同比下滑8.74%。但值得注意的是,该等财务数据并不能反映中国水务的真实业务经营层面情况。

这主要是因为中国水务的业绩受到了三大非经营因素的影响,其一是汇兑损失。由于2023年以来美元在加息周期中持续走强,与美元挂钩的港币也明显升值,而人民币走势则相对疲软,有一定程度的贬值,中国水务在编制财报时需将人民币换算为港元,这就导致数额无形中“变少”。其二是美元的强势令公司利息支出增加,财务费用增长了一个多亿。其三是期内有一笔一次性非经营因素的影响,这令利润有所承压。

若剔除上述三大非经营性因素的影响,中国水务报告期内的收入为62.3亿人民币,同比增长6.8%,净利润为14.23亿人民币,同比增长9.5%,实现了稳健成长,这主要得益于中国水务积极发展管道直饮水业务,夯实“城市供水+管道直饮水”的双引擎驱动业务组合基础,推动整体业务稳健发展。

智通财经APP认为,中国水务的城市供水业务将在水价市场化、城乡一体化等多个利好支撑下实现稳健发展,管道直饮水作为公司供水业务的第二增长曲线则有望保持爆发式成长,“双轮驱动”之下,中国水务的内在价值正不断提升。但由于大市低迷的影响,目前二级市场对中国水务的定价明显低估了其真实价值,公司估值存在修复空间。且未来随着供水业务的成功分拆上市,中国水务有望迎来价值重估时刻,而当下或许便是长期配置中国水务的好时机。

三大逻辑支撑城市供水分部稳健发展

作为中国领先的市场化跨区域供水运营商,中国水务是唯一一家以供水业务为主业的香港上市水务公司,其供水业务(城市供水+管道直饮水)覆盖中国22个省及3个直辖市,为超过3000万人口提供服务,公司每年售水量在主要同类上市企业中排名第一位。

报告期内,中国水务城市供水分部的收入同比微降1.2%至42.10亿港元,若剔除人民币汇率波动因素,则同比上升4.6%,这说明城市供水分部实现了稳健发展,而这主要得益于城市供水经营、城市供水建设增长的拉动。

具体来看,在供水量同比增长1.2%至6.8亿吨的带动下,城市供水经营业务的收入增长1.2%至14.69亿人民币;城市供水建设业务收入增长11.3%至18.96亿人民币;城市供水安装及维护服务的收入则微降2.1%至8.4亿人民币。

展望下半年,中国水务的城市供水分部有望继续保持稳健发展,这主要因为有以下几个利好做支撑:

其一,用水需求有望回升。上半年中市场用水量在一定程度上受到了疫情的影响,特别是工商业客户的用水需求。进入下半年后,疫情影响的消除以及宏观经济的企稳复苏,将带动工商业客户的用水需求回归正常水平。

其二,水价调整将恢复正常。上半年中,水价调整进程受到了疫情影响,报告期内成功调价的项目数量历年最少,这也影响了城市供水业务的成长。但进入下半年后,水价调整有望恢复,目前已有近10个项目进入了水价调整审批阶段。

其三,城乡一体化带来新增量。推动城市供水公共服务向县城、建制镇、乡等延伸是水务企业未来的发展方向,中国水务坚持落实成效一体化发展策略,这将为公司在区域维度上带来新的业务增量。

鉴于潜在的市场需求,为满足公司城市供水分部持续发展的需要,中国水务报告期内增加了产能,新投产了日供水7万吨的叶县南水北调水厂以及日供水2.5万吨的高安胡家坊水厂。中国水务表示,公司现有供水能力为每日910万吨,在建项目日供水200万吨,拟建项目日供水434万吨,公司计划供水总规模达到1544万吨/每日,处于行业第一位,未来新投产供水能力将较现有能力增长近70%。由此可见,城市供水未来仍有较大的成长空间。

值得注意的是,与城市供水分部有明显协同效应的环保业务报告期内也表现亮眼。得益于长期坚持“供排一体化”的战略,中国水务的环保板块迎来收获期,公司惠州清源等环保项目实现了高质量发展,这使得公司报告期内环保板块的收入增长19.9%至6.37亿港元,净利润大幅增长35.1%至2.51亿港元。

目前,中国水务有多个在建的污水处理厂,其中便包括了日处理10万吨的宁乡污水处理厂、日处理5万吨的宝鸡虢镇污水处理厂、日处理3万吨的万年中水污水处理厂,以及日处理3.1万吨的惠州清源工业污水处理厂(一期已试生产)。丰富的在建项目储备,为中国水务环保板块的持续高质量发展奠定坚实基础。

持续高成长的管道直饮水业务有望再造一个“中国水务”

在城市供水分部稳健发展、环保业务表现亮眼之际,中国水务供水业务的新增长曲线管道直饮水则处于持续高速成长中。早在2015年时,颇具敏锐洞察能力的中国水务管理层便开始探索管道直饮水领域。在四年的积累沉淀后,公司于2019年全面启动管道直饮水业务。

得益于城市供水与管道直饮水业务在管道网络、团队、品牌、服务等多个方面的协同作用,紧抓直饮水行业机遇的中国水务实现了直饮水业务的快速拓展,并迅速成为了中国先行领跑的管道直饮水运营商。数据显示,从2019财年至2023财年,中国水务的管道直饮水业务的收入从200万港元增至13.1亿港元,年复合增速高达405.9%。

报告期内,中国水务已在24个省的286个县市投资建设管道直饮水项目,已运营及在建直饮水项目超过6800个,同比增长70%,覆盖人口达到800万人,同比增长100%。

而在这800万覆盖人口中,有550万处于公司城市供水的片区内,250万处于供水片区外。这是因为中国水务在供水片区内发展管道直饮水的同时,亦以合作模式在片区外发展直饮水,通过“片区内+片区外”的双轮驱动模式快速抢占市场份额,这一发展策略已取得显著成效。

报告期内,中国水务公告了与河南新郑市、湖北武汉青山区、湖北监利市关于发展管道直饮水的战略合作让中国水务在供水片区外新增潜在覆盖人口170万人,这将持续巩固中国水务在管道直饮水行业中的领先地位。

在“片区内+片区外”的双轮驱动发展的催化下,中国水务的管道直饮水持续高成长。报告期内,管道直饮水收入为10.27亿港元,同比增长160.6%(若剔除汇率因素则增长175.7%),净利润为3.35亿港元,同比增长175.2%,该业务占总收入的比例已提升至15%,而去年同期为5.8%。

显然,直饮水业务已成为中国水务的新增长曲线,且仅凭直饮水项目,中国水务便有望孵化再造一个“中国水务”,该结论主要有以下三个依据做支撑:

其一,管道直饮水具有明显的消费属性。事实上,管道直饮水相对于是自来水的消费升级,能对自来水实现全场景替代,且管道直饮水相较自来水在收费价格方面更具弹性;同时,管道直饮水是桶装水、瓶装水或者是过滤器的最好替代品,这不仅是因为管道直饮水使用更方便,且工业级处理使水质更安全,产品水质实时监测并上传到各个城市的疾控中心平台,此外,中国水务的管道直饮水价格仅是桶装水、瓶装水或者是过滤器的1/8-1/10的水平,无论是在便利程度、水质安全以及价格等多个方面,管道直饮水均更胜一筹,竞争力更显著。

其二,管道直饮水具有广阔的市场空间,是“长坡厚雪”的优质赛道。近年来,在水务需求多元化、用水安全标准提升、消费升级等多重因素的带动下,市场对管道直饮水的需求不断上升,且相关政策亦鼓励支持直饮水发展,比如深圳计划在2025年实现全城自来水可直饮,上海提出至2035年全市供水水质满足直饮需求。在政策支持与市场需求提升的双重推动下,我国管道直饮水行业快速发展。据东吴环保预计,至2035年时,我国直饮水市场空间有望达到4059亿元,2021年至2035年直饮水行业的市场复合增速高达20%。

其三,中国水务有明显的先发优势和竞争壁垒,有望持续受益于行业成长。得益于布局较早、与城市供水业务的多维度协同效应以及采取了“片区内+片区外”的双轮驱动发展模式,中国水务已成为了管道直饮水行业的领先者,这让公司具有了显著的先发优势,并逐渐形成了品牌抢占用户心智。随着行业的不断发展,中国水务有望凭借先发优势和协同效应不断巩固其在行业中的领先地位,并实现持续的快速成长。

资产质量改善,真实价值被显著低估

在业务发展稳中向好的同时,中国水务报告期内亦积极改善公司资产结构和质量。事实上,美元在加息周期中持续走强对拥有美元债的企业带来了一定的经营挑战,因为还本付息数量在无形中增加,这会影响企业的盈利水平。面对这一挑战,中国水务报告期内坚决贯彻落实减债提质、开源节流的发展策略。

在债务方面,中国水务报告期内主动控制债务规模,在不影响公司业务健康发展的同时,降低了总借贷数额,这是公司总借贷额的首次下滑,以港元计同比下降3%,呈现出了拐点新趋势。

同时,凭借着优质基本面,中国水务报告期内获得了众多金融机构的支持,公司从德意志银行、国泰世华银行、东亚银行、民生银行、工商银行、以及由中信、东亚、交银组成的银团处获得了不同额度的贷款,以支持公司实现长短债务的置换。

报告期内,中国水务短期借款大幅下降12亿港元,同比减少14.8%,长贷所占比例升至70.2%,较去年同期的66.1%提升4个百分点。完成置换后,中国水务的财务结构将更加稳健、安全。

在提升效率方面,中国水务报告期内在保持业务健康发展的同时缩减了销售及行政开支,使该项支出占比从去年的8.9%降至8.3%,下降0.6个百分点。同时,公司的库存周期下降3.5天至52天,这亦表明中国水务的业务经达到了降本增效的效果。

此外,中国水务的发展也受到了行业的认可。公司报告期内获得了来自香港品质保证局的“绿色可持续金融认证计划”,表明其对中国水务可持续发展的看好。同时,全球知名的评级机构穆迪给予了中国水务子公司银龙供水在可持续融资框架下最高的SQS1可持续发展质量分数,值得注意的是,这是穆迪在中国乃至全球的供水客户中给出的最高评级,足以见银龙供水价值的含金量。

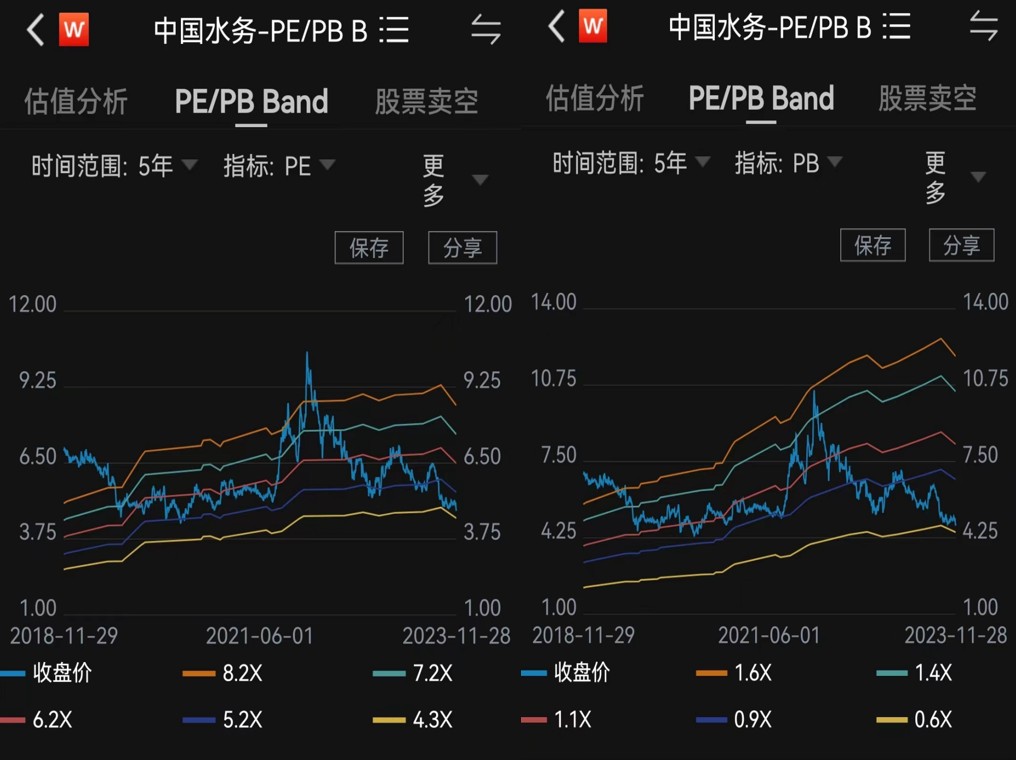

综合上述的分析,无论是从发展前景、财务结构和质量的改善以及行业的认可来看,中国水务的内在价值不断提升。但由于大市低迷的影响,当前二级市场并未反映公司的真实价值。从估值来看,中国水务目前的PE(TTM)为4.5倍,PB为0.64倍,两大指标均处于5年来的最低水平,且公司目前仍维持着30%左右的派息,中国水务的投资价值已十分凸显。

数据来源:wind

若以近5年来的中位估值水平衡量中国水务的价值,那么中国水务的股价有近50%的上升空间,这就意味着,仅估值修复,中国水务股价或便可上涨50%,若再叠加业绩持续释放的催化,“戴维斯双击”下股价涨幅或可升至更高。

此外,中国水务的供水业务分拆上市目前正稳步推进中,或有望于2024财年的下半年完成,这可释放相关业务的潜在价值,从而提升中国水务的整体市值。因此从多个维度来看,当下或已是长线布局中国水务的好时机。

中泰国际也发布了最新研报表示对中国水务发展的看好,其表示,中国水务下半年自来水业务需求将受益于经济的恢复,且公司管道直饮水业务表现良好,其认为中国水务长远升势不变。基于此,中泰国际重升对中国水务的“买入”评级,目标价7港元,较目前价格有近50%的上升空间。

扫码下载智通APP

扫码下载智通APP