煤电联动之前,看华能国际电力(00902)有多便宜

很多投资者,对个股的筛选总是摸不着门道,有的投资者以信息作为选股条件,或以技术K线作为选股条件,而这些筛选方式往往适用于短线行情。价值投资者一般会以PE/PB作为筛选条件,并根据公司的业务成长及价值做出长线投资的判断。

今天我们谈谈华能国际电力(00902),先看该公司的PE(TTM)和PB指标,分别为8倍和0.87倍,实际上,上述两个指标作为相对估值法,需要对比才能知道指标是否被低估,注意,是指标不是价值。智通财经APP了解到,港股电力行业PE均值为14.6倍,PB值为1.3倍,远高于华能国际电力。

看华能国际电力的估值指标,公司无疑是被低估的,但仅仅是价格低,不是值得投资买入的全部逻辑,很多投资者容易陷入价值投资的陷阱,认为只要估值指标低,那么这家公司就被低估了。要知道,一家被低估的公司,不仅仅满足指标低的条件,还要满足良好的基本面以及成长价值。

一、突破业绩增长瓶颈

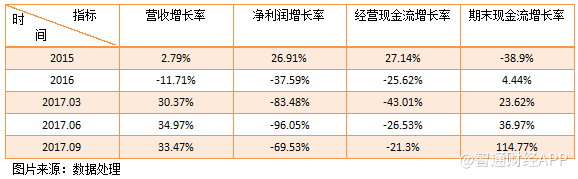

以华能国际电力最近的业绩来看,2017年首三季度,该公司的营业收入1110.74亿元,同比增长33.47%,净利润28.6亿元,同比下滑69.53%。看上去有点抽象。

那么我们以时间轴来看,2012-2016年该公司收入基本停滞,最大的增长率仅为2015年的2.79%,不过2012-2015年净利润增长幅度均较大,2016年净利润才开始下滑。而2017年是华能国际电力突破收入增长瓶颈,实现双位数增长的一年,比较狗血的是,2017年却是该公司利润下滑幅度最大的一年。

这到底是为什么?

先看收入端,智通财经APP了解到,华能国际电力的业务主要分为1.煤机发电业务;2.清洁能源发电业务(如风电、光伏等),其中煤机业务为目前公司的核心业务,收入大头,而清洁能源业务为该公司发展最快的业务。不管是煤机业务还是清洁能源业务,华能国际电力的收入来源均为售电。

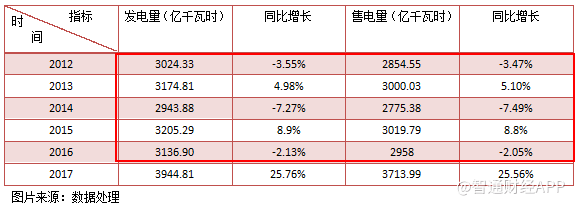

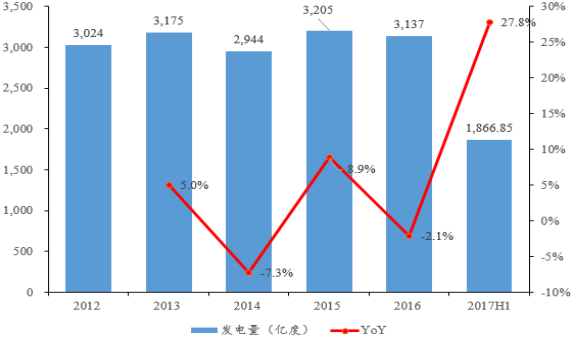

2017年全年,华能国际电力境内累计完成发电量3944.81亿千瓦时,同比增长25.76%,完成售电量3713.99亿千瓦时,同比增长25.56%,但以该公司2012-2016年的发电量及售电量来看,均徘徊在3000亿千瓦时位置,上去又下来,增长不稳定。

(华能国际电力中国最大的火力发电公司,发电量占全国全社会总用电量的5%以上)

那么,2017年华能国际电力的售电量和发电量为什么相对于前几年变化这么大呢?

智通财经APP观察到,2017年,华能国际电力的收入主力煤机业务整体售电量低速上升,而清洁能源发电,比如风电、光伏业务异军突起,增长率几乎以高双位数甚至三位数增长,这两项业务成为该公司业绩增长主力军。

再来看看公司利润的历年变化。

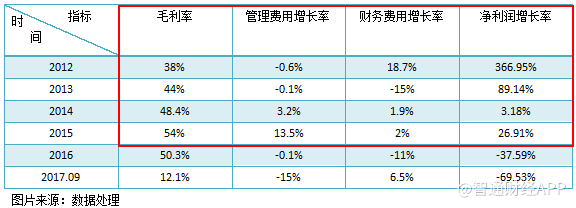

2012-2015年,华能国际电力的净利润均实现正向增长,但2016年及2017年1-9月该公司的净利润却出现了下滑,以下为影响该公司净利润的各项指标历年的增长情况。

智通财经APP发现,华能国际电力在2012-2015年净利润的增长并非期间费用减少的功劳,而是毛利率的功劳,期间毛利率提高了16个百分点,而财务费用和管理费用,在2014-2015年还是增长的。2017年首9个月,华能国际电力净利润下滑了69.53%,主要是毛利率下滑了38.2个百分点。(2017年1-9个月销售费用占比期间费用仅为0.1%)

2017年华能国际电力毛利率之所以下滑,主要是因为燃料成本的大幅增加所致,2017年上半年,该公司燃料成本共计 440 亿元,较上年同期增长89.95%,这反映在财务上,该公司当期销售成本为446.5亿元,同比增长达89.03%。2017年1-9月,华能国际电力销售成本为976.85亿元,同比增长达60.6%。

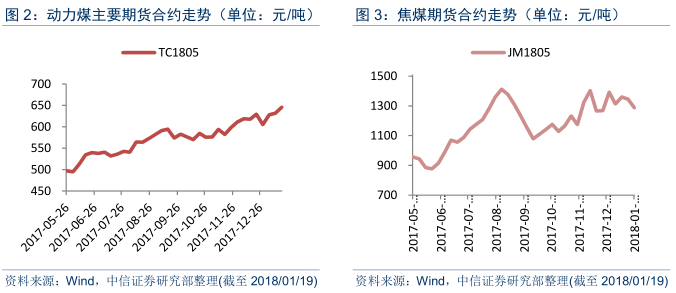

华能国际电力的燃料成本主要为煤炭成本,下面我们看煤炭的价格走势:

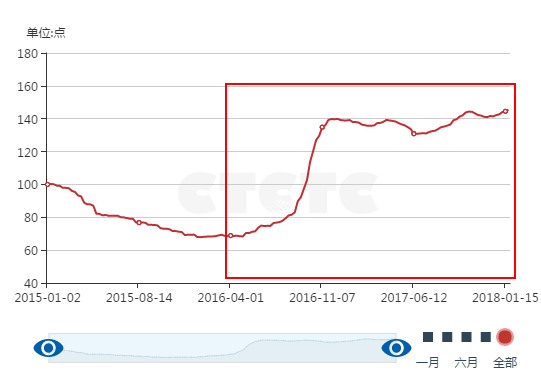

图片来源:中国太原煤炭交易中心(综合指数情况)

期货价格是现货价格的先行指标,我们可以看到动力煤和焦煤的期货价格近几个月来涨势凶猛,特别是动力煤价格。而就煤炭综合指数来说,2016年下半年开始猛涨,至今涨幅达94.5%,其中2017年煤炭综合指数一直维持在高位。

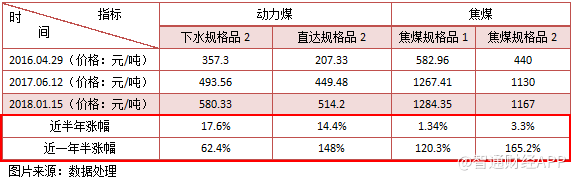

我们看一下就具体煤种价格情况,根据中国太原煤炭交易中心的数据,截止2018年1月15日,动力煤以及焦煤的价格半年来均有所上涨,其中动力煤的价格涨幅较大,比如动力煤品种的下水规格品2价格为580.33元/吨,近半年时间涨了17.6%。如果将时间上延至2016年4月份,两种煤炭价格的涨幅均非常惊人。

煤机目前仍占据华能国际电力大部分收入,若煤炭等燃料成本的持续提高,按道理说该公司的获利能力大概率会进一步被吞噬。

(一)、煤电联动带来的成长机会

不过,煤炭价格的持续走高,对华能国际电力来说或许也是一个机会。

在这里我们需要了解一个概念,即煤电联动。所谓的煤电联动,开始于2004年年底,当时国家规定,以不少于6个月,一般为一年一个周期,为一个煤电价格联动周期,若周期内平均煤价较前一个周期变化幅度达到或超过5%,便将相应调整电价。

上文已经谈到动力煤和焦煤的价格上涨趋势,特别是动力煤的价格变化,半年来的增长幅度已经触发上调电价的条件。实际上,华能国际电力曾在2017 年中期业绩电话会会议表示,该公司将全年公司采购的原煤价格的预测从同比上涨 8.7%调整为 23.7%,并谈到电价可能上调2分。

2017年6月16日国家发改委印发了《国家发展改革委关于取消、降低部分政府性基金及附加合理调整电价结构的通知》,决定从7月1日开始提高煤电上网标杆电价2.5分钱,如果按照华能国际电力的判断,上调电价2分的话,将对该公司的业绩产生重要影响。2017年华能国际电力的平均上网结算电价为414.01元╱兆瓦时,同比增长了4.39%。

电价上调最直接的影响是提高了华能国际电力的业绩增长水平,同时间接提高了公司的毛利率,上文已经谈到毛利率是影响公司的净利润主要因素,那么电价上调也间接对公司净利润的产生正面影响。

不过我们不能忽视华能国际电力的清洁能源业务,这是该公司2017年出现了一个增长亮点,该业务可能成为该公司未来扩张以及业绩持续增长的爆发点。

那么下面我们谈谈华能国际电力的清洁能源业务。

二、清洁能源售电量的高增长以及贡献力

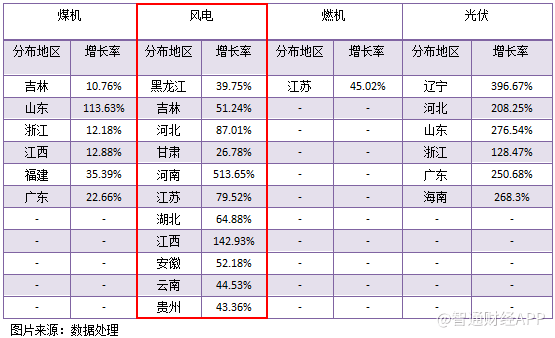

上文主要解释了华能国际电力在财务上历年表现,以及煤电联动带来的机会。实际上,清洁能源业务将成为该公司重点发展方向。首先我们先看华能国际电力的业务在2017年的表现情况,该公司的煤机业务部分省市存在售电下滑的现象,但在一些地区市场还是扩张的,不过增速较低。智通财经APP将华能国际电力2017年售电量增长率20%及以上地区制成表格(煤机则10%以上的增长率)。

以地区市场来说,2017年华能国际电力煤机售电量增长的省市有14个,下滑的有8个,增速在10%以上的仅有6个,风电布局地区有16个省市,下滑仅有1个,多数地区实现高双位数增长,而光伏布局的地区有14个省市,其中有8个地区刚实现收入,6个地区收入增速均超过三位数。

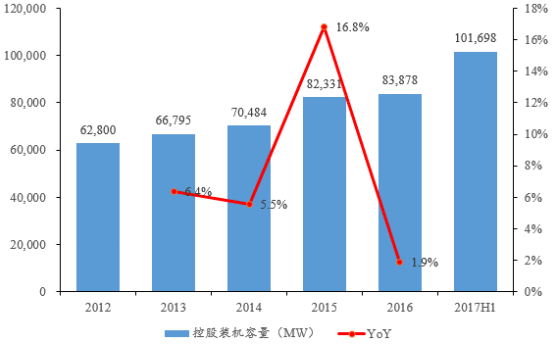

2017 年上半年,华能国际电力境内各运行电厂累计完成发电量1866.85亿千瓦时,同比上升27.80%,完成售电量1761.21亿千瓦时,同比上升27.55%,利用小时为1901小时,同比上升62小时。而该公司发电装机容量为101698MW,其中清洁能源占比达到13.36%,清洁能源无疑对该公司各项指标增长作出了主要贡献。

华能国际电力的风电和光伏业务的售电量虽然大幅增长,但在当期经营现金流上并没有多大的流入,或可能当期确认的收入较少。从光伏新增的售电区域来看,该公司正大力扩张清洁能源战略,风电和光伏是主要考虑的项目,该公司如何解决发展资金问题呢?

智通财经APP发现,2017年三个季度,华能国际电力的期末现金流和经营现金流的增长情况差距较大,主要是融资现金流出现了变化,融资现金流净额在三个季度分别增长176.89%、190.4%和167.82%。

值得一提的是,2017年首三个季度,华能国际电力的资产负债率为75.55%,该公司的融资扩张思路或可能有两种,一是债务期限调整,长债换短债,以减轻短期债务压力,二是通过股权融资或者债务资本化,获得扩张资本。无论华能国际电力采取何种融资方式,可以肯定的是资本支出重点方向将为该公司的清洁能源业务。

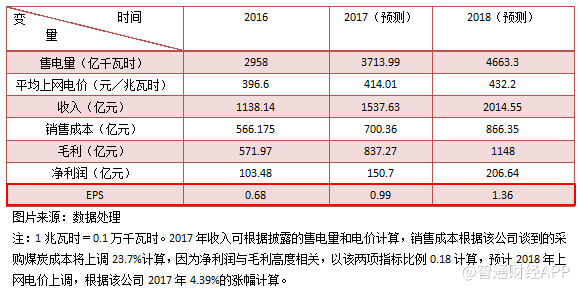

回归到华能国际电力的估值,下面我们将通过上文数据预测该公司2017年的业绩情况,因为各业绩变量存在一定的相关关系,比如收入与售电量高度相关,销售成本于煤炭等燃料成本高度相关,近利润又与毛利率高度相关,因此根据相关关系,可以对该公司业绩进行预测,从而进行EPS估值。

华能国际电力2016年的EPS为0.68元/每股,根据估算预测,2017年将达到0.99元/每股,2018年为1.36元/每股,每股收益分别可以提高45.6%和100%。如果按照业绩进行估值预测,华能国际电力的股价仍有很大的上升空间。

综上内容,华能国际电力目前处于价值低谷,估值指标(PE和PB)均远落后于行业,而该公司的业务状况发展势头稳健,清洁能源业务将是该公司未来业绩贡献的核心,该业务表现非常理想,售电量基本实现高增长,而且煤电联动政策和平价上网的趋势也助于该公司业绩的增长。鉴于华能国际电力目前的估值状况,对投资者来说不失为投资机会。

扫码下载智通APP

扫码下载智通APP