美股新股解读 | 赴美上市仍未落定,贝斯曼(BSME.US)要如何应对规范运作质疑?

在医疗器械上,超声诊断设备已进入我国市场多年,且发展已相对成熟。而由于发达国家超声诊断设备布局较早,GE、飞利浦、西门子等超声诊断设备生产企业凭借其技术先发优势,在全球超声诊断设备市场中占据较大的市场份额。

近年来,超声行业逐渐向便携化、精准化方向发展,人工智能技术加速赋能基层医疗,随着国产超声在关键“卡脖子”技术上的突破,国产超声诊断设备制造商也实现异军突起,在全球市场夺得了一定市场竞争力。

今年2月,又一中国医疗器械制造商向IPO发起冲击,并于近日更新招股书。据智通财经APP了解到,贝斯曼精密仪器有限公司(MED EIBY Holding,BSME.US)(下称“贝斯曼”)计划以每股普通股4.00美元至6.00美元价格发行400万股股票,募集1600万-2400万美元。

自有品牌销售增多提升毛利率,但仍未能扭亏

作为医疗设备制造商和零售商,贝斯曼精密仪器历史可追溯于2001年,主要生产医疗器械并在国内外销售。其中,具体业务的落地则主要依托于国内的Shenzhen Bestman和Nanjing Yonglei两家实体。

据了解,Shenzhen Bestman主要生产医疗器械,在国内外销售;Nanjing Yongle则主要出口医疗器械,并销售Shenzhen Bestman生产的医疗器械。

目前为止,深圳贝斯曼所生产的医疗器械种类超过35种。据公司官网介绍,公司目前的产品主要有:超声多普勒血流检测仪系列、超声多普勒胎心音仪系列、输液输血加温器系列、胎儿/母亲监护仪系列、注射器毁形器系列、肠内营养泵、胰岛素冷藏盒、静脉查找仪、乳腺自检仪、医用红外体温计、超声美容仪、智能消毒车等。

从产品类型来看,贝斯曼产品布局较多且繁杂,但均主要为一、二类医疗器械,总体可分为四大类:1.超声波多普勒设备;2.取暖器和注射器销毁产品;3.防疫产品以及4.健康筛查产品。

据公司在招股书中介绍,在过去的20多年来,深圳贝斯曼已为医院、药店、医疗设备公司和个人客户提供了567000多种一类和二类医疗器械产品。

而在渠道方面,公司产品则销往全国,并通过与1646家出口分销商合作,将其产品出口到了欧洲、美洲、大洋洲、非洲、中东以及东南亚等98个国家和地区。

截至2022年和2023年6月30日财年,贝斯曼分别实现营业收入338.63万美元和331.93万美元,营收规模出现小幅缩减。

从公司过往表现来看,2022财年,公司整体毛利率为23.3%,远低于医疗器械行业普遍35%-70%的高数值。主要由高企的收入成本所拖累,具体而言,公司收入成本由自制产品的库存成本和第三方制造商采购医疗器械的转售成本、交付产品产生的运费、以及存货减值组成。

而在2023财年,公司毛利率水平则由23.3%同比大幅提升至了46.0%,主要来自于自有品牌销量的提升。

智通财经APP注意到,与2022财年相比,公司自有品牌销售额占比由31%提升至了50%,其他制造商采购医疗器械的转售占比则由69%下降至了50%。由此可见,公司第三方制造商采购医疗器械的转售成本可能并不低,或成为影响公司毛利率的一大因素。

然而,尽管公司自有品牌销售表现有所提升,助推了公司的净亏损有所缩窄,但仍未能扭转公司整体亏损的态势。2022及2023财年,贝斯曼合计亏损303.14万美元。

面临协议控制架构、规范运作等风险

从市场空间来看,根据世界卫生组织预计,2015年至2050年间,世界60岁以上人口的比例将几乎翻一番,由12%增至22%。这背后,将伴随着慢性病的日益流行和医疗器械临床需求的不断增长,成为促进全球医疗器械市场发展的动因。

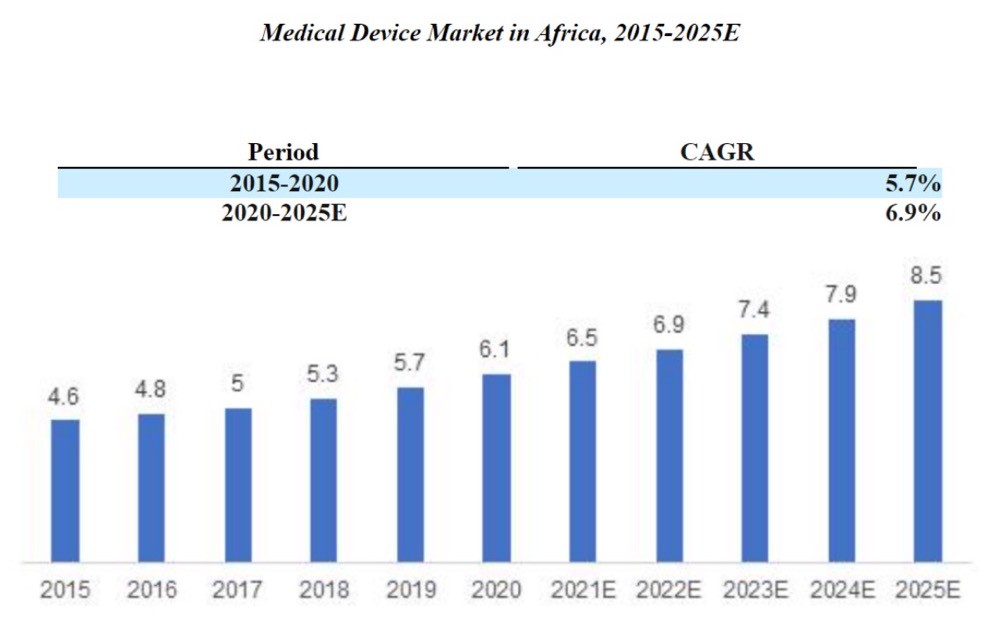

其中,非洲市场非常依赖医疗器械进口,进口量约占其医疗器械总市场的90%。据弗若斯特沙利文预计,非洲医疗器械市场规模将于2025年达到85亿美元,2020年至2025年的复合年增长速率为6.9%。

此外在非洲主要市场中,南非和埃及合计约占据市场的40%,尼日利亚、阿尔及利亚和摩洛哥也正增长迅速,合计约占医疗器械总市场的25%,逐步成为非洲地区前五大市场。在这类进口产品中,很大一部分来自中国医疗器械供应商,与美国企业分庭抗礼,由此非洲将成为国产医疗器械制造商重要的市场之一。

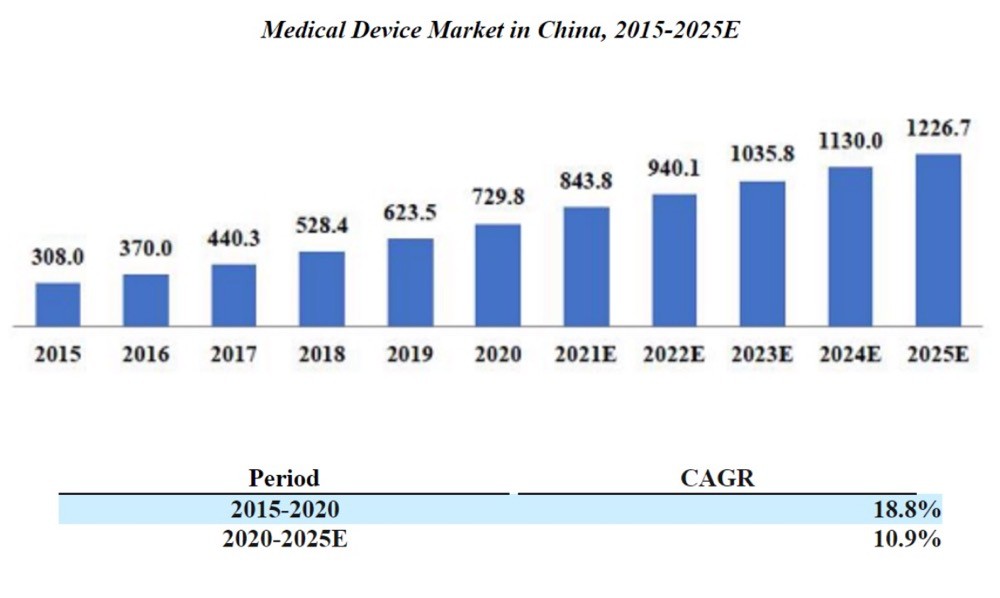

另一方面,由于慢性病患者的增加和政府支持政策的落地,我国医疗器械市场在过去几年中也实现了强劲增长,从2015年的3080亿元人民币增长到2020年的7298亿元人民币,复合年增长率为18.8%。据弗若斯特沙利文预计,到2025年将增长到12267亿元人民币。

对于贝斯曼而言,公司在超声血管多普勒检测仪以及输液输血加温仪市场占据了一定市场份额,随着中国及非洲市场的持续增长,有望推动公司业务在未来进一步扩张。

而与此同时,此次贝斯曼的上市也面临部分风险因素。首先是在今年8月,证监会曾出具境外发行上市备案补充材料,要求贝斯曼就协议控制架构、规范运作等方面进一步补充材料。

例如,要求公司说明其股东与主要境内运营实体深圳市贝斯曼精密仪器有限公司在股东及持股比例不一致的原因,以及其导致控制权不稳定、相关主体违约风险的可能性;说明直接股东Bo Lv Da Ma Si Holding Co,Limited、间接股东Dixiu Holding Co., Limited,以及深圳市贝斯正合投资咨询企业(有限合伙)和深圳市冠之合投资咨询企业(有限合伙)的入股原因及人员背景、价格公允性等,说明相关主体是否为境内外员工持股平台、是否存在股权代持、利益输送等。

此外,补充材料中还指出,公司存在未取得有效资质许可生产医疗器械产品的行为,对此,证监会要求公司说明整改措施,相关行为是否构成重大违法违规。

除此之外,在公司自身运营层面,贝斯曼也在招股书中提到,公司依赖于少数未签订长期合同的主要客户,2022财年,前三大客户占收比约达64%。而由于公司未与其客户签订长期协议,交易仅依靠简短的订单单来记录与流通客户协议任何主要客户的流失或订购减少将对公司业绩产生不利影响。

另一方面,当前医疗器械行业竞争激烈,众多医疗器械公司正在以合并的方式创造更大市场影响力的新公司。随着医疗器械行业的整合,向行业参与者提供商品和服务的竞争将更加激烈。同时,随着越来越多的医疗器械公司寻求将更多的产品设计、原型制作和制造外包,贝斯曼也将面临来自新进入者和拥有更多资源的老牌公司的竞争压力。

扫码下载智通APP

扫码下载智通APP