雅生活(03319)——扩张风格很像融创的物业龙头

本文来自“阿尔法工场”微信公众号,作者为“人大相食”。

得益于去库存,港股这轮牛市房地产行业涨幅耀眼。

一人得道鸡犬升天。诸如家电等配套行业,均受益匪浅。但是同样“利益关联方”的物业股,却往往被忽视,少人问津。

励志的是,物业股并不衰,不俗的业绩支撑下,港股物业双雄中海物业和绿城服务的股价从2016年以来也都翻倍了。

正因如此,今年2月9日上市的新股雅生活服务(03319),也应该加以关注——何况其IPO对应189亿港元市值,力压绿城服务和中海物业,要抢走物业股龙头宝座呢。

值得一提的是,雅生活IPO的故事尚并没有讲完,前次收购绿地物业算得上物业并购之最,这次IPO融资所得的25.89亿港元(总融资额的65%)又投向战略收购,这才是最吸引人的。

一门好生意

即使2017年房地产“五限”政策再严格,房企销售面积和金额也没下滑,而是双双创新高:

销售面积首次突破16亿平米;

销售金额首次突破13万亿元。

看看四大金刚的数据:

碧桂园卖出6016万平米,5500亿元(股东还在抱怨隐藏了部分销售);

万科卖出3400万平米,5283亿元;

恒大卖出5241万平米,5151亿元;

融创卖出2238万平米,3600亿元(数据来自中指报告)。

城市化任务是长期的,每年要盖很多很多房子是确定的,物业也是确定的,因为有法可依:

《城市新建住宅小区管理办法》第五条,房地产开发企业在出售住宅小区房屋前,应当选聘物业管理公司承担住宅小区的管理,并与其签订物业管理合同。

这意味着,你们家房子什么都能缺,就是不能缺物业。

那么问题就简单了——谁能搞定开发商进驻小区,就赢了一大半。毕竟物业是门简单的生意,物管业务(保洁、保安、绿化、维修等),给开发商的增值服务(协销、物业代理、房屋检验等),任谁都能驾驭得了。

举个有意思的例子:最近处于舆论风口上的南都物业(SH:603506),砸盘在2016年10月,便被杭州电视台《民情观察室》命名为“赶不走的物业”。

那另外一小半是什么呢?答案是对业主的增值配套服务,主要是指生活服务,包括家政、房屋及商铺经纪、拎包入住等;资产管理服务,包括停车位销售、安排住宅租赁等。

充分挖掘业主剩余价值,多元化发展是必要的,从全国物业管理协会的一个数据足以佐证:2016年百强物业公司物管收入占83%,贡献69%利润;配套收入占17%,却贡献了31%的利润。

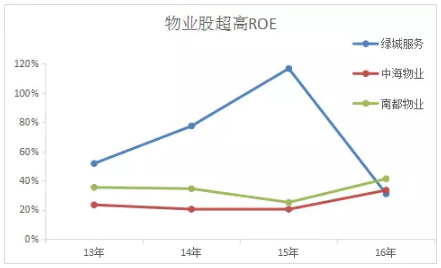

2013年~2016年,绿城服务、中海物业和南都物业ROE都在20%以上。

以品质闻名,素有“地产茅台”称号的绿城高端物业,ROE更是惊人(52%,77%,117%,31%)。什么概念呢?用土话讲叫“两年回本”。

背靠两棵大树

上市后大概率将成为物业龙头的雅生活,值得关注的地方,并不全部落在一门好生意的概念上,更有其背后的“两棵大树”——这也是接下来将要着重解析的。

雅生活是雅居乐集团下的物业公司,主要业务为:

住宅物业,包括商品房、旅游地产项目等,2017年H1收入7亿元,占比77.9%;

非住宅业务,包括广场、写字楼等,2017年H1收入1.98亿元,占比22.1%。

住宅物业方面,居2017年中指院百强物业第13名。截至2017年9月30日,雅生活在中国65个城市提供物管服务,在管建筑面积约7620万平米,服务业主逾100万户。

雅生活定位于中高端物业公司,平均物管费2.94元/月每平米,虽略低于绿城服务3.08元/月每平米,却远高于全行业2.31元/月每平米的水平。

旅游地产物业当属住宅业务里的精品,得益母公司雅居乐集团在广东、海南等省著名4A级景区发展旅游地产,雅生活正致力于成为此细分市场龙头,最典型的项目是获得住建部“物管示范小区”的海南清水湾金色果岭小区。

截止2017年9月30日,雅生活服务17个旅游地产项目,在管建筑面积560万平米,合约面积1430万平米,该领域的龙头实至名归。

旅游地产的物管费为4.11元/月每平米,比自家住宅地产物管费高出40%。

非住宅物业方面,由于受聘于一处1790万平米的旅游胜地,在管建筑面积由2016年9月的110万平米,增长到2017年9月的1970万平米。

雅生活背靠的另外一棵大树,是绿地控股。

2017年6月雅生活与绿地控股战略合作:雅生活10亿元收购绿地物业,而绿地物业母公司绿地控股花10亿元买雅生活20%股权——说的有点绕,意思是:绿地控股用旗下物业板块换来雅生活20%的股权。

新来的这棵大树或者说干爹(“供应小区”的衣食父母)的分量有多重,对比一下2017年的销售数据你就知道了:

雅居乐集团全年销售面积为676万平米,销售额813亿元;

绿地控股全年销售面积2136万平米,销售额2725亿元。

不仅把旗下在管面积200万平米的物业板块装入雅生活,绿地控股还承诺:

2018年1月1日~2022年12月31日,每年开发“不少于”700万平米的物业聘请雅生活管理,另外有300万平米物业的优先选择权。

如是,雅生活物管业务的增速较未收购前至少翻番。

也许是尝到甜头,此次IPO募集资金用途,有一大部分是战略收购,而这也让笔者从雅生活身上,隐隐看到了点融创中国(HK:01918)的架势。

像极了融创中国?

房地产市场由黄金时代跨入白银时代,最快提升规模的方法,毫无疑问是通过并购。

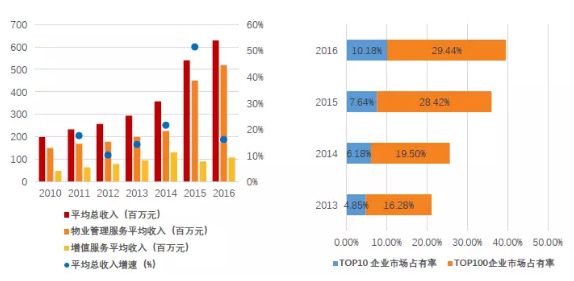

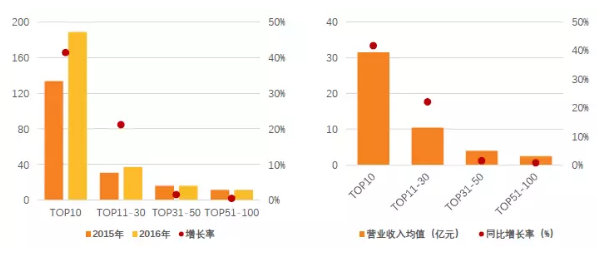

2010年~2016年物业百强的平均收入,及市占率变化如下图:

2010年~2016年物业百强管理面积,及营收均值变化如下图:

趋势很明确,逻辑很清晰,就是要向行业巨头集中,要买买买。

而你要知道,雅生活上一次对价10亿元收购绿地地产,算得上是中国物业公司并购史上单个公司出资最大规模(绿地物业换20%股权交换,并未见真金白金,但价值锚定在雅生活50亿估值,还是没什么太大水分的)的案例。

虽然绿地物业在管面积不大,但雅生活醉翁之意显然不在于此,而是在于未来700万平米~1000万平米的支持空间。

这一次雅生活借着IPO,还有背后两颗大树的支持,又要搞事情了。

招股说明书显示,雅生活要拿出25.894亿港元搞并购(本次募集资金的65%),而且要收购“与本公司市场地位相若的其他物业管理公司”。

雅生活明牌做并购,这是不是有点像融创中国?后者通过并购迅速的扩大市场份额,买不了整个公司就买项目,甚至还不惜入股乐视……

这里要带一笔的是,绿城服务上市时也表示通过并购做大,但投入的资金以及这几年的行动都不太够看。究其原因可能是没钱,瞧瞧母公司都差点卖身。

有资源、有钱、有成功案例的雅生活,许下了一个并购的大饼,如果真做成了值多少钱呢?

雅生活未来的想象力

雅生活IPO前股本为10亿,本次全球发售3.33亿股,最高发行价为14.2港元,对应189亿港元市值。

以2016年Q4的0.41亿利润,2017年1-9月的2.01亿利润计算,雅生活IPO发行价对应动态PE为78。

目前中海物业市值91.7亿港元,2017年往前4个季度净利润为2.67亿港元,对应PE为34;而同期绿城服务市值172.78亿港元,净利润为3.51亿人民币(汇率1:1.238),对应PE为40。

粗略对比,雅生活要比绿城服务、中海物业贵很多,但看一个公司要用动态的眼光,特别是基本面变动很大的情况下。

想象一下三年后的雅生活是什么样子:

近三年雅生活的管理面积年均增速为20%,2020年可能达到7260万平米,物管费23.17元人民币/平米每年(因为部分物业费收不上来,实际上比单月平均物管费小);

若每年从绿地控股取得管理面积为1000万平米,还有已并入的200万平米,物管费12.15元人民币/平米每年;

2018年完成收购一家与绿地控股差不多大的物业公司,每年带来1000万平米增量的物业公司。

总共7260×23.17+(1000×3+200)×12.15+1000×2×12.15=23.14亿人民币,折合28.65亿港元(给第三方物业开发商做的咨询,由于费用低,这里直接忽略)。

随着旅游地产业务比重不断加大,雅生活净利润率逐年提升,按2017年前9个月17.2%的净利润率计算,2020年的净利润可能达到4.93亿港币,按绿城服务目前40倍PE对应197亿港元市值,略高于IPO市值。

很遗憾,即使乐观的预见收购成功,并且透支未来三年利润,上市那一刻买入还是贵了点,即使它是港股物业龙头,而且“长得像融创”。

当然,如果并购超预期,业绩还是能匹配上估值的。你是怎么看待物业龙头雅生活的呢?

免责声明:智通财经网转载此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。(编辑:曹柳萍)

扫码下载智通APP

扫码下载智通APP