减肥药市场广阔前景引众多玩家下场 但诺和诺德、礼来“双王之争”仍将持续

在2023年的医药领域里,最耀眼的“明星”莫过于以诺和诺德(NVO.US)旗下司美格鲁肽和礼来(LLY.US)旗下替尔泊肽为代表的GLP-1类减肥药物。在火爆的市场需求助推之下,诺和诺德和礼来的股价也实现了大幅上涨。

市场预计,减肥药市场规模有望在2030年左右达到千亿美元。更多玩家将进入这一市场,各种各样的新款减肥药也将让竞争变得更加激烈。不过,诺和诺德和礼来有望凭借已取得的先发优势,在未来一段时间之中继续统治这一令人垂涎的市场。

一、诺和诺德、礼来——占得先机

1、诺和诺德

作为引领这股减肥药热潮的制药商,诺和诺德股价今年以来涨近54%。这家丹麦制药商目前的市值已达到约4590亿美元,而丹麦在2022年全年的国内生产总值(GDP)为3954亿美元,真可谓“富可敌国”。

诺和诺德所研发的司美格鲁肽(Semagelutide)是一种GLP-1(胰高糖素样肽-1)受体激动剂。据悉,该药物通过激活GLP-1受体,以葡萄糖浓度依赖的方式增强胰岛素分泌,抑制胰高糖素分泌,并能够延缓胃排空,通过中枢性的食欲抑制减少进食量,从而达到降低血糖、减肥等作用。

司美格鲁肽的迅速走红,与名人“带货”密不可分。2022年10月,特斯拉首席执行官埃隆·马斯克在推特上公开称,自己靠定期禁食和服用司美格鲁肽,在一个月内减重9公斤。在“打一针就能瘦下来”的诱惑以及马斯克等名人的带动下,司美格鲁肽迅速风靡全世界,成为“减肥神药”。

诺和诺德目前共有三款司美格鲁肽产品在售,分别是Ozempic(注射用降糖药),Wegovy(注射用减重药)和Rybelsus(口服降糖药)。其中最受追捧的是在2021年陆续在美国、欧盟等多个国家和地区获批减重适应症的Wegovy。Wegovy在试验中表现出减轻受试者体重的优越性,STEP1研究表明,试验参与者使用Wegovy 68周后,体重平均减轻14.9%。

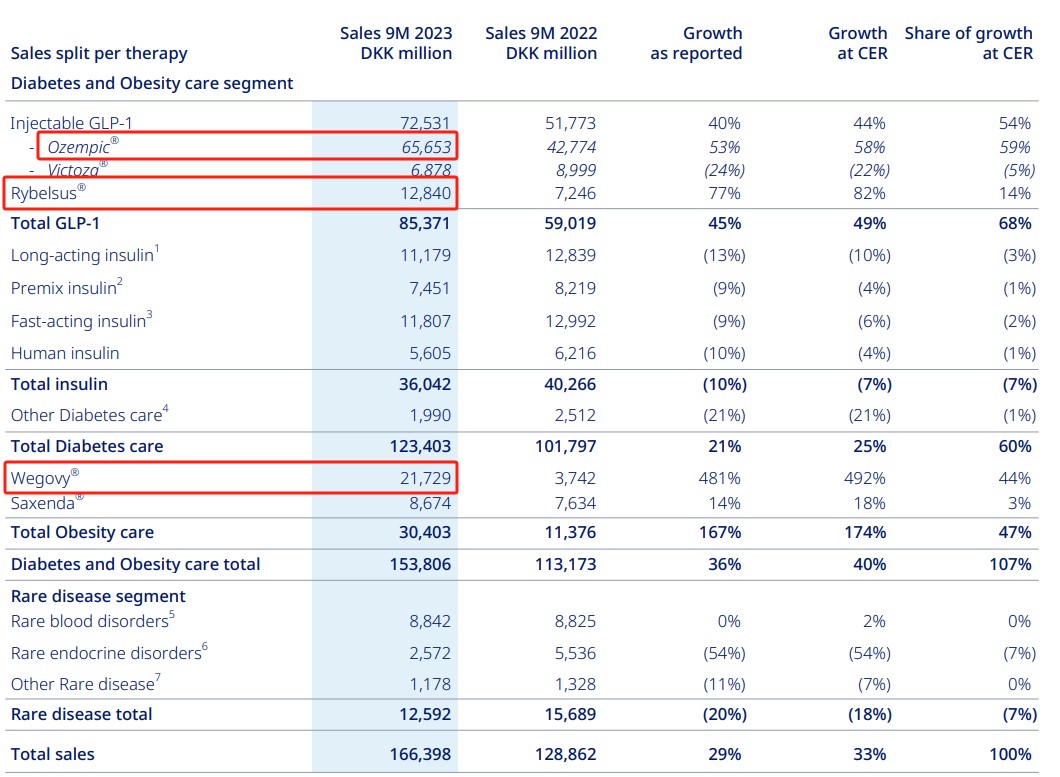

诺和诺德的财报显示,该公司今年前三个季度的销售额累计达1663.98亿丹麦克朗。其中,Ozempic销售额同比增长53%至656.53亿丹麦克朗,Wegovy销售额同比增长481%至217.29亿丹麦克朗,Rybelsus销售额同比增长77%至128.40亿丹麦克朗。这三款司美格鲁肽产品的销售额合计达约1002亿丹麦克朗(约合148亿美元),占该公司整体销售额的逾60%。

基于前三季度的良好业绩,诺和诺德在财报中上调了全年销售额和营业利润预期,预计全年销售额增长32%至38%(此前预期为27%至33%),营业利润增长40%至46%(此前预期为31%至37%)。诺和诺德表示,该指引反映了北美业务和国际业务的销售增长预期,主要受到基于GLP-1的糖尿病和肥胖症治疗药物销售增长的推动。

值得一提的是,司美格鲁肽似乎表现出了成为“万能药”的潜力。今年10月,诺和诺德宣布,提前终止司美格鲁肽治疗患有2型糖尿病患者的肾脏损伤和慢性肾病的三期临床试验,原因是中期分析显示该试验取得成功。诺和诺德表示,停止试验的决定是基于独立数据监测委员会的建议,该委员会认为,临床试验中期的分析结果达到预先设定的标准,可以提前终止试验。

11月发布的一篇论文显示,司美格鲁肽将患有心脏病的肥胖和超重人群心脏病发作和中风等事件的风险降低了20%。在更早的8月,诺和诺德公布了3期STEP HFpEF试验的结果。该试验评估了每周2.4 mg司美格鲁肽对射血分数保留的心力衰竭(HFpEF)肥胖成人的治疗效果,结果显示,司美格鲁肽能有效减轻这些患者的心力衰竭症状、增强活动能力,并促进体重减轻。

除了肾病和心血管疾病之外,诺和诺德还在探索司美格鲁肽在治疗酒精依赖、非酒精性脂肪性肝炎(NASH)、阿尔茨海默症、外周动脉疾病等疾病方面的疗效,以及研究其是否能治疗酒精成瘾。

2、礼来

司美格鲁肽的火爆令诺和诺德在减肥药领域占得先机,而礼来是其主要竞争对手。礼来的股价今年迄今已涨超57%,表现略好于诺和诺德。

11月8日,礼来的重磅减肥药物替尔泊肽(商品名为Zepbound)获得美国食品药品管理局(FDA)批准上市,用于肥胖(BMI≥30)或超重(BMI≥27),并伴有至少一种体重相关合并症(如高血压、血脂异常、2型糖尿病、阻塞性睡眠呼吸暂停或心血管疾病)的成年人慢性体重管理,需同时配合降低饮食热量和增加运动。

替尔泊肽是一款GLP-1R/GIPR双靶点激动剂,其作用与司美格鲁肽一样,在于刺激胰岛素的释放、增加饱腹感、减少食欲。去年5月,美国食品药品管理局(FDA)就已批准商品名为Mounjaro的替尔泊肽注射液用于改善成人2型糖尿病患者的血糖控制。

尽管替尔泊肽获批减重适应症的时间晚于司美格鲁肽,但试验表明,其减重效果要优于后者。一项替尔泊肽与司美格鲁肽的间接研究显示,与司美格鲁肽2.4毫克相比,替尔泊肽10毫克和15毫克的剂量分别能够导致额外的4.0%-5.6%和5.4%-6.8%的体重减轻。此外,六剂Zepbound在美国的标价为1060美元,相较诺和诺德旗下Wegovy的售价低了约20%,更低的价格也赋予了替尔泊肽竞争力。

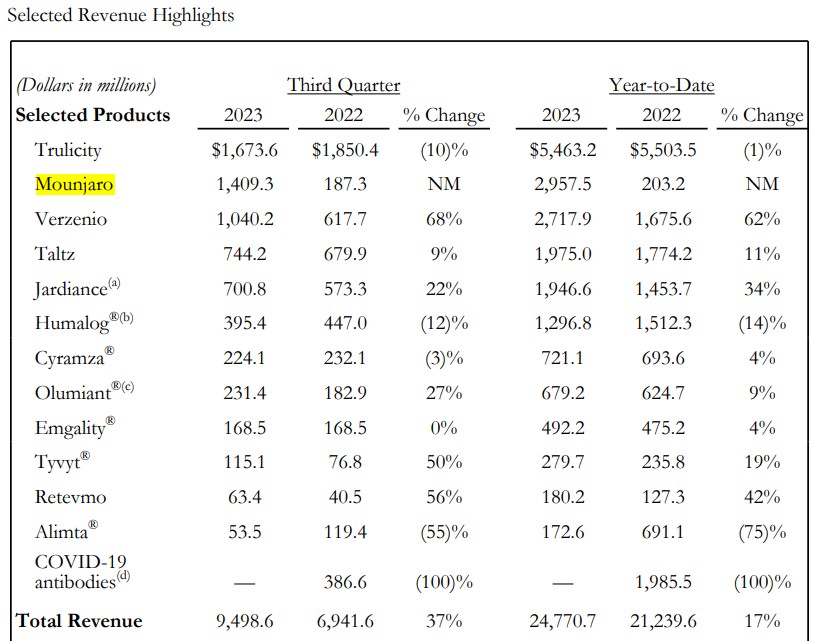

替尔泊肽的减重适应症获批意味着礼来将在减肥领域直接与诺和诺德竞争,并形成分庭抗礼之势。值得一提的是,在替尔泊肽于去年5月获批血糖控制适应症后,由于具有在使用标签外帮助患者减掉多余体重的功能,该药物便成为了医药历史上放量最快的药物之一,全面打破司美格鲁肽刚上市时创造的各项记录。数据显示,Mounjaro在2022年的销售额累计达4.83亿美元,而在2023年前三个季度的销售额则飙升至29.58亿美元。

与诺和诺德一样,礼来也在探索替尔泊肽对心力衰竭、阻塞性睡眠呼吸暂停和非酒精性脂肪性肝炎患者的潜在治疗效果。礼来曾表示,预计将在2024年春季完成一项关于替尔泊肽和阻塞性睡眠呼吸暂停的相关研究。

3、其他

在火爆的减肥药市场吸引下,不少制药商也加快了在减肥药上的研发进度,以期在该市场分得一杯羹。

(1)辉瑞

医药巨头辉瑞(PFE.US)大举押注口服小分子GLP-1类药物,因为相比口服肽类,此类药物的优势在于用药前后没有严格的禁食限制。今年6月,由于转氨酶升高的安全性信号出现,辉瑞宣布停止开发其尚处于临床试验阶段的肥胖症和糖尿病药物lotiglipron。

辉瑞的另一款同类候选药物danuglipron的减重效果在两项2期研究得到初步验证。经过12周治疗,200mg的高剂量使2型糖尿病患者的体重减少5.37kg;针对单纯肥胖患者,减重更明显达7.17kg。另一项为期16周的研究显示,接受80mg和120mg药物治疗的患者体重均显著下降,减重绝对值分别为2.48kg和4.60kg。

不过,由于观察到发生率较高的不良反应,辉瑞在12月初宣布,决定将danuglipron的开发重点放在每日一次给药的配方上,因此每日两次给药频率的试验不会进入3期研究,每日一次给药频率的研发则继续进行。

(2)安进

安进(AMGN.US)则青睐双靶点组合,其减肥药物AMG 133是一款在研的潜在“first-in-class(同类首创新药)”双特异性抗体多肽偶联物,每个月用药一次,能够激活胰高血糖素样肽-1受体(GLP-1R)并抑制胃抑制肽受体(GIPR)从而发挥作用。

功能基因组学数据表明,GIPR表达下调与BMI下降相关,因此抑制GIPR可能是一种治疗肥胖的有效策略。安进在去年11月就公布了AMG 133的1期临床试验数据。数据表明,AMG133每四周给药一次,经过3次12周的治疗,低剂量组体重降低7.19%,高剂量组体重降低14.52%,安慰剂组体重增加1.49%;没有观察到明显的副作用,大部分副作用为轻度、暂时性的。

更重要的是,AMG133高剂量组治疗12周的减重效果比司美格鲁肽治疗12周更加显著,与后者治疗68周的数据相当。另外,AMG133高剂量组治疗12周的减重效果也显著好于替尔泊肽,与替后者泊肽治疗36周的效果相当。

AMG133的初步临床减重效果明显优于司美格鲁肽和替尔泊肽(非头对头)。当然,AMG133后续大规模临床的数据、以及延长治疗周期的疗效深化数据仍有待观察。在给药频率上,由于AMG133为抗体融合蛋白,可以做到每个月给药一次,也明显优于司美格鲁肽和替尔泊肽的每周给药一次。

据悉,安进已经开启一项面向570例超重或肥胖患者的2期研究,主要终点为第52周时的体重变化,预计将于2024年10月完成主要研究。除了AMG133,安进正在1期临床试验中探索小分子肥胖药AMG786的疗效。

(3)Altimmune

致力于开发肥胖症和肝病治疗药物的美国生物技术公司Altimmune(ALT.US)在11月底公布了其重磅试验性减肥药培维肽(pemvidutide)的中期研究结果。该公司表示,在为期48周的试验中,最高剂量的培维肽帮助肥胖患者减轻高达16%的体重。这一积极的试验结果意味着培维肽与诺和诺德的司美格鲁肽的减重效果不相上下。

受此影响,Altimmune的股价在公布中期研究结果后迅速飙升,12月以来的涨幅已接近220%。Altimmune也成为减肥药领域中异军突起的玩家。

(4)罗氏

12月初,瑞士制药巨头罗氏(RHHBY.US)宣布,将以27亿美元现金收购美国私营临床阶段生物技术公司Carmot Therapeutics, Inc.。该协议还包括根据某些里程碑的实现情况支付最高达4亿美元的额外款项。根据惯例成交条件,目前预计该交易将在2024年第一季度完成。

据悉,Carmot Therapeutics在肥胖和糖尿病方面拥有三个具有同类最佳潜力的临床阶段资产。交易完成后,罗氏将获得Carmot Therapeutics目前的研发组合,包括所有临床和临床前资产。罗氏表示,这些资产在治疗肥胖、糖尿病和潜在的其他疾病方面具有巨大的潜力,无论是单独使用、还是与罗氏的内部资产结合使用。

Carmot Therapeutics的临床阶段肠促胰岛素研发组合包括:CT-388,这是一种2期试验就绪的用于治疗伴有或不伴有2型糖尿病肥胖患者的双重GLP-1/GIP受体激动剂;CT-996,一种小分子GLP-1受体激动剂,目前处于1期临床阶段,旨在治疗伴有或不伴有2型糖尿病的肥胖患者;CT-868,一种处于2期试验的双重GLP-1/GIP受体激动剂,用于治疗超重或肥胖的1型糖尿病患者。

二、市场规模有望达千亿 “双王之争”仍将继续

各家制药商争先恐后试图进入减肥药市场,原因在于这一市场广阔的前景。

今年3月份,世界肥胖联盟公布的最新版《World Obesity Atlas 2023》预测,到2035年,全球将有超过40亿人属于肥胖或超重,占全球人口的51%。届时,超重/肥胖管理相关费用预计会达到全球GDP的3.1%。其中,美国2035年成人肥胖率预测将达58%,2020年至2035年的年增长率达到2.1%;中国2035年成人肥胖率预测将达到18%,2020年至2035年的年增长率将达到5.4%。

大多数华尔街分析师都认同GLP-1类减肥药物的市场将是巨大的,但对确切规模的估计各有不同。花旗预计,到2035年,GLP-1类减肥药物的市场规模将达到710亿美元。摩根大通和高盛认为,到2030年,这一市场年销售额可能会增长到1000亿美元左右,远超该行今年早些时候预计的仅60亿美元。最激进的Guggenheim则认为,这类药物的潜在市场规模或将达到1500亿至2000亿美元,该行分析师Seamus Fernandez也指出,GLP-1类药物有望在2031年前成为处方开立件数最高的药物。

Oppenheimer五星级分析师Jay Olson在一份行业报告中表示:“我们认为肥胖是继免疫肿瘤学之后医疗保健投资者的下一波浪潮,已经批准和正在开发的减肥药的销售额预计将达到670亿美元。同时,减肥产品的销售额预计将在2029年超过免疫肿瘤学,然后在2032年达到类似的峰值。减肥产品的机会是由压倒性的人口统计数据和亚人群中有利的治疗动态所驱动的,从而实现积极的治疗结果。”

大多数分析师都认同的另外一点是,诺和诺德和礼来将在相当长的一段时间内以双龙头垄断的形式统治这一市场。这两家制药商在快速增长的GLP-1类减肥药物市场已取得显著先发优势。尽管一些其他制药商希望进军这一领域,但他们将明显落后于诺和诺德和礼来。高盛的模型预测,到2030年,这两家公司将占据80%的市场份额。

事实上,纵观GLP-1类药物的研发,每一代新药基本都实现了对上一代药物的全面超越。在这场“军备竞赛”中,诺和诺德与礼来是当之无愧的主角。

2010年,诺和诺德开发的第一代GLP-1类似物利拉鲁肽上市。利拉鲁肽最初用于治疗糖尿病,每日仅需给药一次。2014年,利拉鲁肽成为首款获批减重适应症的GLP-1受体激动剂(商品名为Saxenda)。由此,GLP-1类减肥药物的研发浪潮正式开启。

2014年,礼来推出了度拉糖肽,将给药频率降低至每周一次,优越性更甚于竞品利拉鲁肽。2019年,度拉糖肽的销售额达到41.3亿美元,在降糖适应症上已经完成了对利拉鲁肽的反超。在接下来的时间里,度拉糖肽的销售额一路走高,2020-2022年,度拉糖肽销售额分别达到50.68亿美元、64.72亿美元和74.4亿美元。

2017年,诺和诺德的司美格鲁肽横空出世,之后便是人们熟悉的故事:司美格鲁肽的降糖和减重适应症相继获批,礼来则推出替尔泊肽“迎战”诺和诺德。

目前,诺和诺德与礼来在减肥药市场的争夺战已步入新阶段。尽管司美格鲁肽率先打响名声,但数据和分析公司GlobalData认为,强大的减肥疗效临床数据将让替尔泊肽超过司美格鲁肽,成为肥胖和糖尿病市场最畅销的药物,预计2029年销售额将会达到270亿美元。

更重要的是,礼来在GIPR/GLP-1R双重激动剂替尔泊肽、GIPR/GLP-1R/GCGR三重激动剂retatrutide和小分子GLP-1R激动剂orforglipron上齐头并进,力图在减肥效果上做到极致。

试验数据显示,相比替尔泊肽,三重激动剂retatrutide的2期数据表现更加惊人。在2期临床试验中,Retatrutide的平均体重减轻率从基线(最初的体重)开始,在24周时为17.5%,在48周时为24.2%。

此外,口服版本的小分子GLP-1R激动剂orforglipron在试验中表现出来的减重效果也相当惊人。2期临床数据显示,每天一次的口服orforglipron,在36周时,肥胖或超重的成年人的平均体重减轻了14.7%。口服版本虽然每天都要服药,但患者显然有着更高的依从度。

礼来的另一个优势在于生产方式。因产能匮乏,如今在美国市场,司美格鲁肽和替尔泊肽都长期缺货。尽管司美格鲁肽和替尔泊肽都是多肽类药物,但在生产方式上却截然不同:替尔泊肽的生产采用化学合成(固相+液相合成),相对于司美格鲁肽采取发酵+固相合成方式,礼来的化学法更容易外包扩大产能。而诺和诺德全部选择原料自产,这直接制约了司美格鲁肽的放量速度。不过,诺和诺德也表示,目前已经在积极扩大产能,今年已经投入23亿美元建设新厂,并且还会新上两条生产线。

诺和诺德采取的策略则有所不同。司美格鲁肽的巨大成功不仅赢得了消费者的口碑,也得到了执业医师的广泛认可。有调查表明,即使不排除存在效果更好药物的可能,目前医生仍更倾向于继续处方司美格鲁肽。这形成了一道其他药物难以替代的品牌壁垒。

因此,在司美格鲁肽拿下糖尿病、减肥这两个超级适应症之后,诺和诺德颇为有序地将司美格鲁肽向着心血管、慢性肾病,以及NASH、阿尔兹海默症等超大适应症拓展。对于资本市场而言,假设司美格鲁肽等GLP-1类药物真的能够应用于更多的适应症,将进一步打开资本市场的估值,重塑医疗行业的版图。

根据ClinicalTrials的数据,司美格鲁肽已经注册了约348项临床试验,其中包括参与人数几千、周期超过8年的大规模、高成本临床试验。这些大量的临床研究投入,与市场上稳固的先发优势有望共同为诺和诺德构建出强大而独特的壁垒。司美格鲁肽在与糖尿病和肥胖相关的其他疾病领域的临床进展和拥有的潜在疗效、以及在不断扩大适应症的情况下被纳入保险覆盖范围的可能性,将不断提升其销售天花板。

除了力图扩大司美格鲁肽的适应症,诺和诺德在研发新款减肥药以还击礼来这方面也没有落下。诺和诺德开发了一种名为CagriSema的组合疗法,即司美格鲁肽和卡格列肽(Cagrilintide)的复方制剂——其中的卡格列肽是一种长效胰淀素,在此前研究里被验证降糖、减重效果都优于司美格鲁肽单药。据悉,诺和诺德已在11月注册了CagriSema与替尔泊肽的头对头试验。

总而言之,礼来和诺和诺德都留足了后手,减肥药市场“双王之争”仍充满悬念。

三、减肥药概念股走势展望

在市场对减肥药爆炸式增长的需求提振下,诺和诺德和礼来今年均迎来大幅上涨。摩根大通、贝莱德、富达投资等华尔街金融巨头们都在股票市场“砸真金白银”大力支持这两家医药巨头。

然而,一项针对518名受访者的最新调查显示,约34%的受访者认为,作为今年股市上的赢家,诺和诺德和礼来更有可能在2024年成为“输家”,原因在于这两只股票的上涨动力可能已经提前被透支。

数据显示,诺和诺德目前的股价约为未来12个月预期收益的30倍,礼来的这一指标更是达到了46倍。国际生物技术信托基金联席首席经理Ailsa Craig表示,很多人都在讨论礼来和诺和诺德的利好是否已经耗尽?现在巨大的销售数字是否已计入估值中?是否存在泡沫?杰富瑞分析师Peter Welford也在一份报告中称,未来12个月,诺和诺德几乎没有关键的催化剂,早期资产的管线完善可能已经在意料之中。

与此同时,一位业绩顶级、长期持有诺和诺德的欧洲基金经理也发出警告称,市场对减肥神药的炒作应该告一段落了。Niall Gallagher管理着全球投资管理公司GAM Investments旗下的一只股票基金,该基金今年的回报率为14%。Niall Gallagher本月早些时候接受采访时表示,他已将诺和诺德的股票减仓了一半左右,因为围绕这家丹麦制药商的减肥药炒作太过头了,导致该公司股票估值大幅飙升。

总的来说,诺德诺德和礼来面临的挑战包括:估值过高、竞争加剧和重磅药物生产不足。数据显示,目前,华尔街对诺和诺德的平均目标价为108.2美元,较12月26日收盘价有约5%的上涨空间;对礼来的平均目标价为623.77美元,较12月26日收盘价有约9%的上涨空间。

值得一提的是,在诺和诺德与礼来之外,Oppenheimer五星分析师Jay Olson则提到了一家不那么出名的生物制药公司——Viking Therapeutics(VKTX.US)。该公司的主要候选药物VK2809有望作为几种与代谢相关疾病的潜在治疗药物,包括非酒精性脂肪性肝炎(NASH)、2型糖尿病和肥胖;其第二大候选药物VK2735则直接针对与代谢相关的肥胖,治疗肥胖的2期VENTURE试验也已经启动。

Jay Olson认为,这两种候选药物是Viking的关键驱动因素,且该公司目前的市值与同行相比被低估了,因此具有不对称的上行潜力。分析师对该股的目标价为40美元,意味着该股未来一年有207%的上涨潜力。

从长远来看,诺和诺德和礼来等减肥药概念股有望因该市场的广阔前景而取得良好表现。分析人士指出,医疗保险对减肥药的覆盖、以及这些药物适应症的扩大都可能给减肥药概念股带来上涨动力。而除了诺和诺德、礼来之外,其他研发出具有更好减重效果的减肥药的制药公司也可能“杀出一条血路”,并因此看到股价“一飞冲天”。

扫码下载智通APP

扫码下载智通APP