何处寻洼地 仍须望香江

本文来自“证券市场红周刊”微信公众号,作者孙勇。

2018年1月份的市场行情正式收官,在“白酒回调,银行接力”的局面下,A股市场结构性行情正式进入了“下半场”——以大银行为代表的估值显著低、业绩较为稳定的大白马蓝筹持续得到大资金的垂青,演绎估值洼地修复,这是价值投资风格的进一步延续。不过,如果我们能够跳出A股看市场,与大陆一江之隔的港股市场无疑是更为便宜的“价值洼地”。而且,香港市场中的银行板块相较于国内资本市场的银行板块折价明显,在银行业基本面持续改善的背景下,不仅成为市场下跌时的“避风港”,更将是市场上行时的“急先锋”。

寻洼地还须看港股

2017年被认为是价值投资的“回归年”,持续增长的内生业绩成为衡量公司价值的核心指标,贵州茅台、美的集团等质量过硬的行业龙头成为大资金竞相追逐的核心资产。但是当时间进入2018年,在大白马蓝筹的估值已经得到大幅修复之际,更高的性价比则成为了投资者更加关心的考量因素。

在这样的背景下,如果跳出A股看市场,与大陆一江之隔的香港市场无疑是更为便宜的“估值洼地”。事实上,自2016年初,港股市场已经独立走出了一轮轰轰烈烈的大牛市,恒生指数从2016年2月最低时的18278.80点一路上行,2018年1月29日最高触及33484.08点,区间涨幅高达83.19%。

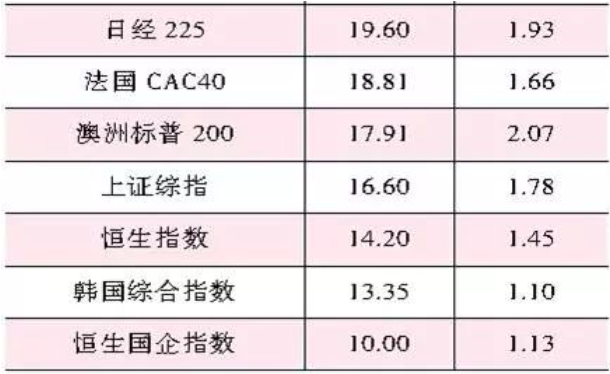

可即便如此,恒生指数当前的整体市盈率也只有14.20倍,市净率1.45倍,而恒生国企指数当前市盈率更是只有10倍,市盈率只有1.13倍。即便放眼全球,港股市场仍然具备较为突出的长期配置价值。(见表1)

香港银行股配置价值凸显

具体到投资机会方面,随着银行业基本面拐点的到来,笔者认为香港银行股是投资的首选。2017年以来,在供给侧改革和房地产去库存之后,国内经济发展更加稳健,规模以上工业企业盈利大幅好转,银行业不良率改善、息差上升,净利润增速也告别了过去几年的下行通道,进入修复回升期。以工商银行为例,2017年三季报净息差2.17%,较二季度末提升0.01个百分点,不良贷款率也已经连续3个季度下降。

也许时至今日,仍然有很多投资者对银行股存有偏见,担心坏账爆发,认为银行股成长性没有吸引力。但事实上,银行业作为“万业之母”和国内金融市场的支柱,仍然具有极为广阔的平稳发展空间。而银行股高分红、低估值等特性也持续吸引着大资金的关注,银行板块估值上行的空间随之打开,这就是典型的“戴维斯双击”的机会。

更为重要的是,香港市场的银行板块相较于国内资本市场的银行板块折价明显,前者的股价更是普遍低于后者。折价最小的招商银行H股股价接近A股9成,折价最大的中信银行H股股价更是接近A股的7成。银行已经成为A股市场估值最低的板块,但相较而言,香港银行股无疑是更为便宜的洼地资产。在基本面持续改善的背景下,投资H股银行股可谓进可攻退可守。

(编辑:曹柳萍)

扫码下载智通APP

扫码下载智通APP