比亚迪电子(00285)增长动力在哪?除了机壳,还有汽车电子

本文来自中金公司的研报《比亚迪电子(00285):产业升级领跑者;首次覆盖给予推荐评级,目标价22 港元》,作者为中金分析员宗佳颖。

智通财经APP获悉,中金发表研报称,比亚迪电子(00185)是中国电子行业升级的领跑者。2017年公司利润率大幅提升。展望未来,行业领先地位将有助于比亚迪电子提升其在金属外壳行业的市场份额,并开发3D玻璃和电车电子等新业务。

中金看好比亚迪电子的自动化生产,这将有助于比亚迪电子降低成本和改进质量。而公司开发美国客户,以及更多新款智能手机采用玻璃外壳都属于潜在催化剂。

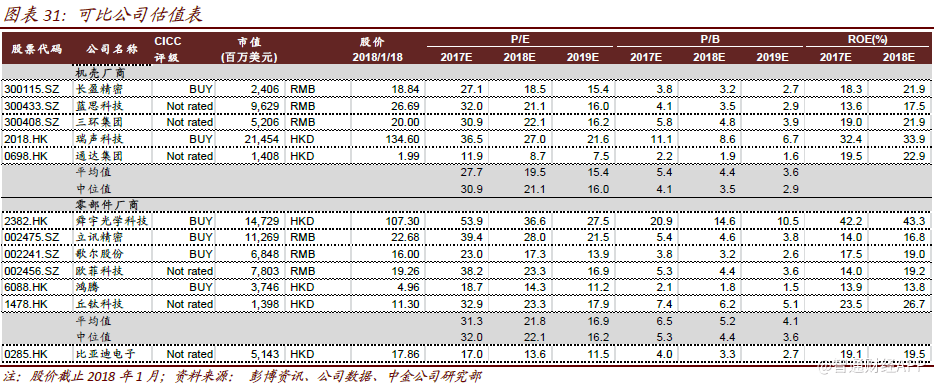

中金预计比亚迪电子2017/2018/2019年每股收益分别为1.13元/1.42元/1.67元,对应年均复合增长率22%。基于12倍2018年市盈率将目标价设为22港元。

产业升级的领跑者

比亚迪集团自2015年起开始调整组织架构,现在有两条主线,一条是功能主线,另一条是客户主线。例如,ABU主要为单一苹果客户服务,包含销售、规划、制造和质量控制部门。

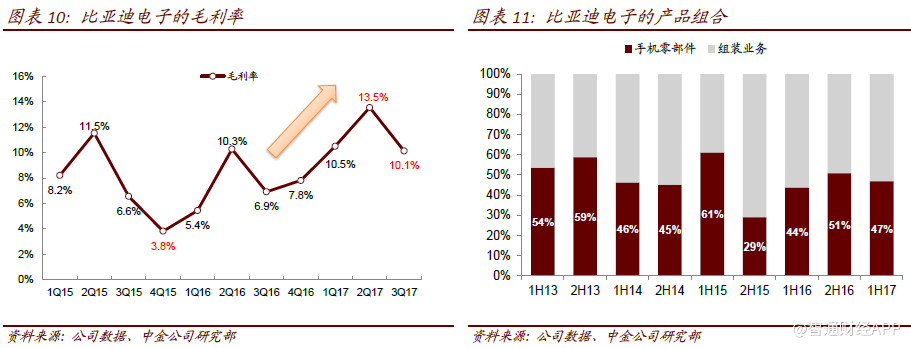

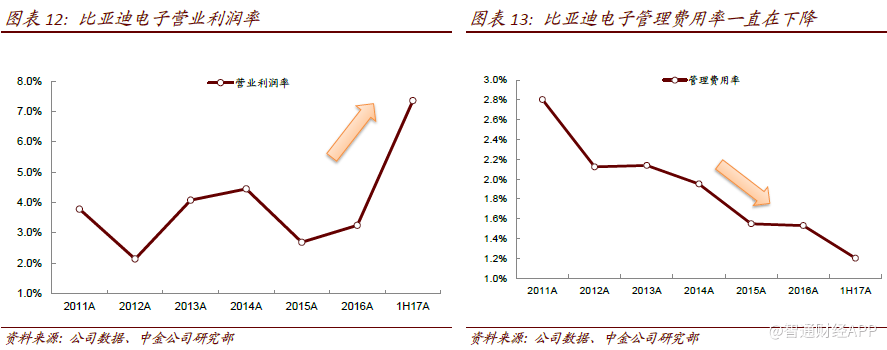

比亚迪电子的毛利率从2015年4季度的3.8%上升至2017年2季度的13.5%。中金认为这得益于产品结构的改善、良品率提升及良好的费用控制。金属外壳毛利率约为20%,高于组装服务业务的3.2%。因此,随着金属外壳业务贡献的提升,盈利能力具有进一步上升空间。

管理费用率在2015年以后一直处于下行趋势,这是公司组织架构调整后效率提升的一个标志。

金属外壳市场整合者

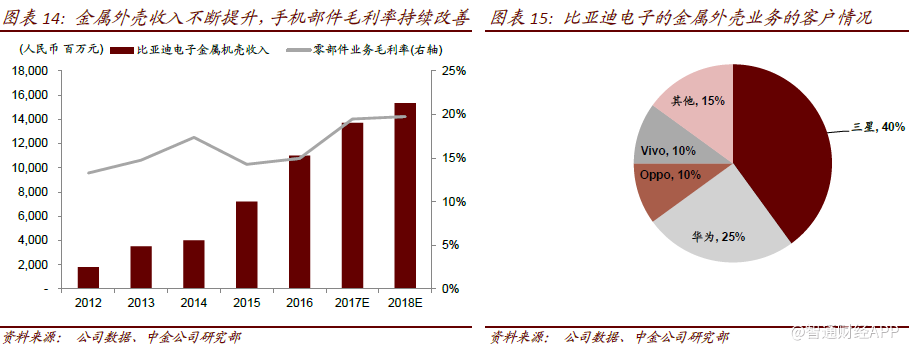

比亚迪电子于2012年进入金属外壳市场,2012年至2016年复合增长率达57%。2016年该业务收入11亿元,占总收入30%。预计金属外壳的渗透率将持续提升,推动比亚迪电子的金属外壳业务稳步增长。

由于所需的技术水平相对较高,使用CNC工序进行批量生产的进入壁垒可能相对较高。目前,比亚迪电子目前自有25000台CNC、及外协5000+台,规模名列行业前茅。比亚迪电子的金属外壳主要客户包括三星、华为、Oppo及Vivo等。

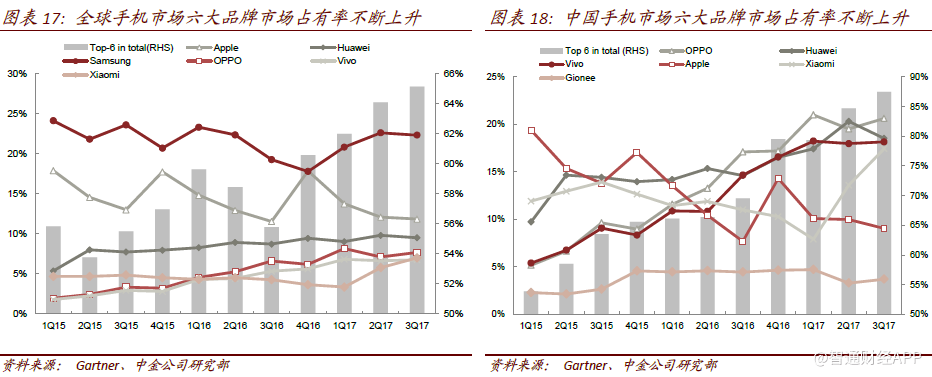

全球智能手机出货量持续增长,集中度不断提高,特别是在中国。与此同时,规模较小的手机制造商与日益占据主导地位的大型厂商竞争过程中举步维艰,导致手机生产市场的整合。中心表示,相信比亚迪电子将利用其规模效应,较高程度的自动化和成本优势,未来受益于手机厂商市场的行业整合。

中金预计全球手机的出货量在2017年和2018年分别增长4.6%和4.7%。在2016年快速增长之后,预计2017年中国市场的出货量将下降10%。但是,鉴于新的创新和替代需求,预计2018年将实现小幅正增长。

Gartner的数据显示,手机行业集中度不断上升,尤其是中国。

从全球来看,智能手机普及率上升空间有限。增量需求应该不大,手机制造商将争夺现有的消费者。预计华为、小米、OPPO、Vivo 等一线品牌将进一步扩大市场份额,挤压二三线品牌和无品牌厂商的市场空间。

中金认为,手机品牌集中度将传导至零部件供应商。因此,具有规模和成本优势的手机部件制造商有望获得更多的市场份额。

至于金属外壳行业,随着更多手机采用金属中框,金属外壳的渗透率不断上升。预计全球金属部件市场在2018/2019/2020年分别同比增长9%/6%/6%,主要由金属中框渗透率和需求不断增长所驱动。

金属外壳智能手机在2014-2016年快速增长,2016年销量达到6.84亿台,渗透率达到46%。到2018年,预计更多中低端智能手机将采用金属外壳。

金属中框在玻璃外壳或陶瓷外壳解决方案中是必不可少的,这将成为未来金属部件市场增长的主要动力。预计到2020年,金属中框智能手机的全球出货量将从2017年的3.59亿台增长到2020年的11.6亿台,年复合增长率将达到37%。

3D玻璃市场处于有利地位

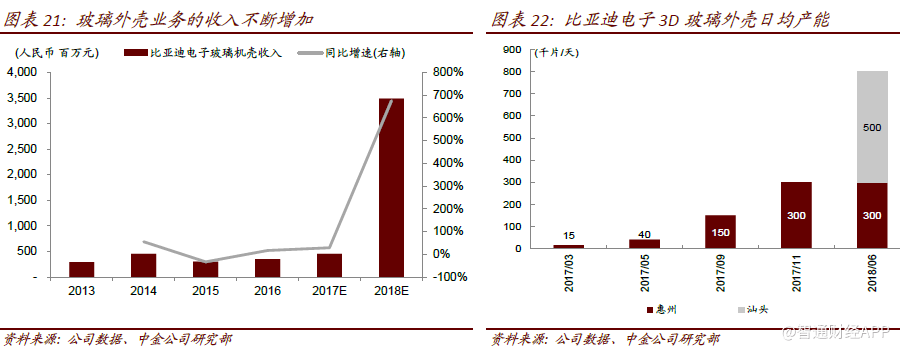

由于产能增加和均价上涨,中金认为玻璃外壳业务将成为公司新的收入来源。

比亚迪电子为多款中国智能手机品牌提供2.5D玻璃外壳。惠州和汕头工厂正在积极扩大3D玻璃外壳产能。惠州产能已经达到日产量30 万件。截至2018年6月,公司预计完成汕头产能建设,实现年产80万件的目标。比亚迪电子正在向市场推广3D玻璃外壳+金属中框解决方案。

预计2018年起3D玻璃将开始大规模使用,估计2018年玻璃外壳的渗透率由2017年的14%上升至28%。由于采用3D玻璃,预期玻璃外壳市场将实现高速增长,在2017/2018/2019年分别增长38%/40%/39%,玻璃外壳渗透率将达到40%,超过金属外壳。

玻璃外壳在质感、外观和功能方面优于金属外壳。与金属外壳相比,玻璃在强度方面表现较差,但具有许多优点,例如外观更好,不会屏蔽信号,更好地支持无线充电。而且,随着电信业务向5G过渡,玻璃外壳将带来更高的传输速率。

3D玻璃外壳的生产难度更大。根据智能手机产业链企业的反馈,由于良品率降低,3D玻璃的价格是2.5D玻璃的四倍。如果良品率改善,那么单价可能下降,但生产难度更大。金属外壳厂商需要生产框架和组装外壳。金属外壳只通过一个工艺中形成,但是前后玻璃盖需要由金属中框支撑,并且需要组装工艺。金属外壳厂商必需购买组装机器来制造玻璃外壳。

现在3D玻璃外壳+金属中框的总体解决方案的价格是仅有金属外壳解决方案的2倍多。因此,随着大规模的生产和玻璃外壳贡献的提升,比亚迪电子有望进一步改善产品组合。

汽车电子预计有巨大增长潜力

中金认为汽车业务为比亚迪电子的收入和盈利带来更大的上升空间,因为汽车市场规模更大,毛利率也更高(约10%)。2016年,比亚迪电子的汽车业务实现收入7亿元,同比增长136%。预计汽车业务将保持高速增长,2017年和2018年收入将分别达到15亿元和22.5亿元。

比亚迪电子的管理层指出,该公司计划将汽车电子业务发展成为一项主要业务。比亚迪电子主要为高端德国品牌(包括宝马5系及以上)的信息娱乐系统(导航、音乐和其他多媒体功能)制造模块。

比亚迪(01211)持有比亚迪电子67%的股份,比亚迪是中国领先的汽车品牌。目前,比亚迪电子的汽车产品并没有直接提供给其母公司比亚迪的车型。公司通过一线OEM向奥迪等国际高端品牌供货。比亚迪电子可以依靠其母公司比亚迪在汽车技术和客户合作方面的经验,进一步扩大客户基数,获得更多的成长机会。除此之外,预计整个集团的人员和生产也将进行内部调整。

自动驾驶硬件的市场价值预计在2025年达到486亿美元。主流技术现在局限于SAE L2(部分自动驾驶),主要OEM计划在2020-2021年实现SAE L4(全自动驾驶)。Gartner估计,目前汽车电子市场占据全球半导体市场规模的10%左右,2017年市场规模可能达到343亿美元(同比增长6.2%),2018年达到358亿美元(同比增长7.2%)。根据不同SAE级别的ADAS渗透率,预计2025年自动驾驶传感器和芯片组的市场规模将达到486亿美元。

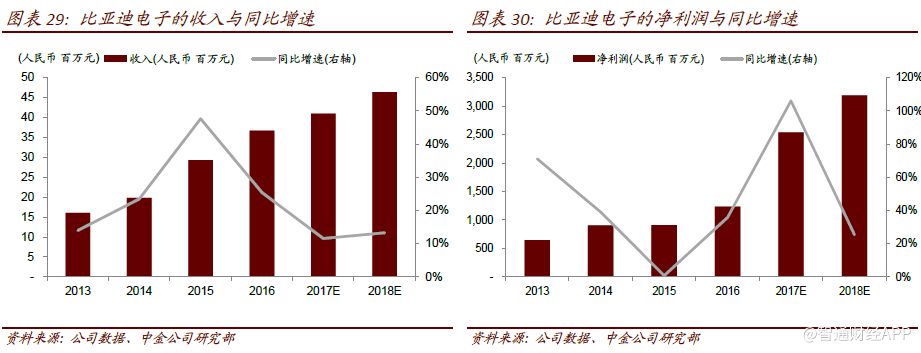

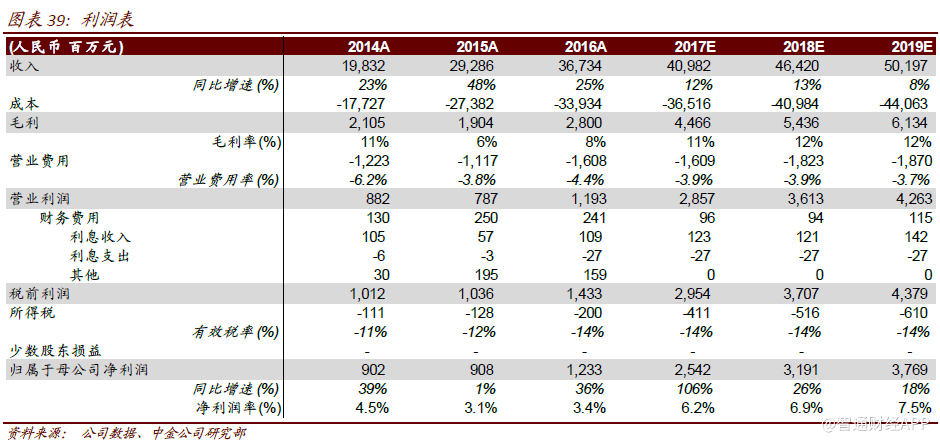

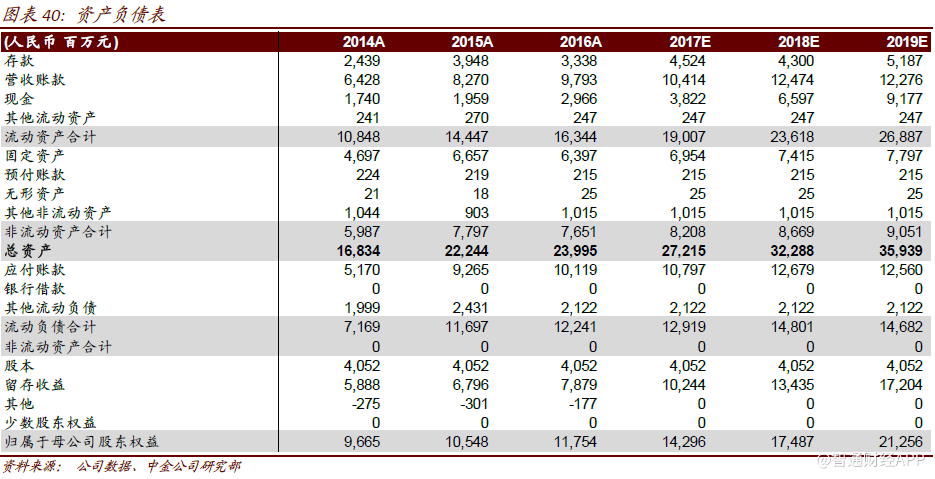

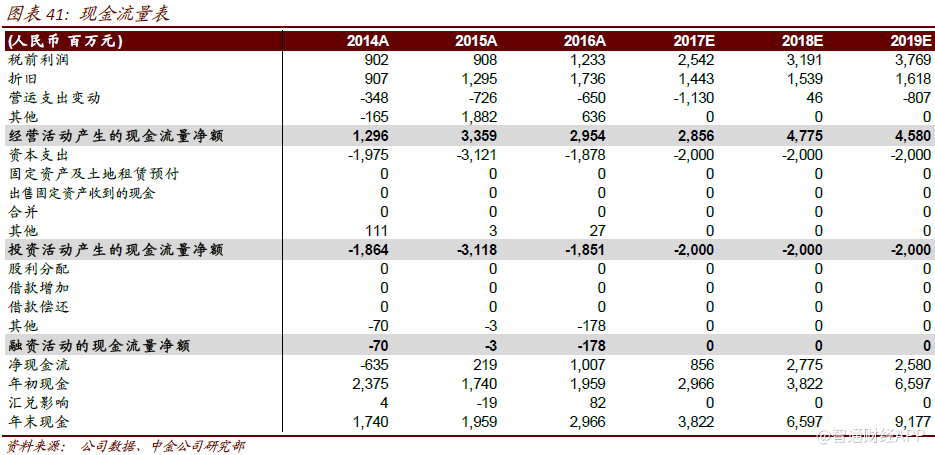

财务分析

中金预计2017/2018/2019年比亚迪电子的净利润将达到25.5亿元/32亿元/36.9亿元,对应同比增长106%/26%/15%, 主要受销售增加和利润率提升推动。预计2017/2018/2019年的销售同比增长18%/11%/5%,毛利率同比上升2.9/0.6/0.4个百分点。

这主要是由于:金属外壳和玻璃外壳的销售扩张和毛利率较高;汽车业务贡献增加;通过组织架构调整和高度自动化提高运营效率。

预测2017-2019年的收入年复合增长率为23%。比亚迪电子历史股价对应4.1-22.7倍市盈率,0.3-4.1倍市净率。基于12倍2018 年市盈率设定目标价为22港元。

比亚迪电子ROE呈现上升趋势,资产周转率和净利率都有所上升,资产负债表远远强于同行,由于其较强的自由现金,账面资金丰富,无贷款。公司上市后从未募集资金。

风险提示:金属部件市场竞争激烈;3D 玻璃外壳渗透率逊于预期;智能手机需求疲软。(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP