美股新股前瞻|上市前夕业绩拖后腿,飞天兆业(PTHL.US)肿瘤生意难做?

近期,中国癌症放射治疗计划系统供应商北京飞天兆业科技有限责任公司的海外控股公司Phton Holdings(简称“飞天兆业”)向美国证券交易委员会(SEC)提交IPO申请,计划以4至5美元的价格公开发行250万股股票,筹集至多1125万美元。

飞天兆业(PTHL.US)计划在纳斯达克上市,Pacific Century Securities(太平洋世纪证券)是此次交易的唯一账簿管理人。

身具医药、癌症这些热门标签,上市时间又恰逢中概股赴美上市回暖之际,飞天兆业已然具备潜在的上涨空间。但与此同时,公司面临的规模小、收入下降、净利亏损和资本不足等一系列问题也需要投资者更多关注。

中报净利同比转亏

公开消息表明,北京飞天兆业科技有限责任公司创立于1998年,是一家专注于开发和推广用于放射性粒子植入的近距放疗治疗计划系统(TPS)的医疗解决方案提供商。TPS治疗的原理是将完全封闭的微型放射源植入肿瘤内或可能受肿瘤侵犯的组织内,通过放射源发出持续低剂量的伽马射线,使肿瘤组织受到最大的持续照射,同时正常组织不受或仅有微小损伤,具有适应症广、费用低、生活质量高、住院时间短等优点。

目前,飞天兆业主要向中国的医院和相关供应商销售其产品和服务。公司的主要产品FTTPS是一种先进的、面向用户的TPS,可用于治疗多种恶性肿瘤,并具有可修改和可扩展的特性,能够与开放更高级功能(例如3D打印))的专有算法相结合,并适应患者的个性化需求。

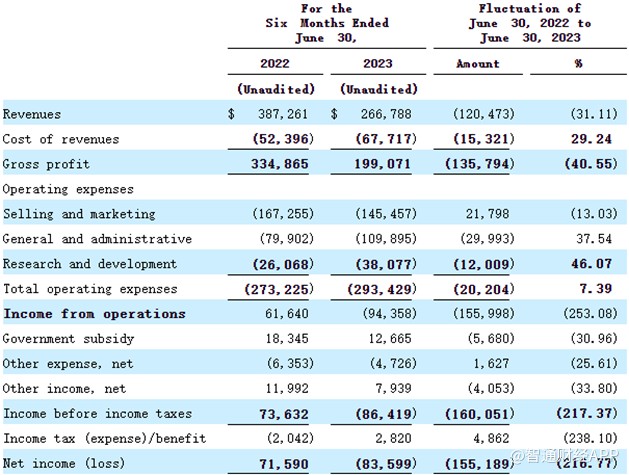

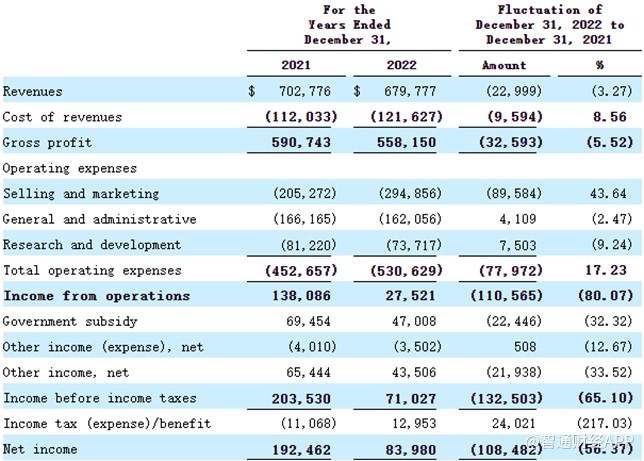

据智通财经APP了解,2021及2022年度、2022及2023年前6个月,公司分别实现收入70.3万美元、68万美元、38.7万美元及26.7万美元,相应净利润分别为19.2万美元、8.4万美元、7.2万美元及-8.4万美元。值得注意的是,2023年上半年公司净利同比转盈为亏。

据了解,公司收入可划分为(i) FTTPS的销售;(ii) 医疗辅助用品的销售;(iii) 其他,包括销售 FTPS 相关技术咨询或提供咨询服务。截至2023年上半年,FTTPS销售收入占整体收入的87.51%,医疗辅助用品的销售收入从去年同期的0.58%快速增长至12.49%。

具体到FTTPS而言,2023年上半年尽管销售量同比增长了16.67%,但平均合同价格大幅下降48.02%,主要由于公司获得的价格较高的个性化定制合同的数量明显下滑。与此同时,受益于疫情防控措施取消后就诊患者人数增加,医疗辅助用品的销售有大幅增长。

营收下滑的同时,公司总营收成本在上半年同比大增29.24%。销售费用从截至2022年6月30日的六个月的167,255美元下降到截至2023年6月30日的六个月的145,457美元,下降了21,798美元,降幅为13.03%;其中FTTPS的销售成本微增0.8%,这一小幅增长可归因于硬件设备成本的波动。

一般和行政费用从去年同期的79,902美元增加到109,895美元,同比增长37.54%,主要是由于(i)坏账准备增加;(二)服务机构实施境内股权重组相关的专业服务费。

研发费用增幅为46.07%,从26,068美元增加到38,077美元,公司自2023年以来与其外包研发团队持续合作,在FTTPS中研究并开发人工智能识别功能,以便识别恶性肿瘤和肿瘤周围的敏感结构。

值得注意的是,据招股书披露,公司并不拥有任何生产设备,未来也没有自建产能的计划,而是将制造环节外包给制造商。这一模式固然使得公司能以轻资产模式运营、节约投资资金,但同时也削弱了公司控制成本的能力。

据智通财经APP了解,不仅营收方面缩水,飞天兆业在经营现金流方面的表现也值得忧虑。2021年、2022年和截至2023年6月30日的经营现金流分别为80765美元、116152美元和30893美元,在2023年出现明显下滑。

截至2023年6月30日,飞天兆业拥有33500美元的现金和995000美元的总负债。考虑到公司负债规模接近百万,赴美股上市融资显然已成为飞天兆业的当务之急。

公司在招股书中披露,本次发行获得的资金其中约30%将用于研发、技术升级,30%用于市场拓展,约20%用于改善公司的内部控制和运营系统,约20%用于补充流动性。在研发方面,公司计划将FTTPS与机械臂技术集成,以便进一步提高内部放射治疗的精度,并未FTTPS产品创建更标准化的操作解决方案。但公司坦承,该计划还处于概念阶段。

值得一提的是,疫情前公司曾有计划将市场范围扩大到东南亚,还于2021年获得了向越南市场销售FTTPS的出口证书,有效期至2023年12月31日。但截至目前,公司海外收入并无明显进展。

肿瘤医疗市场持续扩容

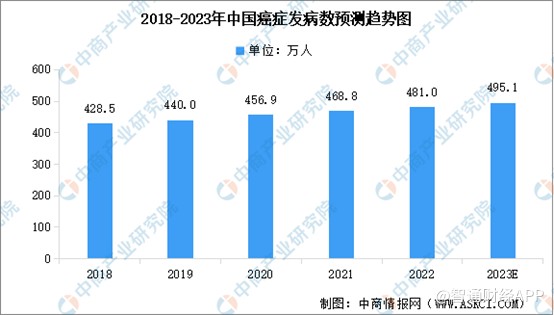

近年来中国肿瘤患者发病率持续提升,根据弗若斯特沙利文数据,2022年全国癌症发病数达到约481万人,2018年至2022年的年均复合增长率为3.0%。2022年中国新增确诊癌症患者及癌症相关死亡病例分别约占全球新发癌症病例的23.8%及癌症相关死亡病例的26.9%。

随着对癌症治疗需求的不断增长和治疗机会的改善,中国肿瘤医疗服务市场规模不断扩大,从2018年的3371亿元增长至2022年的4951亿元,复合年增长率为10.09%,预计2023年市场规模将达到5532亿元。

据智通财经APP了解,放疗是治疗恶性肿瘤的三大技术手段之一,在剂量控制、集中程度等方面要求较高。放射治疗计划系统(TPS)将医学影像学、计算机技术结合于一体,利用医学影像设备扫描患者定位肿瘤病灶、计算机进行建模和计算,最终得出最佳治疗方案。

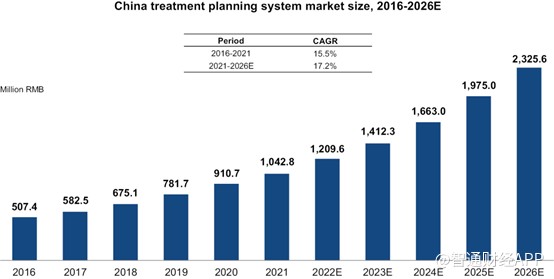

据飞天兆业招股书披露,中国TPS(治疗计划系统)的市场规模从2016年的5.074亿元人民币(约7000万美元)增长到2021年的10.428亿元人民币,复合年增长率为15.5%,预计2026年将达到23.256亿元。

近距离治疗TPS市场规模达到408万美元,约占中国治疗计划系统总市场的2.8%。在精确放射治疗的发展和三维适形放射治疗等技术创新的推动下,2026年近距离放射治疗TPS市场规模预计将增至3460万美元。

中国已有9种近距离治疗的TPS产品获准上市,其中7种产品2021年在中国实现了收入;有6种NMPA批准的用于医疗用途的III类医疗器械软件TPS产品专门用于放射性粒子植入,其中4种是国产产品,2种是进口产品。

从全球范围来看,放射治疗计划系统提供商主要有安科锐(Accuray)、瓦里安(Varian)、医科达(Elekta)等;而在国内,则有北京天航科霖、北京科霖众、和佳医疗(300273.SZ)等竞争对手。

据华经产业研究院统计,高能放疗设备领域由国际巨头主导,新华医疗(600587.SH)以2.1%的市占率位居第三;低能放疗设备国产化率较高,新华医疗以36.8%的市占率位居第一,另外两家国产厂商分别以13.2%、11.8%的市占率位居第四、第五。

以2022年营收计,飞天兆业全年营收约为500万元人民币,相比如新华医疗、联影医疗(688271.SH)等竞争对手70亿元至百亿元的区间还有明显差距。

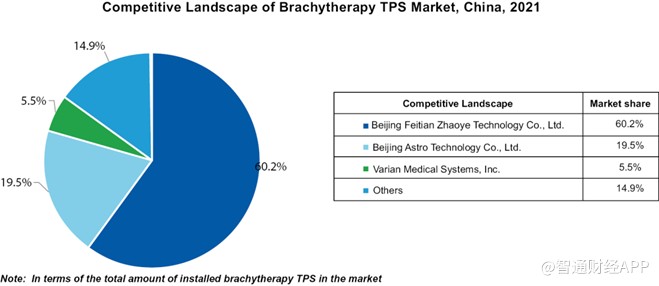

而据飞天兆业招股书披露,在近距离放射治疗设备市场中公司占60.2%的市场份额,竞争对手Beijing Astro Technology和瓦里安医疗系统(VAR)分别占19.5%和5.5%的份额。

小结

尽管在细分赛道占得先机,但较小的业务规模显然将让投资者担忧业绩未来的可持续性,而2023年上半年公司净利忽然转亏,无疑增强了这种不确定性疑问。

从市场层面分析,在2023年上市的中概股中,4-5美元的发行价算得上中规中矩,但截至年底已有超6成企业跌破发行价。因此飞天兆业若成功上市,即便能够收获短期热度与潜在涨幅,其长期发展前景仍将以观望为主。

扫码下载智通APP

扫码下载智通APP