华泰证券:全球SiC龙头业绩指引偏弱 关注终端需求/库存调整节奏

智通财经APP获悉,华泰证券发布研究报告称,全球SiC龙头Wolfspeed(WOLF.US)与功率大厂罗姆发布业绩。我们看到:1)二者对下一季度指引均较弱。Wolfspeed指引FY3Q24收入中值2.0亿元,较一致预期低9.9%;罗姆则下调FY23全年收入/归母净利润指引6.0/18.6%。2)工业/能源/消费等终端需求的走弱或将使得这些市场的库存调整速度慢于此前预期。3)电动车需求较为强劲,Wolfspeed FY2Q24订单创新高,但同时罗姆表示电动车市场也开始了库存调整。

展望2024,华泰证券认为:1)由于当前国内外功率厂商库存持续走高且终端需求增速走弱,2024年功率行业去库存仍是主轴。2)电动车竞争白热化,SiC上车或加速。

Wolfspeed:工业/能源市场疲软拖累FY3Q24收入指引;电动车订单较强

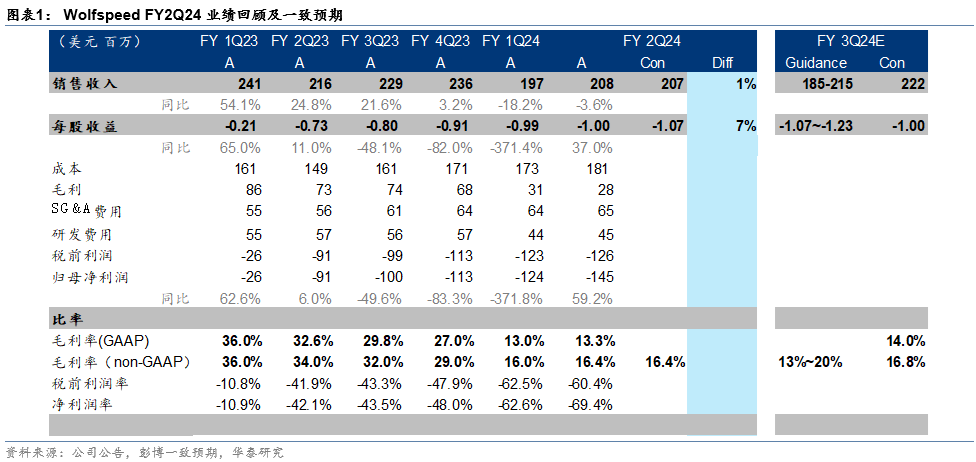

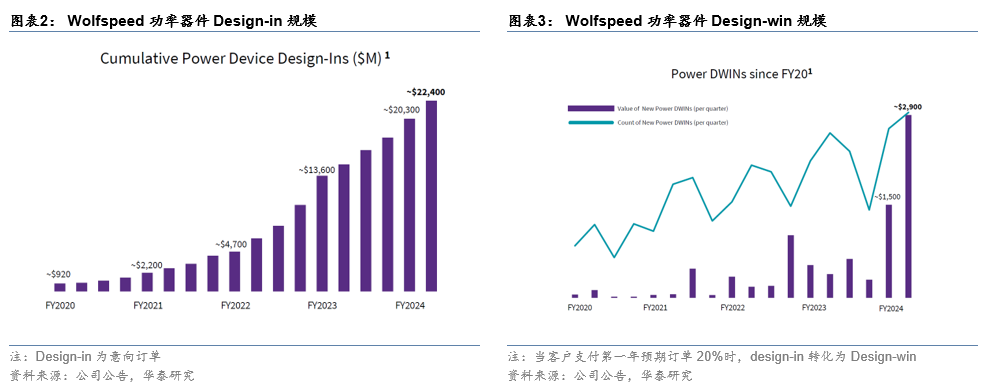

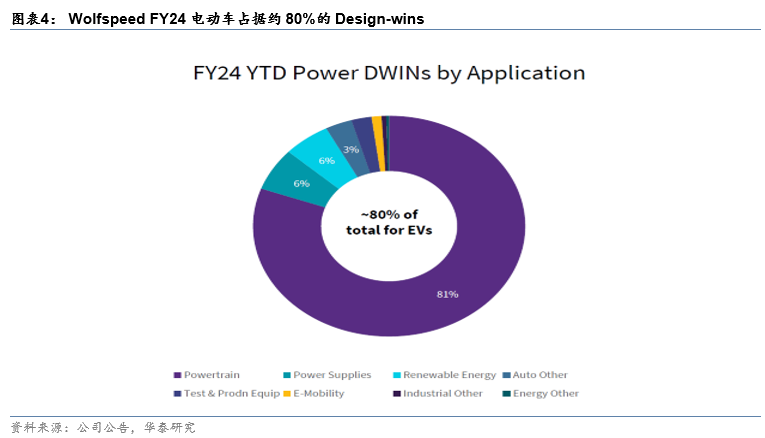

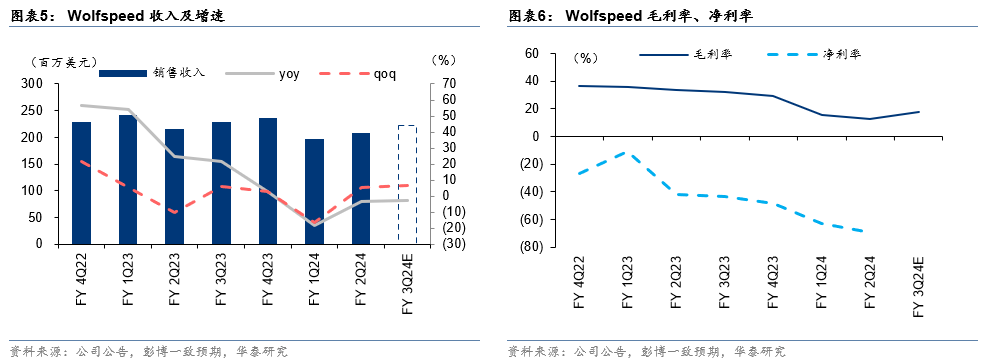

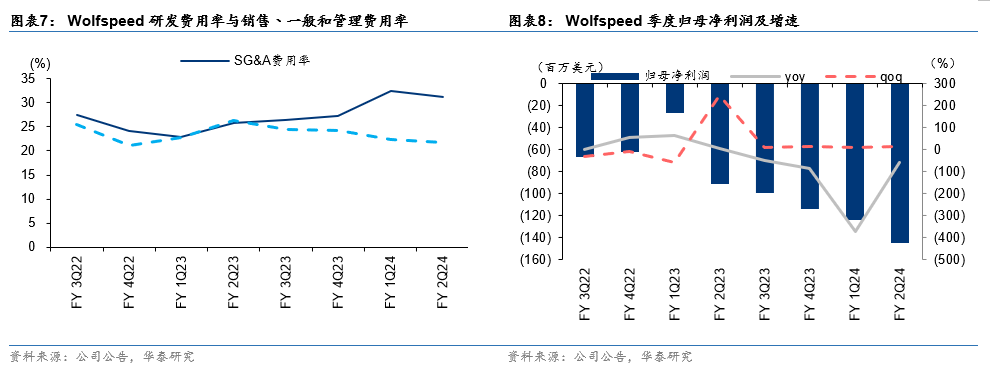

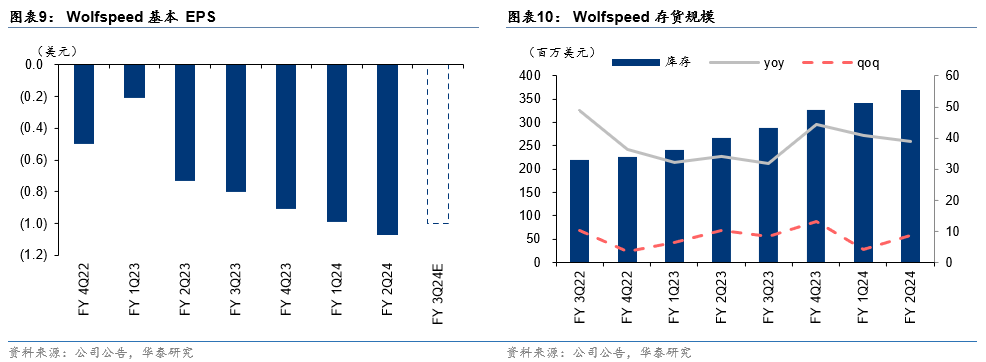

Wolfspeed FY2Q24收入2.1亿美元,基本符合一致预期。公司指引FY3Q24收入中值2.0亿元,较一致预期低9.9%,主因工业/能源收入下降,电动车需求仍较强,公司认为全球工业/能源市场的疲软或将持续到今年下半年;公司指引FY3Q24 non-GAAP毛利率中值16.0%,环比下滑0.4pp,较一致预期低0.8pp,主因8寸厂爬产的不确定性。产能方面,公司预计6月中莫霍克谷产能利用率达到20%,收入贡献将在12月体现。需求方面,FY2Q24公司订单达到历史新高,包含21亿美元Design-ins与29亿美元Design-wins,Design-wins中约80%是电动车订单。

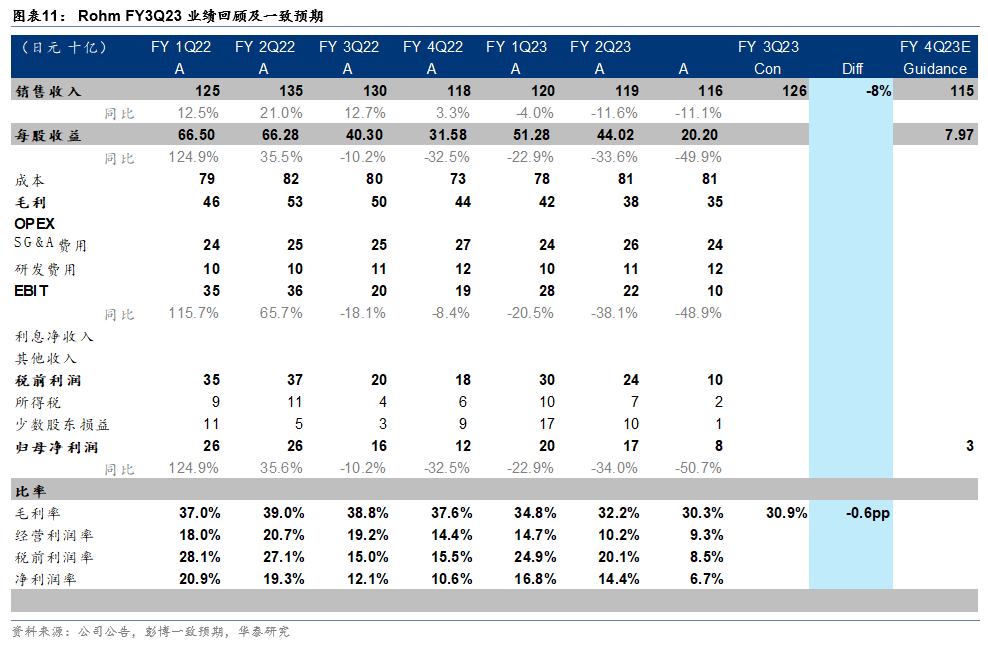

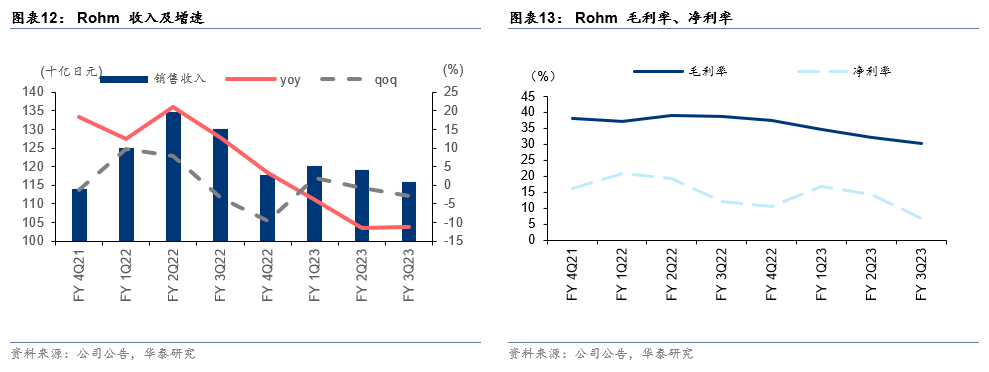

罗姆:下修FY23全年业绩预期;半导体库存调整或在FY24结束

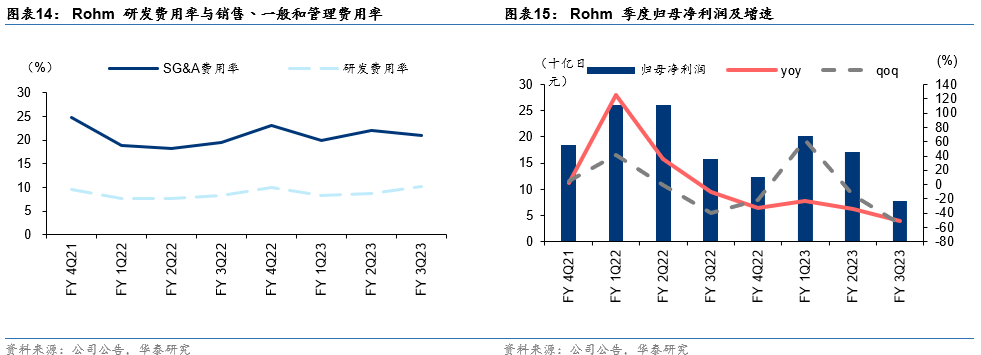

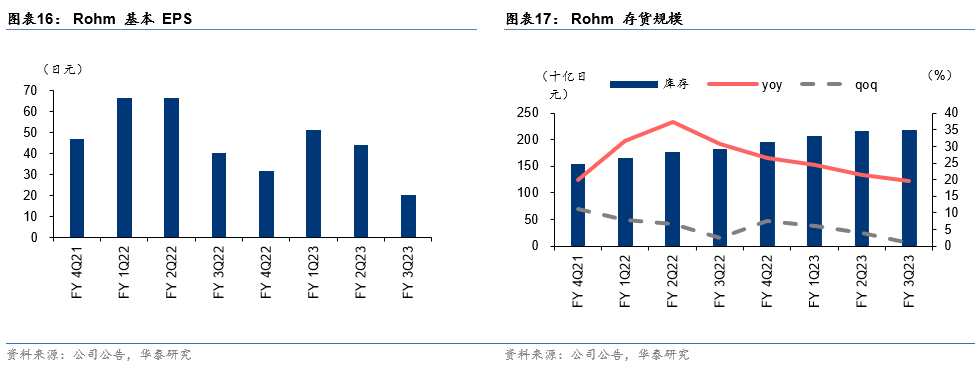

罗姆FY3Q23收入1,158亿日元,同比下滑11.1%,较一致预期低8%,毛利率30.3%,环比下滑1.9pp,较一致预期低0.6pp。其中,汽车/通信收入同比增长5.2/3.1%,消费/工业/计算机同比下滑13.4/11.5/6.6%。公司下调FY23全年收入/归母净利润指引6.0/18.6%,以反映当前终端需求疲软与库存调整导致产能利用率下降。分行业来看,1)汽车行业受益于电动化和智能化的趋势,但库存调整使得公司下修此前该业务增长的预期;2)工业设备和计算机等行业的库存调整或将比之前市场预期的更漫长。同时,公司预计半导体行业的库存调整会在下一财年结束。

行业洞察:终端需求增速走弱,库存走高,SiC上车提速

库存角度看,本季度Wolfspeed/罗姆库存规模环比增加8.6/1.0%,罗姆库存规模显著放缓,Wolfspeed备货主因莫霍克谷爬产、JP工厂建设、SiC订单强劲。我们认为:1)由于当前国内外功率厂商库存持续走高且电动车/能源/工业/消费等终端需求增速走弱,2024年功率行业去库存仍是主轴。2)从SiC龙头Wolfspeed订单快速增长中可以看出车企对SiC 800V高压平台的战略地位更加看重。在特斯拉、比亚迪、小鹏、蔚来、吉利等头部车企的带动示范下,2024年SiC模块上车的进展有望提速。

Wolfspeed业绩摘要

罗姆业绩摘要

扫码下载智通APP

扫码下载智通APP