乐观的鲍威尔和谨慎的德拉吉,他们正共同撰写致经济史的一封情书

本文来自云锋金融公众号(id:majikwealth),经授权发布,不构成投资建议。原文出处为荷宝ROBECO。

本周二,美联储新任主席鲍威尔的国会首秀带来的是“股债双杀”,略微讽刺的是,市场下跌的原因却是他的陈词中洋溢着对经济的乐观情绪。央行丝毫没有受到月初资本市场动荡的影响,市场解读为“加息四次的大门已经敞开”。

而更早一天欧洲央行行长德拉吉的讲话,却意外地押后了政策收紧的预期。他表示目前欧元区经济体内的闲置产能比预估的要大,因此通胀实际上升的幅度和压力也比预期的要低。

在步调并不一致的政策导向下,全球市场进入了预期紊乱、波动加剧的状态。就在国内多家券商固定收益团队喊出“曙光乍现、债市有机会”的时候,欧洲的资管巨头荷宝ROBECO也不失时机的发布了一季度信用市场展望,详细阐述了为什么从经济史的角度出发,他们认为全球信用周期已经走向转折点。

风险资产之殇,却是避险资产之机,这是致经济史的一封情书,却也是资产配置的魅力所在。

我们正在迎来量化宽松(QE)政策重大转向,央行将从净买入转向净卖出。2018年,市场或将有望看到美国利率曲线出现倒挂, 预计美联储和欧洲央行的总净买入量将在2018年5月前变成负值。我们偏好利差已走宽的信用债,开始降杠杆的企业, 以及更具安全性的高评级信用债。

• 全球经济增长继续改善且趋向同步化

• 央行反应滞后将带来风险

• 技术支持减弱,信用利差将走阔,市场波动加大

全球经济在2017年第四季度又实现了良好的增长,甚至资本投资似乎也终于对经济增长有所贡献。资本投资是在当前这个经济周期里令人失望的主要的经济变量。而且,看起来,不同经济体的经济周期已经逐渐同步化。

央行反应滞后?

经济的不俗表现将我们引至一个与过去两年的讨论焦点不同的话题:央行反应滞后带来的风险。

这轮周期最大的问题是,为何通胀如此之低?随着经济产出缺口的缩小,人们会预期通胀压力不久将令央行感到担忧。我们在后边会解释我们认为通胀可能将迎来转折点的原因。

不管如何,2018年,所有的央行都将大幅收缩货币政策。唯一令我们不去担忧市场波动性會加大,就是在这种情况下,其他市场参与者,比如商业银行或私人银行,取代央行来买入固定收益资产。在我们看来,央行在量化宽松时代的买入规模太大了,因此替代方法很难完美。这对所有的资产类别都是一个道理。

我们也常常给出一个总体观点(helicopter view)。我们试图打破常规,超越充满日常噪音的经济周期来看问题。但是这种方法并没让我们更轻松。

自从1970年代放弃布雷顿森林体系后,我们创造了法定货币(fiat money),将货币管理全权交给中央银行和政客。这也造成了越来越多的金融冲击。由学者管理的中央银行,高估了自己以及对经济体的掌控,以低利率来解决经济问题。

央行运用宽松货币政策是对的,但是为了错误的理由。巨大的劳动力供应冲击(自1980年以来,超过10亿中国人进入劳动力市场)具有反通货膨胀效应(disinflationary),形成了我们从10年前便开始指出的债务超级周期。通过更多举债来处理债务问题最终将导致更多金融冲击。

我们生活的这个时代,人们应该期待有一个常规的从危机,加杠杆,繁荣,到过剩,再到萧条的周期。

学习经济史

通过学习经济史,组织这次的每季度信用展望,作为一个信用研究团队,我们对周围所发生的事件有个更深入的了解。这也是为何我们将这次的信用展望命名为“致经济史的一封情书”。

我们诚实地向客户呈现我们对信用周期的看法,即使我们认为当前的信用周期已近尾声。风险资产变得脆弱,可能比政府债券更为脆弱。

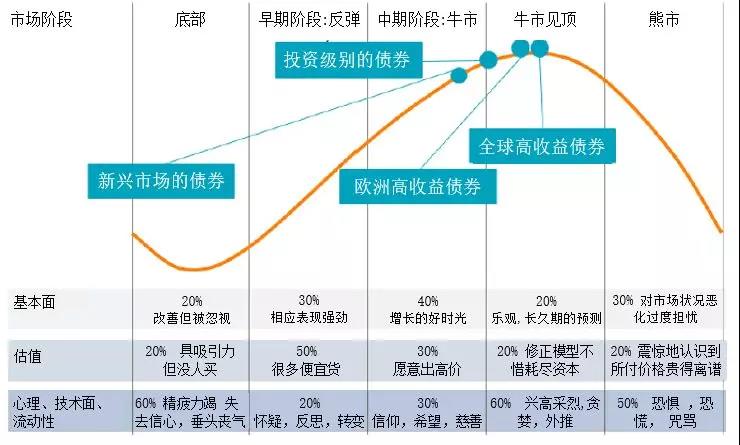

图表: 市场周期: 我们对不同市场类别的观点

来源:荷宝,Morgan Stanley, 2017年12月

我们处在信用周期的哪个阶段?

有几个指标表明信用周期正在成熟。预测周期的转折点很难,但是如上图所显示,所有的市场类别都在接近转折点。

基本面:经济增长、市场波动创历史低值

在这章节里,我们将分析诸如经济增长加速,低通胀预期,债务增加,美国利率曲线倒挂等经济基本面因素。

全球经济正在同步改善,这在某种程度上令人感到欣慰,尽管历史表明,经济回落并不一定需要一次衰退才会出现。

与此同时,全球债务水平持续上升。如果经济周期性的改善保持强劲势头,中央银行将扣动(量化收缩)的扳机。资产价格没有为错误提供足够的空间。

预测经济周期进入成熟期的准确时点并不十分有趣。我们不关心GDP增长预测,也不关心未来5年的通胀水平。我们关心(市场)是否存有承受意外事件或者政策错误的空间。我们还关心哪些市场板块(market segment)已变得自满。

我们管理着一个具有肥尾效应(Fat tail risk) 的风险资产类别,并希望能以与众不同的方式做好应对市场变化的准备。

经济预期在改善,并且全球同步性在加强。一些地区的经济增长已满负荷运作(grow at full capacity), 但是我们不必对此担忧。

在美国,新增就业机会的数量首次与失业人数持平。我们开始质疑非常低的通胀预期,我们不想引发一场关于陡峭或平坦的菲利普斯曲线(Phillips Curve)学术辩论。事实上,随着美国非农就业数据继续改善,不久的将来,失业率将更低(非农就业平均为18万人,而稳定的雇佣市场需要12万人),市场并不对任何通胀波动抱有期待。

经济先行指标揭示了什么?

我们已经讨论过一些有关未来经济活动和市场回报的先行数据。有关金融状况的指标没法告诉我们很多。这些金融类指标不精确,因此是无用、滞后的指标。另外,关于失业的讨论也没有什么用处,因为失业也是一个非常滞后的指标。在失业率跌至底部(我们认为我们快接近底部了)后不久,信用和经济周期将发生转变。

第三种指标是债券收益率曲线——预测下一次衰退最可靠,且被引用最多的指标。2018年的某个时刻,美联储非常可能将造成收益率曲线倒挂。两年美国联邦基金利率的表现会最有意思。如果美国收益率曲线出现倒挂,导致基于对冲而购买美国债券对外国投资者不再具有吸引力,那么我们可能会看到资本大举撤出美国债券市场。对市场流动性,ETF的角色以及资金流出的规模,我们都有疑问,也疑惑市场是否能顺利过渡。

外国投资者持有美国国债的规模惊人,近来增持仍在加速。因此,(外资撤出美国债券市场)将很可能成为令市场参与者感到惊讶的意外事件之一。

我们也看到一些指标逐渐趋好。兼并收购活跃度略微下降,美国企业杠杆率微幅下跌。尽管企业将利润用于大规模回购股票和分红,而非投资,但企业的整体经营稳定,这缓解了我们对企业部门的近忧。

估值:利差再一次收窄

在这一章节,我们将分析信用估值,排查风险,寻找机会。

信用利差继续收窄,但这不一定引发担忧。信用利差可以长期保持低位。而且,随着离散度(dispersion)的增长,我们将注重个券的挑选。在下一个金融危机里,金融板块将为资金提供避风港(safe haven)。

2017年第四季度,信用利差继续收窄了9%。除了欧洲高收益,其他类别的信用债利差都持续收窄。新兴市场信用债是大赢家,其利差收窄幅度比高收益债券更大。

在欧洲信用市场,利率互换和国债的利差(swap spread)已经比信用利差和利率互换之间的利差(credit spread over swaps)更宽,说明信用利差非常窄,价格非常贵。平均而言,市场在第10个百分位和第20个百分位之间交易。不过,这在信用债券市场不算不常见。信用利差可以持续多年保持低位。

这些现象是否一定意味着市场状况很糟糕,我们是否应该退出?并不一定。首先,我们正在加强个券遴选。随着离散度(dispersion)上升,例如,高收益债券和信用债之间的差异越来越大,2017年我们已经实现较好的收益。其次,利差水平可以持续多年。现在的市场状况很可能像2005年,也很可能是2007年。

欧洲信用债依然比美国信用债更具吸引力

美国在信用周期上走在其他国家的前面。美国企业管理资产负债表的方式更为激进。但是,欧洲企业开始加更高的杠杆,而美国企业杠杆率相对低一些。

两区信用债之间的估值差异变得不那么明显。相较美国信用债,我们依然偏好欧洲信用债。

部分领域面临更大的压力。我们对车贷(贷款拖欠率依然上升),医药以及零售比较谨慎。正因为避开了这些行业,我们才未陷入潜在麻烦中。一些公司为兼并收购(500-1000亿美元)而大规模举债。未来,这些债务都需要再融资,而市场将会更震荡。

我们的交易策略也将与现在有所不同。不是每一次抛售或表现逊于大盘都意味着买入机会。我们将对这些情况逐一进行分析,就像我们挑选单只信用债一样。我们还认为下一次市场低迷将与企业的盈利能力和杠杆率有很大关联。因此,我们相信金融板块将在下一次金融危机中提供投资的“避风港”。

我们喜欢那些仍具价值、或者有足够风险补偿的领域:短债,利率互换和国债的利差(swap spread),保险,5-7年到期,额外一级资本工具(AT1) 以及高收益债里的特别情况。

到了该挑个券的时候。我们对信用质量的要求不断提高,并且持续买入已走宽的信用债,或者是那些改变策略开始降杠杆的企业。我们回避那些将为至少500亿欧元负债再融资的大型公司。又到了挑选个券的时候。

技术面:量化宽松的重大转向

在这个章节里,我们将讨论技术面因素,包括央行从净买入转向净卖出,以及外国投资者持有美国信用债规模。

在这一期的《信用季度展望》中,技术面变得更加负面。时机选择非常困难,但是市场对震荡走势并未有足够预期。我们相信,鉴于各资产类别的波动性持续在低位,这为像我们这样积极型的基金经理(active managers)提供了机会。

随着市场担忧再融资风险以及信用类别之间利差走阔,非系统性风险正在上升,带来alpha投资机会。至于beta,我们则更加谨慎。

技术面告诉我们很多趋势。我们正在迎来量化宽松(QE)政策重大转向。2018年,我们将有望看到美国利率曲线出现倒挂,私人市场代替央行来购买至少1万亿欧元固定收益资产。这些都很有可能发生。存量流动性规模巨大,如果刺激措施 (flow of stimulus)被证明是最重要的,那么市场波动性很可能加大。至于时机,我们预计美联储和欧洲央行的总净买入量将在2018年5月前变成负值。

关于政府债券收益率的讨论也很重要。人们常常说,政府债券的收益率太低。但是如果有人真正将通胀预期考虑在内的话,当前政府债券收益率是否过低,还需要观察。那些从QE获益最多的资产类别,譬如像股票、信用债这类风险资产,可能将面临风险溢价幅度上升。届时无需感到意外。

我们对美债最大的担忧之一是外国投资者在美国信用债市场的持有量,这一点我们在之前的报告里提的不多。每年,外国投资者悄悄地,甚至于偷偷摸摸地买入美国信用债,对冲回他们自己的基准货币(做空美元兑本国货币)。举例而言,日本和欧洲的资本账户外流规模巨大。

有人估算,30-45%的美国信用债被外国投资者持有。如果对冲成本上升(比如美联储连续上调利率),短期利率差异扩大,那么就没有利差补偿或者收益率补偿了。而随着经济表现强劲,央行收紧货币政策的步伐加快,将会导致外国资本流出美国信用债市场。这一资金流的反向运动将对信用利差影响重大。这也是我们为何更看好欧洲信用债的原因之一。

总结/定位 未来一季度,我们将如何配置信用组合?

Beta:小心谨慎

尽管经济基本面正在改善,我们却更加小心翼翼。资产价格回调并不总是以经济衰退为前提。一些极端事件让我们担心。当FAANG 股票(Facebook, Amazon, Netflix, and Alphabet四家公司的股票)推升标准普尔500指数上涨超过20%时,当通胀如此之低,而失业率却告诉你通胀不该这么低时,当信用债市场迎来央行的净卖出时,Beta配置需小心。我们已准备好从即将到来的波动性里获利。因未拥有足够的beta仓位而导致的机会损失非常低。

尾部风险:以史为鉴 我们难以放心

黎明之前最黑暗,但是在黑暗降临之前,所有的一切看上去一片光亮。2007年恍若眼前。从那时起,债务水平,对低利率的依赖持续上升。我们只是需要一些冲击(记住,不要试图找出是哪一种冲击)来对资产价格重新定价。这些冲击发生过无数次,它们将再次到来。这就是历史教给我们的一课。我们生活在金融冲击的时代里,这些金融冲击来自于过多的债务和过于自信的央行行长。

机会:追求高质量信用

我们喜欢那些利差已走宽的信用债,或者是那些改变策略开始降杠杆的企业。我们还偏好快到期的5-7年的信用债,或者能提供良好收益的债券,包括短端高收益债,或者资质上乘的银行的额外一级资本工具(AT1)。

此外,我们偏好更具安全性的高评级债券,以从利差走阔中和风险溢价提升中获利。市场回调不是世界末日,它不一定会是2008年的重现。(编辑:艾宥辰)

扫码下载智通APP

扫码下载智通APP