投资者要习惯美股波动率加剧?来看分析师给出的理由

本文编选自汇通网,作者为晓燕。

法国兴业银行的两名量化分析师表示,美股可能继续上涨,但伴随2017年股市不间断上涨的超低波动性已经远去,投资者需要对此做出调整。

分析师认为美股波动性将回归正常水平

2月28日,法国兴业银行库马尔(Jitesh Kumar)和卡索特(Vincent

Cassot)这两位分析师公布了一份广泛的报告,引用了导致美股回归更正常水平波动性的一系列因素。美国宏观经济主要关注点是通胀和薪资上升。这两位分析师指出,这应该不再为冒险者提供安全垫。

他们的这种叙述得到了宏观交易员和经济学家的欢迎。这部分人士争辩称,美联储正转而实现货币政策正常化,这对投资者来说显得不那么友好了。这些投资者已经习惯市场出现问题时,美联储政策制定者急于安抚投资者的习惯。

法国兴业银行分析师指出,在他们看来,美联储更能容忍市场的波动,美联储的资产负债表正逐渐缩小。因此,期权市场的流动可能会进一步远离近期繁荣的短波套利交易,而这也助长了低迷的波动环境。

本月早些时候,随着美股出现抛售,波动率指数VIX一度升逾50。VIX指数是根据标普指数期权计算得出的一种指数,用来衡量未来30天内的市场预期或隐含波动率。

2月28日,VIX指数一度上涨1.11点至19.70点,接近20点的长期平均水平。2017年,VIX指数通常在10点附近或低于10点,测试历史最低水平。

华尔街一种常见的波动套利交易是这样的,主要是押注VIX指数依然受到压制,如果该指数不下跌的话,并利用这一赌注决定如何买入股票。

在根据市场波动性做出抛售举动,避开陷阱,脱离异常低波动性环境时,投资者可能表现得更为谨慎。他们认为,所谓的低波动率时期是指,该时期的波动性低于5%或低于10%。

VIX指数最近一年来日线K线变化图

VIX指数最近一年来日线K线变化图

股市波动性上升的原因

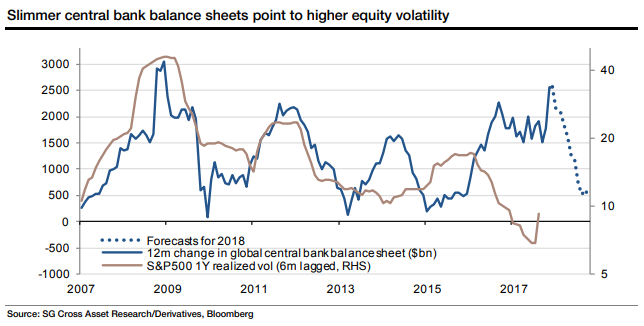

分析师表示,就宏观因素而言,美联储缩减资产负债表将降低市场流动性,加剧市场波动性。美联储正在缩减金融危机爆发后,扩大至4.5万亿美元左右的资产负债表。

在下方的图表中,分析师将美联储资产负债表的12个月的变化与股市波动联系在一起

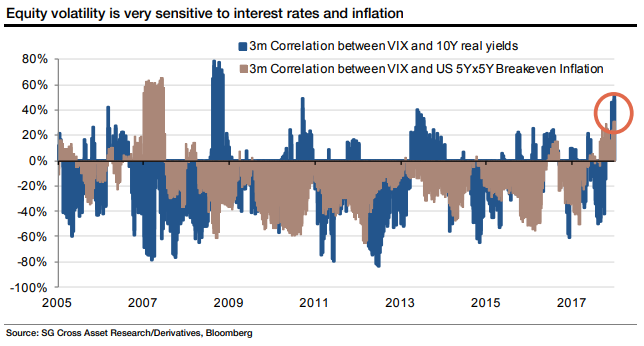

分析师表示,与此同时,10年期或经通胀因素调整后的债券收益率和长期通胀预期都未能突破5年高位,但全球市场对这些数据的敏感度正在上升。

事实上,美国1月份就业报告公布的薪资增速高于预期,引发了2月初的股市抛售。

分析师们指出:“美国国债收益率位于历史上最为重要的技术水平,尽管市场正试图对美联储的加息路径进行再次猜测,并同时消化美国国债发行量的增加(这是近期减税的结果)。因此,对股票风险定价进行另一种评估,这根本是不足为奇的事。”

事实上,至少在过去12年时间里,VIX指数从来没有对实际收益或长期通胀预期同时感到敏感(如下图所示):

法国兴业银行分析师库马尔和卡索特还列出了其他表明波动性进一步上升的因素。这些因素包括:收入波动性上升、个股波动性上升,以及波动性现在似乎与企业利润周期一致的情况。

他们指出,唯一能降低波动性的因素是强劲且同步的全球经济增长。经济强劲增长的时期预计将导致企业盈利状况好转,从而抑制市场波动性。

也就是说,尽管经济基础继续保证低波动性,但商业周期的时间长度自然会引发一些对经济增长可持续性的担忧。这些分析师指出,如果波动性回落到2017年的水平,这将是一个重大的惊喜。(编辑:艾宥辰)

扫码下载智通APP

扫码下载智通APP