从“买得起”到“想要买”,安踏(02020)挖掘产品升级潜力

本文选自“东方财富证券研究报告”,作者马建华,原标题《安踏:产品转型升级,增长确定性高》。

智通财经APP获悉,东方财富证券发表研究报告认为,安踏(02020)主品牌产品升级,有利品牌形象提升;FILA新推出潮牌FUSION将吸引年轻消费者,店数、店效同增长;经营利润率承压,但仍有上升空间;拓展滑雪、户外细分领域,外延并购预期高,基于以上四个因素机构维持公司“买入”评级,提高6个月目标价至46.86港币。

品牌矩阵定位清晰,产品升级看得见

1.安踏:高性价比,从“买得起”到“想要买”

1.1.定位清晰,提升品牌形象

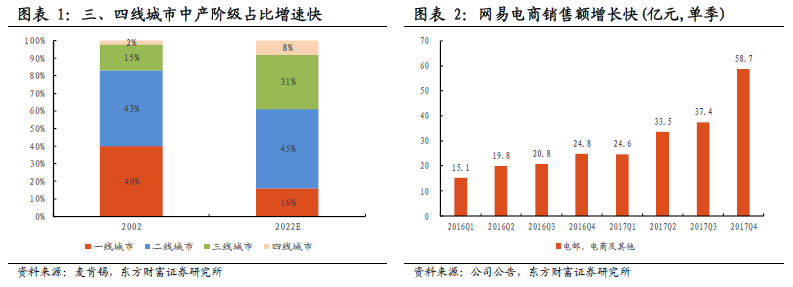

主品牌安踏定位清晰,深耕优势市场。一线城市运动鞋服品牌竞争激烈,国外运动鞋服品牌占据主导优势。安踏则以高性价比为竞争优势,通过有针对性的定价策略及市场营销,在二至四线城市具有较高的市场份额。

三四线城市未来消费升级潜力大,安踏具备先发优势。二至四线城市是消费升级的主力军,价格适中、购买频次高、性价比高的产品逐渐占领市场。网易严选的强劲增长是高性价比为王的有力佐证,自2016年4月份推出以来,即成为网易收入增长的主要贡献因素,仅2017年四季度电子商务板块收入达到46.54亿元。随着城市群建设的推进,三四线城市城镇化率持续提升,体育运动渗透率将会扩大,消费者对体育休闲鞋服会有更大需求。而安踏已经在二至四线城市占据较大市场份额,将首先受益。

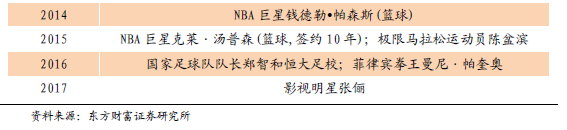

赞助奥运会,签约体育明星提升品牌形象。伴随消费者观念升级,安踏也在积极提升自己的品牌形象。一方面安踏自2009年开始赞助中国奥委会,其打造的“冠军龙服”领奖服被国内消费者所熟悉,2017年安踏签约北京冬奥组委正式启动冰雪战略,跻身2022年北京冬奥会最高赞助层级。另一方面,安踏通过签约有潜力且受国人喜爱的体育明星,并配合相应营销推广,推出篮球系列、跑步系列、足球系列、拳击综训系列。其中,最为成功的是和NBA篮球明星汤普森合作的KT系列,上市便受到消费者追捧。

1.2.设计、研发升级,吸引年轻消费者

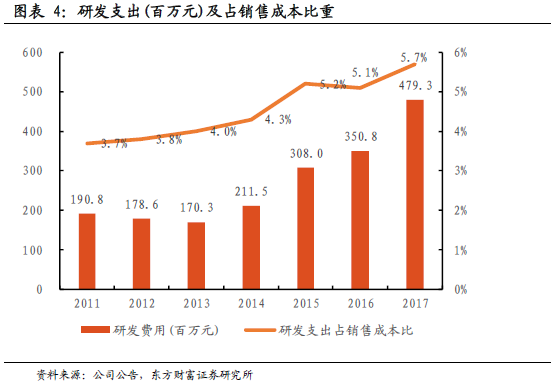

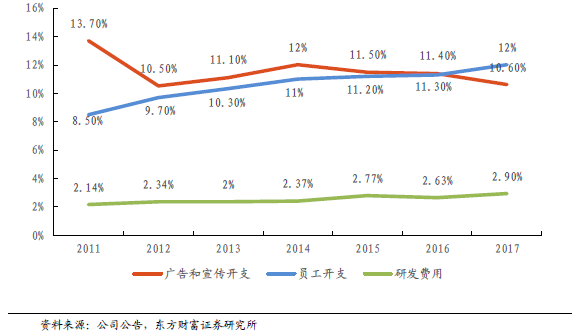

公司加强设计和研发,研发支出占销售成本比例逐渐提高。安踏在美国、日本、韩国等地设有设计中心,也有行业内惟一一个国家认证的运动科学实验室。安踏现任鞋创意总监ROBBIE FULLER曾任职于阿迪达斯品牌设计总监。公司对产品设计更加注重,每个季度都有爆款出现。比如近期非常火爆的安踏老爹鞋,市面上货源紧俏,工厂也在加紧补单。公司新品A-FLASHFOAM(闪能科技)采用公司自主研发的材料科技,减震和反弹效果出色。

2.FILA:一二线城市时尚运动中高端品牌

FILA是公司第一个国际品牌,已成为主要利润增长点。FILA于1911年在意大利创立,拥有深厚的品牌历史文化积淀。2009年,公司以3.3亿人民币代价从百丽集团收购FILA在中华区的运营权和商标业务。FILA大中华区总裁姚伟雄在加入公司之前,于2000年进入欧莱雅(中国),后加入Lacoste中国分公司—梦田服装(上海)有限公司,担任行政总裁。姚伟雄始终认为带有时尚的运动风格是FILA需要坚持和秉承的核心要素。

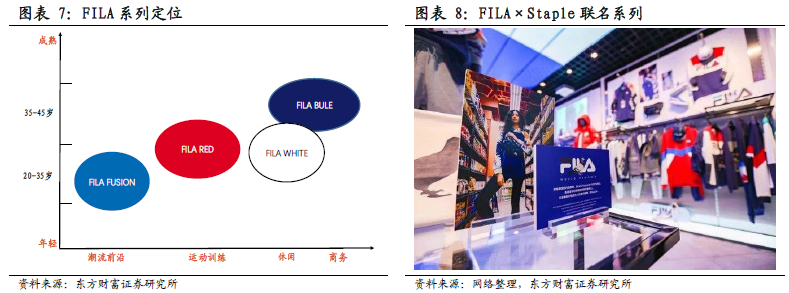

FILA拥有休闲、运动、潮流多重系列,定位不同层次、需求的消费者。FILA主要布局在一二线城市,店铺位于购物中心/百货内,属于中高端时尚运动品牌。如下图所示,FILA最早推出的BLUE LINE能够兼顾商务休闲,以简洁优雅及高品质材料为优势,受到事业成功的中年人士喜爱。WHITE LINE在运动服中加入印花元素,体现优雅。RED LINE是运动训练系列,细分为训练、网球、高尔夫等子品类。而FUSION则是定位于年轻人的潮牌,色彩更加丰富。

推出联名潮牌,吸引年轻消费者。2017年12月28日,FILA推出2018春季潮流运动的主打系列[FILA FUSION]。FILA联合美国纽约街头潮流品牌STAPLE推出联名款。我们看好FUSION系列将为FILA2018年业绩增长提供动力。

内生增长:店铺平稳扩张、店效持续改善

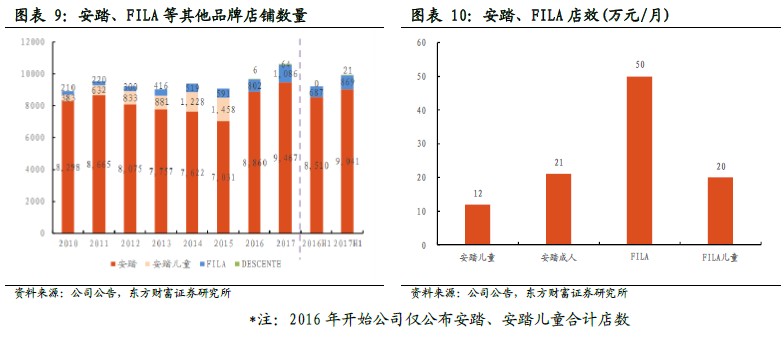

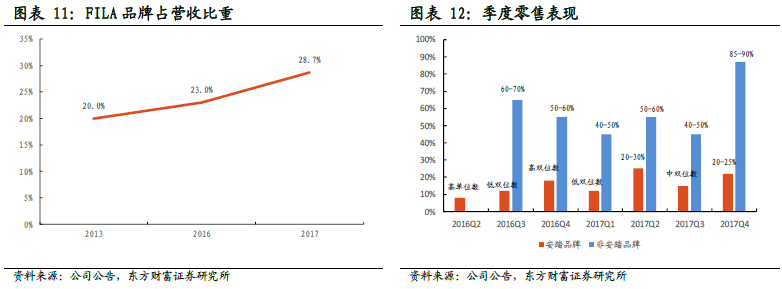

安踏:店铺数量基本保持在7100-7200家左右,不会盲目扩张。公司目前的经营策略是关小店开大店,即关闭店效差的店铺,对于店效好的店铺增大面积;此外,逐渐减少街边店,新开店中店,2016年开始已有20-25%的店搬去购物中心。安踏店的店效在21万/月左右,新开的第八代店铺会更高。

安踏儿童:店铺数量快速增长,2017年在2200家左右。儿童服装市场自2008年来发展迅速,公司虽进入时间早,但竞争激烈,目前集中度较低。预计公司还会再开设安踏儿童店铺以争夺市场份额。安踏儿童的店效在12万/月左右。2018年预计店铺数量达到2500家。

FILA:2017年店铺数量达到1086家,较去年增加284家,全部在购物中心中开设,致力于开设旗舰店。FILA在东北地区受到追捧,FILA与长春欧亚集团是战略合作伙伴,在营欧亚集团20多家门店,并将欧亚综合体FILA店铺打造成为东北首家综合体验店,2017年9月开业首日实现销售25万元,占楼层销售的29%。此外,安踏集团还具有在香港、澳门及新加坡FILA的经营权。目前FILA旗舰店的店效约为50万元/月,去年同期约为40万元/月。2018年预计新开200家FILA店铺,达到1300-1400家。

DESCENTE:安踏拥有合资公司60%的股权,在国内从零开始运作,2017年已经开设64家店铺。迪桑特作为日本高端户外品牌,包括滑雪、综合训练、跑步等体育用品装备。2022年北京东奥会的举办将提高人们对冰雪运动的关注,也有越来越多的中产阶级参与滑雪运动,预计该市场有较大增长空间。2018年店铺数量约为100-110家。

KOLON:韩国中高端户外运动品牌,在韩国本地销售额较高,约有40亿。目前国内知名度较低,目前约有200家店铺。未来将着力提高KOLON品牌的店效。

经营利润率承压,但仍有上升空间

1.产品、渠道结构改变是毛利率提升的动力

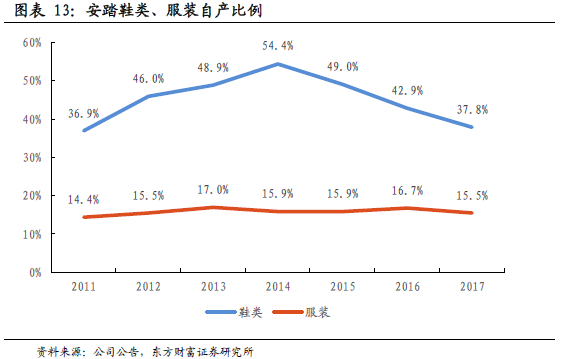

高毛利FILA品牌收入占比不断提高。公司FILA的收入占比从2013年的20%上升至2016年23%,2017年占比大幅提升至接近30%。根据公司公布的季度零售表现,非安踏品牌(95%以上为FILA)零售收入自2016年三季度同比增长高,2017年四季度超预期达到85-90%。

终端零售管控能力强,折扣水平波动不必过于担心。随着公司零售直营占比升高,毛利率水平出现波动。公司ERP系统在直营门店全覆盖,能够看到每一件商品的销售折扣水平。目前FILA平均折扣水平在8-9折,一些火爆的款式会偶尔会出现断货的情况。

电商渠道增长快速,线上线下是互补关系,提升毛利率。安踏品牌电商收入增长迅速,在2017年双十一天猫体育用品销售排名中位于国产品牌第一,仅次于耐克、阿迪达斯。2017全年电商收入同比增速接近50%,占收入比重约15%。我们预计未来电商收入占比仍会提升,由于电商渠道毛利率高,会贡献整体毛利率的提升。公司线上销售的产品60-70%都是专属产品,其他与线下同款同价。此外,电商渠道也是经销商清库存的重要渠道,与线下店铺是互补关系。

生产效率提升,外包比例增加,补单比例提高可能会提升成本。2017年公司鞋服的自产比例都有所下降,主要由于销量增加,但公司产能并无扩张。公司2017年启用了新的自动化更高的生产线,仅用30名工人即可日产3000双鞋,生产效率大幅提高。未来公司还会增加更加智能化的生产线,用于较为复杂的程序,进一步节约人工成本。公司自产主要是补单以及科技含量较高的产品。但是,2017年外包的快反订单占比提升至约10%,因补单增多使得2017年下半年鞋类毛利率较上半年下滑。未来公司计划提升订货会以外的补单比例,以适应快速变化的零售市场,平衡消费者需求及库存量。

2.销售费用短期仍有压力

公司在安踏主品牌的广告宣传开支保持稳定。公司继续赞助中国奥委会,这仍将是广告宣传开支中的最大部分,预计保持稳定。

公司新品牌仍处于扩张阶段,经营开支投入大。2017年公司新开店规模高于预期,新增安踏(包括儿童)店铺607家,FILA店铺284家,以及DESCENTE店铺58家。尤其是FILA、DESCENTE店铺选址在较为高端的购物中心,租金费用、装修费用较高。在新品牌规模效应尚未体现的情况下,销售费用率会有小幅提高。此外,公司高端品牌组合有利于降低和购物中心谈判的租金价格,降低销售费用,但预计幅度有限。

拓展细分领域,观望外延增长

“安踏未来重点是品牌升级,关注中产阶级消费者。”正如安踏集团董事局主席丁世忠表示,中国体育用品市场正在经历消费升级,消费者更倾向年轻化、专业化、时尚化和国际化。公司自2015年开始首先把握转型机会,在安踏产品不断年轻化、专业化、时尚化的同时,品牌矩阵也在不断扩充。

1.定位中产阶级,进入滑雪、户外运动等细分市场

2015年公司正式开启4.0时代,确立了单聚焦、多品牌、全渠道的经营发展战略。2015年5月,安踏发布跑步战略,为跑步爱好者打造科技跑鞋。2015年10月,安踏发布足球战略,正式进军足球领域,为足球爱好者提供高性价比的专业足球鞋。2015年也成功签约汤普森,推出定制的KT系列球鞋,被篮球迷们成为国产先驱。

收购海外知名品牌,拓展高端市场。2015年公司收购城市健步运动品牌Sprandi,2016年收购日本高端滑雪品牌DESCENTE,2017年收购韩国户外品牌KOLONSPORT,以及香港中高端童装品牌小笑牛。

2016年11月,国家四部委发布《冰雪运动发展规划(2016-2025年)》,推动群众冰雪运动的发展,冰雪用品及相关制造业增长空间大。而参加冰雪等户外运动的群体的个人收入较高,属于中产阶级。预计未来5-10年,DESCENTE等新品牌能够为公司贡献较大增量。

2.公司现金流充裕,外延并购预期高

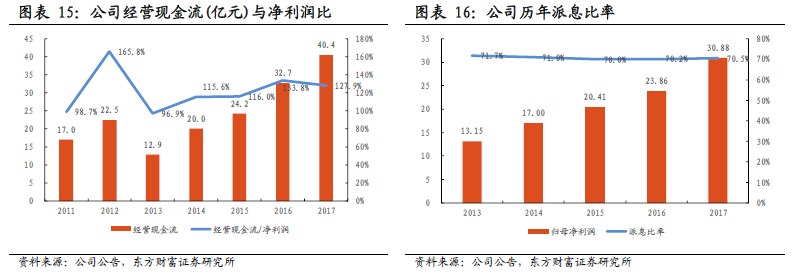

公司账上现金充裕,经营现金流稳健,派息比率高。2017年,公司账上现金及现金等价物达到94亿,经营活动现金流达到40.4亿,与净利润的比128%。

预期将继续通过海外收购进阶高端化。公司已确定国际化路线,海外收购知名品牌实现产品差异化定位、品牌矩阵升级是最为快捷的方式,FILA的成功也佐证了这种方式的有效性。

盈利预测

公司指引:2018年底,安踏店(包括安踏儿童)将达到9700-9800家,FILA店1300-1400家,Descente店100-110家,Kolon Sport(2018全年并表)店200-210家。

2020-2025年流水复合增长率安踏达到中双位数,FILA及FILA KIDS达到30%,所有品牌为15-20%。2020年鞋类产品销量达到1亿双(目前6000万),服装类销量达到1.3亿件(目前8000万件)。2025年所有品牌流水总和达到1000亿元。

与市场不同:(1)我们提升安踏线下/FILA营收增速,安踏线下由过去的4%提升至6-7%,FILA2018年仍处于扩张期,并看好FILA FUSION销售额,给予FILA品牌50%增速。(2)减缓毛利率增速,预计未来三年毛利率保持稳定。(3)2018年销售费用占比维持较高水平,2019/20年会略微下降。

我们预计2018/19/20整体营收增速为25.70%/20.04%/18.25%,毛利率水平为50.24%/51.13%/51.98%。

估值:针对品牌鞋服,采用P/E估值方法。预计2018/19/20年EPS分别为1.46/1.80/2.19人民币。考虑安踏是国内体育用品的龙头企业,市场份额稳固,增长具有较高的确定性,享受估值溢价。因而给予公司2018年26倍估值,对应六个月目标价46.86港币。

(编辑:姜禹)

扫码下载智通APP

扫码下载智通APP