别担心美股?因为美国下轮经济衰退还得等上几十年

鉴于当前的经济状况,当前这轮美股牛市可能会成为历史上时间最长、最强劲的牛市。当然,要实现这一目标将受到很多因素的影响。这些因素都是什么?如何能使我们乐观地认为,未来数年里股市将继续稳步上扬?事实上,美国甚至有可能正处于持续数十年的经济扩张的边缘。

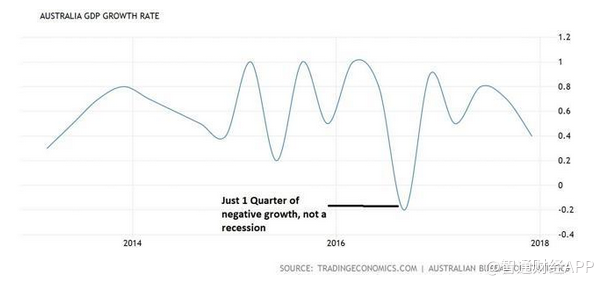

我们先来看看澳大利亚的经济状况:

2017年7月,澳大利亚已连续104个季度没有出现经济衰退,超过了荷兰103个季度的纪录。直至现在已延长到106个季度,如果保持这个势头到2018年7月,该国将创下长达27年未出现经济衰退(GDP连续两个季度负增长)的纪录。

这轮持续增长中,其实出现过众多阻碍因素,包括:

1997年亚洲金融危机

美国互联网泡沫

全球金融危机

2014年中国结束持续较长的矿业繁荣

然而,由于诸多因素(比如被美国模仿的自由贸易,又或者美国没有学到的预算均衡),澳大利亚经济继续上扬——增长缓慢,但坚定。

当然,这并不意味着增长特别强劲。事实上,在过去十年中,澳大利亚实现的最高增长率为1.3%。除此之外还有很多值得关注的原因,就像美国一样。例如,家庭债务/GDP比率上升,目前稳定在121%(美国为78.5%)。这么高的个人杠杆率可能是经济增长速度缓慢的一个原因。

但问题是,澳大利亚和荷兰都证明了,发达国家的经济可以持续几十年不衰退。那么美国能实现同样的目标吗?假设出现以下五个因素,或许美国真的可以做到。

因素一:经济继续增长,但步伐缓慢

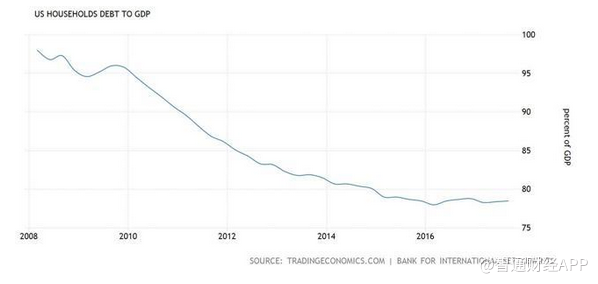

许多美国人对自金融危机以来2%左右的GDP增长率感到失望,这是可以理解的。通常情况下,复苏的速度要快得多,且应呈V形。然而,过度的家庭杠杆导致的金融崩溃,在这种情况下,房地产泡沫完全是另一只怪兽。

美国家庭不得不去杠杆化,而家庭债务占GDP的比重稳步下降,直到2016年才稳定下来。从那时起,经济增长的步伐开始明显加快。

2016年:1.5%

2017年:2.3%

2017年第四季度:2.6%

此外,纽约联邦储备银行的即时GDP增长追踪系统估计,美国在2018年第一季度达到2.7%,第二季度达到2.9%。现在,这些估计值随着时间的推移一直在下降,但这仅仅意味着他们正与其他预测相匹配。像多伦多道明银行预计:2018年GDP增长2.7%,2019年为2.9%,2020年为1.8%。

与此同时,美联储预计2019年经济增长2.1%,2020年增长2.0%。当然,目前还没有任何经济预测应当被视为福音,因为它们都是基于模型和假设,而这些假设最终可能被证明是错误的。

关键是,美国似乎正保持缓慢且稳定的增长。这可能会让那些希望增长达3%到4%的人失望,但事实是,扩张最好的方式就是逐步增加,保持在“适居带”(金发姑娘区域)。增长速度强劲至澳大利亚的两倍也不足以引发通胀,而且利率上升在历史上一直是经济衰退开始的主要原因。

因素二:劳动力市场繁荣,但工资没有快速增长

最近的就业报告近乎完美。

2月份创造了31.3万个就业岗位(自经济扩张开始以来第7强劲的月份)

净增加6.1万个建筑业就业岗位(表现最佳的行业)

净增加3.1万个制造业就业岗位(另一个主要的蓝领行业)

1月和12月修正了5.4万个。

最近三个月的平均值:24.2万,年创造就业率290.4万。

更重要的是,随着人们对就业市场和良好就业前景的信心增强,80.6万人重新进入了劳动力市场。

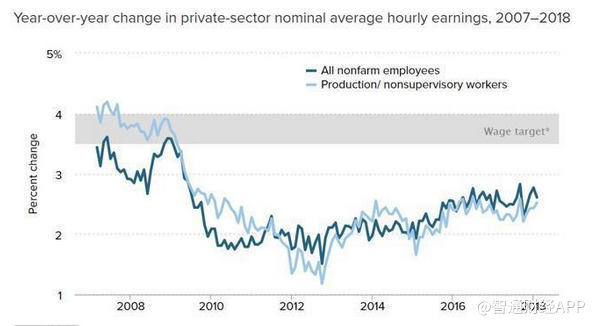

工资增长又是如何呢?智通财经APP了解到,一月份同比增长2.9%的比率令股市感到恐慌,并可能引发市场调整。但在2月份,该指数下调至2.8%,而2月份同比工资增长2.6%。但请注意,非管理岗位(占所有职位的80%)从1月份的增长2.4%上升到2月份的2.5%。

换句话说,工资增长仍保持在2.5%左右,这是2017年的平均水平。这实际上远低于美联储3.5%至4%的目标区间,但很可能是由于持续大量劳动力失业导致的。

到底需要什么来推动工资增长,帮助提振消费支出,同时提高储蓄率(以防止再一次出现债务泡沫)?答案是时间。以黄金年龄劳动参与率一直在上升的速度,需要16个月的时间才能回到危机前的高点(2007年1月为83.4%),还需要32个月才能回到1999年1月创下的84.6%的历史高点。

现在不一定能到达当年的高点,但唯一的希望是避免扩张的最大风险。高通胀和高利率足以扼杀消费者和企业的支出。

因素三:通胀依然保持温和

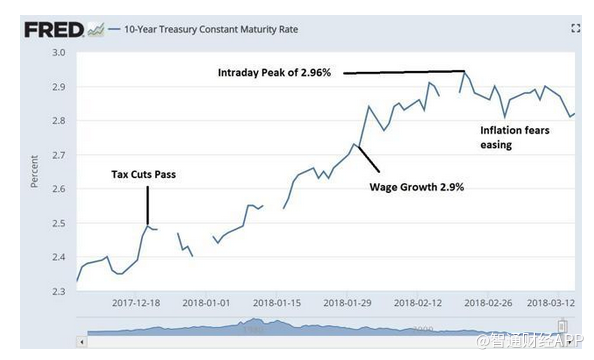

股市(SPY)、(DIA)、(QQQ)和债券市场担忧的是,紧缩的劳动力市场加上减税政策带来1.8万亿美元的刺激,和3000亿美元的额外支出,将会使经济过热、工资上涨,导致通货膨胀,美联储加快加息速度。

当然,美联储对之采取行动的是联邦基金利率。从技术上讲,这是银行间拆借利率,并不是影响企业借贷的因素。这些将是长期利率,其代用品是10年期和30年期的国债。

然而,银行确实将其主要利率(影响消费者贷款)与联邦基金利率挂钩。因此,像信用卡费率这样的东西确实会上升得更快,因为新的消费贷款的成本也会上升。这可能会使占美国经济65%至70%的消费支出放缓。

与此同时,通胀预期最终会影响长期利率。因此如果通胀率上升,那么长期利率和企业借贷也会增加。理论上新的投资可能会减少,特别是如果消费者支出减少,将引发经济衰退。

实际情况远比这更复杂,因为消费支出是高度个人化的。这取决于许多难以预测的因素,例如:信心、就业、工资增长、储蓄率和债务水平等等。

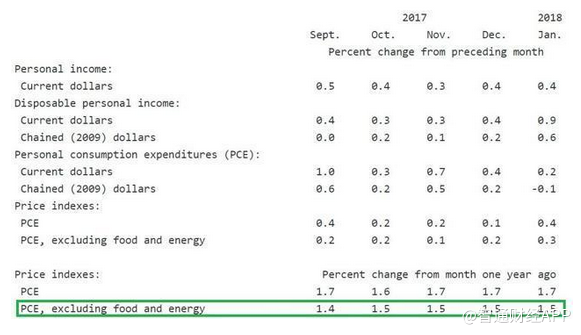

好消息是,每个人都如此担心的通胀率仍然很低。根据美联储最喜欢的通胀指数,核心通胀率(除食品和燃料),个人消费支出指数,通胀率仍保持在1.5%,和过去三个月一样。

目前债券市场走势为2.1%的长期通胀,基本处于美联储的目标水平。然而,随着市场意识到通胀仍令人惊讶的保持缄默,债券收益率已经停止了此前引发的攀升恐慌。

鉴于四种主要的长期趋势,这并不令人感到意外:

人口统计(人口老龄化更多倾向于储蓄,人口结构年轻化则增加消费支出)

技术(提高效率可降低非劳动密集型产品的价格)

贸易:全面降低投入成本:平均消费品价格下降25%至30%(所谓的“沃尔玛效应”)

工会的衰落(部分原因是全球化和向服务经济转变)

好消息是,如果扩张持续的时间足够长,最终所有的劳动力闲置都将消失,工资将不得不上涨。但这会否导致通胀和利率上升从而引发下一场衰退?那不一定。

因素四:生产力的繁荣可能即将到来

经济增长最终归因于两个因素,即劳动力规模和生产力。这是因为它们决定了可以生产多少商品和服务,并最终消费。

美国人口老龄化(每天有1万名婴儿潮一代到达退休年龄)已经减缓了劳动力的增长,并导致近年来经济增长放缓。

然而,在过去50年里,发达国家的人口增长,尤其是劳动力增长仅占全球GDP增长的33%左右。相比起来生产力显得更为重要,因为它可以让每个工人产出增多。由于商品或服务的单价实际上是下降的,生产力的提高也允许在不引发通胀的情况下增长工资。

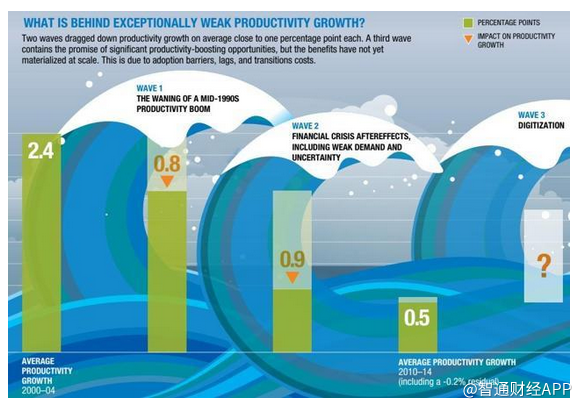

智通财经APP了解到,麦肯锡分析师的一项研究显示,美国生产力大幅放缓是由于金融危机的持续影响。这包括减少需求导致未充分利用现有资源,以及工资增长不足,这意味着缺乏投资提高生产力的动力。

这样想,如果失业率高企,工人们陷入绝望,那么他们就会为低工资而工作,因此也比机器人更便宜。但如果经济复苏呢?国家将有更强的需求,需要雇佣更多的人。如果人手不够,那么必须提高工资以吸引足够的工人,但这又会损害利润率。

那么解决方案是什么?购买一些机器人(或自动化技术),这样你就可以雇佣更少的新员工,且仍能满足不断增长的客户需求。你可以用5个人来代替10个人,每个人都将获得更多的报酬。但如果他们的生产力两倍于你的单位成本下降,你的利润就会增加。

这不仅揭示了为什么生产力对健康和非通胀工资增长如此重要,也解释了为什么投资同样也很重要。如果不投资与改进生产技术,生产力就不会提高,工资也不会增长,经济增长速度也随着放缓。

因此,第一阶段是让经济恢复到足以完全治愈劳动力市场,并使工资再次增长。在这种情况下,劳动力成本上升以及劳动力供应不足,可能会推动更多资本进入提高生产力的投资。这就是为什么税收改革中最好的部分是资本支出的即时支出,这将持续到2022年年底。

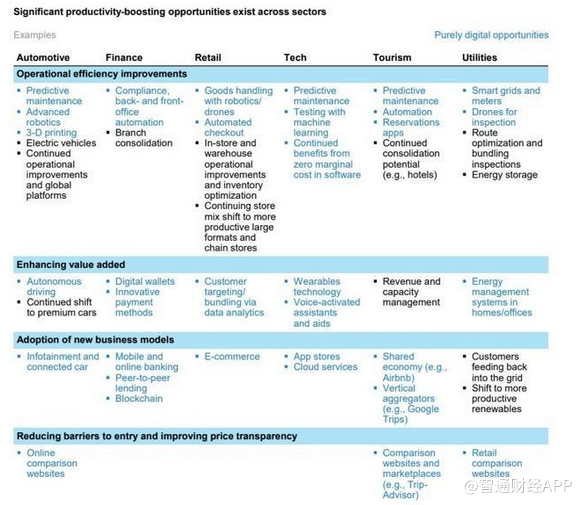

我们在这里讨论的是何种投资?

主要是自动化和人工智能驱动的数字技术。但多年来,我们一直听到各种关于自动化的奇迹/恐惧的传言——机器人是否来接替人类所有的工作?亚马逊人工智能助手Alexa已经取代所有的管家了吗?实际上并没有。正如麦肯锡所指出的,从发明技术到它实际上可以有效刺激生产力之间,存在着巨大的滞后时间。事实上,这就是所谓的索洛悖论。这是一项历史性的观察,即随着对一项新技术的投资增加,生产力可能会先下降,之后才开始上升。这是由于新技术具有颠覆性,而公司和员工最初都不知道如何有效地使用它。

举个例子,计算机是在20世纪70年代发明的,而互联网是在80年代末期发明的。然而,直到20世纪90年代中期,公司才真正想出如何有效地利用它们来提高生产力,并让经济繁荣起来。

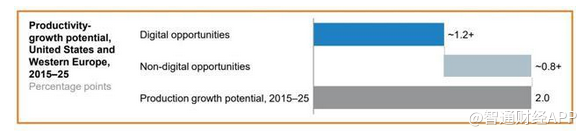

麦肯锡估计,美国的“数字化利用率”仅为18%,这意味着美国正处于一个巨大的潜在生产力繁荣的开端。这个繁荣可能会在2020年真正开始,但它究竟会有多大规模呢?

麦肯锡的分析师估计,全面加大投资将推动生产力提高0.8%,而技术本身将使生产力提高1.2%。加上原有的0.5%,总计约为2.5%。这与2000年科技繁荣末期的生产力增长水平基本相同。

如果生产力在2025年上升到2.5%,那么工资可能会以每年4.5%的速度增长,而核心通胀率将恰好在美联储2%的目标区间内。或者换句话说,2.5%的生产力意味着,通胀调整后的购买力可能会以每28.8年翻一番的速度增长。

当然,这项研究虽然详细,但毕竟是建立在模型基础上的,最后也有可能被证明是错误的。但如果这几十年的低生产力和增长缓慢,确实主要是由于金融危机和索洛悖论所造成的,那么生产力的强劲增长(高达400%的增长)只是一个时间问题,到时将引发像90年代那样长期而潜在强劲的经济繁荣。

关键是要保持经济扩张的长足发展。这意味着最重要的是,避免任何形式的极端增长:包括经济、工资、通胀或资产价格。

因素五:几乎没有危险泡沫的迹象

这是接下来几十年美国经济有可能避免经济衰退(和熊市)所需的最终因素。

历史上最后两次经济衰退是由股市和房地产市场泡沫破裂引发的。有些人害怕同样的事情会再次发生。

这是一种理性的恐惧,因为泡沫常带来痛苦的结局,甚至可能导致长达10年的经济衰退。

然而,正如Factset研究系统所指出的那样,2018年第一季度标普500指数EPS预计将增长17%,这是自2011年第一季度以来的最快增速。全年每股收益预计将增长18.4%,其中约8%来自税收改革,但大约10.4%是有机增长。

这将使标普500指数的远期市盈率达到17.1倍,高于14.3的十年平均水平。但请记住,这一平均值包含了金融危机,所以17.1并不一定很危险。可以确定的是这不是泡沫领域。

智通财经APP了解到,分析师预计明年美股将仅上涨13%。该涨幅比较可观,而且比盈利增长慢。这意味着市盈率将会下降,泡沫型崩盘的风险将会变小。而如果明年每股收益再增加10%,那么市场可以安全地上涨8%到9%(大约是1871年以来的历史平均水平),而倍数将再次收缩。这将使牛市能够以更小的崩盘概率继续下去。

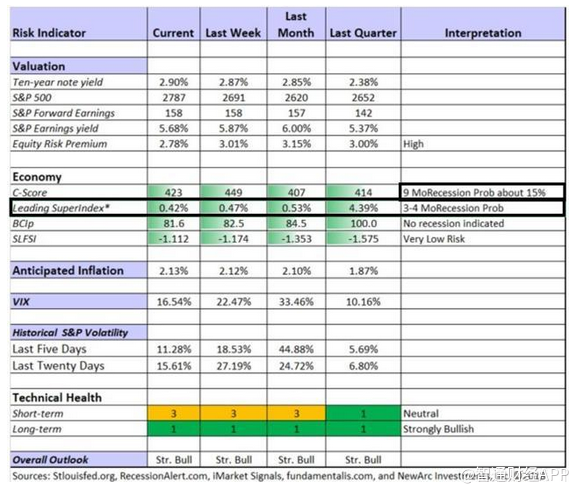

现今,美国若发生经济衰退,是否会导致熊市?答案是肯定的,但前提是以上五个因素都不成立。从基本面来看,目前经济衰退的风险非常小。

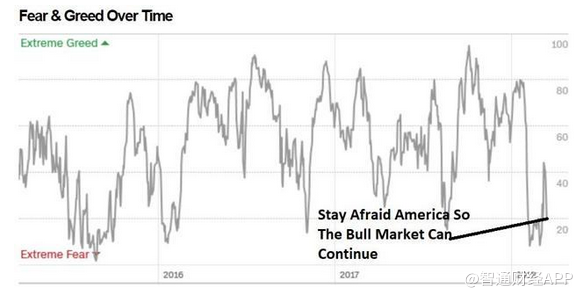

事实上,根据对先行经济指标的综合分析,未来4个月和9个月内开始的经济衰退风险,分别为0.42%和15%。所以底线是,只要投资者对市场保持紧张,股市涨幅低于收益,那么市场泡沫几乎不可能引发衰退。

缓慢而稳定能使美国经济避免经济衰退,并持续数十年的扩张

人们如此担心美国经济扩张和牛市可能很快结束的多数原因都是过分夸大的。经济没有过热,工资也没有飞涨,通胀仍停留在历史低位,长期利率也不会飙升。

此外,尽管消费者、小型企业和大公司的信心已接近几十年来的最高水平,但几乎没有迹象表明美国股市正走向疯狂的泡沫水平。若泡沫很大,可能引发市场崩盘,从而甚至会引发一场经济衰退。

因此,尽管有很多因素可能会破坏美国的经济引擎,但迄今为止风险似乎很小。所以人们应该放松、继续工作、储蓄和为未来投资。美国经济前景可能比悲观主义者所认为的要光明得多。

扫码下载智通APP

扫码下载智通APP