美联储鲍威尔如何破局:双向风险夹击,加息并不简单

本文选自“万得资讯”。

美联储3月利率政策会议召开在即(3月20-21日),这也是美联储主席杰罗姆•鲍威尔(Jerome Powell)上任后主持的首次议息会议。尽管市场已经基本消化美联储将在本次加息25个基点的预期,但是从隔夜美股市场大跌的表现来看,投资者情绪随着利率决议的临近已经趋向谨慎。

隔夜美股大幅收跌,截至收盘三大股指均下跌超1%。受信息泄露消息影响,Facebook下跌6.77%,创5年来最大单日跌幅,科技股也普遍下跌。美联储加息不断临近,股市情绪受到影响。芝商所CME FEDWATCH显示,市场预期美联储本次会议加息概率升至94.4%。

财政与货币政策冲突下鲍威尔进退两难,仅有的两条出路均有风险

目前市场认为本次加息25基点是“板上钉钉”事件,对于美联储主席鲍威尔来说,在本次会议上采取加息行动是相对容易的事件,而其更加艰巨的任务是在美国经济面临转折的节点上、在财政与货币政策冲突的背景下,该如何确定美联储的加息步伐的轻重缓急。

很显然,目前摆在鲍威尔面前的路径仅有两条,一是,选择保持货币政策连贯性,强调前任主席耶伦的逐步上调利率策略,以利用低通胀来促进就业增长;二是,放弃上述策略,释放加快升息步伐的信号,以应对可能抬升的通胀风险。

美联储前主席珍妮特•耶伦本周一(3月19日)在宾夕法尼亚大学沃顿商学院的一场活动中表示,“两个方向都有风险,收紧得太慢,经济可能过热;收紧得太快,通胀率可能回不到2%。”

纽约Berenberg Capital Markets LLC的美洲区首席经济学家Mickey Levy表示,“美国经济势头显然在加速升温, 美联储担心‘过低的政策利率’已令其来不及应对形势变化,在通胀率达到2%以前,鲍威尔会显得跟耶伦极其相似。”

对于美国通胀增长预期上,包括穆迪、瑞银在内的机构均预计美国通胀水平将继续上升,而美联储为应对通胀压力必然采取相应的加息行动。

对于美国通胀增长预期上,包括穆迪、瑞银在内的机构均预计美国通胀水平将继续上升,而美联储为应对通胀压力必然采取相应的加息行动。

穆迪首席经济学家马克•扎迪表示,美国通胀压力正在增加,最终会比投资者目前预期的通胀更高,能源价格和美元走软将增加通胀压力。预计2019年底,核心通胀率将加速升至接近3%,最终美联储将在今明两年逐渐提高短期利率来遏制通胀加速上行。

瑞银预计,美国2018以及2019这两年的GDP增长率将从2017年的2.3%加快至2.8%左右,而通胀水平也将加速上升。预计2018年美联储将加息4次(此前预测为3次),而2019年将加息3次(此前预测为2次),到2019年底美国联邦基金利率也仅会略高于3%。

随着特朗普去年年底通过了减税法案,美国目前有大规模的财政刺激措施,但美国的货币政策正朝着相反的方向发展。研究公司Money Strong创始人DiMartino Booth警告称,财政与货币政策冲突,美联储过度加息或让美国陷如衰退。DiMartino Booth表示,“总有那么一个时刻,美联储会走得过远、过快。美联储货币政策目前应被视为逆风,压垮市场的最后一次加息要比过去低得多。”

美联储鹰派预期高,精明的鲍威尔料避谈经济、贸易政策

美联储将在北京时间本周四凌晨结束为期两天的会议,届时将公布利率和经济预测,随后美联储主席鲍威尔还将出席新闻发布会。

Regions Financial公司的首席经济学家RIchard Moody指出,这次新闻发布会,投资者需要重点关注鲍威尔会采取哪种方式向市场传达信息给出线索。分析人士认为可能在每次会议之后鲍威尔都会召开发布会,道明证券策略师Michael Hanson表示,鲍威尔的方式可能被市场认为是十分鹰派的作为。

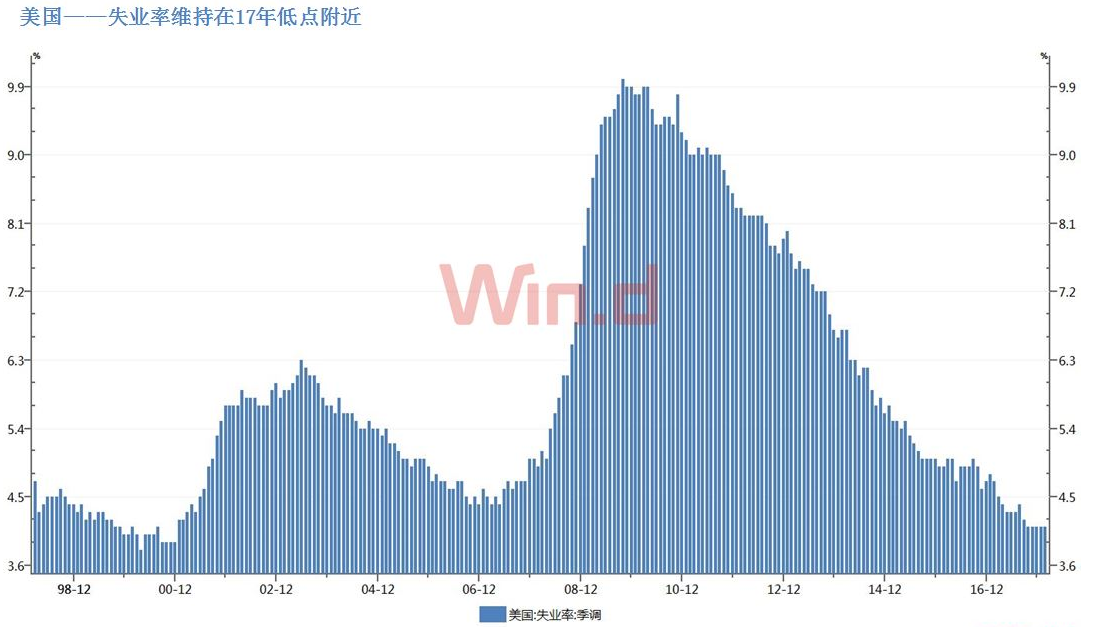

北方信托首席经济学家Carl Tannenbaum周一(3月19日)表示,今年美联储的利率委员会“更加鹰派了”。由于财政政策的周期性影响,在宽松的金融环境下,劳动力市场相对紧张,加上通胀和通胀预期的不断上升,美联储的基调将变得越来越强硬。

但正因本次美联储基调被市场预判更加倾向鹰派,因此有经济学家预期鲍威尔将在会议结束后用60分钟为过热的鹰派倾向降温。

但正因本次美联储基调被市场预判更加倾向鹰派,因此有经济学家预期鲍威尔将在会议结束后用60分钟为过热的鹰派倾向降温。

NatWest Markets资深美国经济学家Kevin Cummings表示,鲍威尔目前没有理由打乱计划,因为市场已经反映了美联储对三次加息的预期。多年来,市场一直对美联储的预测心存怀疑,但现在他们的预测大致相同。美联储将更加强硬,但鲍威尔将缓和这一局面。

此外经济学家预计,鲍威尔在谈到共和党的经济和贸易政策时,会非常谨慎。致同国际的首席经济学家Diane Swonk表示,“鲍威尔是个精明的家伙,他将尽可能地不涉及政治话题。“

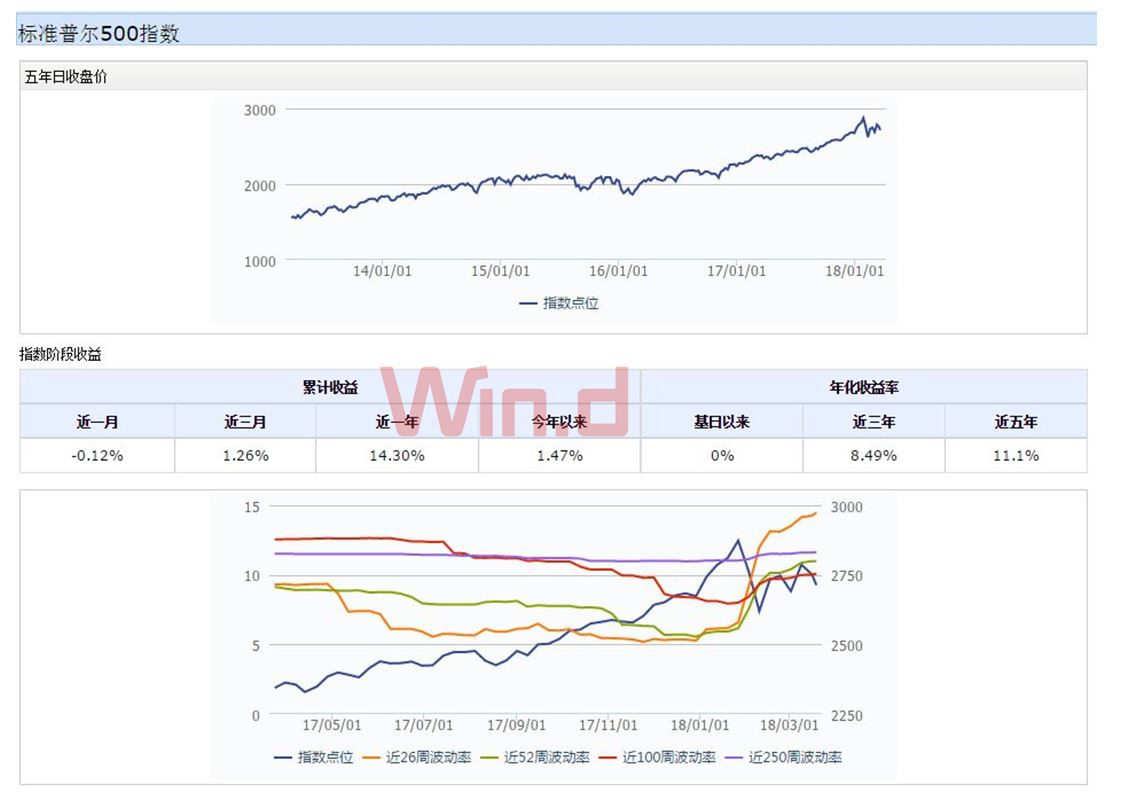

利率上涨过快暗藏巨大冲击,美股乐观预期仍存

年初至今,标普500指数上涨1.47%,距1月26日创下的历史新高2872.87低超5.5%。今年2月初,该指数一度下跌超10%,陷入修正区域。2月初的这一轮暴跌主因由于1月就业报告数据的薪资增速数据靓丽,引发市场对通胀的担忧。

美股市场的投资者对利率的担忧情绪上升,尽管对利率上扬预期较为一致,但是市场仍对利率可能过快走高感到担忧。美联储若想要维持市场情绪稳定、缓解上述担忧,势必在措施声明中更加严谨,稍有不慎都可能加重市场的紧张情绪,并引发股市的新一轮下跌。

美股市场的投资者对利率的担忧情绪上升,尽管对利率上扬预期较为一致,但是市场仍对利率可能过快走高感到担忧。美联储若想要维持市场情绪稳定、缓解上述担忧,势必在措施声明中更加严谨,稍有不慎都可能加重市场的紧张情绪,并引发股市的新一轮下跌。

从目前摩根士丹利、巴克莱、富国银行、高盛等一众华尔街投行预期来看,市场对美联储年内加息4次的预期正在升温,一旦利率上涨过快将会削弱某些行业,比如公用事业、电信或消费品。

但TCW高级投资组合经理Diane Jaffee表示,“对美国股市依然乐观。消费者情绪、工厂订单及就业报告均指向美国经济增长。如果经济良好,加息3次或4次关系并不大。”同时,10年期美债收益率仍低于3%,高于这一水平被视为对股市不利。

(编辑:姜禹)

扫码下载智通APP

扫码下载智通APP