保险股马太效应还在继续

本文来自“非银观点”微信公众号,作者为中信非银邵子钦、童成墩。

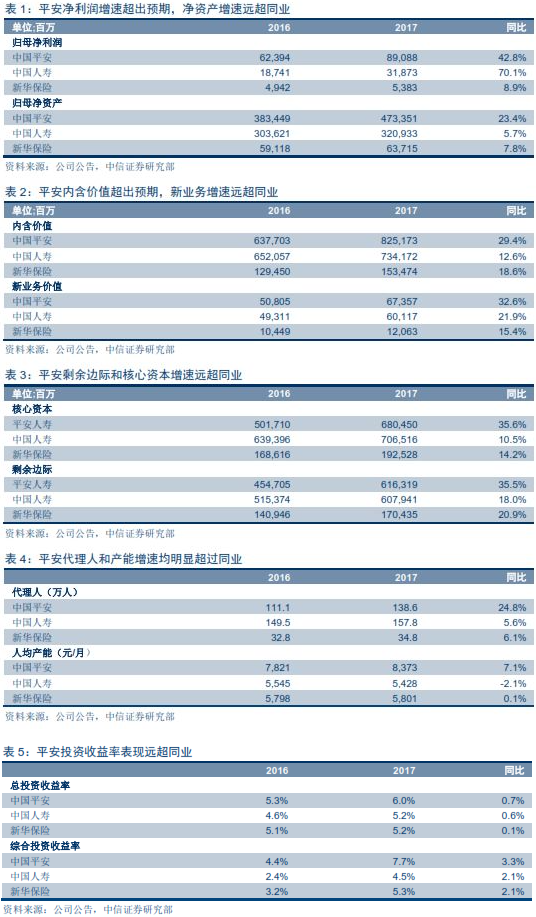

新华保险(01336)、中国人寿(02628)、中国平安(02318)发布了2017年报,对此我们点评如下:

强者超出预期,弱者低于预期,估值极端分化

2017年中国平安涨幅持续领先中国人寿、新华保险,估值已形成显著差距。市场预期平安的营销队伍、新业务价值、内含价值、投资表现等指标均强于对手;而2017年报谜底揭开后,平安竟然还超出预期,而人寿、新华则弱于预期,估值差再一次扩大。目前A股平安、太保、人寿、新华的2018年P/EV分别为1.33、1.04、0.94、0.82倍;H股平安、太保、太平、人寿、新华的2018年P/EV分别为1.29、0.81、0.68、0.64、0.55倍。

保险股之间估值倍数的差异已经超过基本面的差异,强者享受了高增长预期、增长预期基础上还超预期、还估值溢价等多重叠加;而弱者得到的是低增长预期、低增长基础上还低于预期、还估值大幅折价等多重压力。

尚缺估值回归均值动因,强弱分化仍在继续

2015-2017年,保险公司享受了理财保单收益率优势、保障需求开始释放、代理人爆发式扩张等多重有利环境,拥有营销队伍的公司全都迎来新业务价值的高增长,而队伍比较强的平安、太保、太平则增速更快。

在金融去杠杆的大环境下,2017年下半年资金环境开始明显趋紧,保单销售压力迅速上升;目前这一趋势仍在延续中,队伍弱的公司迅速暴露问题;队伍强的公司正在积极应对,受到的影响相对小。预计理财市场收益率短期内仍将维持高位,保险公司销售压力仍将继续,强弱分化也还在继续。

但显著低于1倍EV保险估具有绝对价值

相对意义上看,公司仍在分化。但从绝对意义上看,主要上市保险公司均有望分享保险保障和长期储蓄的持续增长。未来长期增长动因来自于:保单渗透率的持续提升、长期通胀预期带来客单价提升、以及包括养老险在内的多元化的保障需求。

未来三年,我们预计主要上市公司新业务价值有望维持两位数甚至更快的增长,内含价值总体上维持15%甚至更快的增速。目前新华股价对应A股为0.82倍EV,H股为0.55倍EV,与2016年上半年在利率持续向下、“股灾”带来投资损失、中国风险担忧、人民币资产贬值等多重利空叠加下的低估值接近,具有长期绝对回报的配置价值。

投资建议

保险公司马太效应持续,继续关注平安、太保、太平等队伍实力较强的公司;同时可关注超低估值保险股的长期配置机会。保险公司积极发展保障业务、利率维持高位提升保险投资收益率、偿二代下降低保障业务资本压力,保险股多重正面因素共振的长期逻辑将持续。少数积极转型保障具有成效、队伍竞争实力强的保险股将持续受益,并产生良好的业绩贡献和股东回报,维持A、H保险行业“强于大市”评级。

根据最新年报数据,我们调整了中国平安、中国太保、新华保险主要财务指标的预测,投资评级维持不变。具体包括:由于业绩超预期,调高中国平安18/19年EVPS预测,为55/67元,幅度为+2.6%/+2.8%。由于业绩低于预期,调低新华保险18/19年EVPS预测,为58/67元,幅度为-0.5%/-2.2%。由于预期新业务增速下降,调低中国人寿8/19年EVPS预测,为28/32元,幅度为-2.7%/-3.9%。详见三家公司主要财务数据表。

风险因素

金融去杠杆带来系统风险、保单销售压力加大、长期步入低利率风险 。(编辑:王梦艳)

扫码下载智通APP

扫码下载智通APP