美债成两党博弈战场! 市场开始定价财政部上调发债预期的可能性

美国财政部即将更新的美国国债债发行计划是全球债券交易员们每个季度重点关注的标志性事件,但是现在看来也是一个政治敏感事件,此前一些共和党人士频繁指责拜登政府肆意操纵美国国债发行策略。智通财经获悉,在美国银行以及高盛等众多投行看来,鉴于美国政府的赤字预期不断恶化,财政部可能将不得不修改未来发债指引,而上调发债预期无疑将触发各期限美债收益率迈入上行轨迹,尤其是短期限的各美债收益率。

周三,债券交易员们普遍预计美国财政部在其所谓的季度再融资公告中会遵守其先前公布的美债发行指导方针,并连续两个季度保持长期美债发行规模在稳定状态。

然而,一些共和党政客和经济政策评论员们指责财政部长珍妮特·耶伦及其团队人为地调整这些长期证券的发行规模,转而选择使用被称为票据的短期债务来满足额外的资金需求。他们认为,这是在大选前压低美债收益率曲线、提振经济以及民主党财富的努力的一部分举措。

作为回应,耶伦在上周五表示,美国财政部“没有这样的战略”来试图缓解金融状况。负责联邦债券发行的乔希·弗罗斯特本月早些时候发表了详细的演讲,解释了财政部发行美债的各个方面,展示了该部门的决策是如何在正常范围内进行的,并强调符合市场参与者们的期望和建议。

然而,近年来美国联邦政府的借款需求无比巨大,美债购买者们正在寻找财政部即将进行更大规模长期美国国债发售的任何可能迹象。该部门在 5 月份曾经表示,目前已经很高的票据和美国国债拍卖规模可能“至少在未来几个季度”是非常足够的。

“我们预计财政部现在不会改变他们之前的指导方针,因为他们可以继续使用国债发行来处理额外的资金需求。”来自花旗集团(Citigroup Inc.)的利率策略师杰森·威廉姆斯(Jason Williams)表示。

据了解,财政部票据期限非常短,最长持有期限为一年,其价格以及收益率与美联储设定的基准利率以及近端利率预期密切相关。随着近几个月通货膨胀率大幅放缓,人们普遍预计美联储官员将在美东时间周三下午结束的下一次货币政策会议上发出信号,表示他们将在9月份开始加息周期后的首次。较低的基准利率预期将有助于降低美债的总计成本,而近年来的美债总计成本在财政部未偿债务总额中所占的比例已经攀升。

威廉姆斯对此表示,目前依靠票据“是有道理的,因为它们相比于长期限的美债资产将更加受益于美联储降息”。“所以,美国财政部当然将继续支持票据。”

如果财政部不出意外保持当前的发债指引,则意味着美国财政部将在周三宣布新一轮再融资债务标售计划——由3年期、10年期和30年期美国国债资产所组成,这些发行资产的总计规模有望再次达到1250亿美元。财政部的这一次发债计划如下:

8月6日发行规模达580亿美元的3年期美债

8月7日发行规模达420亿美元的10年期美债

8月8日发行规模达250亿美元的30年期美债

虽然许多美债发行的参与机构预计5月份的那份指引将重演,即短期票据和超过一年持有期的债券拍卖将在未来几个季度内保持稳定,并且预计美国财政部可能将在10 月份之前将维持长期债务规模发行稳定态势。然而,在包括但不限于巴克莱银行、美国银行和高盛集团的众多大型投行则表示,鉴于美国政府的赤字预期不断恶化,财政部可能会修改该指引。

“近期,财政部明显有更加的解决方案,他们将发行更多票据。”来自美国银行的美国利率策略师梅根·斯威伯表示,“但在周三的指引中,财政部可能会小幅改变措辞,暗示在未来几个季度,财政部可能不得不再次考虑增加票据供应规模。”

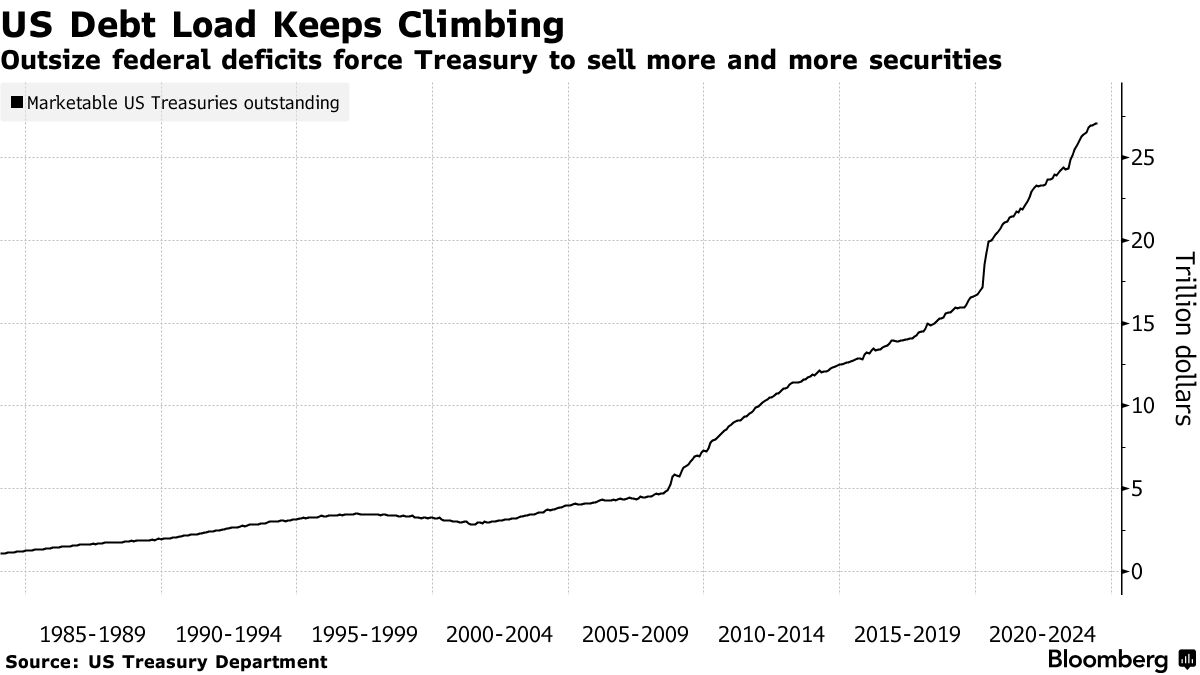

美国赤字在当前经济扩张时期处于历史高位——尽管就业和国内生产总值增长,但近年来赤字预算缺口几乎没有缩小

一些美债市场的参与者认为,现在为以后的增长做好预期管理工作,可以在美国政府官员未来不得不需要出售更多长期债务时,帮助避免对金融市场的负面影响。

来自巴克莱银行的美国利率策略主管安舒尔·普拉丹在一份报告中写道,根据美国赤字情况,美国财政部债务最终可能需要以更激进步伐扩张。“我们认为,谨慎的做法是调整指引,允许市场更早开始定价债务增量增长。”

耶伦所领导的财政部团队此前在11月放缓了美国长期国债的发行计划,甚至更加依赖发行票据。财政部官员们和市场参与者们普遍认为,票据是借款的一种减震缓冲器,并且将在未偿债务总额中所占的比例不断攀升。

最近,这一比率(票据在未偿美国债务总额中所占的比例)超过了由投资者、美债交易商和其他市场参与者们组成的外部团体——财政部借款咨询委员会(TBAC)此前建议的15%-20%的这一预测范围。但是TBAC曾表示,关于该建议,财政部具备“灵活性”的立场。

自去年年初以来,票据供应量增加了大约2.2万亿美元,投资者们对此似乎并不在意,即使在其他类型的无风险收益率更高的情况下,他们也会抢购票据。

最初的 TBAC 建议是在 2020 年提出的,当时短期美债的收益率还没有出现大幅上涨,而短期美债的上涨有助于推动市场对票据的需求增长。来自摩根大通的美国利率策略联席主管杰伊·巴里表示,美国财政部和 TBAC 可能会在某个时候重新审视 15%-20% 的这一基本框架。

“在即将发布的季度再融资公告中,目前的国债票面拍卖规模不太可能增加,因为额外的国债发行将满足更高的借款需求。Bloomberg Economics 的基准预测是2024财年赤字约为1.85万亿美元,但是在我们预测的剩余时间内,相对稳定的规模可能是在1.9万亿美元左右。”来自Bloomberg Intelligence的经济学家艾拉·泽西和威尔·霍夫曼表示。

巴克莱银行预计,2024年美国国债发行量将净增大约6000亿美元,2025年将大幅缩减至3000亿美元。

票据发行成本可能会在几周内开始下降。掉期交易员正在为美联储 9 月份首次基准利率下调进行定价,目前已经100%定价美联储9月降息25个基点的这一预期,并且持续定价12月降息25个基点的预期,11月降息25个基点的预期也在近期持续升温。

与此同时,美债交易员们预计财政部周三将保持未来三个月浮动利率债券发行的规模稳定态势。财政部通胀保值债券(TIPS)发行规模则是交易员预测的可能唯一一种潜在的债务增长类别。

在最新的再融资举措之前,美国财政部将于美东时间周一下午发布季度借款需求的更新措辞,这将为财政收入增长情况提供新的衡量标准。来自Wrightson ICAP LLC的Lou Crandall认为,假设季度末现金余额不变,截至9月的季度借款需求可能将从8470亿美元降至7600亿美元。

此次最新发布中值得关注的一个关键数字将是现金余额的年终预测基准,这可能将影响该政府部门在明年的美国联邦政府债务上限再次生效之前有多少债务缓冲空间。

扫码下载智通APP

扫码下载智通APP