港股陷入调整的这两个月,这个行业的公司却集体创出新高,拐点已至?

本文来自云锋金融公众号(id:majikwealth),经授权发布,不构成投资建议。文章作者为大成国际资产管理公司。

导读

就在港股指数几乎坐了个过山车,回到年初原点之时,香港市场上的体育用品行业公司却趁势而上,纷纷创出多年新高。

特步国际(1368.HK)今年大涨43%,一改过去两年的颓势;安踏体育(2020.HK)今年继续上涨11.7%,在历史新高的路上狂奔到底;就连之前一直不被看好的李宁(2331.HK),也上涨了27%,创出七年新高。

就在刚刚的2017年财报季中,尽管体育用品公司的业绩参差不齐,但并不影响投行们喊出“行业到了拐点,买入正当时”。

一直被诟病库存高企、需求低迷、被国外竞争对手打趴下了的这个行业,缘何重新获得了投资者的青睐?今天云锋带来一篇来自买方的深度研究,试图还原一个最新的体育用品行业。

一:前言

2月9日平昌冬奥会开幕,国产运动品牌频频露脸,安踏赞助中国冬奥代表团、FILA赞助香港代表团、李宁赞助加拿大速滑队、匹克赞助巴西、斯洛文尼亚、新西兰、冰岛、乌克兰和罗马尼亚六国代表团。各大体育品牌商亮相国际舞台,那么怎么看2018年体育用品行业的投资机会呢?

二:产业链概况

一)产业链梳理

整个体育用品行业,可大致分为:

上游生产制造企业,主要负责制造,越来越多的企业投入研发/与中游品牌商一起开发新产品(设计,面料)

中游的品牌制造商,品牌制造,市场营销,大部分的产品设计与开发

以及下游的分销、零售企业。开店并运营店铺,将产品销售给终端消费者。

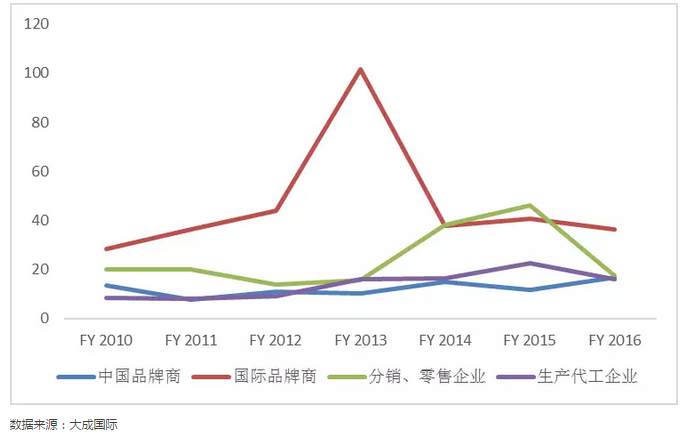

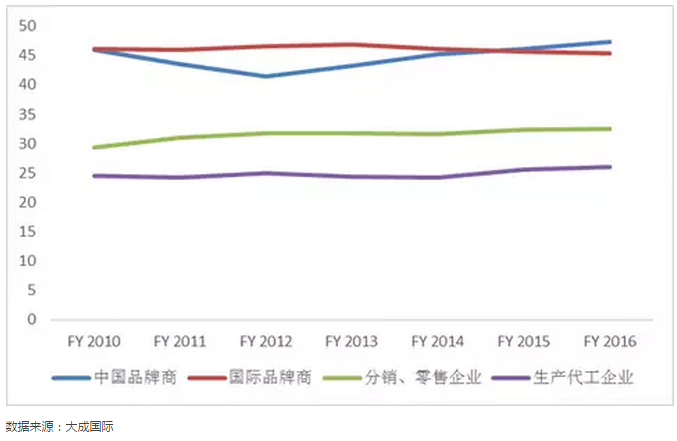

我们将中游的品牌制造商分为两类进行讨论,国内品牌如安踏、李宁、特步、361度等及国际品牌如Nike、Adidas、Under Armour等,上中下游产业估值对比会发现,只有国际品牌拥有估值溢价,估值一般在28到100之间,国内品牌、分销业务及代工生产业务估值较低,大致在10-20区间内(分销、零售企业组合港股上市公司不多有三家是美股所以造成估值偏高)。

毛利较高的属于中游的品牌商,上游和下游都较低,也大致符合我们预期。

二)体育用品市场概况

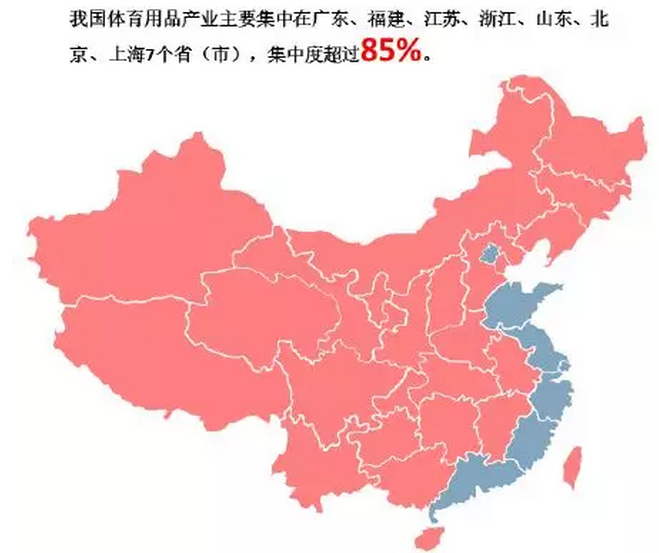

2001年-2010年,我国体育用品行业发展迎来一个黄金十年,行业的高度景气主要是受益于国民收入增长带来的整体性市场红利,以及体育用品产业集群的形成,企业品牌门店的快速扩张、渠道下沉等因素。

2015 年,我国体育用品行业增加值达到2800 亿元,同比增长15.8%,占GDP 的比重从2014年的0.38%增长到0.41%。从增长率来看,2001 年-2010 年我国体育用品行业保持着年均20%以上的高速增长(除2009 年受金融危机影响增速骤降外),但是在2012 年前后我国体育用品行业经历了3 年左右较为明显的低谷期,行业增速明显放缓。

在经历2012年去库存后,中国体育用品行业受全民健身、国家扶持等因素开始逐渐转好。根据Euromonitor测算,以零售额计,2016年全国体育用品市场规模超1800亿,并自2014年至今维持超10%的年均增速。全球横向来看,2016年美国的运动用品市场是中国的四倍大,人均运动鞋服的消费更是我们的16.9倍。

但是根据AT Kearney的统计,在服装领域运动服饰在中国其实已经处于一个成熟阶段。这个阶段的特点就是:增速放缓、竞争加剧、打价格战和行业整合。

三)运动服装品牌商概况

在08年北京奥运会前后,中国的运动服装品牌商相继登陆资本市场:

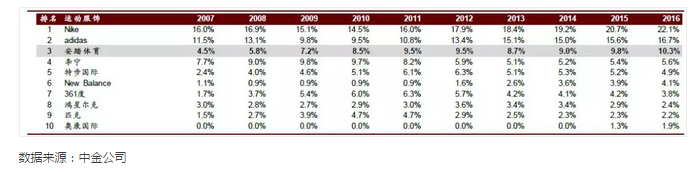

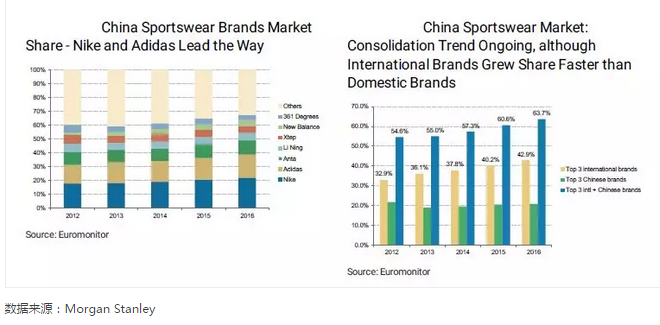

2007-2016年中国体育用品市场份额,11年之后耐克、阿迪、安踏牢牢占据榜首前三大市场份额,并与其他品牌商不断拉开差距。

下图能够看到中国体育用品市场前几大公司市场份额越来越大,前三大全球品牌商市场份额由2012年的32.9%上升到2016年的42.9%,小的品牌商被挤出市场,龙头效应不断显现。

四)运动服装生产商概况

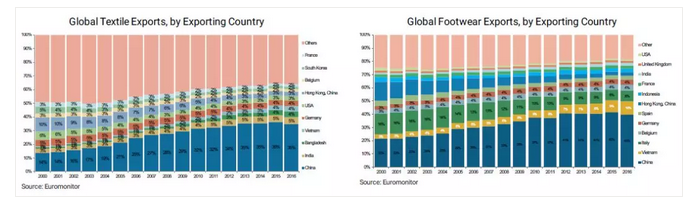

下图能够看到全球鞋衫生产商里,中国(包括香港)市场份额有着明显的优势,逐步挤压来自欧洲的订单份额,2016年服装出口占到全球的39%,鞋的生产也占到全球出口的+40%。

影响上游生产商(鞋衫制造公司)盈利的最大因素是运动服装品牌商,中国纺织行业在国家大力改革,国内制造成本提升和消费新趋势的影响下,少数纺织业中下游的龙头企业有望逐渐扩大市场份额,占据主导地位。整个行业面临洗牌,行业集中度有望提升。

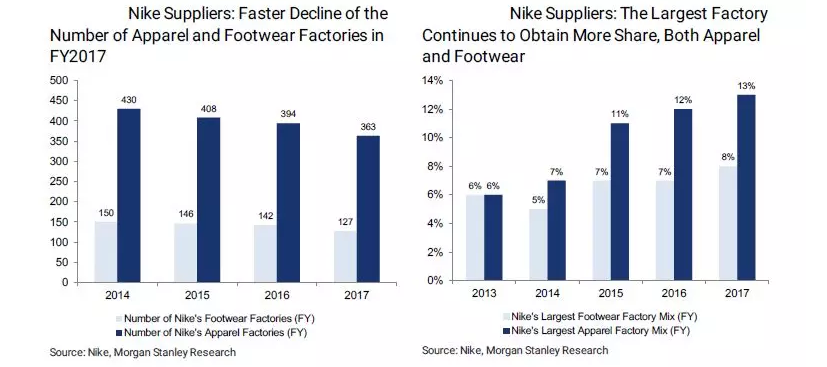

据东方证券研究报告,耐克和阿迪达斯现将产品的生命周期缩短至 3个月,订单频率也从过往的半个月变成每星期下一次单。 于是,这些品牌服装企业对供应商的供应链反应速度有了更高的要求。而纺织业龙头由于内部管理较好,改善了工艺流程和管理流程,又具有规模优势,它们就有机会凭借规模优势获得更多订单,抢占其它中小纺织企业的市场份额。

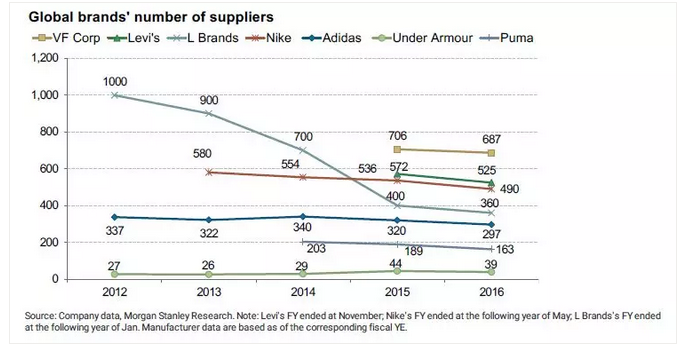

下图可以看到近几年全球服装品牌商基本上都在不断减少供应商数量。

以耐克为例:

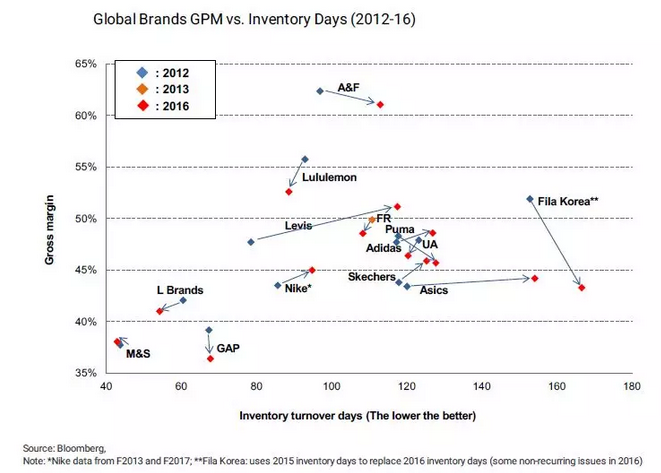

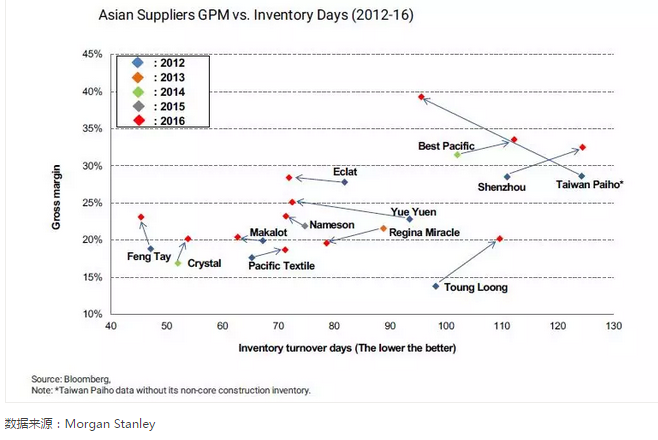

12-16年主要运动品牌商毛利率都在收缩,库存周转日期也在上升,而同期一些大的主要生产商却录得毛利率扩张,库存周转日期明显下降的情况,说明上游在不断整合。

三:国际运动品牌的经验

一)美国体育用品市场概况

美国经验表明体育用品市场可以孕育出大市值公司(如耐克、阿迪达斯)。

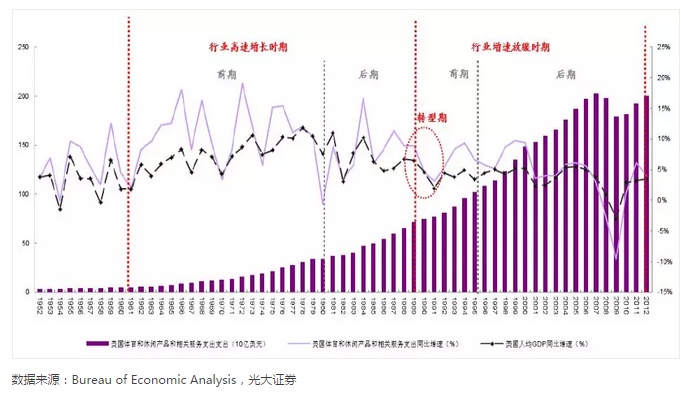

美国大众体育休闲健身业兴起过程,带来运动用品行业高速增长期:

在不同时期,起主导作用的消费需求类型不同,且两种消费需求类型对应的消费群体基数发生改变。

高速增长阶段:专业竞技转型大众体育的过程中,在运动时尚驱动下,1961-1988 年的行业发展处于高速增长期(10%+),带来了行业性发展机遇。普通消费者向运动爱好者转化过程的体育用品初次消费和随之而来的体育消费时尚潮流为体育运动用品提供主导需求。对应时尚驱动概念型消费流行阶段,主要消费者关注点在此阶段为性价比与时尚设计元素,消费特点为单人单品。

低速增长阶段:1989 年左右行业增速出现拐点,随后在专业运动驱动下行业增速有所放缓(5%),企业间竞争加剧,专业程度较高的企业在此行业增速放缓阶段胜出。主导需求由存量运动爱好者群体的多次重复消费贡献,属一个相对长期的过程;且运动爱好者群体是由普通消费者转化而来,基数远小于概念型消费阶段的普通消费者。对应专业驱动体验型消费升级阶段,主要消费者关注点在此阶段为专业研发与品牌文化,消费特点为单人多品。

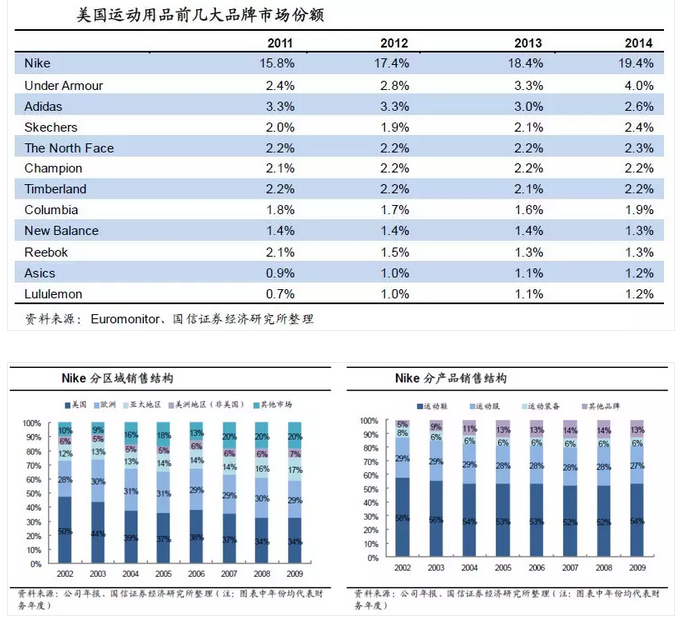

1995 年美国的体育用品市场中, 4 家大型体育用品公司占据了72%的市场份额,竞争格局已比较稳定。在这之后,各大体育用品公司走向了海外扩张之路,以市值过三千亿港币的Nike和Adidas为例:

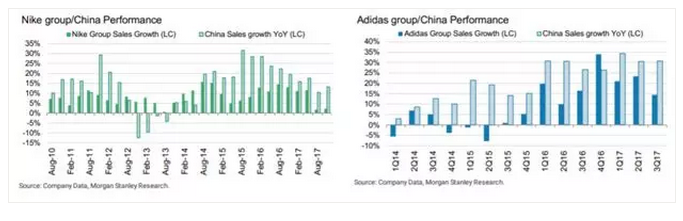

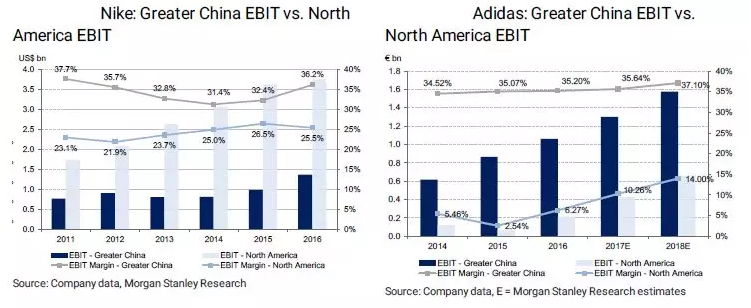

目前大中华区的销售成为公司成长引擎,Nike占比12%,Adidas占比18%。

可以看到两家公司大中华区的EBIT Margin都是远高于北美市场,阿迪的北美市场EBIT Margin由15年开始回稳。

从历史股价上看,两家公司大概是2000年之后股价开始起飞,耐克从2000年之后整体销售进入稳步增长阶段,并于2002年开始北美地区销售下降到50%以下,目前北美地区销售占总销售额的47%左右。

Nike领先的全球市场占有率也令其市值一直保持在龙头老大的位置,在美国也一直保持第一的位置,但是2017年之后阿迪达斯和耐克股价出现分化,阿迪表现优于耐克。

我们认为这其中主要一个原因就是阿迪达斯在北美市场的发力,挤压耐克的市场份额。根据17年9月business insider报告,Nike目前占据美国44%的市场份额,但是阿迪的市场份额一年之间double到11%,更是超过UA成为美国第二大运动品牌商(报告数据来自NPD研究机构)。

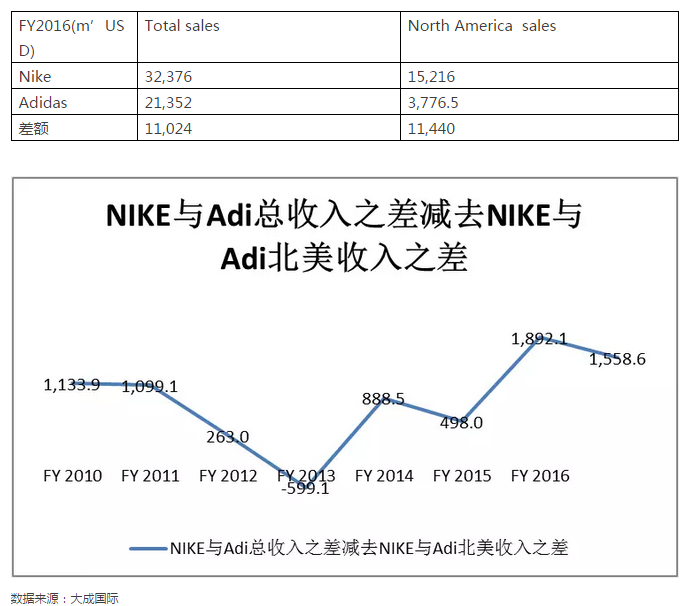

如果看16财年的数据,我们更能看到两者sales的区别基本上就是北美市场的差别,如果Adidas可以在北美市场上吃掉耐克份额,阿迪的市值就有提升的空间。目前耐克市值是阿迪的2.3倍,而销售额只是阿迪的1.5倍。

我们觉得这一定程度上能给中国运动品牌商一些启发。美国体育用品市场是全球第一,中国仅占美国的四分之一但已经是世界第二,我们认为中国品牌商首先要立足国内,稳定好国内的市场占有率,在此基础上再实行出海战略,扩展海外市场,这也必然要求公司有更强的研发能力和引领运动休闲品味时尚定位。

四:中国体育用品产业的发展

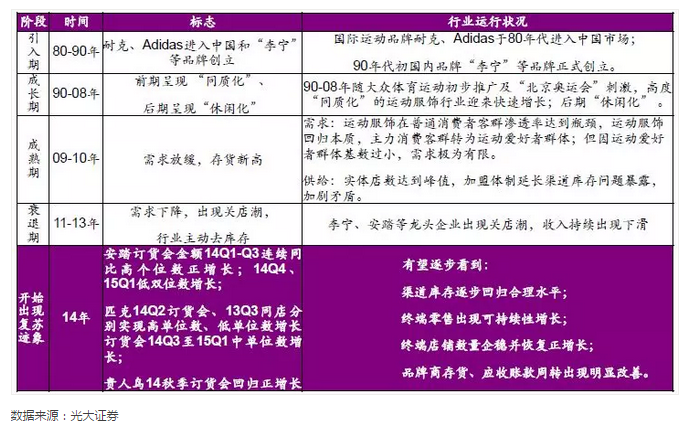

一)2012年前后发生了什么?

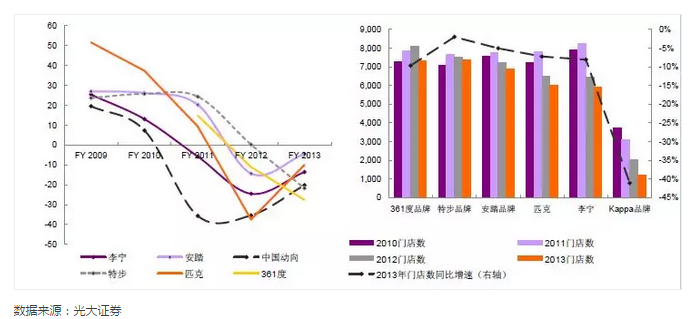

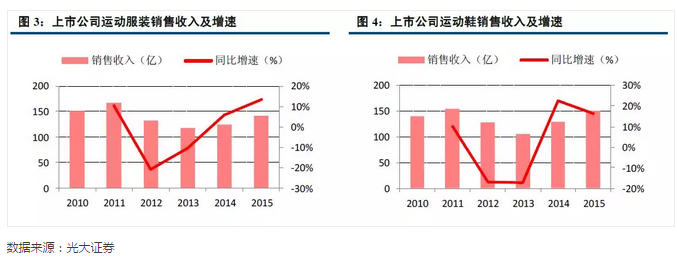

2011-2013 年,受高库存、成本上升等因素的影响,行业增速明显放缓。可以看到由10年开始主要上市公司营业收入同比增速持续下滑,10年之后关店潮开始涌现。

2012年国内体育运动运动服装品牌经历普遍低谷,其原因大致包括以下几点:

集中上市,奥运时点集体上市:运动企业粗放型发展,同质化严重,供给过剩;

存货过剩,零售渠道过度扩张,市场变化应对缓慢,加盟环节库存积压。同质化竞争严重,管理方式转型缓慢;

劳动力成本的上升增加了相关企业的经营压力;

国际品牌改变在华营销策略,给国产品牌带来了一定的冲击。

从2014年开始,运动服装行业开始复苏,主流国产品牌的效益回升。(1)主流企业关闭低效店铺、改善传统零售渠道、变革传统营销策略,低端企业在竞争中自然消亡;(2)大众体育健身意识觉醒,运动用品需求逐渐回升。

可以看到12年是我国体育用品市场的一个明显拐点,在经历这个拐点后,市场见底,企业盈利能力逐步增强,行业整合加速,管理能力强产品质量好设计时尚的公司逐步胜出,股价迎来了戴维斯双击。

二)几大品牌商的运营表现

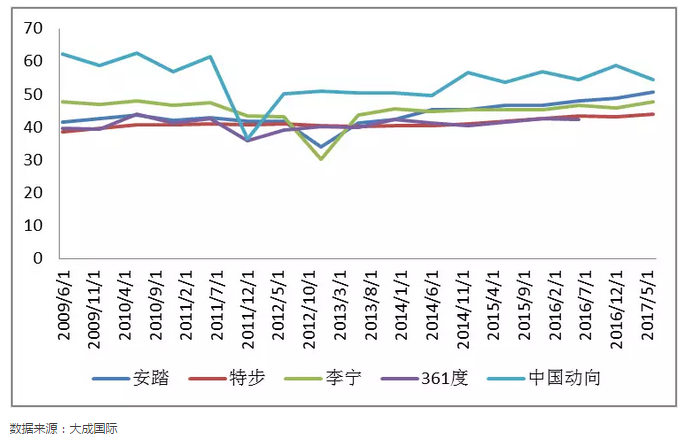

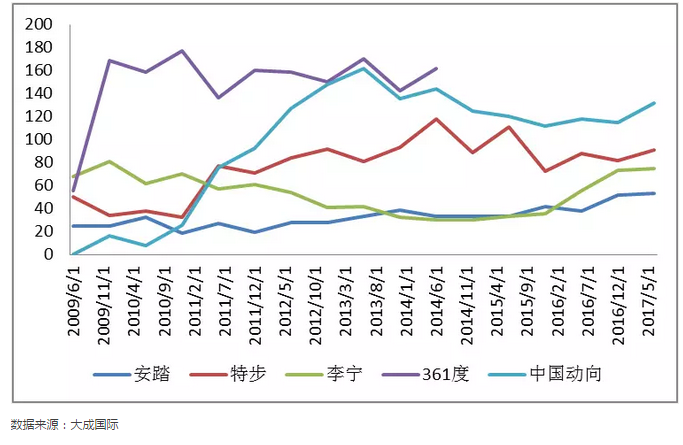

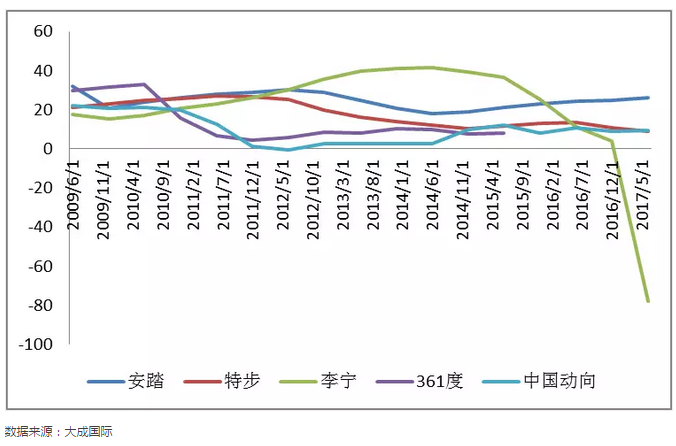

首先,我们来看下中国五大运动品牌商股价复盘图,可以看到在12年之后只有安踏的股价触底反弹并屡创新高,其他几家表现平平,李宁甚至因为运营亏损股价遭到腰斩。品牌商的股价表现主要可以通过同店增速、渠道库存指标、库销比、利润率趋势和市场零售情况等得以反馈。

毛利率方面中国动向目前是最高的,在12年之后李宁、安踏、中国动向都触底回暖,可以看出安踏一直稳定提高自己的毛利率,而中国动向、李宁相对不是特别稳定。

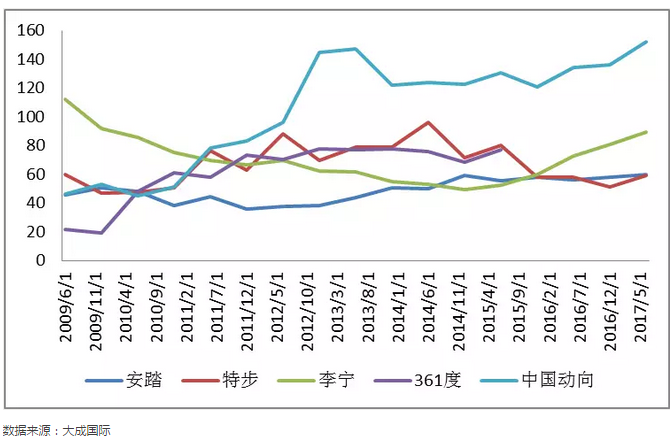

Inventory turnover days可以看到安踏的库存管理能力是最好的,控制在60天以下(最新17年财报是74天),反观国际品牌Adidas在130天左右,耐克在90-100天左右。特步近期因为库存write down的原因改善许多,中国动向的库存周转是最长的。

Cash conversion cycle可以看到安踏的现金回款时间也是最短的。

ROE的回报安踏也远远抛离其他竞争对手。

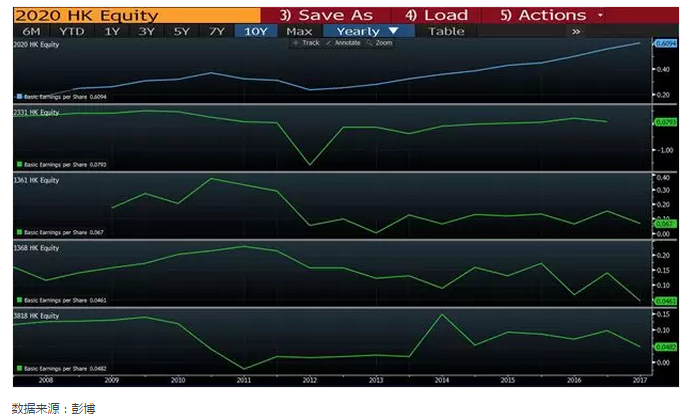

历史EPS,李宁在16年出现了亏损,而安踏的EPS在12年之后稳步提升。

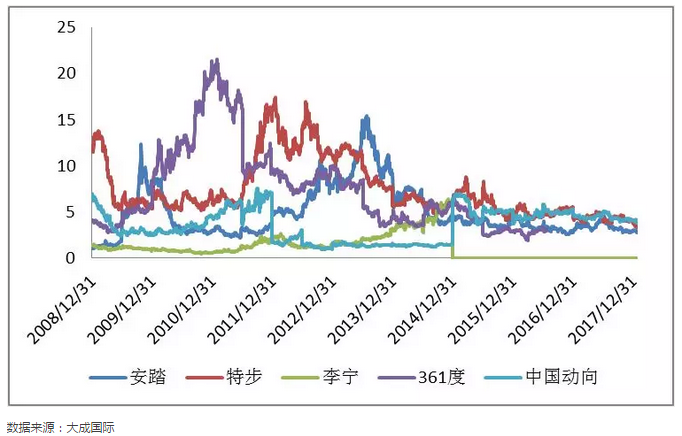

Dividend yield可以看出安踏自12年以来股息率不断降低,这也跟公司股价不断创新高有关,但是公司过往五年dividend payout ratio一直稳定在70%左右。李宁14年亏损后就没有派过息,特步payout ratio过往维持在60%左右,中国动向60-70%,361度40-60%之间。可以看到安踏的派息最稳定。

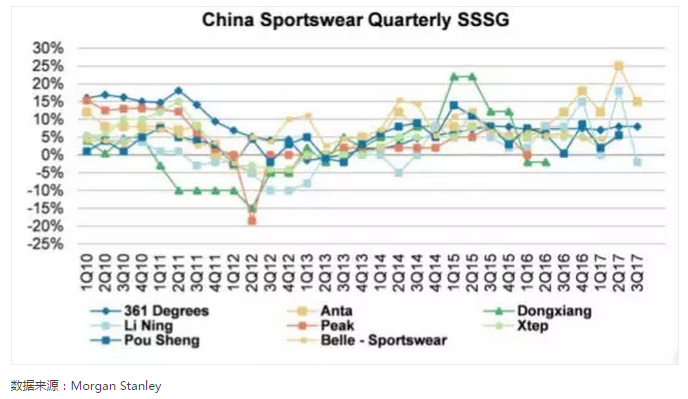

按季度数据中国体育用品的同店销售数据,可以看到16年以来安踏的增速是最快的。

赞助体育赛事和明星代言人效应都是运动用品品牌商主要营销方式。

2月9日平昌冬奥会开幕,国产运动品牌频频露脸,安踏赞助中国冬奥代表团、FILA赞助香港代表团、李宁赞助加拿大速滑队、匹克赞助巴西、斯洛文尼亚、新西兰、冰岛、乌克兰和罗马尼亚六国代表团。2月19日NBA全明星赛正赛开打,克莱汤普森穿着安踏KT3全明星版本亮相,吸引不少球迷的眼光,同时李宁携手旗下签约球星在洛杉矶举办李宁全明星周末并推出韦德之道6“时刻”,也引发了抢购。网店的销售也可以帮我们更好的理解这几大品牌商的运营表现。

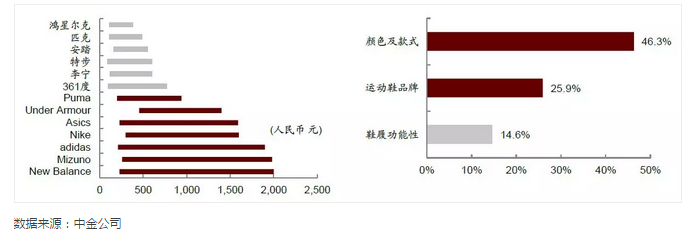

下图是天猫旗舰店男鞋价格区间和中国消费者选购运动鞋的首要考虑因素:

在去年天猫双十一活动中,运动户外品牌网店销售排名前三名分别是耐克、阿迪和安踏。

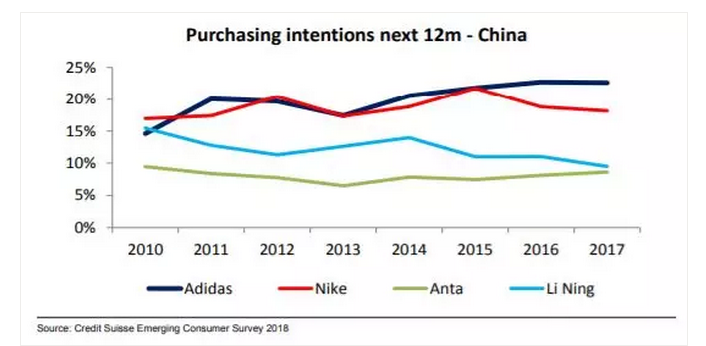

根据瑞信的调查,未来12个月中国人最有意向购买的运动品牌,阿迪和安踏都有上升的趋势,而耐克和李宁与去年相比都在下降。

我们打开各个品牌商天猫店的产品设计也可以看出安踏的设计相对比较潮流、时尚感很强,所有品牌商都在向Athleisure这个特征靠近。

安踏:

李宁:

李宁改变设计的前后对比:

特步:

361度:

中国动向(Kappa):

我们认为18年的体育用品行业的投资逻辑会是:

产业链上游主要是讲行业整合和终端复苏的故事,马太效应显现,可以抢走别人市场份额和具有较强研发能力的企业会胜出。

中游主要是消费者的口味由体育用品的性能转到运动休闲的品味Athleisure(比如国产品牌李宁2月11日参加纽约国际时装周一开盘股价暴涨10.4%),而这一定位会将较大促进品牌商的盈利增长。

下游主要分销商百丽和宝胜都已私有化,在目前电商和品牌商直营店的挤压下暂时看不到明显好转的turning point。

(编辑:文文)

扫码下载智通APP

扫码下载智通APP