一季度游戏行业跟踪:腾讯(00700)上线近 10 款手游, 生存类手游海外变现提速

本文来自广发证券的研报,作者杨琳琳。原标题为《【广发海外】 18Q1 游戏行业跟踪腾讯上线近 10 款手游, 生存类手游海外变现提速》。

核心观点:

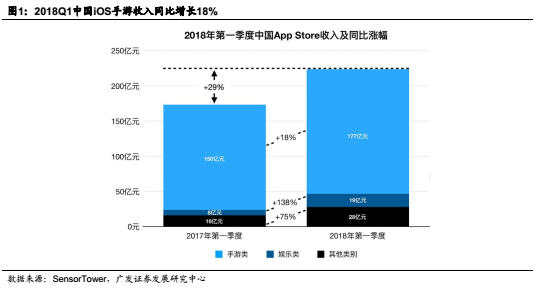

1、国内行业增速: 根据SensorTower数据, 18Q1中国iOS手游收入实现177亿元,同比增长18%。 根据游戏工委数据,

17Q4和2017年全年手游行业增速分别为28.1%、 41.7%,随着市场体量变大, 18Q1增速有所下降,但依然保持两位数增长。

根据Questmobile数据, 3月国内苹果手机用户规模占比较去年12月有所下降, 17年12月该占比同比也下降,由此初步判断,

Q1国内iOS+安卓手游市场增速预计高于iOS市场增速。

市场格局:腾讯网易占据18Q1 iOS手游收入TOP10中的9款,腾讯占5款网易4款。 根据SensorTower数据, 腾讯: 《王者荣耀》维持首位,新游《QQ飞车》《奇迹:觉醒》表现突出,进入第2和第4位,《乱世王者》《穿越火线》分别位居第9和第10位, 网易: 《梦幻西游》《大话西游》《倩女幽魂》收入依旧强劲,新游《楚留香》进入TOP5。 《FGO》 : 收入保持坚挺, 2017年该游戏占B站总收入60%。

在手游下载榜TOP10中,腾讯占6款,网易1款,且3款生存竞技类进入TOP6。腾讯的《绝地求生:刺激战场》和《绝地求生:全军出击》分别位列第1和第5,网易的《荒野行动》位居第6位,腾讯2款生存类手游拥有高活跃用户,但仍未商业化。2款养成类新游《旅行青蛙》和叠纸网络的《恋与制作人》获得高关注度和下载量,乐元素的《开心消消乐》排第9位。

根据APPannie数据, 3月中国iOS手游发行商收入榜Top 10: 腾讯、网易、游族、乐元素、 37互娱、 B站、 IGG、米哈游、万达院线和完美世界。

2、全球市场:中国手游排名提升明显, 2018年3月全球iOS手游收入TOP5中有4款来自中国厂商自研。 腾讯的《王者荣耀》和《QQ飞车》位于前2,网易的《梦幻西游》《楚留香》《荒野行动》分别位于第3、 5、 8位,其中《荒野行动》 排名继续提升, 释放生存类手游商业化潜力。 《王者荣耀》重回全球综合收入榜第1(未含国内安卓端收入) 。 生存类游戏手游化, 5款生存类手游在上线当月即进入全球iOS手游下载榜TOP10。

3、手游出海:《王国纪元》维持收入第1, 《荒野行动》 得益于日本贡献升至第2。

根据Sensor Tower数据,国产手游在中国大陆以外的海外App Store及Google Play商店收入表现方面, IGG的《王国纪元》维持第1; 《荒野行动》自去年12月商业化以来,海外收入逐月上升,超过《火枪纪元》 《列王的纷争》《阿瓦隆之王》。下载量角度, 2款生存类手游荣登前2,收获大批海外用户。

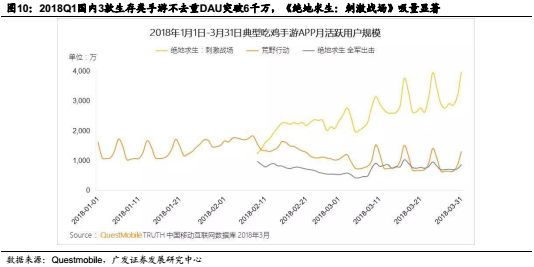

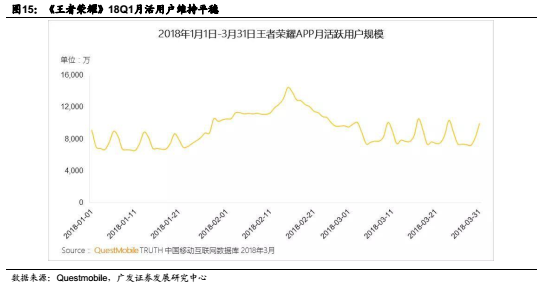

4、 去年生存类端游人气火爆,今年生存类游戏IP手游化,迅速俘获大量用户,海外商业化渐提速,国内手握6千万量级DAU暂未规模变现。 生存类手游自去年底至今年3月陆续上线,上线后均迅速冲到下载榜TOP10,截至今年3月, 5款主流生存类手游均在全球iOS下载榜TOP10。此前市场顾虑生存类手游变现难,而我们跟踪这几款手游数据看到,网易《荒野行动》已排到全球iOS手游收入榜第8, Epic的《堡垒之夜》手游自上线以来稳居美国iOS畅销榜TOP3, 这2款游戏优异表现逐渐开启生存类手游商业化潜力。 根据Questmobile数据,国内3款典型生存类手游(2款《绝地求生》、 《荒野行动》 ) 不去重日活用户突破6千万。 腾讯2款《绝地求生》手游还未开始变现,仅在国内就手握5千万DAU, 海外也收获大量用户。

我们根据IGG和中文传媒财报披露的《王国纪元》和《列王的纷争》流水,以及Q1这几款游戏流水变化趋势, 我们估算《荒野行动》海外月流水约在1.8~2.7亿元人民币左右。 根据Sensor Tower国产手游出海榜单,《荒野行动》海外收入仅次于《王国纪元》,超过《火枪纪元》 《列王的纷争》《阿瓦隆之王》 。 根据IGG财报,《王国纪元》 2月份全球月流水5,600万美元(约3.5亿人民币),根据年报该游戏亚洲收入占60%, 公司在2017年中报业绩说明会中表示《王国纪元》 中国区流水占比30%(考虑到中国安卓市场于去年底开始稳步增长, 目前中国收入占比可能会略高于30%, 此处仅供参考范围做估算),折算下来,海外月流水约为2.2~2.7亿元人民币(在总流水*海外收入占比基础上左右浮动10%) 。 根据中文传媒公告,《列王的纷争》 2018Q1月均流水为1.89亿元人民币(流水绝大部分来自海外) 。

5、港股相关上市公司: 1、腾讯控股(00700) 18Q1上线近10款手游,收入+用户双丰收, 生存类手游高下载未变现; 2、金山软件(03888)联手腾讯打造武侠矩阵,今年将有3款武侠手游上线; 3、 IGG(00799)《王国纪元》流水仍增长。

6、风险提示: 用户红利逐渐减少,行业增速变慢,存量市场竞争下,用户获取成本和研发成本不断提升,压缩游戏公司利润,新游戏能否成功具有不确定性;用户时间成为社交、视频、短视频等各类应用争夺对象,若不能持续提供优质好玩的游戏,会面临玩家流失或玩游戏时间减少的风险;政策监管加强可能导致某些游戏下架;收入太依赖少数游戏。

一、 国内市场

1、 行业增速: 18Q1 国内 iOS 手游收入同比增长 18%

根据SensorTower数据, 18Q1中国iOS手游收入实现177亿元,同比增长18%。根据GPC&CNG&IDC数据, 17Q4和2017年全年手游行业增速分别为28.1%、41.7%,随着市场体量变大, 18Q1增速有所下降, 但依然保持两位数增长。 根据Questmobile数据, 3月国内苹果手机用户规模占比较去年12月有所下降,由此初步判断, Q1国内iOS+安卓手游市场增速预计高于iOS增速。 自2016Q3开始,中国的iOS用户花费便持续超越日本和美国两大iOS的市场,保持全球第1位置已超过一年半; 18Q1中国iOS收入中手游收入占比79%。

2、 市场格局:腾讯网易占据手游收入 TOP10 中的 9 款

18Q1 iOS中国区手游收入TOP10中,腾讯占5款网易4款。 根据Sensor Tower数据, 腾讯: 《王者荣耀》 已连续5个季度保持在手游及所有品类首位, 新游《QQ飞车》《奇迹:觉醒》 表现突出,进入第2和第4位,《乱世王者》《穿越火线》分别位居第9和第10位,《穿越火线》因推出吃鸡玩法而收入增长。 《QQ飞车》在多款生存竞技类手游手握大DAU情况下,仍能在首周DAU突破2千万, iOS畅销榜排名一度超《王者荣耀》,上线至今3个月流水仅次于《王者荣耀》,使腾讯在游戏流水和用户方面继续保持领先优势。另一重点手游《QQ炫舞》已于3月13日上线,基本稳定在iOS游戏畅销榜TOP10。 网易: 《梦幻西游》《大话西游》 《倩女幽魂》收入依旧强劲, 分别位居畅销榜第3、 6、 7位, 新游《楚留香》 进入TOP5。《FGO》:收入保持坚挺, 2017年该游戏占B站总收入60%。

在手游下载榜TOP10中,腾讯占6款,网易仅1款,且3款生存竞技类进入TOP6。腾讯的《绝地求生:刺激战场》 和《绝地求生:全军出击》分别位列第1和第5,网易的《荒野行动》位居第6位, 腾讯2款生存类手游拥有高活跃用户,但仍未商业化。 2款养成类新游《旅行青蛙》 和叠纸网络的《恋与制作人》 获得高关注度和下载量, 乐元素的《开心消消乐》 排第9位。

根据APPannie数据, 3月中国iOS手游发行商收入榜Top 10: 腾讯、网易、游族、乐元素、 37互娱、 B站、 IGG、米哈游、万达院线和完美世界。腾讯、网易领先前2, 37互娱靠多款游戏保持发行商TOP10,游族靠新老游戏不错表现推动18Q1晋升TOP10,乐元素、 B站、 IGG、米哈游凭借旗下经典长生命力游戏维持靠前收入。

3月中国iOS手游收入榜前十名: 《王者荣耀》、《QQ飞车》、《梦幻西游》、《楚留香》、《大话西游》、《奇迹:觉醒》、《乱世王者》、《QQ炫舞》、《倩女幽魂》和《阴阳师》 。

3月中国iOS手游下载榜前十名: 《王者荣耀》、《QQ飞车》、《梦幻西游》、《楚留香》、《大话西游》、《奇迹:觉醒》、《乱世王者》、《QQ炫舞》、《倩女幽魂》和《阴阳师》。

二、 全球市场: 全球手游 iOS 收入 TOP5 有 4 款来自中国, 生存类占 iOS 手游下载榜 TOP10 一半

中国手游排名提升明显, 全球手游iOS收入TOP5中有4款来自中国厂商自研产品。

根据Appannie统计的2018年3月全球iOS手游收入榜,腾讯的《王者荣耀》和《QQ飞车》位于前2,网易的《梦幻西游》《楚留香》《荒野行动》分别位于第3、 5、 8位, 其中《荒野行动》 排名继续提升, 继续释放生存类手游商业化潜力。 另外《王者荣耀》 在3月重回全球iOS&Google Play平台所有应用收入榜第1(未包含国内安卓端收入) 。

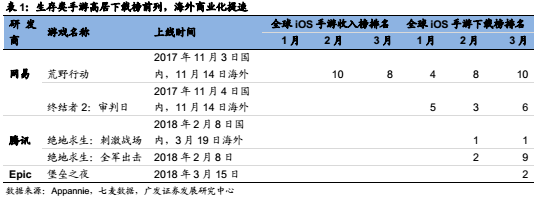

生存类游戏手游化, 5款生存类手游在上线当月即进入全球手游iOS下载榜

TOP10。 腾讯的2款生存类手游于2月8日上线即进入2月下载榜前2,其中《绝地求生:刺激战场》 3月仍位居第1位。 腾讯旗下公司Epic的《堡垒之夜》于3月15日上线即成为3月下载量第2的手游。 网易的《荒野行动》和《终结者2》 于去年11月上线,下载量仍位居全球手游TOP10。

3月全球手游iOS&Google Play综合收入前十名: 《王者荣耀》、《糖果传奇》、《F/GO》、《怪物弹珠》、《天堂M》、《QQ飞车》、《梦幻西游》、《Pokemon Go》、《龙珠Z激斗》和《黑色沙漠》。

三、 手游出海: 《王国纪元》 维持收入第 1, 《荒野行动》 得益于日本贡献升至第 2

根据Sensor Tower数据, 国产手游在中国大陆以外的海外App Store及Google Play商店收入表现方面,

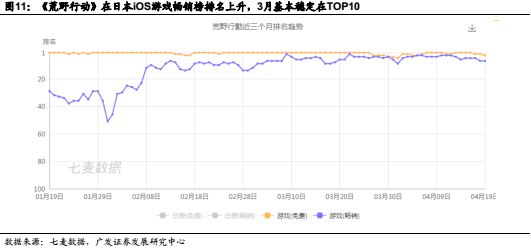

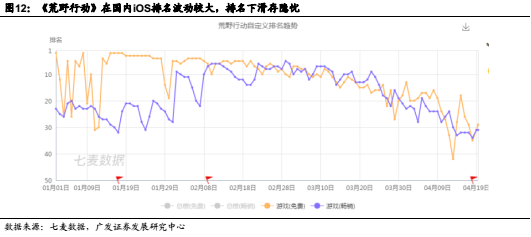

IGG的《王国纪元》维持第1; 网易去年底出海的《荒野行动》国际版《Knives Out》 3月海外收入继续增长, 从2月份的第5名升至第2位。《荒野行动》

自去年12月商业化以来, 海外收入逐月上升, 超过《火枪纪元》 《列王的纷争》《阿瓦隆之王》 。 《荒野行动》 收入增长主要得益于日本玩家贡献,

日本玩家在游戏中花费持续扩大, 根据Appannie数据, 该游戏在3月进入日本iOS手游畅销榜TOP10, 位居第6, 位居iOS&Google

Play手游畅销榜第9。

下载量角度, 2款生存类手游荣登前2,收获大批海外用户。 腾讯2月中旬发布的全球版《PUBG Mobile》仅凭约2周的下载量冲至榜首,代替登顶2月榜首的网易出海生存类手游《Rules of Survival》 , 这款手游3月排名第2。 《PUBG Mobile》下载量中,美国玩家贡献的下载量最多,占比超过18%;其次为印度尼西亚、巴西、俄罗斯、和泰国玩家, 3月下载量占比均在5%以上, 10%以下。

四、 生存类手游海外变现提速

去年生存类端游人气火爆,今年生存类IP手游化,迅速俘获大量用户, 海外商业化渐提速, 国内手握6千万量级DAU暂未规模变现。 生存类手游自去年11月至今年3月陆续上线, 上线后均迅速冲到下载榜TOP10,截至今年3月,

5款主流生存类手游均在全球iOS下载榜TOP10。此前市场顾虑生存类手游变现难, 而我们跟踪这几款手游数据看到, 网易《荒野行动》

排到全球iOS手游收入榜第8, Epic的《堡垒之夜》 自3月中旬上线以来稳居美国iOS畅销榜TOP3,这2款游戏优异表现逐渐开启生存类手游商业化潜力。

根据Questmobile数据,国内3款典型生存类手游(2款《绝地求生》、 《荒野行动》 )不去重日活用户突破6千万。 腾讯2款《绝地求生》手游还未开始变现,

仅在国内就手握5千多万DAU, 海外也收获大量用户。

1、 根据Appannie 2018年3月全球iOS手游收入榜和iOS中国区收入榜, 《荒野行动》 在3月iOS全球游戏畅销榜排在《楚留香》 之后, 其全球iOS收入换算到中国iOS手游收入榜, 能排到《楚留香》 和《大话西游》 之间, 位居第5位,超过《奇迹:觉醒》 。

2、 流水估算: 根据Sensor Tower国产手游出海3月榜单, 《荒野行动》海外收入仅次于《王国纪元》, 超过《火枪纪元》 《列王的纷争》《阿瓦隆之王》 ,根据IGG和中文传媒财报披露的《王国纪元》和《列王的纷争》流水,以及Q1这几款游戏流水变化趋势, 我们估算《荒野行动》海外月流水约在1.8~2.7亿元人民币左右。 根据IGG业绩说明会,《王国纪元》 2月份全球月流水5,600万美元(约3.5亿人民币),根据年报该游戏亚洲收入占60%, 公司在2017年中报业绩说明会中表示《王国纪元》中国区流水占比30%(考虑到中国安卓市场于去年底开始稳步增长,目前中国收入占比可能会略高于30%, 此处仅供参考范围做估算),折算下来,海外月流水约为2.2~2.7亿元人民币(在总流水*海外收入占比基础上左右浮动10%) 。 根据中文传媒公告,《列王的纷争》 2018Q1月均流水为1.89亿元人民币(流水绝大部分来自海外, 18Q1流水较17Q4有下滑) 。

3、 付费点分析: 《荒野行动》和《堡垒之夜》 目前付费点主要是人物皮肤、器械皮肤和新手礼包。

《荒野行动》 目前在游戏中的付费点主要以人物皮肤及枪械皮肤为主,没有任何可以加成用户战斗力的道具,收费系统设计以不影响游戏竞技公平性为核心。

《堡垒之夜》 中提供游戏内货币购买选择,对新用户给予新手包优惠,主要付费点同样集中在不影响用户体验公平竞技感的皮肤设计及推出上。

五、 港股相关上市公司

1、 腾讯控股(0700.HK): 18Q1 上线近 10 款手游,收入+用户双丰收,生存类手游高下载未变现

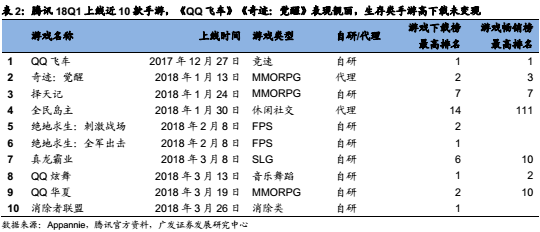

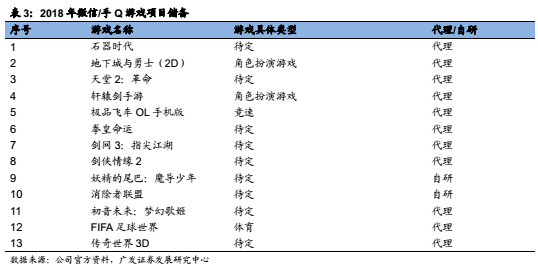

17年年底及18Q1上线近10款手游, 包含多款高收入大DAU手游,《QQ飞车》《奇迹:觉醒》表现靓丽,《穿越火线》也因推出吃鸡玩法而收入增长。 其中《QQ飞车》日流水一度超过《王者荣耀》。 储备《地下城与勇士》 (全球第2大赚钱端游IP, 17年全球收入达16亿美金,端游最高同时在线达500万) 、 《天堂2》(2017年全球手游综合收入第4,韩国首月流水1.76亿美元) 、 《剑网3》 (金山经典仙侠IP,端游运营8年仍增长) 、 《传奇世界3D》 、《拳皇命运》、《FIFA足球世界》 等精品手游大作。腾讯手握3大全球生存竞技类IP, 拥有高下载量和高DAU, 蕴含高商业价值。 包括《绝地求生》、《堡垒之夜》、《H1Z1》。 《堡垒之夜》研发商Epic为腾讯子公司,腾讯于2012年投资3.3亿美元占股48.4%。

2、金山软件(03888):联手腾讯打造武侠矩阵

金山与腾讯合作打造武侠产品矩阵,已上线的《新剑侠情缘》基本稳居iOS游戏畅销榜TOP20, 2018年还将联合推出《云裳羽衣》(微信预约量53万, 3D古风换装手游)、《剑侠情缘2:剑歌行》(微信预约量74万)及《剑网3:指尖江湖》(微信预约量126万,演绎青春武侠时尚)三款剑侠情缘品牌手游。

3.IGG(00799):《王国纪元》流水仍增长

《王国纪元》 上线2年多至今流水仍在增长,今年2月全球流水实现5,600万美元。海外方面,根据Sensor Tower数据,《王国纪元》 3月份继续保持在中国出海手游收入第1位;国内方面,根据七麦数据,《王国纪元》今年以来流水略呈上升态势,基本稳定在iOS中国区手游畅销榜TOP20。

六、 风险提示

1、

用户红利逐渐减少,行业增速变慢,存量市场竞争下,用户获取成本不断提升,同时手游精品化趋势下研发成本提升,导致游戏行业成本不断攀升,压缩游戏公司利润。

2、 移动互联网用户红利减少,用户时间成为各类应用争夺对象,游戏玩家时间面临社交、视频、短视频等高耗时应用的竞争。若不能持续为玩家提供优质好玩的游戏, 行业会面临玩家流失或玩游戏时间减少的风险。

3、 政策监管。 少数不合规游戏或不合规元素可能会导致监管部门加强游戏行业整改,也可能导致某些游戏下架。 另外某些类型游戏的版号申请也可能面临不通过风险。

4、 收入太依赖少数游戏。当游戏处于生命周期下降阶段,新游戏未成功上线或上线后不达预期,可能会导致公司收入和利润下降。

5、 存量市场竞争下, 新游戏研发成本和用户获取成本不断提升,上线后能否成功有不确定性,可能不达预期。

(编辑:艾宥辰)

扫码下载智通APP

扫码下载智通APP