不只是投资大师,揭示巴菲特的企业帝国,投资现金流的起点在这里!

本文来源于微信公众号“第一海外金融”。

沃伦 巴菲特,他是谁?

股神啊!!投资大师啊!!!

但是,如果你认为巴菲特只是投资大师,津津乐道的只是他投资的苹果、富国银行、可口可乐,那么你对巴菲特的认识恐怕还不够全面。如果我说巴菲特是企业家、汽车经销商大亨、媒体大亨,你可能会说,你怕是在说假巴菲特吧?

最近,看到一张大大的信息图,向我们展示了巴菲特的企业帝国,可能会让你对巴菲特有一个更全面的认识,也让你更深刻的理解所谓学习巴菲特的“价值投资”,指的是一种思维模式,而非复制巴菲特整体的投资模式,因为,事实上,你要是想完全复制巴菲特,那还真得说,巴菲特,你学不来。

巴菲特旗下的旗舰公司是我们熟悉的伯克希尔哈撒韦:

是的,就是这个一股超过29万美元的公司,拥有一股伯克希尔哈撒韦的股票,那就是有品位有钱人的象征啊。

当然,由于巴粉太多,又不是每个人掏出29万美元跟玩儿似的,所以,巴菲特也亲民的发行了B类股:

这个股价应该还是可以承受的吧?正所谓“旧时王谢堂前燕,飞入寻常百姓家”,那么伯克希尔哈撒韦到底是家什么公司?事实上,它是一个集团公司,涵盖的产业之丰富,可能超乎你的想象。

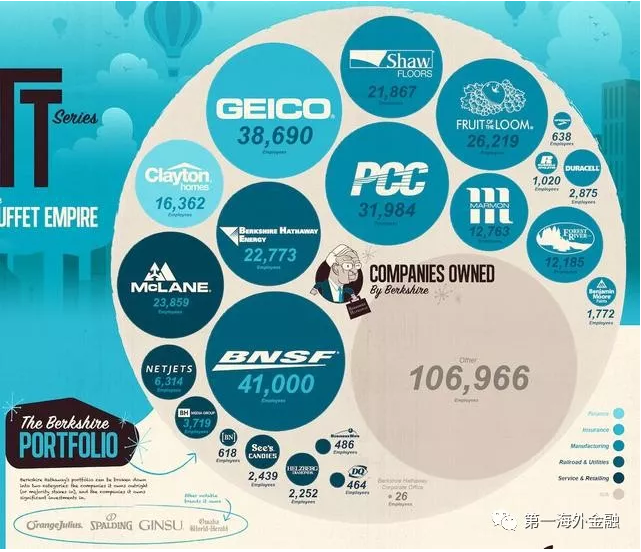

上面这张大图就是伯克希尔哈撒韦旗下的主要公司,你一看多半蒙圈,这都什么鬼?好像没听说过,比如这个GEICO是啥?事实上GEICO是一家保险公司,这家公司的创建本身没有巴菲特什么事儿,慢慢的,创立家族开始卖出股份,“接盘”的便包括巴菲特的偶像格雷厄姆,巴菲特很早就曾经交易过这家公司的股票,但是当时还年轻,也犯了“握不住”的常见问题。

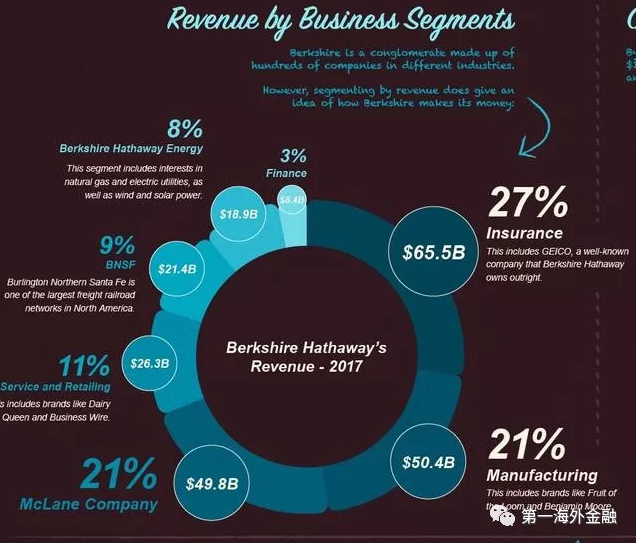

在上世纪70年代,GEICO出现了经营问题,巴菲特开始大规模吃进这家公司股票,在上世纪90年代逐步收购其全部股份,将其变成了伯克希尔哈撒韦旗下的子公司。如今,这家公司员工已达38690人。而GEICO领衔的保险业务,已经是伯克希尔哈撒韦最大的收入来源,保险业务在2017年总收入高达655亿美元。

PCC算是伯克希尔哈撒韦家族比较年轻的成员,它的中文名颇为高端:精密机件,2015年,巴菲特以超过370亿美元的价格将其收入囊中,该公司算是制造业板块的代表。

Fruit of the Loom也是巴菲特旗下知名公司,这家1851即创建的公司,是美国的成衣制造商,尤其以内衣闻名,所以在中国也有个很有味道的中文名:鲜果布衣。

巴菲特旗下还有饮食相关公司,比如著名的喜诗糖果(See's Candies),对这家公司的投资已经成为巴菲特投资风格和耐力的经典案例。此外,还有中国城市青年无比熟悉的DQ,是的,没想到吧,这公司也是伯克希尔哈撒韦家族的成员。糖果、冰淇淋、可乐,巴菲特这“口味”可不是健康饮食的代表啊。

有趣的是,巴菲特除了各种行业在制造商品,对流通领域也很上心,比如McLane便是巴菲特旗下重要的供应链和分销公司。而在“渠道上”,BNSF更是大家伙,因为这家公司负责运货,也负责“运人”,它是北美最大的铁路网络之一。

所以,从这些公司,你可以看出伯克希尔哈撒韦旗下公司虽然业务众多,但是也有章法,比如大都聚焦可以产生现金流的公司,看中渠道掌控力,正是这些公司形成了伯克希尔哈撒韦稳健的现金来源。这实际上又涉及到一个问题,好像你没听说过巴菲特发行啥对冲基金吧?他用于投资的巨额资金哪里来?

让我们感受下伯克希尔哈撒韦的赚钱能力,从2017年的收入来看,这家公司也算是赚钱巨兽,保险业务领衔,收入655亿美元,占比达27%,而制造业板块也有504亿美元收入,占比21%,前面提到的供应链巨头Mclane则贡献了498亿美元的收入,BNSF也很彪悍收入214亿美元,为伯克希尔哈撒韦贡献了9%的收入。

所以,可别以为巴菲特是纯粹搞“虚拟经济”的,伯克希尔哈撒韦“空心化”的公司,事实上,都是硬家伙,源源不断的为巴菲特投资上的布局提供弹药,如今巴菲特手上的现金和现金等价物更是创出新高。

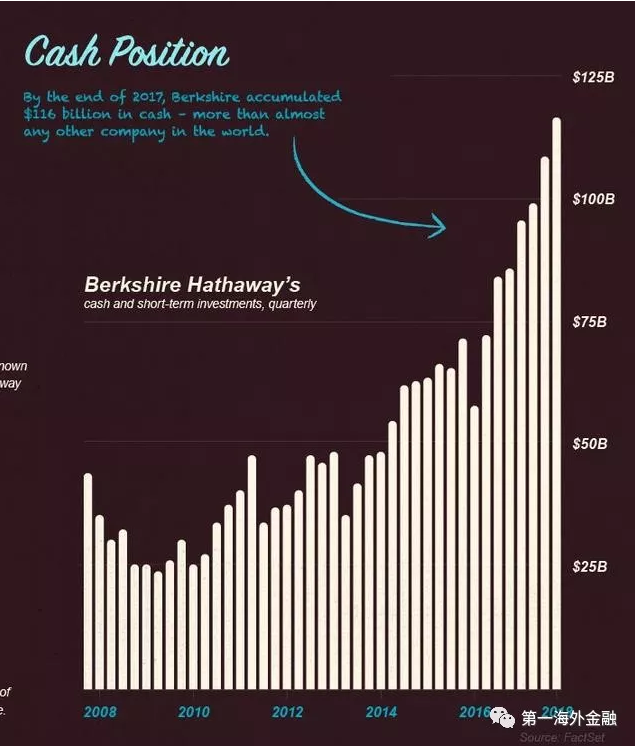

我们看看2008年以来巴菲特手上的现金变化,想想看吧,当2008年金融危机爆发后,他还能手握250亿美元现金,也难怪当时几家陷入困境的金融公司想他求援。而如今,其现金和等价物规模已达1160亿美元,所以,尽管巴菲特近10年的年化收益率也没跑过标普500指数,一些美国牛市中赚了不少的投资者也开始看不上巴菲特。但是,巴菲特也算是在“蓄力”,如此强大的Buffer储备下,一旦新的金融危机来临,也不排除老人家再度潇洒开启扫货模式,大赚一笔。

事实上,除了这些主力业务,伯克希尔哈撒韦还有些你想不到的业务:

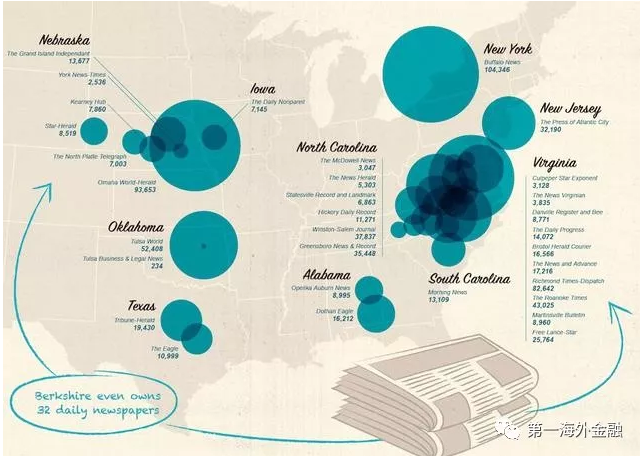

比如,巴菲特在全美拥有32家日报,以中部和东部地区为主。

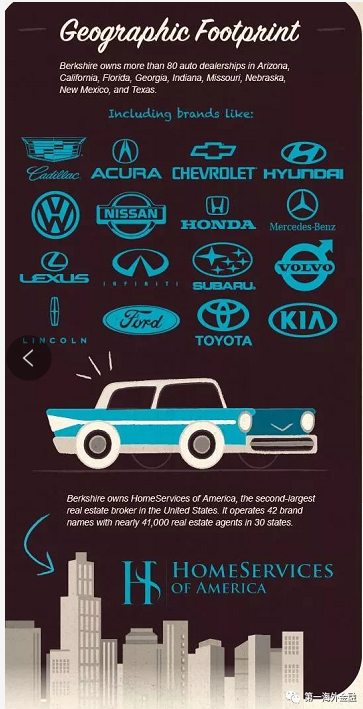

伯克希尔哈撒韦还是多个汽车品牌的经销商,既有美国品牌福特、凯迪拉克,也有日本的丰田、本田,韩国起亚也在阵中。而美国第二大的房产经纪公司也在伯克希尔哈撒韦掌控下,旗下有美国30个州的41000名房产经纪。

真是吃住行加制造业,啥都不缺啊,这些公司除了上面介绍的给巴菲特提供了充沛的现金流外,也成为了巴菲特嵌入美国各个行业的“探针”,让他可以敏锐的了解到美国产业周期的变化。

另外,说个题外话,大家可能也看过类似文章,比如巴菲特的公司就是25个人,公司不在人多。这么说也对,但是好像也有些强词夺理,事实上伯克希尔哈撒韦集团员工人数可不少,堪称美国用工大户,我们感受下其中一些公司员工人数。

而伯克希尔哈撒韦的总员工数超过37万人,一些文章常说的巴菲特公司实际上说的是“Berkshire Hathaway Corporate Office”这个总部。就如我们提腾讯、阿里员工数,总不能就说总裁办的人数吧?所以,此类文章也就炖出个鸡汤,实际没啥意义,不是我们需要向巴菲特学习的精髓。

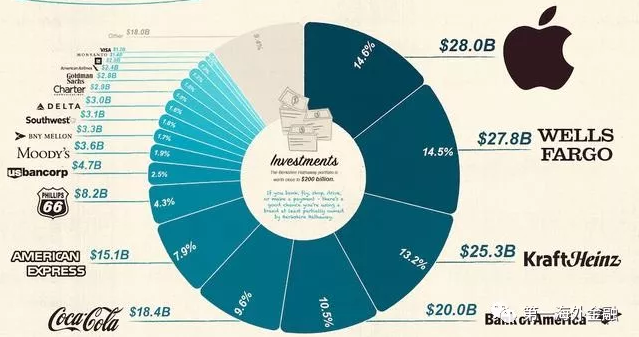

再来看看巴菲特的投资,在最新的持仓数据披露前,我们可以看到巴菲特的仓位还是偏传统行业,但是苹果毕竟还算科技公司,已经是其第一大重仓股,280亿美元的价值占其仓位的14.6%。而曾经给巴菲特带来丰厚回报,但是过去一年丑闻缠身的富国银行,紧随其后,占比14.5%。此外,像美国银行、可口可乐这些也是老面孔了。

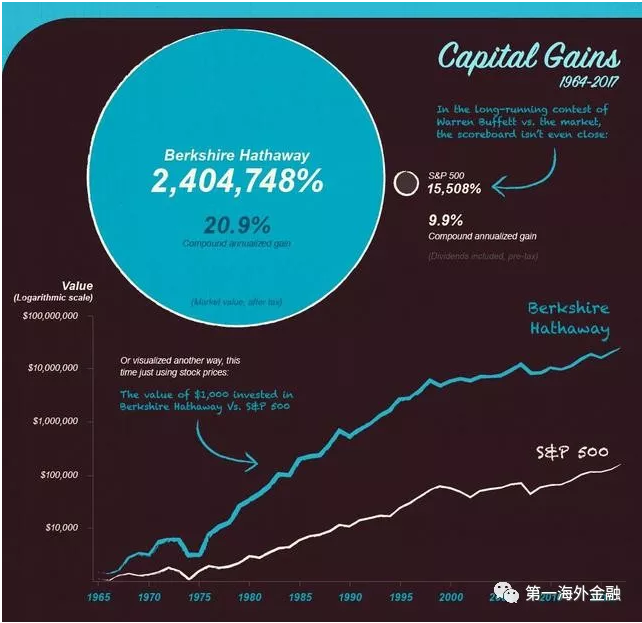

而巴菲特财富增长的故事我们已经耳熟能详,1964年开始,年化收益率20.9%,累积收益24047倍。而同期标普500指数的累积收益是155倍,平均年化收益率9.9%。看到了吗?咋一看每年就多赚10个来点,但是累积收益下来,可是差距惊人,充分体现了复利的魅力。

但是,你也会发行,巴菲特的收益增长曲线,这几年明显变平了,其增长爆发期是在上世纪70到90年代。你可能也会遐想,要是巴菲特不那么“保守”,抓住科技股机会多好?要是他买入了亚马逊、谷歌,甚至去香港买腾讯,现在的累积收益岂不惊人的让人吓傻。

是的,巴菲特和好基友芒格也说过一些遗憾错过的明星科技股,比如亚马逊。对此,我的看法是,人一生的投资潜在机会很多,可以说此起彼伏,但是你能抓住的或许就那么两三次。巴菲特成功之处正是在于,他在其年富力强的阶段,真的抓住了当时美国市场的主流机会,你要说这是美国当时“国运昌盛”所至,那么为啥巴菲特能成为其中佼佼者,你以为风来了,成为那只“猪”容易啊?但是,巴菲特抓住了,而人嘛,总会有自己的能力边界,岁数大了,也会保守。这里又回到了巴菲特所说的能力圈的概念,巴菲特最近批比特币很厉害,因为在他看来这玩意儿确实还没创造足够的社会价值,但是巴菲特可没猛喷科技股,他只是承认他“看不懂”,所以他在自己的能力圈做事儿,同时也开始安排自己的接班人,期待他们来突破也更加符合人的认知规律和商业规律。

通过上面对巴菲特产业的梳理,我们可以重新考虑对于巴菲特,我们学习的到底是什么?如今有些人提到巴菲特难以“模仿”,动不动就说巴菲特可以和大公司董事长把酒言欢(或许更可能是把可乐言欢),可以推动大公司分红回购股票,咱小投资者这么可能?我觉得这是抬杠,谁说学习巴菲特是让你原汁原味模仿?我们更应该学习的是其价值投资理念,是的,时代在变化,对于“价值”的认识也在不断深化,比如如今评估科技公司的“价值”和过去评估消费公司价值可能就有区别,但是其中的核心依然是“价值”。

而巴菲特的投资过程,你也会发现以伯克希尔哈撒韦旗下公司作为现金流发动机,持续在自己能力圈进行价值投资,并努力把握那么一两波主流趋势,这也可以给我们启示。如果你是一个企业主,在家族理财上,是不是也应该如巴菲特一般,将收益进行更加合理的持续的价值投资?除了买房出国是不是可以有更多样化的选择?如果你是普通的白领,为你产生当前现金流的当前工作就是你的“伯克希尔哈撒韦”,合理的平衡当前享受和延迟满足,让部分现金流入到投资中去,同时充分利用投资的复利效果。当然,这个过程不同的人看法不同,并不见得每个人,或者每个人的不同人生阶段都主打指数基金,但是在你的能力圈范围内去投资或许能让你的投资持续成功率更高。

学习巴菲特,我们学的来,只是看你怎么学。(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP