洛阳钼业两年涨逾300% 下一个标的是不是中国有色矿业(01258)?

近两年来,刚果金的钴,一直成为资本角逐的中心,而拥有丰富钴储备的资源股更是成为投资者追逐的焦点。

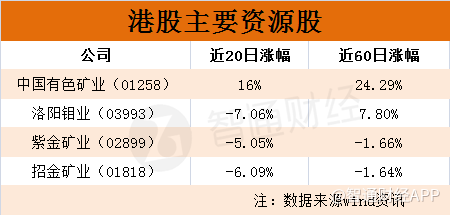

在过去的数月里,券商和资金看多做多中国黄金国际(02099)、紫金矿业(02899)以及招金矿业(01818),但智通财经APP注意到,具备同样业务的中国有色矿业(01258)被投资者忽略了——后者不仅有钴资源的储备,同时大型央企中国有色集团是其主要股东之一。

投资就是概率与赔率,基本面更多决定的是概率,很多时候企业的战略与行为背后都是有着行业逻辑作为支撑。如5月9日公司公布,中色华鑫湿法拟投资5,063万美元扩建铜钴湿法冶炼系统,足以表示钴稀持续,“牛钴”正在路上。

根据智通财经APP的统计,在恒指持续震荡的5月份,该股累积涨幅达到17%,为涨势最好的资源股。

钴价还能飞多久

回顾近两年金属行情,谁在小金属涨价题材上押注越多,就越被人羡慕。随着钴价不断上涨,在本轮钴市行情中获利的巨头、大鳄一一浮出水面。

如今年年报发布期,一波又一波的资源股发布盈喜,少则利润同比增长近100%,多则增加1000%。如洛阳钼业(03993)2017年盈利同比增长173%,紫金矿业及招金矿业分别同比增长90.66%、82.26%。

爆发力最强的还是中国有色矿业,其2017年全年利润达约1.42亿美元,同比增长超过11倍,收入则同比增加40%至约18.39亿美元。

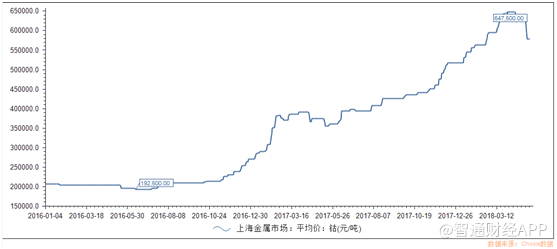

据统计,自2015年年底以来,国内金属钴价格已经突破近10年高点,即使上涨至十年高点的钴价并未抑制需求,买家仍然非常活跃。

(行情来源:choice终端)

上一轮钴资源股暴动始于今年2月份,因苹果公司感受到了钴供应的紧张,采取从钴矿企直接采购钴,并寻求锁定每年数千吨的供应合约,合约期限为5年或更长时间。

智通财经APP了解到,钴价上涨的背后是其供需结构的改变。在新能源汽车大周期的背景下,由动力电池的需求引发钴需求的爆发式增长,同时3C领域的钴需求保持稳定的增长态势。

其次,在供给端短期内难以跟上需求的增长,钴的铜、镍伴生属性制约了短期钴的供给弹性;其次,恶劣的环境提高了不少钴新矿的开采难度、成本和时间造成供需不均衡。

2017年以来,伴随着全球新能源汽车消费量的飙升,钴消费量在过去一两年间更是呈几何级增长,预计2020年,供给缺口将达到1.2万吨。

换言之,钴金属所带来的高增长潜力将有望在未来得以高速体现,2018年,钴矿风云仍将持续。

业绩11倍增长后再爆发

对投资者来说,了解资源股的资源量及储量十分有必要,毕竟具备了足够的资源量才有话语权。

智通财经APP了解到,此前有观点称,中国有色矿业的钴业务潜力巨大,是被低估的行业龙头。究竟是否能匹配“钴龙头”的称号,我们来一探究竟。

公开资料显示,中国有色矿业是一家稳健、高速发展的铜、钴生产商,拥有丰富的铜、钴资源和先进、可靠的铜、钴开采、选矿、冶金技术,是集铜、钴采选冶及销售于一身、产业链完整的国际化矿业公司。

截止2017年底,公司的铜的资源量及储量分别达599万吨和231万吨,钴的资源量及储量则分别为20万吨和5万吨。

据悉,目前全球已探明的钴资源储量共计500万吨,储量第一位的矿业巨头嘉能可,钴储量为250万吨。第二位则是洛阳钼业,钴储量为180万吨。第三位为金川国际,钴储量为45万吨(权益储量37万吨)。

根据公开资料,公司的钴资源拥有量在全球矿业企业中排名在前5名。此外,公司的钴产能还在持续释放。

刚果金中色华鑫湿法冶炼改扩建项目正在顺利进行当中,预计2018年底投入试生产,将每年新增氢氧化钴含钴产能2,000吨、新增阴极铜1万吨。刚果金刚波夫采矿、选矿和湿法冶炼项目,预计2019年年底投产,每年将新增氢氧化钴含钴产能2,000吨、新增阴极铜3万吨。

如将于今年三季度投产的中色非洲矿业谦比希东南矿体中即含钴金属资源量14.89万吨(其中探明、控制和推断分别为1.69/品位0.1%、3.56/品位0.11%和9.64/品位0.1%万吨)。于2019年投产的卢阿拉巴铜冶炼铜钴合金产能为1万吨,约含钴金属2,000吨;

预计到2018年,公司的钴金属产能将达到800吨,2019年达到7,000吨,2020年将达到8,000吨。

公司,年报中明确指出,业绩大幅增长主要受惠于期内铜价上涨、产品产销量增长及产品单位生产成本下降。

2017年全年LME铜价均值每吨6,162美元,同比增长约27%。尽管2018年初以来,铜价有所回调,但也一直处于高位6,800美元/吨处徘徊。

因铜价强势反弹,以及全球经济持续增长的推动,市场对铜的需求不断提升,中国有色矿业于4月23日公告,与云南铜业集团(000878)等修订持续关连交易的年度上限。

关于铜产能方面,智通财经APP获悉,公司目前位于赞比亚的谦比希铜矿东南矿体项目将于2018年内试生产,达产后将每年新增钴精矿含钴1,000吨、新增铜精矿含铜量6.3万吨。此外,刚果金卢阿拉巴铜冶炼项目,一期工程已于今年3月底开工建设,将于2019年三季度投产。达产后,将每年新增铜钴合金含钴2,000吨、新增粗铜11.8万吨。

虽说罗马并非一日建成,但是能赶在好时机抓紧铜钴布局的中国有色矿业算得上是幸运之神的宠儿,其股价也自2016年5月份的0.9港元一举飚至2.6港元。

(行情来源:富途证券)

因此,鉴于中国有色矿业丰富的铜及钴矿产量即将投产,未来两年其产能还将爆发,矿产收益持续惊人当属大概率事件。

结论

鉴于中国有色矿业对钴资源的掌握和生产潜力,对其继续成长为铜、钴行业龙头,实现“国际一流矿业公司”的美好愿景具有重要的战略意义。

此外,自2016年下半年钴价暴涨至今已经一年半时间,中国有色矿业已具备一定的利润支撑和资本运作能力,同时行业整合和上下游拓展的实际业务准备也日益充分,再考虑到新能源产业链上游“资源为王”的潮流不可阻挡,公司有望在2018年继续旺。

值得一提的是,中国有色矿业目前动态市盈率(TTM)仅8.1倍,而洛阳钼业、紫金矿业TTM分别为21倍、13.6倍,金川国际(02362)更是高达22.6倍,其估值明显较同业有大幅折让,此时不建仓更待何时。

扫码下载智通APP

扫码下载智通APP