子公司A股溢价空间大,中航科工(02357)未来已来?

本文来自天风证券的研报《中航科工(02357):子公司A股溢价空间大,蓝筹港股未来已来!》,作者为天风证券分析师邹润芳。

智通财经APP获悉,天风证券发表研报称,预计中航科工(02357)AH股估值模式也将遵循传统A股溢价的变化,溢价率将趋同于先前预计的蓝筹股30%的溢价水平,结合公司目前约50%的A股溢价,预计未来仍有20%以上的A股溢价率下降空间。作为军工蓝筹港股,公司H股估值上升的未来已来。

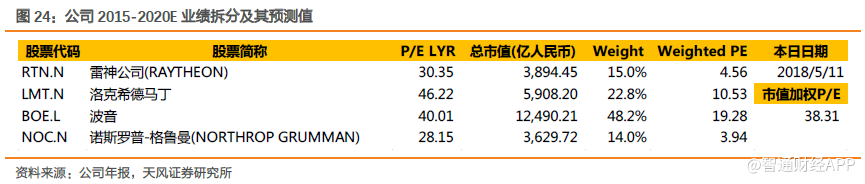

天风证券表示,对标美国四大主机厂集团上市公司市值加权P/E38.31x来看,中航科工目前仍有34.8%上升空间,天风证券认为公司股价至少有20%上升空间,给予目标价6.15港元,予“买入”评级。

国内直升机制造龙头,坐拥四家军工A股子公司

中航科工于2003年4月在北京注册成立,并于同年10月30日在香港联交所主板上市。公司是我国直升机规模化制造龙头、亦是核心飞机制造商之一,主要是在中国内地经营,收入主要来源于中国内地。其核心产品及服务包括:

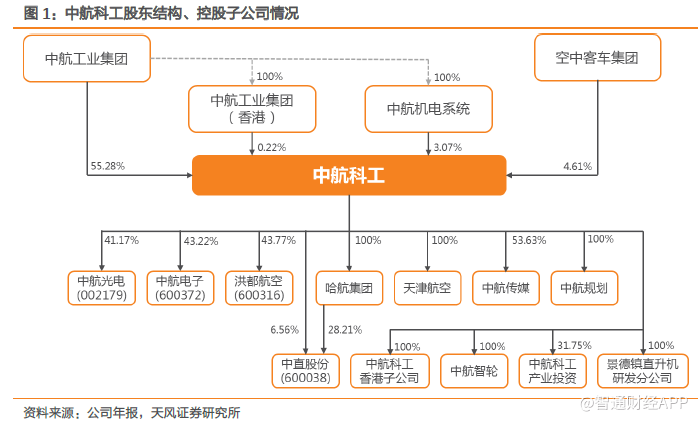

截至2018年5月11日,公司第一大股东为中航工业集团,直接控股比例为55.28%,通过全资子公司中航工业集团(香港)间接控股0.22%,通过中航机电系统间接控股3.07%,共计58.57%;空中客车集团作为战略股东持股4.61%。

公司主要通过控股旗下子公司来开展进行航空产品的制造和销售,旗下上市子公司包括中航光电(控股41.17%)、中航电子(控股43.22%)、洪都航空(43.77%)、中直股份(直接控股6.56%,通过哈航集团间接控股28.21%)。

改革副线叠加订单主线,军民融合有望助推业绩回升

近年来我国航空工业聚焦主业,航空武器装备实现跨越,军民融合方面硕果累累,“瘦身健体”工作成果显著。歼20 隐形战斗机列装部队,翼龙Ⅱ无人机成功首飞,自主研制的129架战机参加庆祝中国人民解放军建军90 周年阅兵,大型水陆两栖飞机AG600成功首飞;全年申请专利近9000项,以关键技术牵引和支撑创新发展。

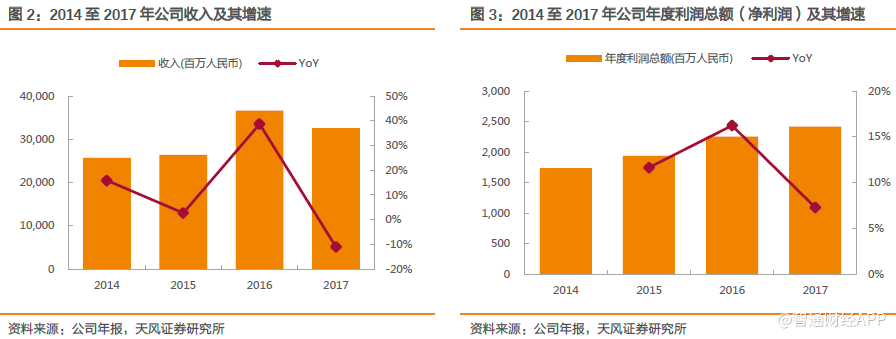

在航空工业改革创新的背景下,2014至2017年公司收入保持整体平稳,净利润稳健增长。公司2017年收入达325.97亿元,3年间CAGR达8.2%,年度利润总额为24.17亿元,3年间CAGR达11.7%,整体保持了长期稳健的增长态势。由于民机产品研制进展低于预期、产业发展待协调,2017年公司收入325.97亿元,同比下降11.0%,但整体保持平稳;年度利润总额(净利润)仍保持稳健增长,达到24.17亿元,同比增长7.3%。

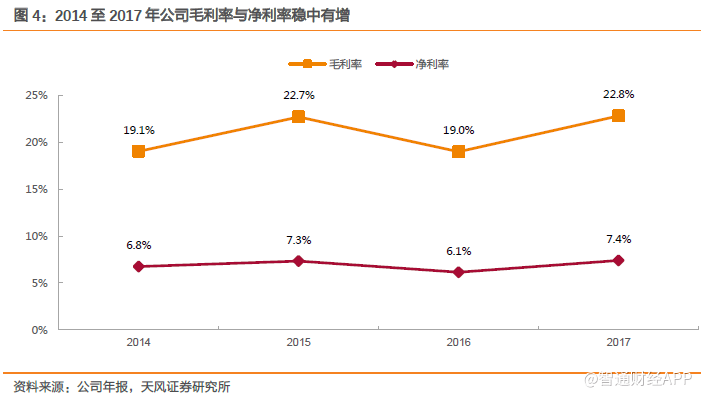

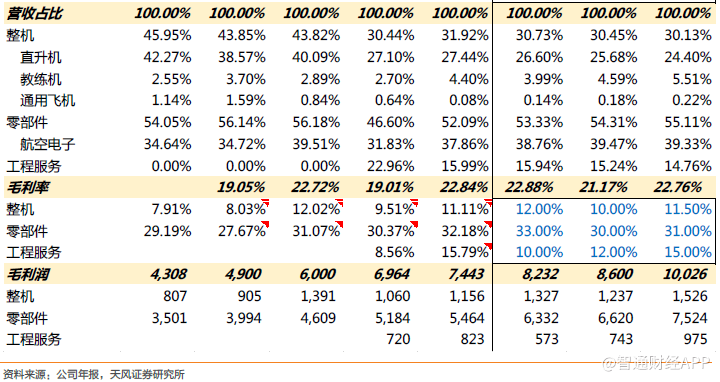

公司毛利率与净利率整体稳中有增,2017年公司毛利率为22.8%,同比增长3.8个百分点,净利率为7.4%,同比增长1.3个百分点,长期来看两者均保持稳健,未受到公司收入增速略有放缓的影响。公司本次收入增速的放缓主要受到民用航空产业发展较为缓慢的影响,未来公司将积极推进军民深度融合的产业发展格局,保障防务装备建设的同时加快民用航空产业发展。预计民用航空业务将于2018年加速,既能带来稳健营收增长,也能在稳中有增的毛利率与净利率加持下保持净利润的进一步增长。

目前,公司已在主营业务的推动上大力布局,存货稳定增长,预收账款增长显著,应付账款、应收账款与研发成本保持稳健,我们预计,公司2018年订单在全年将逐步释放,全年业绩可期:

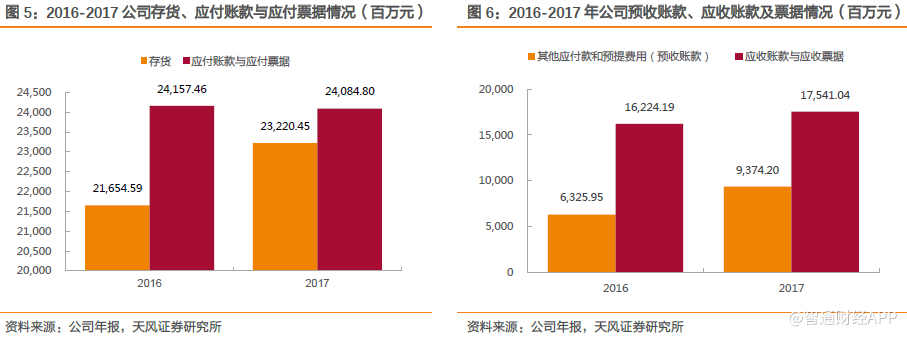

(1)存货与应付账款项目标志者公司待交付情况和备产情况。截至2017年末,公司存货总量达到232.30亿元,同比增长7.2%,应付账款与应付票据总量为240.85元,同比保持平稳,公司整体待交付情况良好,预计2018年业绩将于全年释放。

(2)预收账款与应收账款变化代表客户方订货情况。公司预收账款为93.75亿元,同比增长48.2%,增幅较为显著,应收账款与应收票据总额为175.41亿元,同比增长8.1%,可见客户方订货情况良好,将为全年业绩提供有利支持。

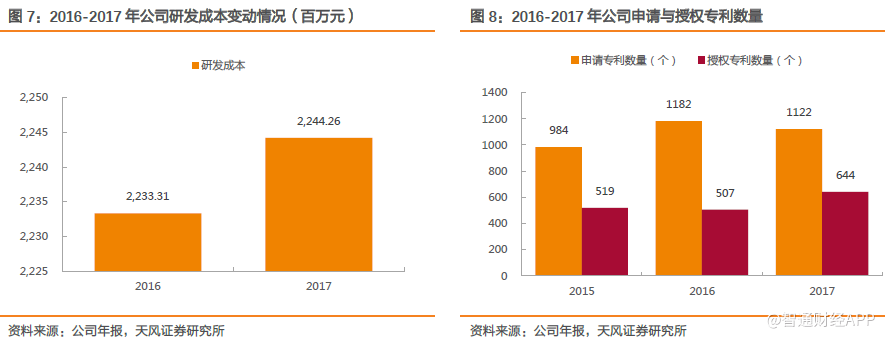

(3)研发成本标志未来订单放量周期的持续。2017年公司研发成本为22.44亿元,同比增长0.5%,为中长期订单放量提供支柱。此外,公司在2017年授权专利数量为644个,同比出现了27%的高增长;申请专利数量为1122个,与去年同期相比保持稳定。公司中长期订单放量可持续性得到保证。

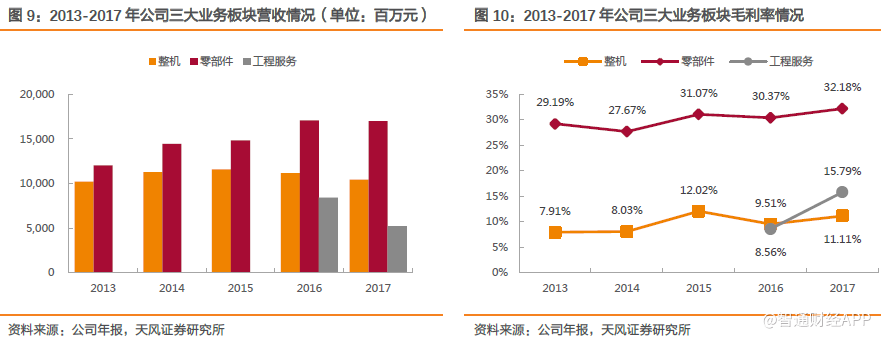

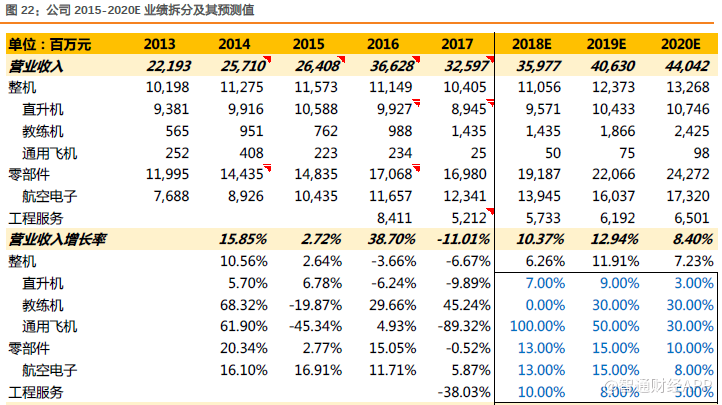

分板块业务来看,2013年以来公司整机业务营收微降,2017年整机业务营收为104.05亿元,同比下降6.67%,我们认为这主要受到军改影响、军品订单交付延迟所致;零部件业务营收持续增长,2017年零部件业务营收169.80 亿元,2013年以来CAGR为9.08%,该板块增长主要由于公司持续拓展航空电子市场所带来,但同样由于受到军品订单交付延迟的影响,2017年业绩同比微降0.52%,长期仍持续看好。

A股估值溢价加速下降,平均溢价仅30%

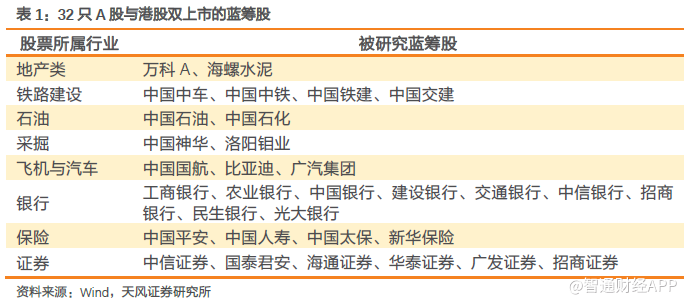

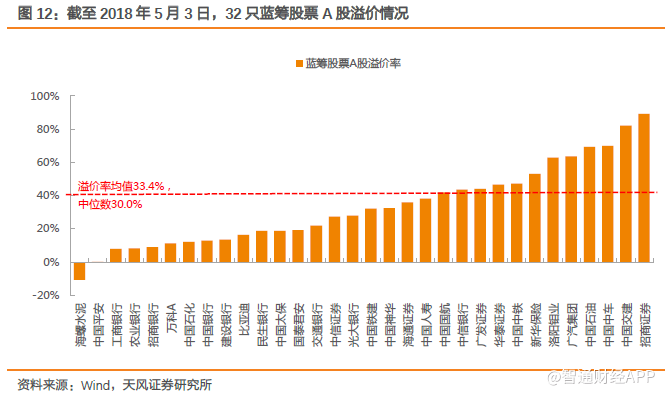

2018年二季度以来,在A股与港股市场双上市的公司估值整体出现趋同性,过去A股溢价显著的特性开始出现弱化。我们从A股与港股双上市的100家公司中选取了32只总市值高于1000亿人民币的蓝筹股(中兴通讯估值也在该范围内,且估值也出现了趋同性,但由于贸易战,其基本面出现较大变动,故不收入我们的研究范围)。在该范围内,共有2只地产类个股、4只铁建股、3只飞机与汽车股、2只采掘股、2只石油股、9只银行股、4只保险股以及6只证券股。

我们发现,所有上述蓝筹股的A股与港股的面值均为1元人民币,故在计算溢价时我们通过计算A股与港股的价格比,即可得到这些蓝筹股A 股价格相对于港股的溢价情况,同时也避免了两市场中的股本差异对溢价研究的影响。计算方法为:

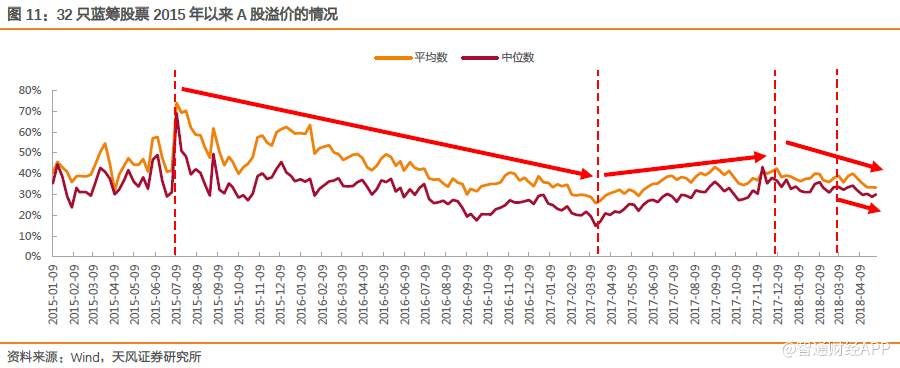

通过计算,我们可以发现如下特征:上述蓝筹股公司其A股溢价率在2017年末就开启了新一轮下降,2018年二季度中美贸易战以来均出现了不同程度的降低,A港双市估值开始走向趋同。

(1)从时序数据来看,A股溢价的新一轮降低从贸易战开始加速。2015年至2017年初A股溢价率维持长期走低趋势,2017Q2至年末A股溢价开始上扬,年末开始进入溢价下调,自中美贸易战开始加速下调。

(2)从截面数据来看,A股溢价率整体已降至30%左右。截至2018年5月3日,我们所观察到的32家双上市蓝筹的A 股溢价率的均值为33.4%,中位数为30.0%。预计在A股溢价加速的背景下,其均值与中位数均将进一步下降。

(3)分行业来看,在中美贸易战拉开后,传统制造业A 股溢价率开启了加速下降模式。在贸易战拉开之后,传统地产、交运、石油行业的蓝筹股A 股溢价率的下降更大,原因一方面在于贸易战对这些行业投资者的影响更大、推进了估值一致性的趋势,另一方面在于港股市场对金融股估值的特殊性所致,A港双上市蓝筹的A股溢价率逻辑整体成立。

子公司A股溢价约50%,贸易战背景下公司估值上升可期

中航科工旗下共有4 家上市子公司,此外还包括哈航集团等其他全资子公司。我们经过计算发现,截至2018 年5 月11 日,公司持股四家子公司股份的市值为368.13 亿元,而公司目前在港股上市的股票总市值仅为247.2 亿元,仅考虑四家子公司情况下,其A股市值的溢价率即达到了48.9%。考虑非上市公司后,A 股溢价率更高,公司溢价率下降空间显著。

作为集团在H股上市、子公司在A股上市的公司,中航科工通过A、H 股总市值计算的溢价率同样遵循了近年来A股溢价率的波动模式:2015年中至2017年中溢价率出现长期下降,2017年中至2018年1月溢价率出现回升,2018年开始新一轮A股溢价率的下降,总体来看,中航科工由于实施集团与子公司的分离上市,其溢价率下降的时点相比AH 股以同主体上市的公司更慢。

因此,我们预计,公司AH 股估值模式也将遵循传统A 股溢价的变化,溢价率将趋同于我们先前预计的蓝筹股30%的溢价水平,结合公司目前约50%的A 股溢价,预计未来仍有20%以上的A 股溢价率下降空间。作为军工蓝筹港股,公司H 股估值上升的未来已来。

盈利预测与可比估值

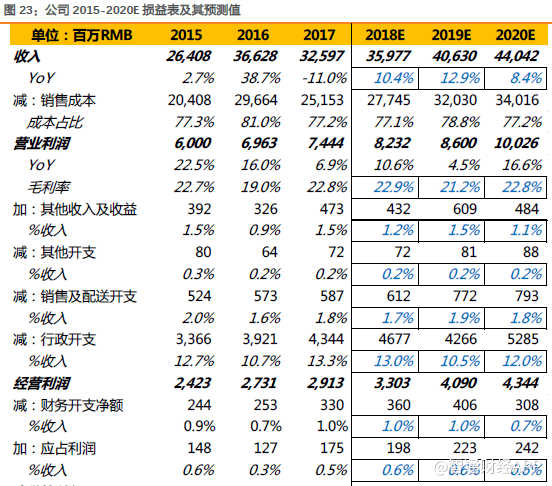

为了预测公司2018-2020年的营收与盈利情况,我们首先对每个板块的业绩增速与毛利率情况作出了假设:

(1)整机业务板块,随着今明两年军品订单确认的加速以及公司在民用飞机产品领域的拓展,整机业务板块未来将实现稳中有升的增长,进而给出未来三年的营收增速分别为6.36%、11.91%和7.23%(分别由下表中直升机、教练机、通用飞机三个整机业务子版块加权计算得到);

(2)零部件板块方面,子公司中航光电、中航电子在扩展军品业务的同时也持续向军民融合推进,在贸易战背景下看好未来军民融合业务的拓展情况,针对零部件板块给出未来三年13%、15%和10%的年同比增速;

(3)工程服务方面,我们预计未来2-3年军工行业将处于本轮周期的上升阶段,业绩持续发展可期,故给出未来三年10%、8%和5%的增速。

通过加权计算我们得到,未来三年公司营收增速分别为10.37%、12.94%和8.40%,营业收入将分别为359.77 亿元、406.30 亿元、440.42亿元人民币。此外,结合上表中三个子板块的毛利率假设,预计公司2018-2020 年毛利率分别为22.88%,21.17%和22.75%。

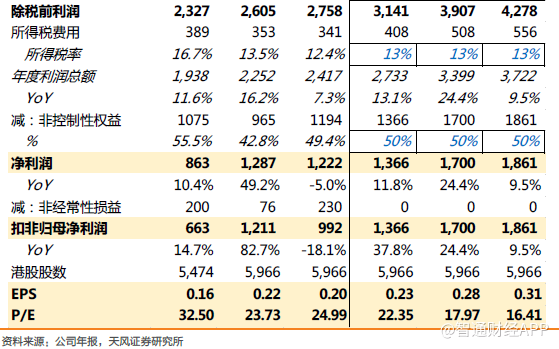

公司作为中航工业集团旗下的子公司,其各项经营指标在近三年来保持稳定,业绩主要受到军品订单需求与毛利率波动的影响。我们预计,公司各项费用指标预计将在未来三年保持稳定,具体假设如下表所示。在此假设下,预计公司未来三年的扣非归母净利润分别为13.66、17和18.61亿元。

在不发行新股的假设下,预计公司未来三年的EPS分别为0.23、0.28和0.31亿元,P/E分别为22.35x、17.97x和16.41x。从Bloomberg 终端得到的数据,公司2018年5月11日的P/E 为24.99x。采用可比估值方法,对标美国四大主机厂集团上市公司市值加权P/E38.31x来看,目前仍有34.8%上升空间,充分支持了我们对公司至少有20%价格空间的判断。予目标价6.15 港元,给予“买入”评级。

(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP