强美元如何带来全球市场“重新定价”?这是路线图

本文来自“华尔街见闻”,作者为祁月。

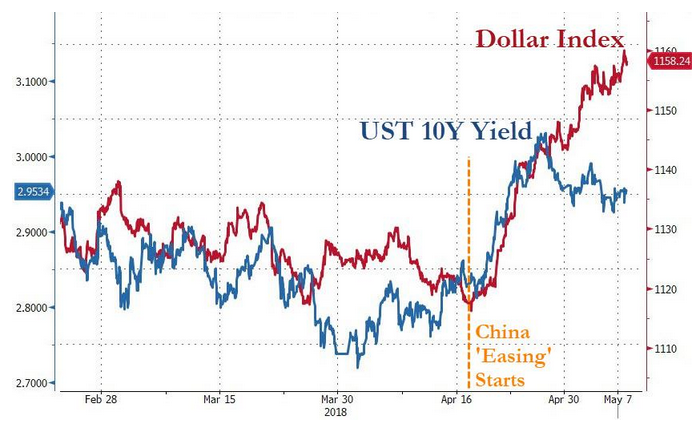

自从4月17日之后,一些奇怪的事情发生了。

美元和十年期美债收益率打破了此前的区间震荡,出现了显著的先同涨、后背离的走势。

此时新兴市场发现,他们突然间陷入了最恐怖的情形:美元升值、作为对手的发展中国家货币贬值、油价大涨、国际利率环境收紧、自己的金融市场濒临急剧崩盘。

尽管美债利率已有所回落,但仍接近数年高位。高企的利率和美元汇价的大幅冲高组合使得全球投资者对新兴市场的资产作出了紧急风险重估:借贷成本增加影响了这些国家的经济增长前景和投资吸引力,从而导致新兴市场的货币、债券和股市短时间内卷入了一场猛烈的抛售潮。

雪上加霜的是,就在美元和美债收益率双双攀升时,国际地缘政治局势再度陷入动荡,特朗普宣布美国退出伊核协议、重启对伊朗的严厉经济制裁,令市场担忧原油供应中断,油价由此大涨, 布伦特原油期货价格冲上了2014年以来都不曾见过的高价位,连美元强力反弹都未能阻止这种涨势。

这意味着,新兴市场在承受外债负担加重、本币贬值、股市和债市大跌的同时,还面临着进口油价猛涨的困境。

“短期内,由于美元走强和资金外流,我们对新兴市场的立场转为略显悲观,”法国农业信贷银行策略师Guillaume Tresca这样表示。

“美元正在成为关键变量”

如果从更加宏观的视角来看,这一切都发生在美联储不断加息和缩减资产负债表的大背景下——以往持续多年的历史性低利率环境正逐渐远去,“容易获得的廉价资金的时代结束了!”

在德意志银行金融衍生品策略师Aleksandar Kocic看来,美联储货币政策正常化进程正是导致美元大幅反弹的根本原因。因此,归根结底,一切都是关于美元的价值变动及其对下游资产和市场波动性的影响。

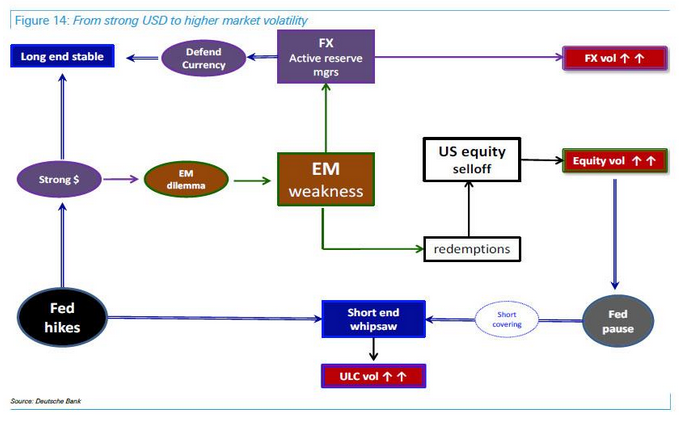

在下图中,从左下角起,正如上文所分析,美联储加息以及强势美元使得新兴市场陷入困局:

最糟糕的是,新兴国家金融资产的剧烈动荡可能会引发美国风险资产的连锁反应:如果新兴市场资产价格进一步弱势,投资者将损失惨重,他们有可能面临赎回潮,从而被迫抛售发达市场资产,这就会导致美国股票等资产也被抛售,从而引发美股市场波动。

若新兴市场持续遭遇资金流出,美债曲线短端则持续发生资金流入,这只会增加后者的压力。因此,即使美债曲线长端仍稳定,但短端的缓慢磨损如果持续下去,就可能演变为震荡洗盘。美元的进一步走强和美债前端抛压可能对风险资产构成潜在利空,成为利率反转的触发因素。

在外汇市场,新兴市场在面临资本外流之际,可能为了经济增长而付出竞争性货币贬值的代价。这意味着新兴市场将遭遇更大的波动性以及潜在的更大抛售潮,也意味着他们可能动用外汇储备,从而令国际外汇市场的动荡加剧。

上述三种假设情景有可能反过来对美联储构成压力,从而令他们不得不暂停推进货币政策正常化进程。

Aleksandar Kocic给出了潜在的宏观风险的简要总结:“美元正在成为关键变量”,这可能会破坏美联储当前的货币政策路径。

美联储显然是不想看到全球金融市场陷入动荡的。换言之,美联储在加速其资产负债表正常化进程之时,最不希望看到的就是美元的飙升。但这却是正在发生的事情,有可能迫使美联储重新思考其正在推进的货币政策。

对此,Aleksandar Kocic解释道:在美国经济正快速复苏,同时,其他国家的经济复苏过于迟缓甚至还有国家正遭受经济危机的大环境里,强美元是对美联储鹰派立场的反映,而美联储正将利率推高至中性政策之上,这有可能导致美国金融状况过度收紧,继而引发经济衰退。而如果美元想要走弱,美国要么面临通胀风险,要么面临信贷(财政和贸易的双赤字)风险。无论哪一种都令人担心美国将没有足够恰当的政策来应对。

美联储紧缩“带领”市场抛售一切

华尔街见闻提及,3月底,Aleksandar Kocic就发报告称,2008年金融危机之后的这七年多时间里,“熊市趋急”与“牛市趋平”是收益率曲线的两大主导模式。

这两种模式有效地反映出了货币刺激政策的成功之处。然而,这两种曲线模式是极不自然的。通常情况下,来自市场的冲击将在曲线的前端表现出来,其效果随着时间推移而减弱,到了后端便不再那么显眼。这就是“熊市趋急”与“牛市趋平”得以成型的原因。

如此一来,这两大模式反映出利率的急剧变化,前端冲击随着时间放大。如果前端安安稳稳,这一变化过程就不会带来问题。但是,一旦美联储启动加息进程,风险也就随之出现。

随着时间推移,风险越来越高。而美联储能否成功调整其退出宽松的策略,并在不造成重大破坏的前提下控制利率正常化,仍是一个未知数,也是现今最大的风险。

也就是说,多年来过度刺激的货币政策让市场习惯了“水往高处流”,而眼下的紧缩正将市场带入抛售一切的环境之中。(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP