莱蒙国际(03688)接连置换资产 逆市而行为哪般?

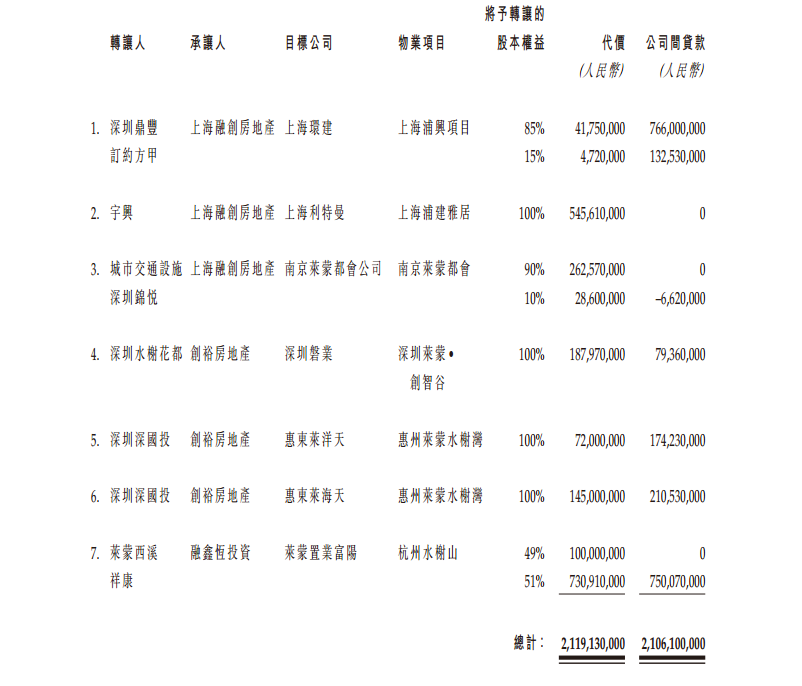

7月25日,莱蒙就向融创中国出售物业项目的交易作了进一步公布:公司与融创订立了第二份补充协议框架,将框架协议所载的代价及公司间贷款总额由人民币43.94亿(约52.92亿港元)调整至42.25亿(约50.28亿港元)元。估计集团将自出售目标公司销售股权收益将产生未经审核除税前亏损净额约2.154亿港元。

此前有报道称,莱蒙向融创中国出售的一系列项目,估值高达200亿元。此次交易的7个项目分别位于上海、南京、深圳、惠州、杭州以及三河燕郊。这些项目位于国内特大及一、二线城市,是颇具含金量的优质项目:有海外机构表示,融创若完成43.94亿元的收购,该项目可为融创提供约200亿合约销售收入,该价格处于合理区间。而今莱蒙竟为融创节省下了近2亿元的弹药,这样急急忙忙的出售优质资产,到底是为了哪般?

“壮士断腕”还是“削足适履”?

【陈竞德对媒体坦言,在出售的七个项目中,公司位于杭州的水榭山项目由于去化不理想,长期处于亏损状态。加上运营成本高昂,如果不出售,该项目将成为公司未来发展的一个负担。“我们曾想过单独将杭州项目出售,一是没人愿意接手,二是有买方出价远远低于我们的预期,所以我们想到把深圳、上海、杭州等项目‘打包’出售给融创。”】

上述报道是莱蒙CFO陈竞德面对媒体时对这笔交易的解释。莱蒙公布的2016年一季度数据显示,莱蒙国际的净负债率较2015年年底增长了18.3%。所以,将优质项目打包出售也是为了解决资金紧张问题的“不得已而为之”。

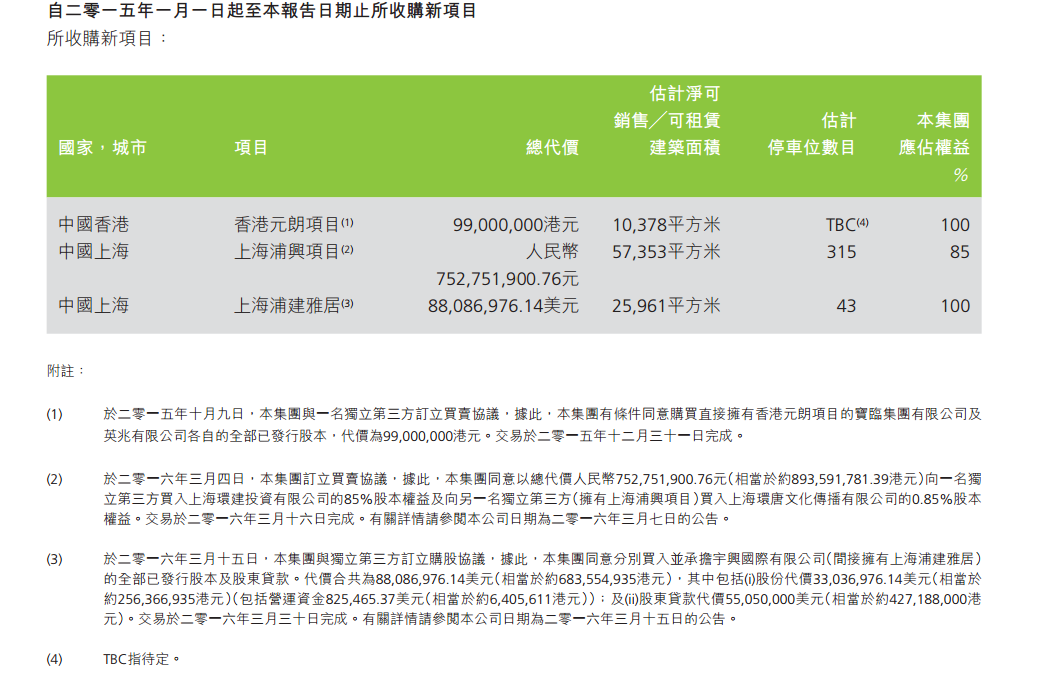

公司在2015年年报中指出“我们拟继续在充满经济活力并具备巨大增长潜力的地区(尤其是中国深圳、上海、南京、及南昌)收购新土地或项目。”而公司在2015年报中发布的新项目收购表中也体现对国内特级城市的看好,一举拿下上海2个项目。

但是转眼不过数月,这两个还未体现巨大增长潜力的项目就列入了与融创中国的交易协议里,莱蒙还没把手里的项目捂热,便当了一次“二手贩子”。

而上述出售清单里两项“惠州莱蒙水榭湾”,一项为预计2016年竣工的项目,一项为预计2016年开工的项目。该项目还未来得及完全投入销售与运营,便被“打包”出售给了融创中国,而莱蒙又实实在在的当了一次“包工头”。

智通财经了解到,据莱蒙国际发布的公告披露,截至2016年3月31日,莱蒙集团(莱蒙国际及其附属公司)有合共约125.43亿港元的未经审核尚未偿还银行及其他借款。其中,莱蒙集团约占104.99亿港元,此次出售的项目公司占据20.44亿港元,年利率介于1.55%至12.0%。

在莱蒙集团上述借款中,一年内偿还额度高达49.86亿港元,一年后但于五年内偿还额度达49.21亿港元,五年后偿还仅占5.91亿港元。而相比之下,莱蒙国际在2015年的营业额为105.2亿港元,同比增加50.91%;净利润同比增加约4.8%为10.54亿港元。2015年度,莱蒙国际整体收益增长幅度近五成,但是净利润增幅不及收入增幅的一成。业绩报告显示,2015年莱蒙国际的毛利率同比减少了11.5%;集团的净利率同比减少了4.4%。

此外,2015年5月29日,莱蒙国际宣布了年内首个融资计划,拟发行本金额为人民币9.9亿元的票据。2015年12月29日,莱蒙国际再次分两批发行合共2亿美元可换股债券。

有业内人士称,这一串的交易让人一头雾水,却又看似有理有据。但真不好说为了出售杭州项目进行的优质资产打包,到底是“壮士断腕”,还是只是为了解决资金问题的“削足适履”。

资产出售已是“驾轻就熟”

2015年2月,莱蒙国际间接全资附属深圳深国投已经向融创中国间接全资附属上海融创睿丰投资,出售上海枫丹7.855%股权连同股东贷款。该项目位于上海浦东新区,融创中国表示:“相信收购事项将进一步增加在上海的优质土地储备,扩大集团在上海的市场份额,进一步确立集团在上海房地产市场的领先地位和巩固品牌影响力。”

2015年11月,莱蒙国际公布,向独立第三方PureJadeInvestmentsLimited出售公司直接全资附属公司TopSpringInternational(BVI)Limited的已经发行股份。该公司直接拥有位于曼彻斯特的Milliner"sWharf及索尔福德的MiddlewoodLocks永久物业物业权的25%。虽然公司称该笔投资回报率达30%,但宣称将英国作为进军海外市场首站的扩张战略,就这样无疾而终了。据了解,同期的房产巨头长和、绿地、万科仍在加大在英国的投资。此外,中国投资者对英房产投资热度持续上升,有统计数据显示,2016年6月20日至7月11日期间的每一周,中国买家对英国住宅和商业地产的询价数量较平均值高出30%至40%。

2016年1月,莱蒙国际交还天津市静海区人民政府三块土地。据悉,这3宗优质土地是莱蒙在上市之前便储备的土地资源。如今交还政府,获得了3.16亿元人民币补偿,但亦产生了2679万港元的直接损失,而未完成土地开发造成的间接损失则无法估算。

业内人士分析,加上刚刚出售的几处资产,莱蒙国际手中的项目都是企业拿地投资的热点,地块优质,有的地还未被开发完全,本身含金量还是比较高的。即莱蒙国际售卖的这些项目多数是未达到最大收益时提前甩卖的优质项目。

而除了出售几处优质资产外,莱蒙国际也进行了购地:2015年在香港购买新项目,估计净可销售/可租赁总建筑面积为10378平方米,总代价为9900万港元;2016年6月以7700万于香港元朗再购约净可销售/可租赁总建筑面积为10266平方米的土地。

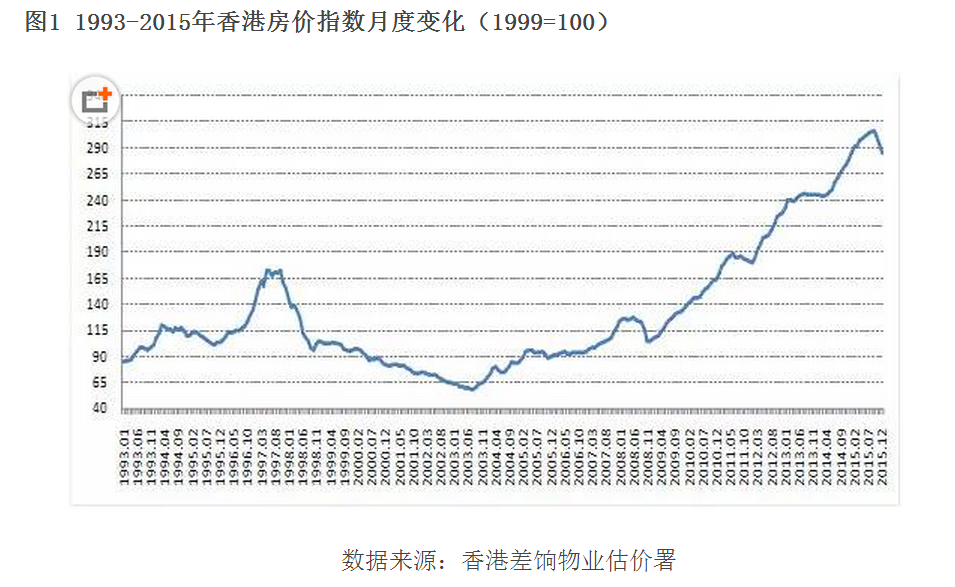

而据易居研究院发布的《2016香港房地产市场现状及未来走势预测》报告显示,从2015年四季度开始,香港的房价指数、租金指数、私宅成交量等关键指标均出现了下降,这预示着香港房地产市场迎来拐点,开始降温。

转型战略能否焕发生机?

“从2013开始,莱蒙国际和大部分开发商一样都在寻找新的经营模式,莱蒙提出的口号是"守住红海、寻找蓝海"。”这是莱蒙国际在2013年提出的口号,并作为公司发展战略写入了年报。

“守住红海”,即指“坚持一二线布局、主流产品、高周转”。在2013年以前,莱蒙国际以常年满周期的方式发展,项目多为港商拿手的中高端住宅和城市综合体。而上市后2年,集团主席黄俊康宣布加入高周转大军。业内人士称,房地产产业高周转模式会让企业快速获得销售业绩,但同时也会在政策、资金、质量、扩张等方面遭遇风险。而莱蒙国际现在正经受着这方面的考验:随着资产负债率的上升,不得不通过变卖优质资产来解决资金等问题,不排除未来存在会继续变卖优质资产的可能。

“寻找蓝海”则指其将大力发展养老地产、绿色建筑、旅游地产以及商业地产等领域。就目前来看,牵手云南城投可能是其蓝海战略的工作重点,但是这些领域对莱蒙来说较为陌生,且存在着项目处于投资初期,投资额大,投资回报期长等问题。远水难解近渴,莱蒙则需要漫长的坚守。

共克时艰还是“难兄难弟”?

莱蒙国际在2015年战略引入云南城投集团做大股东,云南城投即购买了莱蒙国际5000万美元的可转换债券。此举被一些媒体视为搭上了国企的便车。

智通财经获悉,云南城投集团成立于2005年,是经云南省政府批准组建的国有企业,2009年,集团纳入云南省国资委监管。其业务包括城市开发、文化旅游会展、医疗、生物医药等领域。城市开发主业以云南城投置业股份有限公司(简称云南城投)为主要载体,以旅游地产、养生地产为战略重点。

云南城投和莱蒙国际在未来的战略规划中,有一点非常相似,都希望可以借助彼此的产业资源优势和支持,成为中国健康休闲地产引领者。陈竞德曾表示:“接下来,莱蒙国际在澳大利亚、香港陆续会有项目落地。不排除我们会通过海外基金的方式来投资。而未来公司与大股东之间的配合,将会逐步拓展至旅游及健康领域。”

不过智通财经查阅相关资料发现,云南城投和莱蒙国际也有几分相像,高负债也是云南城投的“硬伤”。早在2013年,云南城投就已经出现资金窘境,同样陷入一边不断进行项目收购一边又不得不变卖优质资产的怪圈。

股息派发“岿然不动”

莱蒙国际在接连“瘦身”之后,公司负债率依然没有得到较好的缓解。相比上市前34%的负债率,现在公司负债率依然高居不下。莱蒙国际首席财务官陈竞德在接受媒体采访时表示,“2016年第一季度,莱蒙国际净负债率约90.8%,公司内部希望净负债率控制在100%,90%是安全线。”

但莱蒙依然遵循着“利润为首”的原则,最直观的体现就是股息派发:莱蒙将资金回笼后,保持着稳定的股息派发和支付率。

一边甩卖优质资产来维系紧张的资金链,一边漂亮的数据显示股息派发岿然不动。在销售提升利润下降的怪圈里,这样的举动又能维持多久呢?也许莱蒙国际未来面对诸多压力,放弃对“不会进行降价速销”的坚守,也是“卿本无意,犹未可知”呢。

扫码下载智通APP

扫码下载智通APP