美国国债收益率破3%之谜

本文来源于微信公众账号“荷宝投资Robeco”,作者为荷宝投资解决方案组首席投资官Lukas Daalder。

如果投资者认为美国国债收益率是股票市场下跌的前兆,那么他们只盯住了错误的3%。尽管美国国债收益率上升了,但是对欧洲投资者而言,他们的外币对冲成本也上升到3%,这意味着投资美债对部分投资者并不是那么具有吸引力, 荷宝投资解决方案组的首席投资官Daalder指出。

四月份,十年期美国国债收益率自2014年年初以来首次升逾3%,引发了金融市场一连串反应,促使部分人士担心股市反弹可能就此结束。这一判断基于这样的逻辑,即美债收益率上行导致投资者抛售风险资产,转而配置超级安全的美国国债以获取较高的收益。

但是,如果投资者将目光投向美国和德国之间的短端利差以及对冲外汇风险的成本— —预估风险调整后收益(risk-adjusted returns)的更好的风向标, 他们将看得更加清楚,荷宝投资解决方案组的首席投资官Daalder表示。

“金融市场四月的热议话题不是特朗普、朝鲜、贸易战或者一季度季报,而是美国10年期国债3%的收益率,”Daalder说,“你看,当美国国债收益率突破神奇的3%水平,美国股票市场就开始回落,较当天的盘中高点下跌1.7%。”

“这强化了一种信念,即债券收益率已经成为股票市场的重要指标,决定股票市场的走势。在部分人士看来,在(美国10年期国债收益率)3%这一位置,让股票维持当前的估值的痛阈(the pain threshold) 太高。”

3%的迷思

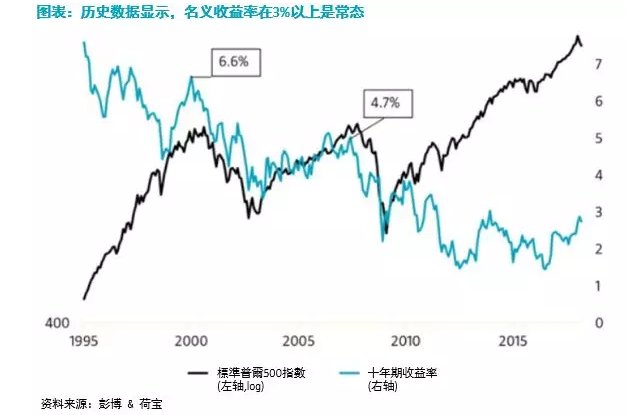

“那么,这个3%(美国国债收益率)的确如一些人认为的那么重要么?如果我们回溯历史,对这一问题的回答很有可能是否定的。自从1990年以来,美国国债突破3%时股市上涨的情况出现过四次,在随后的两个月里,股票指数平均上涨了 6%。”

“另一个看待这一问题的角度是,当股票市场结束上涨时,美国国债收益率在什么位置?在1998年-2000年之间,在股票下跌开始之前,美国10年期国债收益率从略高于4%的水平上涨至6%以上。2008年,当股票开始大幅调整时,美国国债收益率在4.5%-5%的区间窄幅波动。当时,3%的收益率被认为是低得不可持续,更不构成股票反弹的阻碍。”

Daalder指出,当前市场的另一个迷思是,通胀带动了名义收益率走高。“这被证明是错误的看法,在上述两个时间段里(1998年-2000年和2008年)核心通胀率在2-2.5%的区间波动,而目前的通胀率在2.1%。”他认为,“在两个时间段里,美国股市以及美国经济继续表现强劲,实际利率(名义利率-核心通胀率)在2000年是4%以上,2008年在2%以上,而当前美国的实际利率依然低于1%。”

“基于对历史数据的分析,很清楚并不存在债券收益率到了某一设定的水平,就会拖累股市的情况。3%似乎只是对一个股市无害的整数。”

市场聚焦在错误的3%

那么,投资者应该忽视这一市场看法么?“当然不能忽视,但是我们认为市场关注点不应该聚焦在美债收益率上,”Daalder表示,“当所有人似乎都关注10年期美国国债的绝对收益率(3%)时,实际上,更为重要的变化出现在各国间的短期利率差异上,例如,美国与德国的短期利率差正好是3%左右。”

“这(短期利差)非常重要,因为短期利差决定了你在对冲货币风险时所获得的成本或收益。譬如,我们比较德国国债收益率和美国国债收益率,一个在 0.6%,一个在3%,从面值上看,美国国债收益率更高,因而更具吸引力。”

“但问题是,大部分的债券投资者不愿意承受因投资外币资产而带来的货币风险,因此他们需要使用类似一年期货币远期合同等工具来对冲货币敞口。这样,短期利差也影响着投资外币资产的热情。 两年前,发达国家间的短期利差几乎为零,但是这一情况已经发生变化。”

外汇风险的对冲成本升至约3%

“在美国,美联储稳步推高短期利率,而欧洲央行的债券购买计划导致欧元区的短端收益率跌入负值,因此将两者之间的短端利差推至30年来最宽的水平。但对欧洲投资者而言,对冲外汇风险的成本(一年期)已经升至3%。”

“这意味着,(欧洲投资者)在买入美国国债时进行外汇风险的对冲,初始收益为0%。鉴于美国收益率曲线比较平坦,现在开展这类操作并不具吸引力。而对美国投资者来说,对冲欧洲货币外汇风险(一年期)将带来3%的收益,他们在买入德国国债(或者收益率更高的意大利国债)的同时对冲外汇风险,初始收益就为3.6%,此外,德国国债的收益率曲线也更加陡峭。”

“总而言之,我们觉得债券市场现在聚焦在错误的3%上。美国国债收益率升逾3%不应该占据新闻头条,而应该关注3% 的外汇对冲的成本/收益,这一指标的变化正在对金融市场带来重大影响。”

(编辑:文文)

扫码下载智通APP

扫码下载智通APP