渐行渐近的“沪伦通”

本文来源微信公众号“CITICS策略组”,作者中信策略团队。

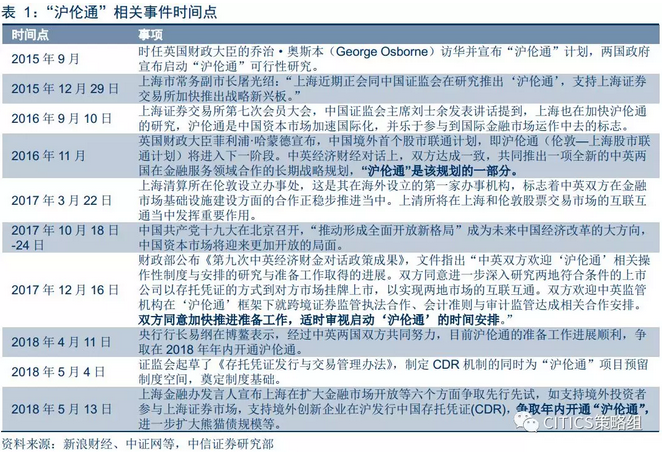

2018年5月13日,上海市金融办负责人向媒体介绍了扩大金融业对外开放先行先试的情况,提出了“争取年内开通“沪伦通”等一系列重大举措。经过两年的技术摸索,“沪伦通”的开放条件已经成熟,预计中英双方各项规划细则也将如期浮出水面,这将是中国金融业面向对外开放的重要一步。

“沪伦通”将初步采用双向存托凭证机制。上证A股将发行GDR登陆伦敦证交所,而伦敦方面的上市公司将通过发行CDR和内地投资者见面。存托凭证的定价将采用做市商制度,而相关存托机构也将由中证登、部分商业银行和券商担任。

“沪伦通”可选标的集中在传统经济板块。2016年6月在中国上海陆家嘴论坛上,中英双方曾就各自发行DR的数量和股份发表过看法。根据循序渐进的原则,我们认为一开始发行GDR或不超过10个,基本考虑市值排名靠前的沪市A股上市公司,如银行、石油石化、非银等行业的企业,而英方会选取FTSE100中的优质股(premium stock)来A股上市。目前除了伦敦证交所要求:1)必须是上海证交所上市公司;2)市值不低于200亿人民币,没有其他明细规则。

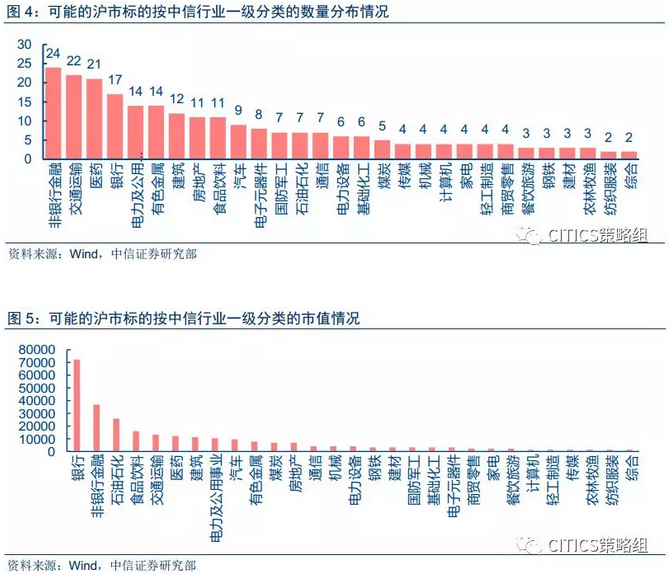

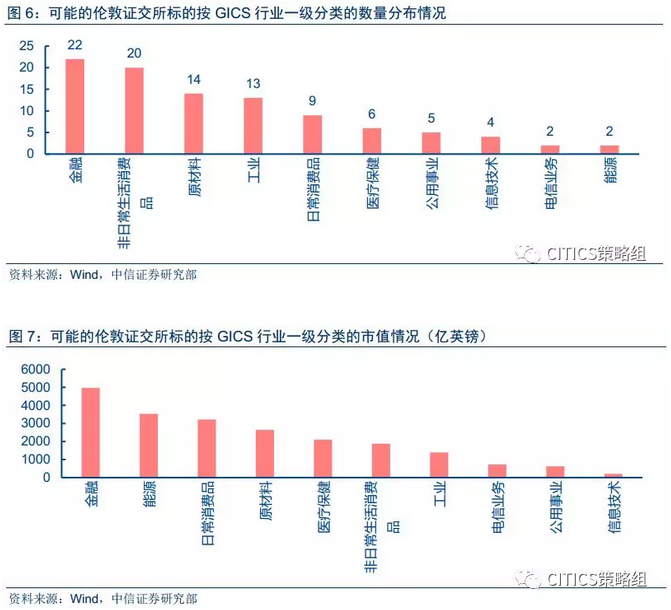

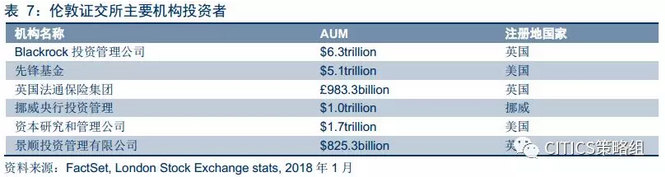

我们根据两地证券交易所核心指数的权重股,剔除部分市值较小的公司之后得到了未来可能成为“沪伦通”的股票池。我们发现,无论是上海还是伦敦,上市公司都主要集中在金融、能源、工业、消费等传统经济领域。上海方面共筛出沪市股票241只,标的较多的行业包括非银行金融(24)、交通运输(22)、医药(21)以及银行(17)等;而从市值占比来看,银行(27.4%)、非银行金融(13.8%)和石油石化(9.9%)居前。伦敦证交所的FTSE100权重股也以传统经济板块为主。从数量上看,伦交所上市公司主要集中在金融(22)、非日常生活消费品(20)、原材料(14)、工业(13)等行业;市值占比上,金融(23.3%)、能源(16.6%)、日常消费品(15.4%)和原材料(9.9%)居前列。

CDR&GDR的发行对两地市场的流动性影响不大。考虑是二次上市,且上市公司均为两地权重股,我们以可能发行的总市值2.5%来估算两地上市公司可能的融资规模。据测算,伦敦上市公司在华融资规模大致在4600亿人民币左右,整体流动性压力不大(A股去年2100亿的IPO规模和1.2万亿的增发规模);沪市上市公司在伦敦融资规模约在770亿英镑左右,平均每家融资约3.2亿英镑。根据伦交所披露的数据,历史上伦敦上市的每家IPO规模在2~3亿英镑左右,再考虑到A股这边流量控制等,伦敦证交所的压力也不大。

对两地的投资者而言,新的市场意味着新的机遇。我们认为海外投资者中的不少机构投资者配置中国股票多年,应该会抓住此次“沪伦通”叠加A股“入摩”的机遇增配A股相关标的;而其他对A股仍处于陌生阶段的投资者而言,部分权重板块,比如金融很有可能是一开始关注的重点;而A股投资者可能会充分利用伦敦证交所国际化程度较高的因素,增配一些国内稀缺的世界级龙头企业。如英国石油、英美烟草及联合利华等。

“沪伦通”的开通对人民币国际化而言具有重要意义。短期来看,“沪伦通”仅仅是两地上市公司二次发行的便捷通道,中国资本管制的影响将限制海外资本流动性对中国A股的影响。但伦敦作为国际外汇交易中心,是人民币国际化最佳的起点,从证券市场试点人民币的自由兑换可能是未来人民币国际化的方向。因此长期来看,随着中国资本市场的逐步开放,我们将见证A股和全球市场一体化的过程。我们认为“沪伦通”对于龙头银行和券商公司也将是是利好消息。

风险因素:CDR&GDR流动性较差,发行受阻;政策推进不及预期。

报告源起

2018年5月13日,上海市金融办负责人向媒体介绍了扩大金融业对外开放先行先试的情况,提出了“争取年内开通‘沪伦通’”等一系列重大举措。我们认为,经过两年的技术摸索,“沪伦通”的开放条件已经成熟,中英双方各项规划细则也将如期浮出水面,这将是中国金融业面向对外开放的重要一步。在这篇报告中,我们梳理了沪伦通的发展历程,综合已披露的信息探讨了其可能的运行机制,并分析了其对中国内地市场的影响。

为何推进“沪伦通”——中英双方互利共赢

“沪伦通”将带来中英双方互利共赢的格局。

对于中方而言,“沪伦通”将有利于中国资本市场的开放,包括人民币的进一步国际化等。自十九大以来中国坚定了走改革开放的道路,中国资本市场也将迎来一系列扩大开放的重大举措。在2017年12月16日财政部公布的《第九次中英经济财金对话政策成果》中,中方重申支持人民币进一步国际化,继续探索深化双多边资本流动渠道,并利用伦敦市场无可比拟的深度和流动性支持人民币使用以及中国企业在伦敦融资。根据环球银行间金融通信协会(SWIFT)的数据,2017年伦敦在全球人民币结算活动中的份额达到了5.59%,继续保持大中华区以外最大人民币清算中心的地位。“沪伦通”的开启将是继港股通、A股纳入MSCI新兴市场指数之后,中国内地资本市场对外开放的又一重要事件,也将进一步推进人民币国际化进程。

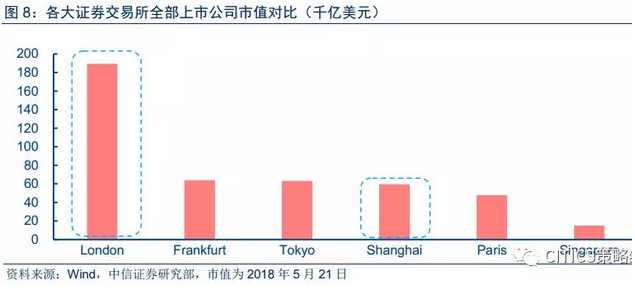

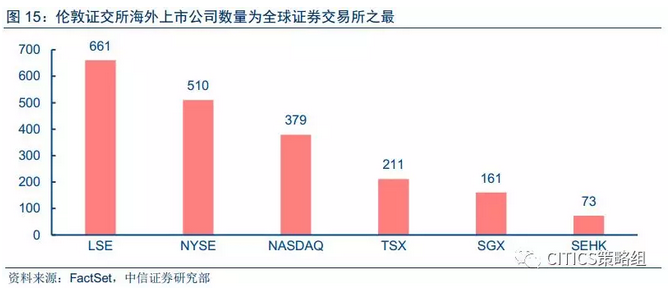

对于英方而言,“沪伦通”将维持伦敦国际金融中心的地位。自英国脱欧以来,依托欧洲市场的伦敦面临国际金融中心地位下降的风险,部分金融机构撤离伦敦回到欧洲大陆如法兰克福等地。英方积极合作加快推出“沪伦通”将有助于缓解这一格局。一方面,“沪伦通”的开通将为欧洲投资者提供大量优质的中国标的。中国作为新兴市场国家的代表一直为海外投资者热切关注,大量优质的企业逐渐具备了国际竞争力,投资者也一直渴望更多便利的投资渠道。另一方面,伦交所过去在吸引中概股上市方面较为落后。目前全球范围内的中概股约340只,数量上主要分布在北美和新加坡交易所,其中纳斯达克(118),新加坡(98),纽交所(66)排名靠前,而伦交所为12只,仅占全球总数的3.6%左右,市值约为1792.3亿美元,仅占全球总市值的8.5%左右,尚不及阿里巴巴市值的1/2,远不及纽交所73.3%的水平,与其国际金融地位不符,因此仍有较大的成长空间。

未来双方还将继续扩大合作范围。根据伦敦交易所的长期规划,股权互通只是第一步,未来中英两国还在进一步在债券(Bonds)、ETF方面开展合作,以谋求长期的互利共赢。

“沪伦通”可能的运行机制

市场对于“沪伦通”的运行机制关注点包括,交易方式、交易币种、交易时间、定价模式以及存托机构等等。对此我们根据整理信息逐一解答。

双向存托凭证机制——构建“沪伦通”的核心

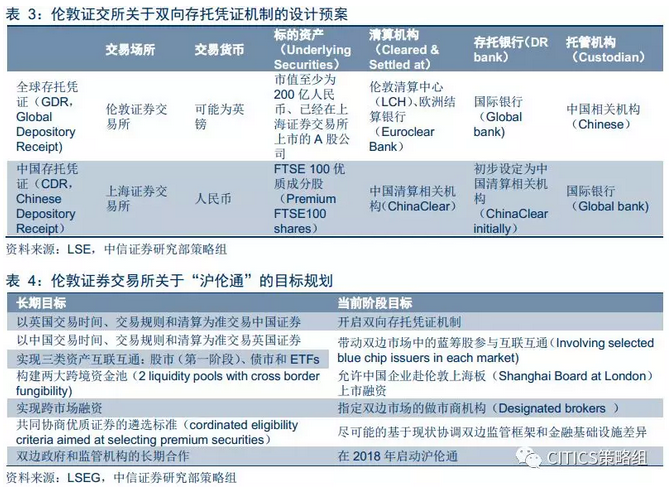

根据官方披露消息,“沪伦通”将采用完全不同于“沪港通”、“深港通”的互联互通机制,而是以存托凭证的方式到对方市场挂牌上市的办法,即双向存托凭证(Two-way depository receipt programme)。

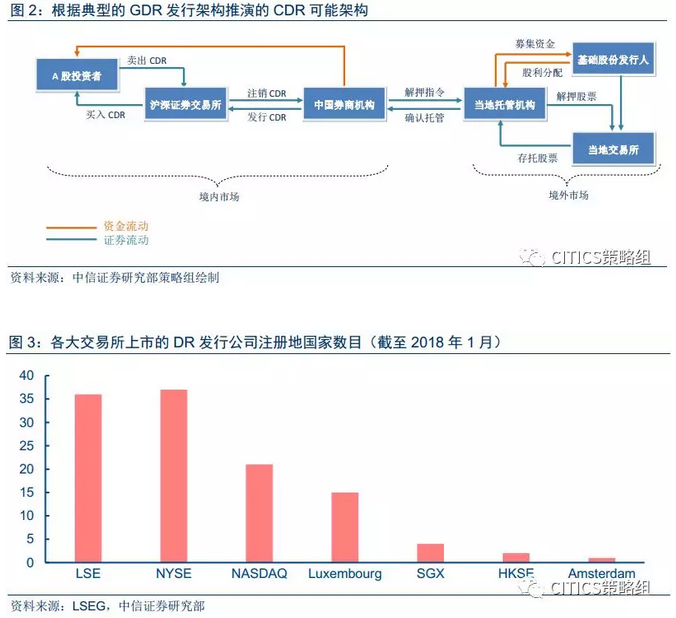

所谓双向存托凭证机制是指上海的上市公司将根据伦交所的相关规定发行全球存托凭证(GDR)赴伦敦上市,此类凭证将出现在伦交所专门设立的上海A股板(Shanghai Board A)上,交易时间为英国当地时间上午9:00到下午4:30;而伦敦的上市公司将根据上交所的相关规定发行中国存托凭证(CDR)供中国内地交易者参与投资,目前中方尚未公布诸如英股交易时间、可交易标的等细节,但根据伦交所之前披露的长期规划来看,我们预计交易时间应该在中国当地二级市场开放时间之内,以方便境内投资者交易。

GDR vs CDR

我们曾在专题《中概回归系列之一:CDR,香港创新板:迎接“新经济”上市潮》(2018-3-29)一文中讨论了CDR可能的设计机制及其对中国资本市场的影响。5月4日,证监会官网就《存托凭证发行与交易管理办法(征求意见稿)》公开征求意见,宣布了CDR的合法“诞生”,也为“沪伦通”的双向存托凭证机制铺平了道路。相信随着CDR管理办法的最终确立,我国资本市场将迎来一批中概股回A潮,投资者对于CDR这种新的投资也将逐渐熟悉起来。

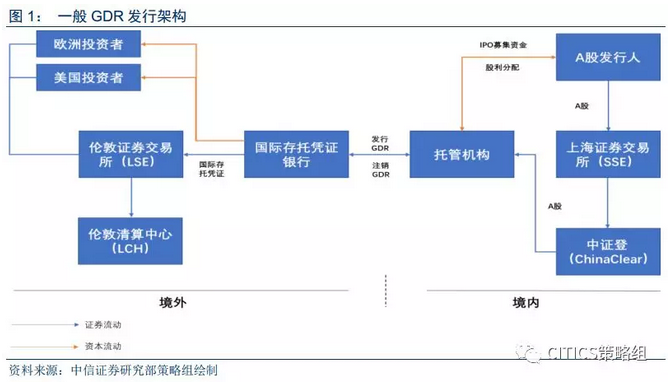

全球存托凭证(GDR)是对应于美国存托凭证(ADR)而形成的全球化证券品种,指除了ADR以外的其它全球范围内的存托凭证。伦交所拥有全球顶尖的GDR发行和交易系统,根据其统计数据,自2013年1月以来,在伦交所发行的GDR募资总额为104亿美元,占全球GDR募资总额的32%,居所有证券交易所之首;同时伦交所承担着约41%的GDR交易量。截至目前,共有141家上市公司选择在伦交所发行GDR,其对应的潜在标的总市值(underlying market value of all issuers)超过了1.8万亿美元。中国石化、江西铜业和东南发电曾以配售GDR的形式在伦交所上市,目前仅中国石化还在伦交所上市,江西铜业和东南发电分别于2009年和2013年从伦交所退市。

定价模式——做市商机制

根据官方在去年12月第九次中英财金对话活动中披露的消息,不同于港股通的系统撮合竞价的价格形成机制,“沪伦通”将采用做市商交易机制。伦交所会选派一些券商担任做市商,英国筛选出来的企业标的的交易则会在上海进行清算、结算,同样中方也会选派金融机构担任做市商,中方企业的标的则会在伦敦进行交易。做市商制度能够保证“沪伦通”市场具有一定的流动性。而且在《存托凭证发行与交易管理办法(征求意见稿)》中,第十一条规定“存托凭证的交易可以按照有关规定采取做市商交易方式”,为解决“沪伦通”潜在流动性较差的问题铺平了道路。

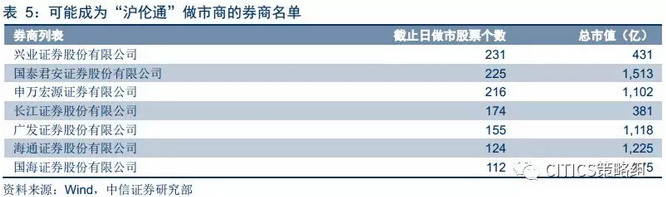

未来国内拥有该市场做市商资质的券商将有直接的利好。目前官方尚无相关券商筛选机制,但预计将集中在资本雄厚,做市商经验丰富的券商行业龙头中。中国股票二级市场中新三板为做市商制度,我们以在新三板截至2018年5月21日做市股票数目、上市券商市值为衡量指标,筛选了部分可能成为“沪伦通”做市商的券商名单。

存托机构

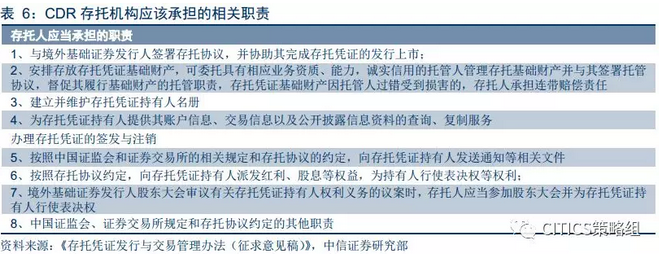

根据5月4日中国证监会官网发出的《存托凭证发行与交易管理办法(征求意见稿)》,存托人的资质被限定为三类机构:1)中国证券登记结算有限责任公司及其子公司;2)符合一定条件并经中国银行保险监督管理委员会同意及中国证监会批准的商业银行;3)符合一定条件并经中国证监会批准的证券公司。

存托机构的主要职责包括协助公司完成存托凭证的发行上市、办理存托凭证的签发和注销等9项,所以需要一定的证券发行经验以及海外业务拓展能力。目前富时100权重股的总市值大约在18.5万亿人民币的水平,如果保守以总市值的2.5%来衡量发行CDR的融资需求,那么也有4625亿人民币,大约相当于A股IPO“大年”(如2007年或者2010年)一年的融资额,是2017年A股IPO融资规模的2.2倍左右,这对于具备境内外综合业务能力的龙头商业银行、券商而言将是重大利好。

两地互联互通可能有那些标的及影响

2016年6月在中国上海陆家嘴论坛上,双方曾就各自发行DR的数量和股份发表过看法。根据循序渐进的原则,我们认为一开始发行GDR或不超过10个,基本考虑市值排名靠前的沪市A股上市公司,如银行、石油石化、非银等行业的企业,而英方会选取FTSE100中的优质股(premium

stock)来A股上市。虽然目前双方并没有进一步的标的筛选细则,但是未来全面开放的互联互通将意味着有大量的公司可以发行存托凭证二次上市,那么双方投资者可以选择的标的有哪些,对双方市场又有什么影响?我们基于目前已有的信息,分析如下。

“沪伦通”标的:两地均以“传统经济”为主

伦敦证交所披露,中方公司赴伦敦证交所上市需满足:1)已在上交所上市的A股,2)市值超过200亿人民币,并无其他细则。因此综合之前“沪港通”的沪股筛选标准,我们认为互联互通股票还应该来自于上证重要指数的权重股,所以给出以下可能的沪股样本池筛选细则:

1)上证180指数成分股;

2)上证380指数成分股;

3)市值超过200亿人民币;

4)剔除在上交所上市公司股票风险警示板交易的股票(即ST、*ST股票和退市整理股票)、以外币报价交易的股票(即B股)和具有上交所认定的其他特殊情形的股票。

如此筛出沪市股票241只,标的较多的行业包括非银行金融(24)、交通运输(22)、医药(21)以及银行(17)等;而从市值占比来看,银行(27.4%)、非银行金融(13.8%)和石油石化(9.9%)居前。可见未来互联互通实现后,对于海外投资者而言,可选标的预计将集中在A股的一些传统经济板块。

同样的,伦敦证交所的FTSE100权重股也以传统经济板块为主。从数量上看,伦交所上市公司主要集中在金融(22)、非日常生活消费品(20)、原材料(14)、工业(13)等行业;市值占比上,金融(23.3%)、能源(16.6%)、日常消费品(15.4%)和原材料(9.9%)居前列。

从绝对体量上对比,上交所上市公司发行GDR对伦交所影响不大。不同于中概股发行CDR回归内地和香港时需要考虑流动性影响,伦交所无可比拟的深度能够充分满足中国公司的体量。根据测算,这 241只股票总市值达26.51万亿人民币(5月21日市值),约合3.08万亿英镑,再根据伦交所提出的“发行的存托凭证不超过市值的15%”的要求,我们可以得到对应的融资需求最大值约为4623亿英镑,仅占伦交所全部上市公司市值的3.3%左右。因此A股上市公司登陆对伦敦证券交易所的市值影响不大。

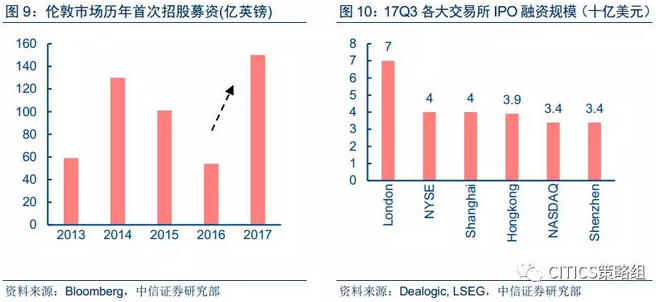

在流动性方面,伦敦证券交易所压力不大。需求端,沪市的241只股票已经上市,而且均为重要指数的权重股,市值较大且经营稳定,我们估计融资需求不会太大,如果按照总市值2.5%的融资需求计算,总融资规模约在770.5亿英镑左右,对应平均每家上市公司融资3.2亿英镑。供给端,过去五年伦敦交易所IPO年平均融资规模大约在100亿英镑左右,因此即使不控制发行速度,每年可以满足30~40家A股公司同时发行GDR。此外,根据伦敦证券交易所统计过去每宗IPO的融资规模大概在2~3亿英镑左右,和A股每家上市公司3.2亿左右融资规模相当。而且近两年来随着英国退欧的风险因素对市场的影响减少,伦敦证券交易所又迎来了新的一轮IPO潮,2017年伦敦共完成106起IPO,同比增长63%,总融资规模达150亿英镑,同比增长165%,超过了所有欧洲证券交易所。

如果富时100权重股发行CDR登陆上交所,对上交所的压力也不大。我们在上文中,曾估算目前富时100权重股的总市值大约在18.5万亿人民币的水平,如果保守以总市值的2.5%来衡量发行CDR的融资需求,那么也有4625亿人民币,大约相当于A股IPO“大年”(如2007年或者2010年)一年的融资额,是2017年A股IPO融资规模的2.2倍左右。如果我们同时考虑到A股市场的增发情况,就会可以发现A股市场的资金供给端并不弱。2016年A股增发规模接近1.7万亿人民币,2017年也有1.2万亿人民币左右的规模,因此市场不必担心流动性的问题。

投资者角度

海外投资者可能的两个选股逻辑

虽然有QFII和沪港通珠玉在前,这并不是海外投资者第一次接触内地股权市场,但是考虑到QFII存在额度问题,沪港通也存在每日额度限制、交易时差等诸多不便之处,相比之下,未来“沪伦通”免除了每日额度、时差甚至货币兑换的困扰,因此很可能是海外发达国家投资者——不仅仅是机构也是广大个体投资者——更加欢迎的投资渠道,这也就意味着新的互联互通将吸引更多对A股市场陌生的投资者。那么对于他们而言,应该如何切入这一市场呢?

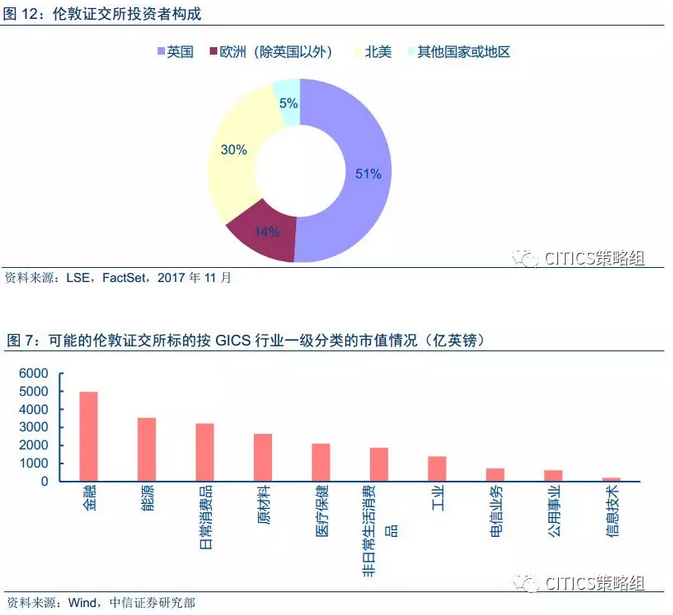

对于机构投资者而言,他们对中国市场相对熟悉。以伦敦证交所最大的机构投资者Blackrock为例,其旗下的ishares系列ETF通过跟踪MSCI系列指数,已经配置全球范围内的中概股多年,根据彭博披露的2018年2月ishares资产配置数据,自2012年10月成立以来,目前该基金持有资产规模为447.4亿美元,其中28.81%配置在中国相关的股票上,主要标的包括以腾讯、阿里巴巴为首的科技股,以及四大行为首的金融股等。可以想象此次“沪伦通”开放叠加A股纳入MSCI新兴市场指数等,将加大机构投资者在A股权重股的配置比例。

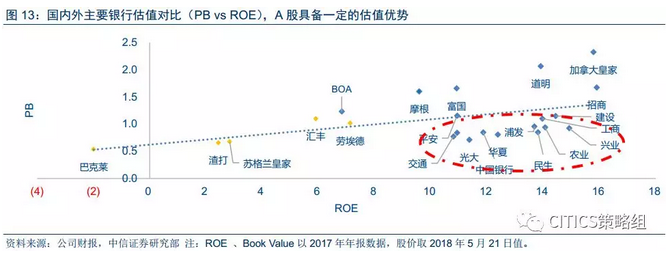

对于其他从未配置过中国资产的投资者而言,从熟悉的权重板块开始入手,如金融板块等是比较直接的逻辑,之后可能是行业龙头,对A股充分研究之后才到细分领域的标的。根据我们之前对QFII投资行为的观察,金融板块是初来乍到的海外投资者优先关注的品种。一方面,这与金融属于上证A股的绝对权重板块有关,权重板块意味着所有行业的“龙头”,是海外投资者接触内地股市的第一步。目前上交所市值超过万亿水平的6只股票中,有5只是金融板块的(四大行和中国平安),银行+非银板块上市公司市值占上证A股总市值的36%;另一方面,金融行业的经营模式更被海外投资者所熟知,金融行业为实体经济发展供血,这一点各国大同小异,因此投资逻辑相对更加简单一些。最后,从估值水平来看,上证A股的银行股估值要显著低于FTSE100的银行股(图中黄色小点)以及美股中主要银行股,这对于海外投资者而言是极具吸引力的。

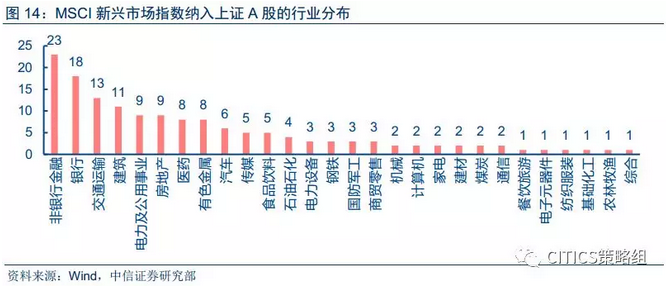

参考MSCI中国新兴市场指数权重股。A股纳入 MSCI 新兴市场指数是其逐步走向国际化的标志,相关标的将引发海外投资者的关注。借鉴韩国和中国台湾的经验,两地市场纳入MSCI后国际资本短期内加速流入,机构投资者占比持续提升,股指有明显上涨形态。对A股而言,市场预期5%的纳入因子意味着新增配置A股的海外资金将达1100亿元左右,对A股影响偏正面。因此对于海外投资者而言,这是一个很好的切入点。我们根据最新被纳入MSCI新兴市场指数的A股名单(5月21日),剔除深交所上市的公司,共得到149只。这149只股票主要分布的行业包括非银金融(23)、银行(18)、交运(13)、建筑(11)等。

内地投资者可能的选股逻辑:瞄准世界级龙头公司

伦敦证交所上市的公司多来自海外发达国家,从上文我们整理的行业分布来看,也大多属于传统经济领域,因此成长性不及新兴市场。根据彭博一致预期,FTSE100权重股2018年的预期盈利增速仅为0.54%,低于A股2018年15%左右的预测值,且整体PE为13.74,低于A股整体17倍左右的水平,因此对于内地投资者而言,首先瞄准的可以是A股市场没有的全球性龙头(稀缺性)。

海外市场对于内地投资者而言是陌生而又熟悉的。陌生的是交易对手,熟悉的是投资标的,尤其是部分龙头。伦敦证交所并不是一个区域性的证券交易所,而是一个国际化程度非常高的舞台,拥有大量的世界级龙头公司。对于A股投资者而言,虽然他们接触海外市场的渠道较少,但是并不意味着他们对这些知名标的丝毫不了解。相反,我们认为不少投资者应该处于摩拳擦掌的阶段,“沪伦通”对于他们而言是实践多年配置海外资产研究成果的绝佳机会。诸如国际能源巨头荷兰皇家壳牌集团和英国石油公司、医药行业的全球制药巨头葛兰素史克、全球最大的洋酒公司帝亚吉欧、世界级烟草企业英美烟草集团等等,都是内地投资者可能会关注到的投资标的。我们简单介绍几家伦敦股市值得关注的市值龙头供投资者参考

注:以下部分盈利预测均来自彭博一致预期。

英国石油公司是目前全球最大的跨国石油石化巨头之一,主营业务包含了整个石油石化产业链,涉及上游的油气勘探开发,中下游的油品运输、炼油、油品零售、天然气销售和发电、石油化工产品生产和销售等等,目前还开始进军新能源领域如生物燃油、风能和太阳能等。2017年公司实现营业收入/净利润1865.7亿英镑/78.9亿英镑,同比增长为31.26%/4.23%,2017年EPS为0.4英镑/股。预计2018年营业收入增速为10.98%,净利润增速为3.61%。目前公司动态市盈率为33倍左右,市净率在1.47倍左右。

英美烟草集团(British American Tobacco)成立于1902年的英国伦敦,是世界上最大的烟草上市企业。集团目前在全球180多个国家拥有营业点,在50多个国家的烟草市场中占据领先地位。知名的香烟品牌包括“登喜路”(Dunhill)、“好彩”(Lucky Strike)、“肯特”(Kent)和“长红”(Pall Mall)等。烟草在各国基本都是垄断行业,融资需求不强,中国也不例外,目前A股尚无烟草上市公司,因此英美烟草如果通过CDR来华,将是目前A股投资者能够分享烟草行业红利的最佳标的。集团2017年营业收入/净利润为202.9/53.1亿英镑,同比增长37.6%/26.2%,2017年EPS为2.59英镑/股,预计2018年营收增速可达37.6%,净利润增速可达26.15%。

联合利华(Unilever)是一家英国-荷兰跨国零售巨头,由英国的肥皂生产商Lever Brothers与荷兰的人造黄油生产商Margarine Unie于1930年合并而成。公司产品设计日常生活的多个方面,包括食物、饮料、清洁用品、个人护理产品等,也是全球最大的食物酱料生产商,销往全球190余个国家和地区,目前是欧洲市值第7大上市公司。2017年公司营业收入为470.76亿英镑,净利润为55.3亿英镑,两者同比分别为1.89%/11.7%,2017年EPS1.97英镑,目前市盈率在22倍左右,市净率在9.6倍左右。

金巴斯集团(Compass)是全球最大的批发餐饮服务供应商(contract foodservice company),目前在全球50余个国家运营,雇员人数搞到55000人,从事不同类型的餐饮服务,包括写字楼、工厂、学校、医院等。2017年公司实现营业收入225.7亿英镑,净利润11.6亿英镑,同比15.11%/5.12%。2017年EPS为0.71英镑/股。目前市盈率在22.8倍左右,市净率在11.3倍左右。

“沪伦通”对内地资本市场的影响

“沪伦通”对A股市场的短期影响不大。从目前“沪伦通”初步的设计方案来看,这只是一个方便两地上市公司到对方交易所二次上市的机制,但是如果中国的资本项目没有完全开放,那么CDR和GDR是否能够便利地兑换成相应的股票仍然存疑,且不说套利的问题,更主要的是上交所和深交所之间资金流动的桥梁并没有打通,简而言之,现阶段的“沪伦通”还并不是一个国际资本可以自由进出的通道,即使上市公司可以获得海外融资,但是对于本地股票的价格影响仍然有限。

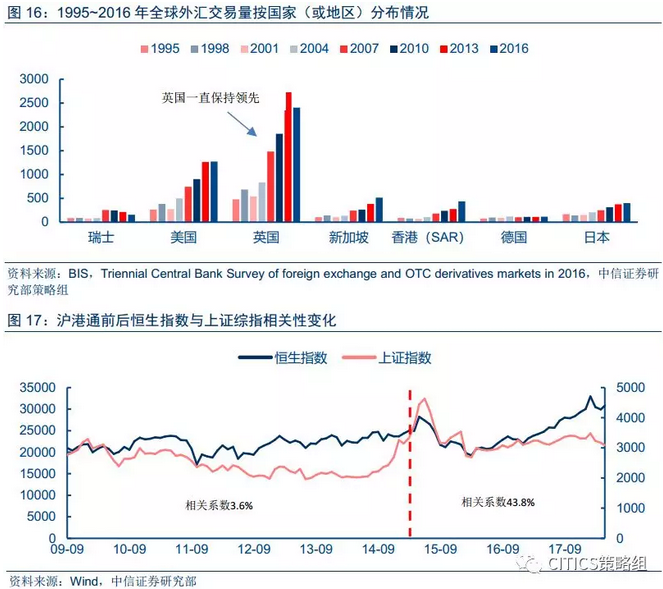

但我们认为,“沪伦通”对于人民币国际化有着重要意义。人民币的国际化进程在过去几年时缓时急的重要原因是央行担心经济下行周期发生“资本外逃”,因此人民币的自由兑换需要逐步小心谨慎地推行。“沪伦通”其实就是一个很好的试点机会,如果未来双方的存托凭证可以自由兑换成实际股票,那么二级市场股票的“互联互通”就意味着货币的初步互通。未来中国或许可以利用“沪伦通”解决自由兑换的问题。一方面,存托凭证市场规模可控。“沪伦通”不同于之前的“沪港通”和“深港通”的地方在于,双方并没有各自选定一个股票池就直接开始交易“互通”,而是采用发行DR到对方市场二次上市的方式,这样市场出于交易对外汇产生的需求被拉长,而不是集中在“开闸”的一瞬间。同时,双方监管机构就可以协商控制DR发行的规模和速度,从而控制市场对外汇需求;另一方面,伦敦作为全球外汇交易中心以及大中华地区以外的第一大离岸人民币中心,离岸人民币初具规模,是非常合理的试点。而且早在2014年,中国和英国曾达成一项三年期货币互换协议,规模不超过人民币2,000亿元(合323亿美元),这也是中国首次同发达国家签署类似货币互换协议,以扩大人民币在海外的总规模和流动性。如今双方已经开始就股票二级市场开展互联互通,那么就不排除签署新的更大规模互换协议的可能。

从长期来看,如果人民币国际化得以实现,“沪伦通”将加重A股和国际市场的共振程度。伦敦证券交易所连接的不仅仅是英国的股市,还包括欧洲和北美的其他发达国家的市场。关于这一点我们可以参考互联互通前后A股和港股的相关性变化。2014年11月“沪港通”开通,随着南下和北上资金流入对方市场,A股和港股开始共振,相关性明显提升。相信随着“沪伦通”工作的进一步推进,我们将看到A股和海外市场相互影响不断加深的局面。

风险因素

“沪伦通”相关的CDR或GDR流动性较差,发行过程不顺利;

政策推进速度不及预期等;

经济增长不及预期,人民币国际化推进受阻。

(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP