新股解读|“流放”港股的杉杉(01749),尚能饭否?

“依靠服装赚钱的时代已经过去了”。这句话出自杉杉品牌(01749)的创始人郑永刚。

对于杉杉来说,时过境迁,留在地上的却是一地鸡毛。作为创始于1989年,拥有近30年历史的服装品牌,杉杉曾是国内服装业中第一家把广告打到央视,并以“服装第一股”身份登陆A股的公司。上世纪90年代,杉杉在国内西服市场占有率一度高达40%。

但由于服装行业门槛太低,面对日益激烈的市场竞争,郑永刚曾绝望地表示“早在1997年,中国服装产业最火的时候,我就预感到公司快死了。”

为了能让公司持续经营下去,郑永刚决定激流勇退,将公司转型投入至新能源开发。事实证明郑永刚是正确的。如今的杉杉股份(600884)依然在A股风光无限,只是其经营主体早已成为锂电新能源。

但是,尽管杉杉股份目前是国内新能源龙头,但是二级市场却不受人待见,公司股价在经历了2017年大涨之后,在今年上半年却震荡不断,让投资人颇有微词。

于是,为了更加集中突出A股上市主体的新能源业务,进一步提升市场估值,公司决定分拆服装业务,并在香港独立上市。对于杉杉品牌而言,这一举动似乎与“流放”无异。

目前,杉杉品牌已通过港交所聆讯,并于6月12日起开始招股。但对于这家被“流放”的前集团主营业务公司而言,30年风雨飘摇,廉颇老矣,尚能饭否?

杉杉服饰的市场竞争力如何?

对于一家服装企业而言,最大的风险与机遇均来自于公司树立的品牌形象。

因为服装行业与技术类行业不同在于,该行业准入门槛低;市场集中度低;消费者转换成本低;并且服装还是一个成本导向性行业,利润较低。

这些行业特征决定了公司想要留住消费者就必须提高品牌识别度,否则即使拥有较高市占率也会被竞争者轻易击垮。

对于杉杉而言,目前杉杉主要拥有4大品牌,包括自创立之初就有的FIRS、2015年为占领年轻男性市场成立的SHANSHAN,以及和意大利合作伙伴Forall Confezioni及Lubiam Modaper L’Uomo分别于2001年及2005年推出的两个国际品牌MARCO AZZALI和LUBIAM。

智通财经APP了解到,在集团拆分杉杉品牌的同时,也对其做了部分精简,其中便是向第三方出售业务不佳的联营品牌MARCO AZZALI和LUBIAM,并且前者目前已找到买家。所以,此后上市的杉杉品牌将以发展FIRS和SHANSHAN两大品牌为主。

从产品定位上看,FIRS定位为面向35-45岁的中老年男性客群,产品以商务男装为主;而SHANSHAN则主打潮牌与快时尚,面向25-35岁年轻男性客群。

从目前杉杉公布的业绩来看,这两大品牌为公司主要产品。在销量方面,FIRS依然能在2017年保持超过40万件的销量,并且公司线下直销店铺的毛利率高达68%。这对于一个存在近30年的品牌而言,可以侧面反映出其依然有产品的核心客群,并且对于FIRS的品牌忠诚度较高。

另一方面,表现惊艳的则是以潮牌快时尚为主的SHANSHAN品牌。智通财经APP了解到,该品牌自2015年成立以来受到市场好评。

2015-2017年,品牌销量从5100件暴增至92.6万件;品牌收入亦从155.3万元增至2.35亿元,复合增长率高达289%。并且该品牌的加盟店毛利率也高达61.1%,这也是公司在2017年收入及毛利大增的主要原因。

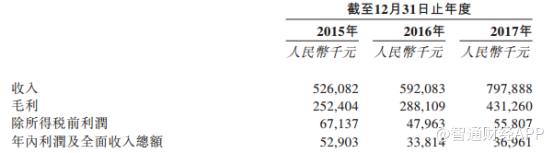

只不过光鲜的营收业绩背后,公司利润依旧是“软肋”。

目前的杉杉品牌陷入了典型的“增收降利”的陷阱。与高达数亿的营收相比,大幅下降且不过5000万的净利润让杉杉似乎有些难堪。

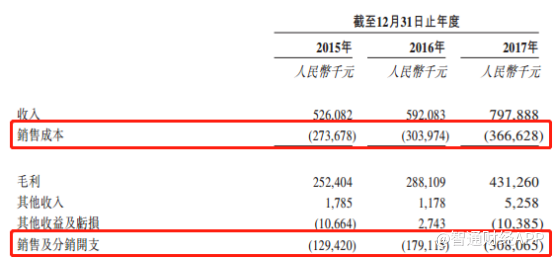

有人可能会说,这是产销结合式服装企业的通病,高额的原材料与市场推广成本压缩了公司的利润空间。

从杉杉给出的数据来看,的确如此。纵使2017年公司坐拥8亿营收,但被这些成本分割之后,似乎也所剩无几。

但值得注意的是2017年,公司分销开支从上年的1.79亿元,大幅增至3.08亿元,增幅为72%,这很明显是导致公司利润出现下滑的根本原因。很显然,投资者关注的是今后公司的分销开支是否会不断侵蚀其利润。

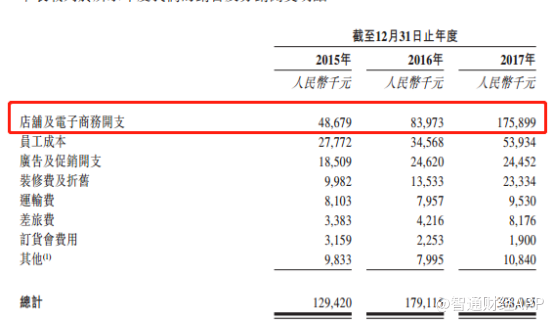

从公司分销开支明细来看,绝大部分产生的开支来源于向店铺及电商支付的开支。

由于杉杉一直主要以加盟店的形式进行产品经销。所以出于经销渠道驱策的考虑,杉杉需要根据业绩向加盟商支付收入分成费用。从上述可知,2015-2017年,由于新品牌SHANSHAN的销量大增,杉杉因此需要付出的分成费用因此大增。

但由于近三年SHANSHAN品牌销量大增,导致公司对该品牌未来预期看好。

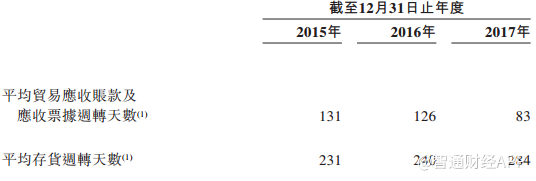

从公司的应收账款及存货周转天数来看,2015-2017年,公司应收账款周转天数出现较大降低,说明杉杉收账能力得以提高,也侧面反映出SHANSHAN品牌在市场的受欢迎程度。而存货周转天数的大幅提高则说明公司目前可能在“押注”SHANSHAN品牌作为公司品牌复兴的希望。

若SHANSHAN能够在接下来的时间里继续保持高速的增长态势,那杉杉品牌或将在分拆之后得以“重生”,但其带来的负面影响在于,加盟店性质的经销制度会让公司扩张且销量上涨的情况下支付更多的收入分成费用,一定程度上影响公司的利润。

市场从未停止过竞争

不过对于杉杉而言,令创始人郑永刚无奈的“激烈竞争”其实从未消失。

正如《巴菲特的护城河》一书中所言,“资本的本质在于永无止境的寻找能带来更高回报的财富天堂,也就是说,只要有一个行业有利可图,竞争就会接踵而至”。

据统计,2011-2015年,中国男装市场规模由3021亿元快速扩张至5255亿元。根据机构预测,中国男装市场将按13.3%的复合年增长率保持稳定增长,到2020年,国内男装市场规模将达9793亿元。

对于这么大一块蛋糕,没有理由不产生竞争。对此,业内人士称,“随着女装市场日趋饱和,更具增长潜力的男装领域或成为服饰品牌下一个必争之地。”

从SHANSHAN品牌近三年暴增的销量便可以看出,男装市场目前正在跟随国内消费升级的步伐,从此前的基础需求消费向个性消费转型。而消费人群的年强化为企业转型提供了润土。

从这一层面来看,力推SHANSHAN对于杉杉品牌而言,在战略上无疑是正确的,但其面临的竞争或许会更加激烈。

从目前以上市的竞争对手来看,在A股,唯一入选MSCI指标的国内服饰公司海澜之家2017年营收已逾180亿元,同比增长7%。在年轻化方面,公司在去年8月,以自有资金预付1亿元的形式对快时尚品牌“快尚时装”进行增资,首期认购其不超过10%的股权,以此来展示其在年轻化道路上的野心。

在港股,江南布衣(03306.HK)着眼于快速增长并且强调消费升级与细分化的男装市场,在今年4月推出针对职业男性的服饰品牌SAMO,在产品定位上瞄准了25-40岁都市男性群体。

由此看来,杉杉的竞争对手并不会放弃男装消费转型升级带来的蛋糕,激烈的竞争也将继续。所以,对于在激烈竞争中沉浮了近30年的杉杉而言,若想在今后有更好的业绩并靠着服装行业赚钱,还需要付出更多的努力。

扫码下载智通APP

扫码下载智通APP