美股最新走势释放了什么经济信号?

本文来自长江宏观固收的研报《美股震荡背后的经济逻辑——六论繁荣的顶点》,长江证券分析师赵伟等。

2018年以来,美股不再单边上涨、走势持续震荡。结合美股和美国经济的关系,美股见顶历史经验,以及美股行业指数最新走势,我们发现:

1)美股是美国经济晴雨表。历史经验来看,美股走势一般同步或弱领先于美国经济走势。比如,在美国经济高速增长时期,美股往往加速上涨;而随着美国经济增速回落,美股的上涨速度也一般开始放缓。

2)2月以来,“聪明钱”大举撤出美股,美股不再单边上涨、走势持续震荡。“聪明钱”代表美股开盘后30分钟以及收盘前的资金流向,它是美股走势的风向标。比如,“聪明钱”大举撤离时,美股往往承压。今年2月以来,流入美股的"聪明钱"大幅下降,美股也结束单边上涨态势、走势持续震荡。

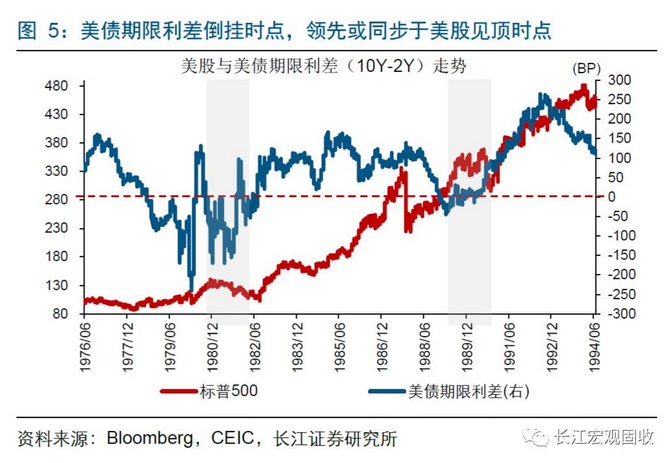

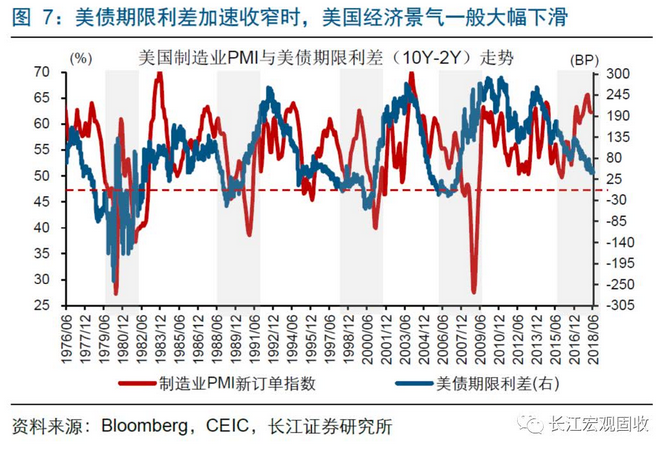

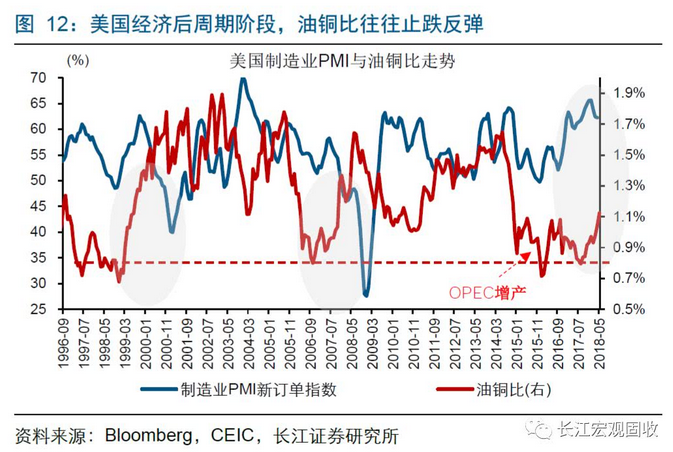

3)美国国债期限利差、企业信用利差和油铜比最新变化,预示美股前景不宜过度乐观。美国经济后周期阶段,美债期限利差趋于倒挂,企业信用利差和油铜比等趋于见底回升,且倒挂或见底时点均领先或同步于美股见顶。目前,美债期限利差已收窄至40bp左右,企业信用利差和油铜比也位居历史低位,美股前景或不宜过度乐观。

4)美股行业指数最新走势,显示美国经济或进入后周期阶段。美国经济后周期中,由于企业端景气一般领先居民端景气下滑,美股必需消费品指数因此往往跑赢大盘和资本财货指数。目前,美股必需消费品指数与标普500指数、资本财货指数的比值均已降至历史低位,且显示出止跌反弹迹象,预示美国经济或进入后周期阶段。

以下为正文内容:

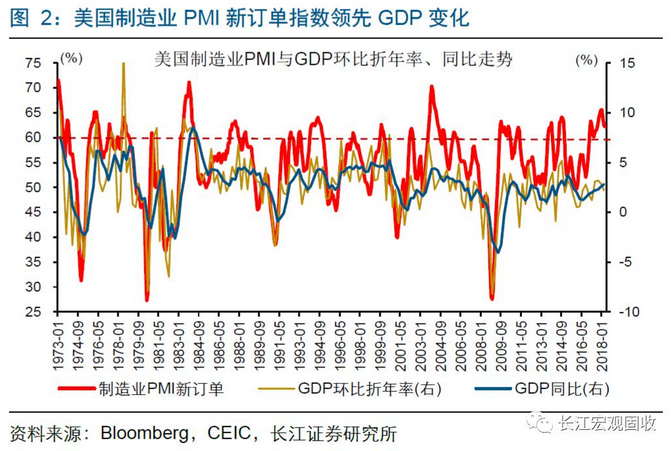

美股是美国经济的“晴雨表”。股市一般是经济的晴雨表,美股也不例外。历史经验来看,美股走势一般同步或弱领先于美国经济走势。在美国经济高速增长时期,美股往往呈现快速上涨态势;而随着美国经济增速回落,美股的上涨速度也一般开始放缓。除了美股外,美国制造业PMI指数也是美国经济领先指标。比如,美国制造业PMI新订单指数超过60%后一般将见顶回落,GDP增速也随之下滑。

2018年2月以来,美国股市中“聪明钱”大举撤离,美股不再单边上涨、走势震荡。“聪明钱”代表美股开盘后30分钟以及收盘前的资金流向,它的变化一直是美股走势的风向标。比如,1980年以来,“聪明钱”大幅流出股市时,美股一般同步或滞后下跌;"聪明钱"大举进入股市时,美股往往加速上涨。2018年2月以来,“聪明钱”未能延续此前持续流入美股态势,转为大幅流出。数据显示,2月至今,流入美股的“聪明钱”从高点2万亿美元左右降至1.6万亿美元,降幅近20%。随着"聪明钱"大举撤离,美股也结束了2017年单边上涨态势,走势持续震荡。

美国国债期限利差加速收窄,美股前景似乎不宜过度乐观。美国国债期限利差(10Y-2Y)变化,能反映美国经济周期不同阶段。比如,美债期限利差降至100bp以下时,美国经济景气往往加速下滑;美债期限利差倒挂后,美国经济多次陷入衰退。作为美国经济的晴雨表,美股走势也与美债期限利差的变化密切相关。历史经验来看,美债利差倒挂时点一般领先或同步于美股见顶时点。目前,美债期限利差已加速收窄至40bp左右,美股前景似乎不宜过度乐观。

美国信用利差和油铜比居于历史低位,释放出美股见顶信号。我们通过研究发现,"美国企业端景气变化领先居民端,企业端景气下滑一般对应经济后周期阶段"。历史经验也显示,美国经济后周期阶段,企业信用利差往往见底回升(企业景气下滑表征),油铜比也一般止跌反弹(油和铜分别对应居民端和企业端景气表现),企业信用利差和油铜比见底时点领先或同步于美股见顶时点。目前,美国企业信用利差在100bp以下、处于历史低位,油铜比也从历史低位逐步反弹。美国企业信用利差和油铜比的最新变化,显示美股离见顶或已不遥远。

美股中行业指数的最新走势,显示美国经济或进入后周期阶段。美国经济后周期阶段,企业端景气一般加速回落,居民端景气仍处高位。受此影响,美股中必需消费品指数,一般将在美国经济后周期阶段跑赢大盘和资本财货指数(代表企业资本支出)。历史经验也显示,美国经济后周期中,美股必需消费品指数与标普500指数比值,以及必需消费品指数与资本财货指数比值,均趋于见底回升。目前,美股必需消费品指数与标普500指数、资本财货指数的比值均已降至历史低位,且显示出一定的止跌反弹迹象。美股行业指数最新变化,与美国经济后周期阶段的表现规律趋于一致。

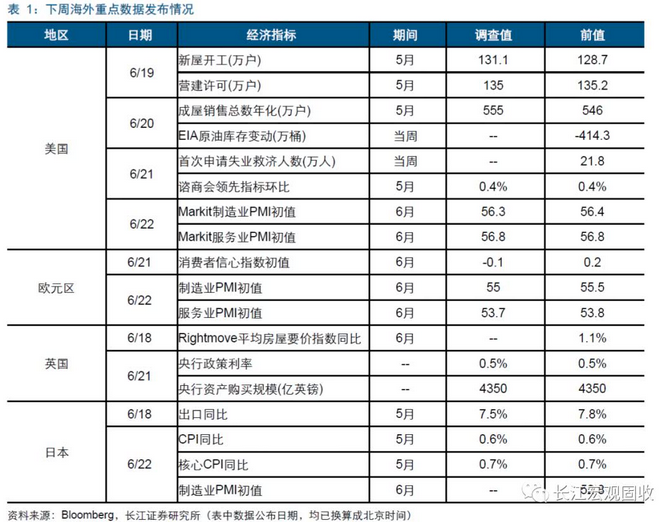

重点关注:欧元区6月制造业PMI和英央行议息会议

6月22日,欧元区将公布6月制造业PMI初值,若制造业PMI继续下滑,欧央行退出宽松货币的难度或将进一步加大。6月21日,英国央行将公布最新议息结果,英国经济景气和通胀下滑背景下,英央行大概率按兵不动。

风险提示:美国经济遭遇突发因素冲击。

扫码下载智通APP

扫码下载智通APP