海底捞VS 呷哺呷哺(00520):火锅双雄的来路与归途

本文节选自中泰证券的港股专题报告《以海底捞为标杆企业,探究中国连锁餐饮企业的来路与归途》。

提要

标杆企业对比:海底捞VS 呷哺呷哺

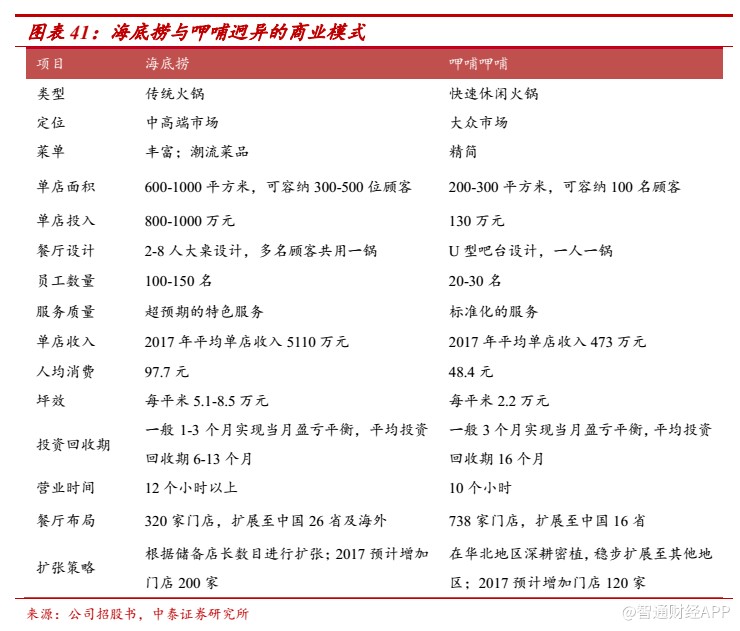

1) 两者迥异的商业模式。海底捞定位中高端传统火锅市场;呷哺定位大众休闲火锅市场。

2) 海底捞耀眼的盈利能力、营业效率、增长速度以及垫底的偿债能力。海底捞、呷哺盈利能力同业领先,海底捞的经营效率、内生/外生增长率领先呷哺,海底捞偿债能力同业最差,呷哺偿债能力同业最优。

3) 两者从差异化定位到同质化竞争。呷哺旗下的高端品牌“湊湊”与海底捞的商业模式趋同,随着餐厅扩张,经营区域重叠,湊湊需要面对海底捞更优秀的运营效率以及更丰富的中高端市场运营经验的挑战。

4)海底捞VS 呷哺呷哺。两者位于餐饮黄金赛道的不同细分品类,盈利能力、经营效率、成长速度均大幅好于其他中国餐饮企业,我们继续看好呷哺,同时也期待海底捞的上市表现。

正文

火锅龙头企业迥异的商业模式

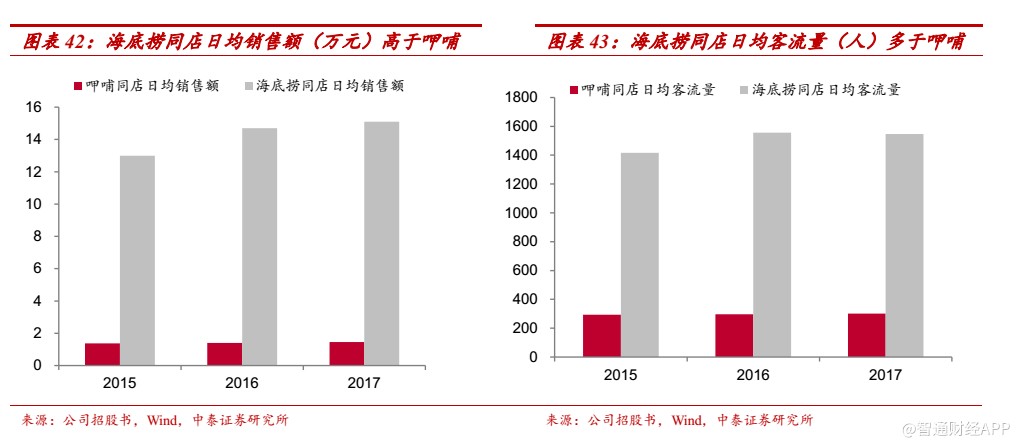

海底捞定位中高端市场,单店规模较大,日均客流量能达到 1546 人次,日均营收能达到 14 万;呷哺定位大众市场,单店规模较小,日均客流量约 302 人次,日均营收约 1.5 万。

海底捞耀眼的盈利能力、经营效率、增长速度及垫底的偿债能力

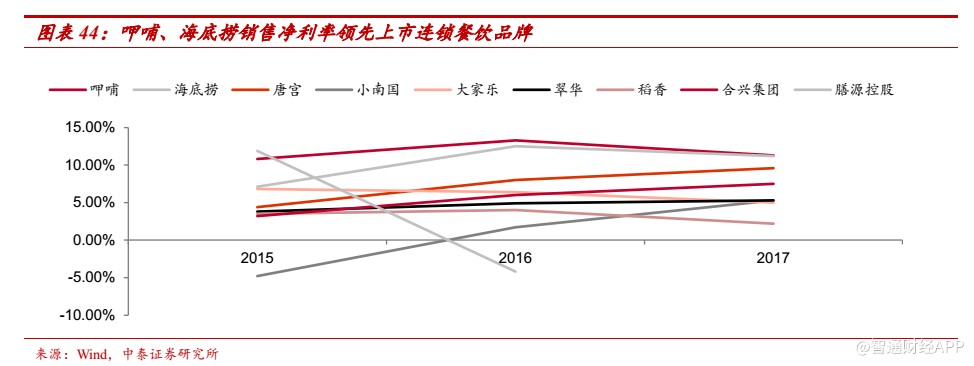

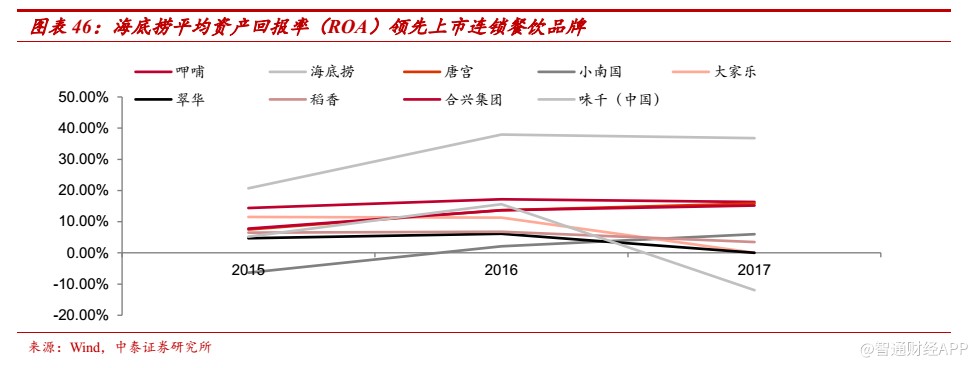

海底捞、呷哺盈利能力领先上市餐饮品牌。2015、2016、2017 年呷哺的净利率分别为 10.8%、13.3%及 11.3%,持续领跑上市餐饮品牌,海底捞以 7.1%、12.5%、11.2%的净利率紧随其后,盈利能力同样远超其他餐饮品牌。股本回报率、资产回报率方面, 2017 年海底捞 ROE 为 110.4%、ROA 为 36.8%,遥遥领先于其他上市餐饮品牌,一方面主要是由于海底捞供应链、调料生产厨房等重资产均为体外关联公司,另一方面是由于海底捞流动负债水平较高,流动比率仅为 0.56;呷哺的 ROE、ROA 分别为 22.7%、16.3%。超强的经营效率、快速的营收增长及有效的成本控制是海底捞和呷哺盈利能力突出的关键因素,因此接下来,我们就这几方面进行对比研究。

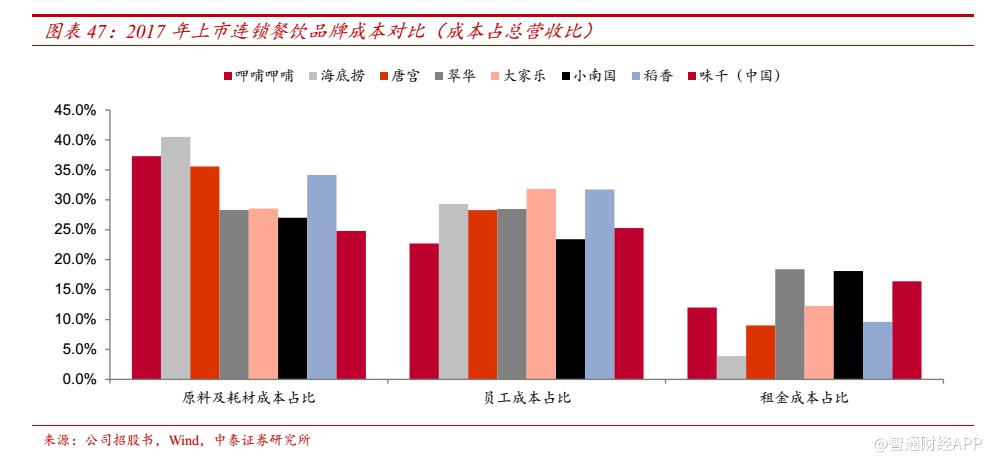

呷哺、海底捞具有一定的成本控制优势。

①呷哺与海底捞除了原料成本较高,员工及租金成本均保持在行业较低水平,原料成本较高主要是由于牛羊肉作为火锅的主要食材,成本较高,并且价格持续上涨。海底捞原料耗材占比为 40.5%,高于呷哺的 37.3%,一方面由于海底捞免费零食水果拉升了原料耗材成本,另一方面,海底捞调料、供应链等原料耗材的关联交易占比高达 60%,调料部分(颐海)关联交易的毛利率达到 28%,导致原料成本较高。

②呷哺的员工成本占比为 22.7%,在上市餐饮品牌中具有最强的员工成本控制能力,这主要是由于呷哺快速休闲小火锅的商业模式对员工总数的要求较低,对员工培训、店长综合素质的要求不高,员工仅需提供标准化的服务,店长经过 1 年左右的培养即可任职;海底捞的员工成本较高,占比达到 29.3%,主要是由于海底捞独特的薪资激励机制,对于员工及店长的要求均较高,同时店长作为门店开拓的关键驱动因素,需要 4 年左右的培养时间。

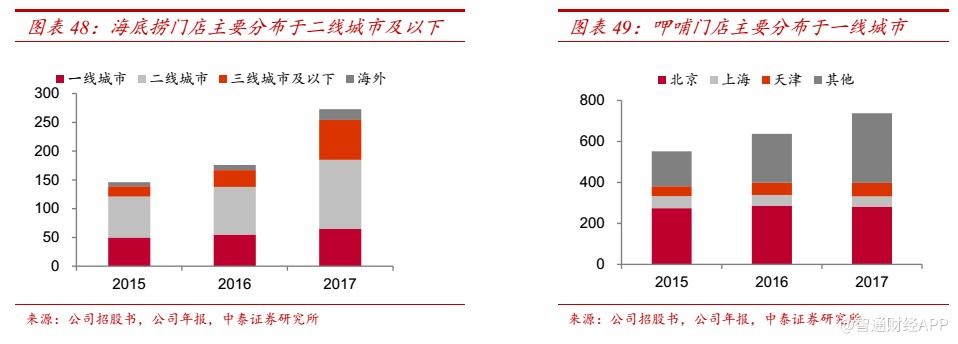

③海底捞的租金成本占比仅为 3.9%,租金成本控制能力同行业最低,一方面是由于公司品牌力量强,具有突出的引流能力,租金议价能力强,并且租约多规定租金为固定金额,另一方面是由于与呷哺相比,海底捞的餐厅主要位于二线城市及以下,租金成本低于一线城市,此外,海底捞未来还将与国内多家地产开发商达成战略合作,以期进一步改善租金控制能力;呷哺的租金成本也较低,一方面是由于品牌力量带来的强议价能力,另一方面是由于租约多规定租金为固定金额。

海底捞的经营效率优于呷哺。

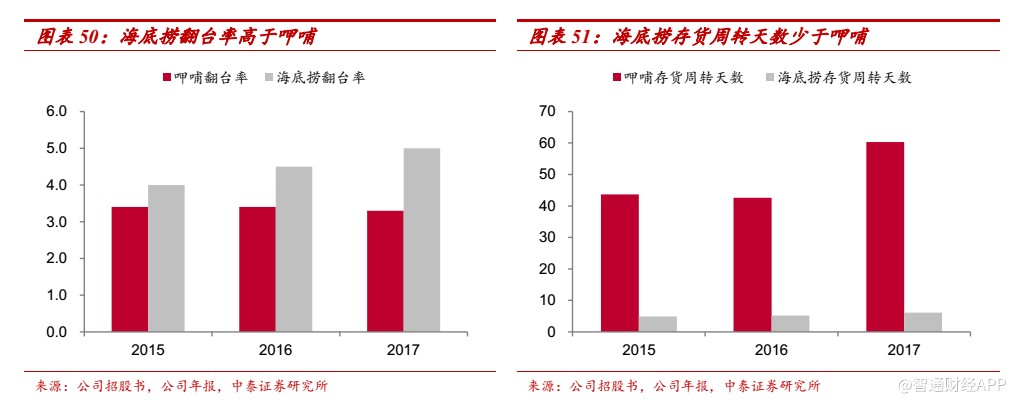

①海底捞翻台率持续高于呷哺,2017年海底捞翻台率为 5,呷哺为 3.3,主要是由于海底捞更长的经营时间,呷哺的营业时间为 12 个小时,而海底捞的营业时间达到 17 个小时,有些门店甚至达到 20 个小时。

②海底捞存货周转天数远少于呷哺,2017 年海底捞存货周转天数为 6.1 天,呷哺却达到 60.3 天,海底捞存货周转天数较少,主要得益于公司成熟完整的供应链体系以及信息化供应链 IT 系统,呷哺过高的存货周转天数主要是预期涨价而增加冻牛羊肉存货所致。

③呷哺贸易应付账款周转天数远高于海底捞,2017 年呷哺应付账款周转天数为 58.4 天,海底捞为 12.2 天,原因在于供应商通常给予呷哺 60 天的信贷期,而海底捞没有设定信贷期,并通常于 30-60 天结清贸易应付款。

翻台率代表餐桌重复使用率,海底捞更高的翻台率意味着单店更高的座位流动率,更高的餐厅盈利能力;存货周转天数代表餐厅存货的变现速度,海底捞更少的存货周转天数,意味着餐厅更快的运转效率,也反映了下游消费者对餐厅的青睐;应付账款周转天数代表餐厅付清供应商的欠款的时长,通常越长代表餐饮企业对上游供应商的议价能力越长,不过在呷哺与海底捞的对比中,两者均对于供应商有较强的议价能力,但是海底捞没有设定信贷期,因此应付账款周转天数更短。总体来看,海底捞具有更为优秀的经营效率。

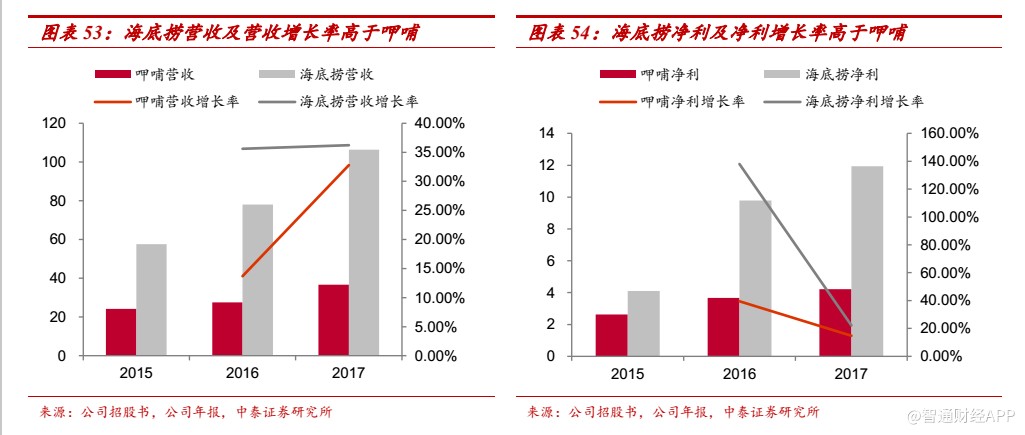

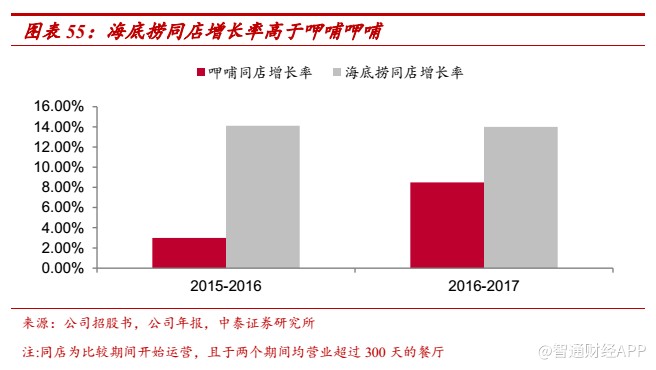

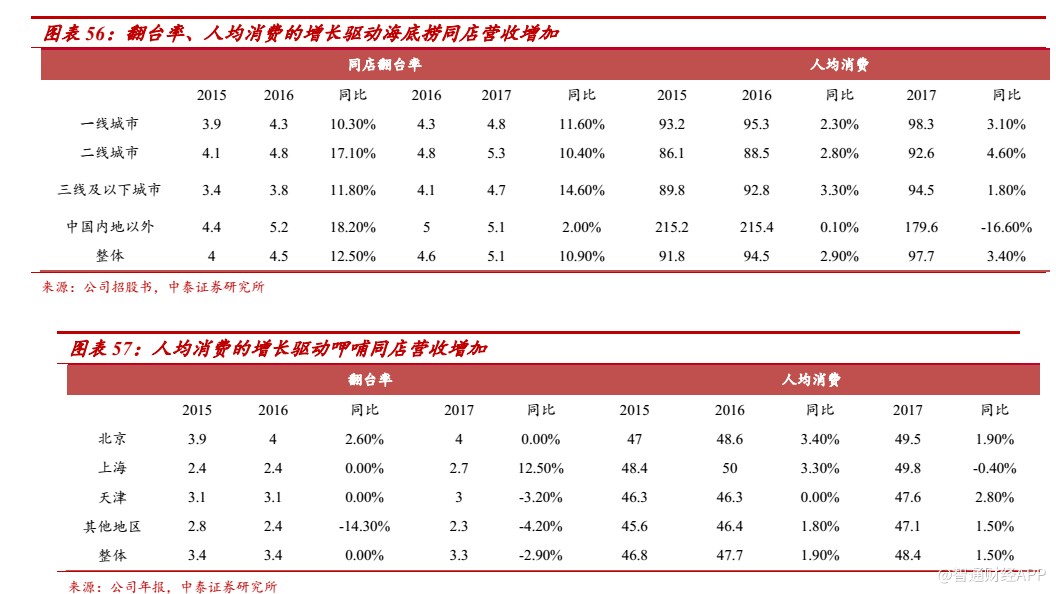

海底捞内生/外生增长率高于呷哺。总体来看,近两年海底捞的营收及净利增速均高于呷哺,2017 年海底捞营收、净利增速分别为 36.2%、22.1%,呷哺的营收、净利增速分别为 32.8%、14.7%。存量方面,近两年海底捞的同店增长率均高于呷哺,2017 年海底捞的同店增长率为 14%,呷哺的同店增长率为 8.5%。呷哺的同店增长主要来自餐厅升级,菜单提价驱动人均消费上升;海底捞较快的同店增长率则主要是由于翻台率提高较快,其中三线及以下城市翻台率的拉升作用最为明显,门店下沉初见成效,此外,菜单提价也带来客单价的提升也带动了同店增长率的上升。

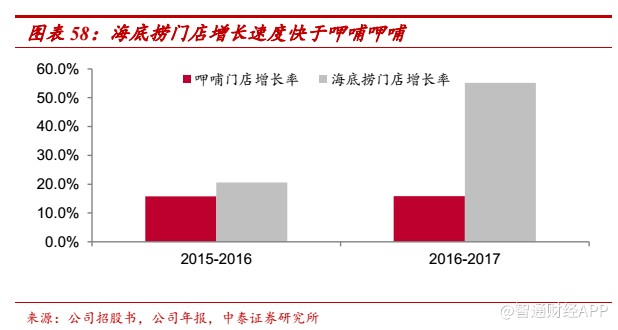

增量方面,近两年海底捞的门店增长速度均快于呷哺,2017 年海底捞的门店增长率为 55.1%,呷哺的门店增长率为 15.9%。

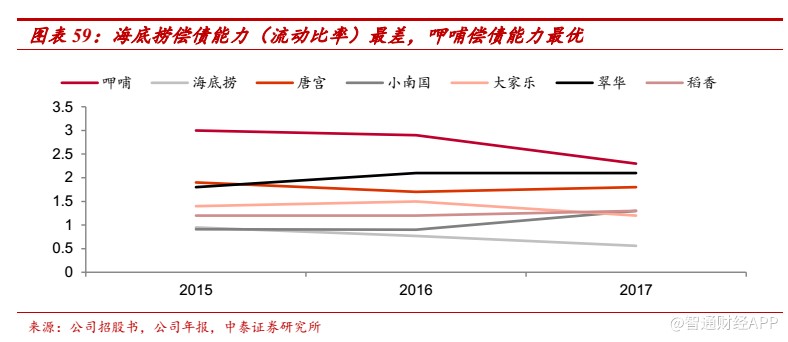

呷哺偿债能力行业最优,海底捞偿债能力行业最差。

近三年,呷哺的流动比率均高于其他上市餐饮品牌 ,2017 年流动比率达到 2.3,具有很好的资产变现能力及短期偿债能力。海底捞近三年流动比率均低于其他上市餐饮品牌,2017 年流动比率仅为 0.56,流动负债净额大增主要来自于应付关联方款项大增,一方面由于业务重组(收购若干附属公司、分公司及资产),海底捞通过关联公司贷款补充营运资金,另一方面,由于较快的扩张速度,新店的前期投入及员工薪资的大涨导致公司应付装修翻新费用及应付员工成本大增;由于 2018 年公司新店数目在 200 左右,并且 2018 年起海底捞直接向第三方供应商采购,而非向关联方采购,预计流动负债将持续增加,但近期赴港 IPO 将为海底捞募集更多的流动资产,未来偿债压力将有一定缓解。

从差异化定位到同质化竞争,两家火锅龙头的未来之路

呷哺旗下的“湊湊”与海底捞的商业模式高度一致。两者同样面向中高端火锅市场,提供舒适的就餐环境、丰富的潮流菜品,不断延长营业时间,未来海底捞也会向湊湊一样推出高附加值的饮品、茶点等复合产品,目前两者主要区别在于员工服务,海底捞走超预期的特色服务路线,通过“师徒制”、“计件工资制”激励员工并推动餐厅网络扩张,湊湊延续标准化服务路线,但在呷哺的基础上,服务有所升级。

行业新锐湊湊VS 行业老大海底捞,看向未来的市场。

虽然两者的目标市场趋于一致,但我国中高端火锅市场空间广阔,很难出现直接的激烈竞争。近年来,呷哺推出呷哺 2.0 及湊湊系列,不断进行品牌升级,意图进入中高端火锅市场,2017 年湊湊占呷哺总营收的3.2%,对呷哺的盈利贡献尚小,加之 21 家门店中的 14 家于 17 年第四季度开业,湊湊 17 年亏损 2490 万元,未来随着门店的成熟、品牌的培育及餐厅的扩张,我们相信湊湊将成为呷哺的重要发展驱动力。与此同时,海底捞在中高端市场经验更加丰富,运营效率也更有优势,未来在两者门店重叠的区域,更高的经营效率、更有吸引力的产品组合等都是取得成功的关键,目前形势下,湊湊的经营效率、中高端火锅运营经验稍逊于海底捞,未来我们也期待两家餐饮龙头企业更好的表现。

呷哺VS 海底捞。整体来看,呷哺与海底捞位于餐饮黄金赛道的不同细分品类,呷哺凭借成熟的运营体系、低单价的商业策略打造超高性价比的用餐体验,并通过深耕密植的扩张策略成为休闲小火锅领域的龙头,同时,开拓副牌湊湊,进军中高端火锅市场;海底捞凭借成熟的运营体系、独特的激励机制打造超预期的用餐体验,通过“师徒制”晋升机制快速实现门店扩张,成为中高端火锅领域龙头,两者的盈利能力、经营效率、成长速度均大幅好于其他中国餐饮企业,因此,我们继续看好呷哺,同时也期待海底捞的上市表现。

风险提示

成本上升风险:食材价格、人工成本及商业租金上涨影响利润率;

食品安全风险:食品安全问题可能影响企业,甚至细分行业的收入增长与盈利效率;

门店扩张的不确定性;门店拓展至新市场,营收增速不达预期;

偿债能力不佳风险:营收增加无法与门店扩张过快带来的高额成本相匹配。

(编辑:文文)

扫码下载智通APP

扫码下载智通APP