深度研究丨房企冲击千亿、万亿规模的布局之道

本文编选自“克而瑞研究中心”的“丁祖昱评楼市”。

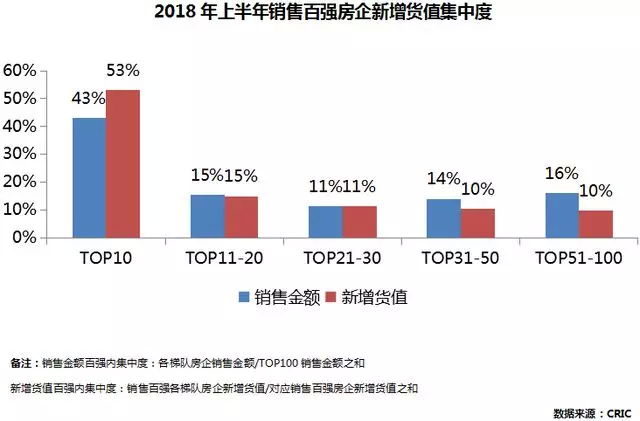

进入2018年,房企销售竞争更加激烈。上半年TOP100房企整体销售规模近4.6万亿元,同比增长36.5%。集中度达到历史新高。土地争夺也进入白热化,旭辉、中梁、中骏等不同梯队的各家房企仍在积极拿地,而TOP10房企新增货值占百强的比例达到53%,延续强者恒强的格局。

总体而言,短期房地产市场降温不可逆转,降温时长可能远超以往,需要房企通过,提前准备和布局,以发展的眼光面对行业的新形势。目前,行业发展空间犹在,尽管龙头房企规模效应显著,中小房企差距拉大,但机会尚存,千亿将成为房企规模增长的分水岭。靠什么在未来冲击规模?在行业逐步回归资源主导的时代,获得充足的土储意味着拥有冲击更高规模的资本。把握周期变化、踩准周期波动、精准布局,意味着冲击速度更快、效率更高。

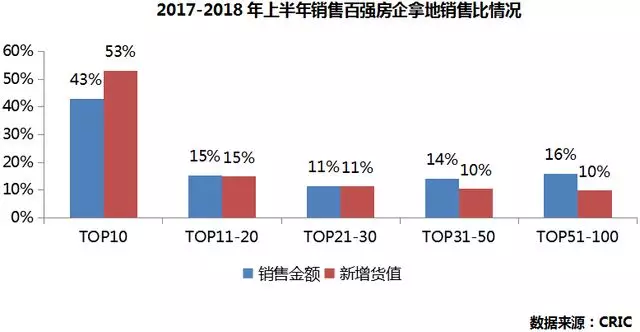

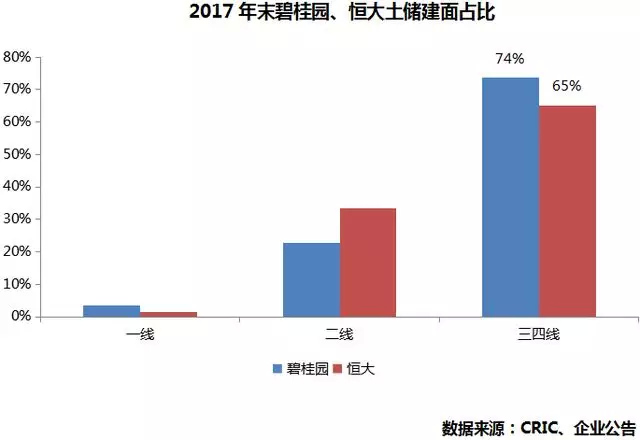

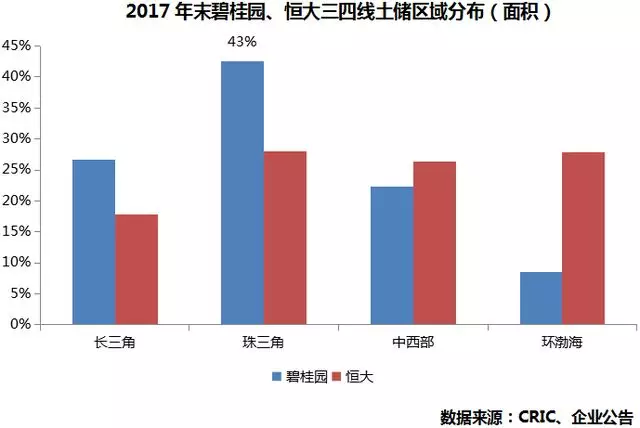

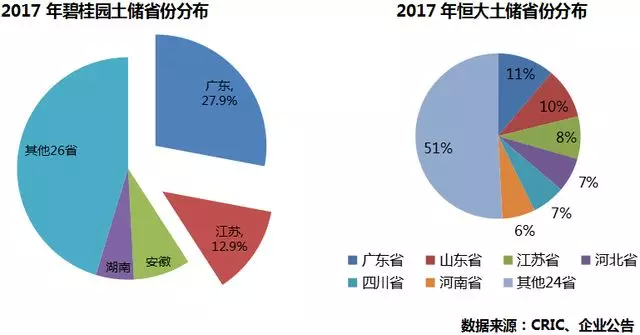

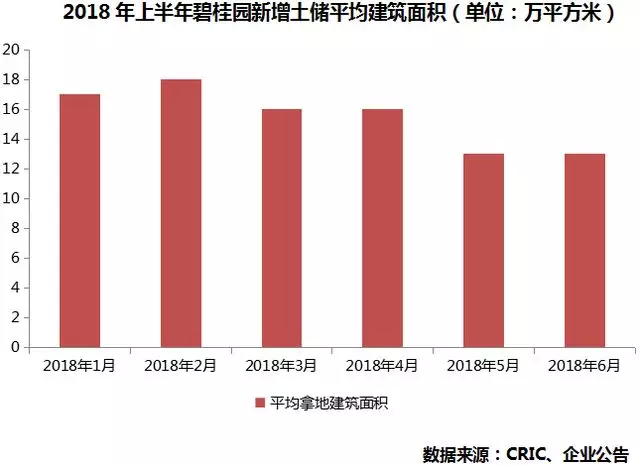

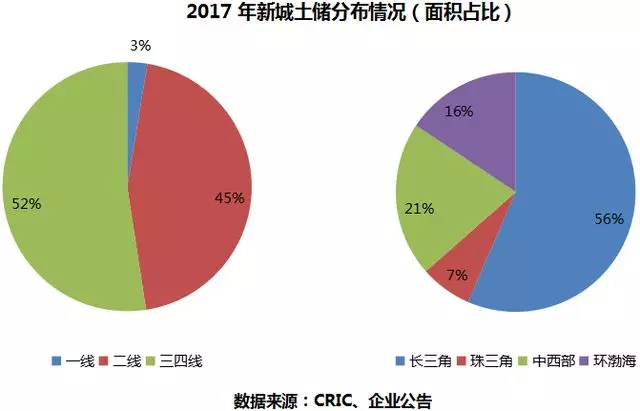

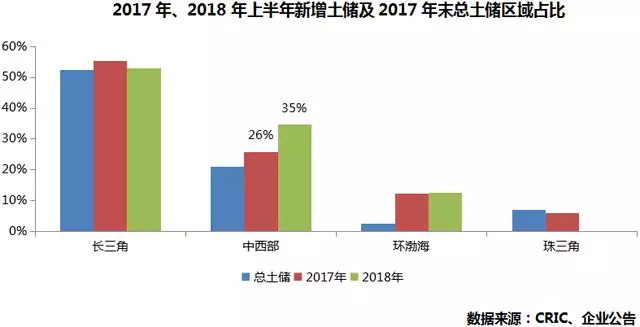

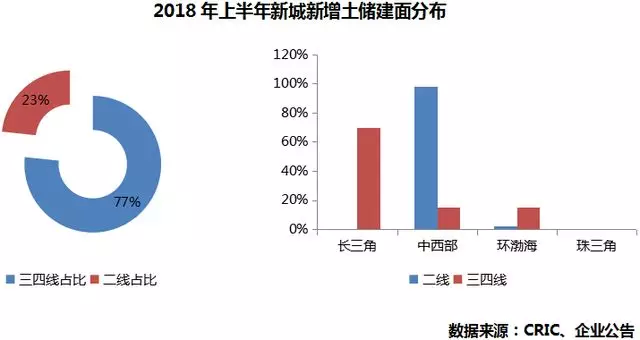

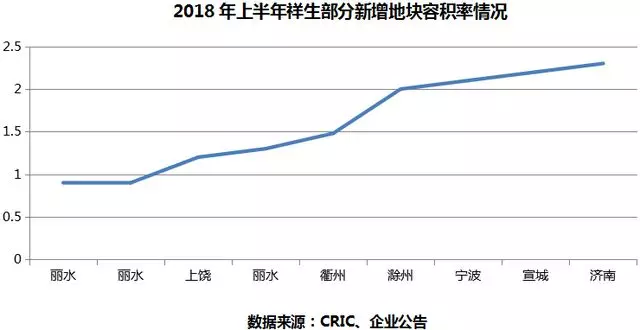

规模之争愈发激烈,不同梯队房企新增拿地分化明显 1、融资收紧加剧房企投资分化,新增货值仍高度集中规模房企 上半年,金融收紧趋势未变,城市调控不断加码,融资难、资金紧是所有房企面临的最大问题,并充分反映在投资拿地上。第一,土地资源向资金充足的规模房企倾斜;第二,整体拿地节奏略有放缓,保证现金流是多数房企共识。 与销售金额集中度越来越高保持一致,在新增土地货值中,销售前十房企仍保持绝对优势,占据半壁江山。根据CRIC公布的《2018年上半年中国房企新增货值TOP100》的榜单,TOP10房企新增货值占百强比例已经达到53%,遥遥领先其他梯队。利用土储扩大规模、通过规模刺激拿地的良性循环促使强者恒强的局面持续发酵。其他梯队而言,TOP30以后房企动力稍弱,销售金额集中度显著高于新增货值。 2、上半年整体投资力度减弱,但各梯队内房企竞争仍然激烈 融资多渠道收紧、去杠杆持续进行导致上半年房企整体投资力度放缓,尤其是对比2017年的投资高峰期,上半年拿地力度同比减弱。1-6月销售百强房企平均拿地销售比为0.45,相比2017年0.53仍有一定差距。各梯队拿地销售比均较2017年有大幅下滑。仅销售排名在50以后的房企,拿地相对积极,拿地销售比达到0.58,高于百强平均值,但仍较去年仍有所下滑。可以看到,在资源逐步被规模房企垄断下,小企业也在做最后的冲刺,希望通过扩大土储来冲刺行业规模的“生死线”。 总的来说,在冲刺规模的路上,不同企业采取的布局策略不尽相同。有像万科、新城等企业通过对拿地结构调整来踏准周期,也有如中梁、祥生等快速扩张企业积极拿地。因此,下文通过冲击万亿、3000亿和1000亿的典型企业进行单独分析,研究企业近一年土地储备、新增拿地等指标,剖析典型房企在冲刺规模上,战略布局的“道和术”。 冲击万亿:碧桂园、恒大扎根三四线 1、碧桂园、恒大:小面积、高周转,扎根三四五线 第一梯队中,碧桂园和恒大在布局策略上较为相同,都是以三四线为主。早前在三四线囤积的大量土地,成为此轮周期冲进前三的最大资本。相较而言,碧桂园对于三四线市场下沉更深,在高周转的推动下,从最早开始的大盘模式,已经转变成小面积、短平快的操作。这也成为碧桂园“农村包围城市”打法的重要支撑。 1.1 广泛撒网三四线,碧桂园相对集中,恒大更为分散 近两年碧桂园和恒大都是典型以重仓三四线为主的房企,凭借土地储备“量大、价低”,及此轮三四线行情大爆发,两家房企业绩突飞猛进。从2017年末土储建筑面积分布来看,碧桂园和恒大三四线土储占比分别为74%和65%,远超一二线之和。 细分来看,对于三四线的布局碧桂园和恒大则稍有不同。 首先在区域选择上,碧桂园更偏重大本营珠三角,三四线中珠三角占比达到43%,最薄弱的区域是环渤海,占比不足10%。恒大三四线布局则相对均衡,珠三角、中西部、环渤海占比基本在25%左右,相对薄弱的长三角占比也达到18%。 其次,在省份选择上,碧桂园土储建筑面积占比在5%上的省份仅广东、江苏、安徽、湖南,其中广东和江苏就占据了40%。恒大每个省份占比相对均衡,广东和山东占比最大,分别在10%以上。对比来看,碧桂园的三四线分布更为集中,而恒大相对分散。这一点从两家企业土储排名前十城市也可以看出,碧桂园基本全部位于珠三角,以惠州和佛山为主,恒大则均分在四个区域,前两名分别是烟台和儋州。 1.2 深入下沉四五六线,大盘模式转向小步快跑 在三四线的选择上,碧桂园与恒大均下沉较深,范围更广。不仅囊括非核心三四线,也加大核心城市周边县域城市的布局。一来是抢占市场份额,二来是二三线核心城市地块溢价较高、需求有限,利润空间不足所致。 以碧桂园为例,2017年的三四线土储中,核心城市管辖的县级市、县及县域的个数占到整体二三线城市数量的一半,且主要集中在珠三角和长三角。这些四五六线城市整体建筑面积占到三四线土储的25%左右。因此,无论是从城市数量还是土储面积来看,碧桂园对四五线城市扩展在加深。 此外,近三年,碧桂园已经从此前大盘开发模式转向了以高周转为主的小步快跑模式。以往碧桂园拿地动辄几千亩、上万亩,做成超级大盘,一起快速开发承担的风险大,成本也高。在快速下沉的过程中,现在碧桂园依托高周转,拿地基本维持在100亩、200亩左右。数据显示,上半年碧桂园在三四线拿地平均建筑面积不到20万平方米。一方面小面积项目更益于现金流的管理,另一方面一旦市场出现波动,后续买地就可以及时暂停。对比来看,小步快跑的模式更安全、更灵活。 1.3二线投资保持平稳,多数是位于中西部 尽管碧桂园、恒大以三四线为主,但对于二线城市的战略布局仍然高度重视。2017年土储中,两家企业二线城市占比分别达到23%和33%,其中恒大较去年增加了2个百分点。 从二线城市分布来看,碧桂园、恒大不约而同的将聚焦点放在中西部核心城市,两者中西部土储占整个二线建面比例分别为52%和60%。从二线核心城市土储建筑面积排名来看,两家企业土储排名前十的二线城市一半以上位于中西部,而前三几乎全部被中西部核心城市包揽。 此外,以碧桂园2018年新增土储来看,对于中西部核心二线城市投资仍在加大,其占比在二线城市中接近5成。在郑州、长沙等土储较多的城市积极拿地,而新晋热点城市昆明也受到更多关注,成为上半年碧桂园在中西部拿地最多的二线。整体而言,在继续加深三四线投资的同时,碧桂园对于二线城市投资力度并未衰减,主要策略仍是集中在目前相对较为火热的中西部。 1.4 总结:三四线全面撒网,未来一二线投资组合趋向均衡 碧桂园和恒大的布局策略大体上可以分为上浮和下沉两部分。“上浮”即增加一二线的占比,一方面是为了控制风险,做长远打算。从需求角度来看,一线城市跟二线省会城市人口继续净流入,需求基数较大;另一方面,三四线市场利润相对较低、管理运营成本高,难以覆盖未来长期高增长态势。 “下沉”则是基于三四线大范围扩张和撒网。凭借融资成本低、和政府良好关系,深入四五六线城市做高周转和部分改善产品,并迅速抢占市场份额。对于这些城市,碧桂园和恒大都建立了绝对优势,有自己完整的商业模式,3-5个月推盘,抢占市场先机。整体而言,对于碧桂园和恒大来说,未来布局上将会呈现一、二线和三、四线投资平分的格局。 冲击三千亿:新城全面布局 1、新城:踩准投资节奏,“地域聚焦”的布局思路重点布局高能级城市 由B转A的新城控股,近两年在“商住”双轮驱动的大战略引领下,不仅股价实现快速上涨,业绩也在2017年突破千亿,按照今年的销售节奏,2018年1800亿目标的实现问题不大。 另,新城在“1+3”的战略布局下,货值结构相对均衡,且短周期内投资节奏把握得当,在地域聚焦的布局思路下,城市选择均较为优质,这也为新城迈入3000亿夯实了基础。 1.1 近三年踩准节奏提前布局非核心三四线,土储结构相对均衡 新城在2015年-2017年投资力度不断提高,且远超过去几年,2017年拿地金额较2012年复合增长率达到84%。就城市选择来看,新城投资布局非常具有前瞻性。早在2015年新城就开始布局非核心三四线,如昆山、绍兴、丹阳等,2016年对于一线城市周边核心城市三四线布局加大,2017年在三四线普涨的情况下,新城对于三四线的选择逐步扩张到珠三角、中西部、环渤海等区域。 从2017年土储数据来看,二三线建筑面积占比分别为45%和52%。区域分布来看,聚焦在长三角,占比接近6成,相对而言,珠三角粤港澳大湾区的布局相对薄弱,土储建筑面积占比不到10%。整体而言,在“1+3”的战略大框架下,新城投资布局相对均衡,二三线占比并重。 1.2、继续增加长三角三四线占比,整体投资力度同比去年减弱 数据显示,新城上半年新增土储以长三角为主,建面占比超过50%,积极贯彻了以“长三角为核心”的战略导向。同时,中西部占比急剧上升,接近35%,较2017年增加了9个百分点。在深耕长三角的基础上,新城对于中西部重点城市群的投资力度正在加大。 根据70大中城市房价指数来看,短周期中长三角、珠三角房价已经出现高位大滑,中西部相对稳定,且累计涨幅并不高。由此可见,新城在板块轮动方面对于城市把握做了充足的准备,而中西部的布局加大或将成为其未来冲击3000亿规模的重要基石。 能级来看,2018年新城新增土储主要集中在三四线,其建面占比接近8成,二线仅为23%。一线暂无新增土地。总体而言,在多数一二线城市调控严厉、市场转冷的行情下,新城延续了2016、2017年投资布局向非核心的二三线城市倾斜的策略。而增加较多三四线项目也符合新城近期提出的高周转的策略。 此外,从上半年的拿地销售比来看,新城仅为0.3,较2017年的0.6下降较大,在第二梯队中属于拿地相对保守的企业。一方面是因为去年是拿地高峰年份,整体基数较大;另一方面新城整体土储相对充足,在三四线市场走势不明朗的情况下,消化现有库存是主要任务。 1.3、“地域聚焦”的布局思路重点布局高能级城市 从上半年在二线城市拿地看,新城选择的均是当前市场热度高、政策相对宽松、能级较高的城市,且几乎全部集中在中西部。例如成都、重庆,两个城市政策相对宽松,市场火热,从买房摇号到一房难求,便可见一斑。此外,成渝住宅去化周期均在5个月以下,整体市场十分健康。相对应的是,去年新增的土储较多的苏州、合肥等市场快速降温的城市,短期风险陡增,截止至目前新城并未出手拿地。 此外,成都是今年新城在二线中新增总建面最多的城市,占到二线总建面的55%,其次是长沙。值得注意的是,成都、长沙也是新城在中西部总土储建面最多的城市,属于重点布局的城市。另,结合去年的新增拿地看,新城持续在成都、重庆、长沙、西安等城市的补库存,足见对中西部高能级城市的重视,尤其是成都,在二线新增土储中连续2年排在较为靠前的位置。 对于三四线城市的选择,新城依旧延续此前深耕长三角的策略,上半年三四线新增土储主要集中在江苏省和浙江省,其中扬州是新增土储建面最大的城市。且从城市分布来看,均是棚改量在全省靠前的地级市,例如温州、金华和湖州以及山东的潍坊等。在三四线整体仍保持一定行情的情况下,选取棚改量大的城市,这样的策略无疑可以降低拿地风险,并充分享受棚改需求释放带来的红利。 1.4、总结:“1+3”布局支撑均衡发展,中西部高能级城市成为重要的战略拼图 在以“上海为中枢,长三角为核心,并向珠三角、环渤海和中西部重点城市群扩张”的“1+3”战略布局的指引下,新城在行业不同周期投资节奏把握得当。一二线与三四线土储并重,既避免了踏空周期,也有效的分散了风险。 整体而言,正是得益于早年的战略选择,新城布局相对均衡。从不盲目投入热点城市,提前布局非核心二三线城市,以及对当前行情下棚改量大三四线选择,也可以看出,行业下坡路上,新城投资相对谨慎。 值得注意的是,近两年新城对于中西部重点城市群的投资力度正在加大。尤其是在两会明确高铁等基建资源向中西部倾斜后,中西部的布局将成为新城未来冲击3000亿规模的重要版图。 冲击千亿:祥生根据地打法持续深耕长三角 1、祥生:不盲目扩张,三四线城市做熟做透来提升市场占有率 在浙江房企中,祥生规模增长较快,布局思路较为清晰。在投资、运营、产品上是浙江房企里面的佼佼者。投资上立足上海、杭州,深耕苏浙皖三四线,辐射全国。运营上采取根据地战略,做熟做透城市,提高市场占有率。产品上,结合其布局理念,在三四线做改善型产品错位竞争。 1.1、逆周期敢于拿地,发挥本土优势深耕长三角三四线 在2014年祥生把总部搬来杭州同时,便开始逆势布局三四线,囤积大量货值,当时市场正处于低位,三四线市场更是长期低迷。随后三年,祥生在2015年、2016年逆周期大规模的拿地,2017年拿地金额已经超过300亿元,目前祥生在三四线的土储达95%。 作为浙江本土企业,在省内自身优势明显,因此,祥生的三四线布局多位于长三角,以浙江省为主。数据显示,截止2017年末,祥生三四线土地储备中长三角占到85%,占绝对优势,其浙江省的份额接近一半,货值接近500亿元。 在城市选择上,祥生仍是以经济相对发达的地级市为主,以发展潜力大的小城市为辅。县级市仅有慈溪、桐乡、泰州、张家港等少数,其货值仅占到三四线的5%。而浙江省中,以湖州和绍兴为主,安徽省土储主要集中在宣城。 实际上,从目前的土储来看,祥生布局的三四线城市主要分布在以上海、杭州、宁波形成的都市圈内,以及部分核心城市周边较为火热的三四线。这些城市均能充分的享受到都市圈外溢需求。 1.2、不盲目扩张,继续下沉三四线,开始对二线高能级城市进行战略布局 在基本形成以长三角为主的三四线深耕后,祥生在冲击千亿的路上并未像其他浙江房企一样大肆扩张和开拓,而是采取巩固大本营,继续下沉三四线,小范围试点性扩张的布局策略。 从2018年上半年新增土储来看,三四线占比仍高达73%。从城市圈角度来看,长三角占比近8成,依旧分布在浙江省和江苏省。其中,新增土储建面排名前三城市位于大本营浙江省,分别是诸暨、丽水和天台山。其中诸暨作为祥生的主力城市,今年新增拿地货值就能提供近70亿元。而对于土储相对充足的绍兴、丽水,祥生布局仍在下沉,抢占市场占有率。 值得注意的是,祥生在2017年提出了全国化布局策略,目前来看,开拓的步伐相对谨慎。对外扩张的三四线集中在中西部的江西省,上半年新增土储分布在抚州、九江和上饶。其中上饶已有土储较多,由此可见,在行业整体处于调整期之下,对于全国化布局之路,祥生依旧采取保守策略,以做透城市、摸索“习性”为主进行对外扩张。 另外,对于二线城市,除了大本营杭州和宁波继续加大投资外,祥生也迈出全国化的第一步,2018年对山东省会城市济南进行战略布局。其中在济南新增拿地建面占二线新增拿地近4成,货值接近50亿元。 1.3、“根据地打法”把城市做熟做透,通过产品错位竞争提高市场占有率 配合深耕长三角的战略,祥生近年一直采取“根据地打法”,强调把城市做熟做透。市场占有率达到20%属于城市做熟,市占率达到30%叫城市深耕,只有市占率做到40%,才能够成为做透城市。这也是祥生并未大肆扩张的原因之一,在做透城市方面,祥生依旧有较大的发展空间,而祥生本身也对浙江省内三四线城市充满信心。 另外,在三四线同质化竞争激烈下,祥生采取了错位竞争来提高市占率,认为三四线并不缺乏供应,缺的是满足人们美好生活需求的产品。因此,在大都市圈周边三四线城市上,祥生极少做刚需,转而以改善型为主,这与多数房企在三四线的策略不同。也直接导致祥生在地块选择上往往是以低容积率、小体量为主。与中梁以小体量快速扩张不同的是,祥生主要是通过小体量高溢价来撬动业绩增长。从上半年新增拿地来看,多数地块容积率均小于2。 1.4、总结:根据地模式能否支撑全国化的布局有待考验,深耕市场潜力巨大 从祥生的布局来看,聚焦长三角是紧跟国家东部优先发展的战略,深耕长三角三四线是充分发挥了本土优势。通过市场导向、产品导向做熟做透城市,迅速提高市场占有率。从2017年提出的全国化布局来看,祥生表现相对谨慎,主要是从高能级二线城市进行战略布局,以点带面。 目前来看,在城市群和国家大发展战略推动下,长三角市场仍然潜力巨大,尤其是浙江省内的三四线,经济、人口、棚改量均相对充足,祥生在根据地打法下不断下沉,这些城市也是祥生未来业绩增长的有力保障。但在全国化布局的大战略下,深耕三四线的耕聚地打法能否适应陌生的城市仍有待考验,这也是目前祥生在对外扩张中面临的主要难题。 结语 对于下半年市场走势,我们认为,随着销售门槛和集中度不断上升,会倒逼和激发企业继续扩大土储、冲刺规模的意愿。尤其是全国化布局的房企,将始终保持拼周转、抢资源的“鸡血”态势。此外,对于在近2年踏空行业节奏的部分房企来说,也会通过拿地调仓来弥补销售上的劣势。 可以预见,二线城市中,短期热度仍会聚焦在中西部。但随着政策抑制、地价上升,对于中西部高能级城市的布局我们认为不易过分激进,可以适当关注东部二线城市底部机会。尤其是下沉三四线较深又需要快速扩张的企业,建议通过收并购等方式回归二线。 三四线得益于棚改延续,以及各大房企高周转策略,未来仍是土储争夺的主要战场,尤其是在核心城市周边、经济发达、人口充足、市场容量大的城市,竞争会更加激烈。同时要警惕和回避因短期炒作导致市场非理性过热的三四线。

扫码下载智通APP

扫码下载智通APP