新股速递︱歌礼制药(01672),未盈利就赴港上市的丙肝“药神”

本文由“华盛证券”供稿,文中观点不代表智通财经观点。

一、招股信息速览

信息来源:Wind,华盛证券

歌礼制药(01672)发行2.24亿股,其中90%为国际发售,10%为公开发售,另有15%超额配股权。以发行价中位数计算,上市所得款项净额29.76亿元,其中30%用于核心产品线的持续研发;25%将用于戈诺卫(达诺瑞韦)及拉维达韦商业化;15%将用于寻求新在研药物的引进许可;10%将用于通过启动及进行临床试验进行ASC21的研发;10%将用于支持研发基础设施及HBV及NASH发现阶段两个内部药物计划的早期开发;10%将用于营运及作其他一般公司用途。

基石投资者为新加坡政府投资公司(GIC Private Limited),是新加坡最大的国际投资机构,负责管理新加坡政府大部分海外资产。该公司按发售价认购总额7500万美元可购买的发售股份数目。

二、核心观点

公司各业务团队实力强劲。歌礼创始人吴劲梓在创立公司前曾任葛兰素史克副总裁,研发团队、临床团队和商业化团队均有跨国医药行业背景。

行业增长空间非常大。中国抗病毒药物市场收入过去几年复合增长率10.9%,到2030年将增长至1770亿人民币,其中丙型肝炎药物市场将占到三分之一。中国目前的丙型肝炎患病人群逐渐增高但治疗率低,现有治疗方案的治愈率不理想。治疗丙肝的新型DAA药物可以用更短疗程达到更高治愈率,产生巨大的市场需求。

公司在丙肝药物市场具有本土先发优势。戈诺卫(达诺瑞韦)是首种由国内公司开发的丙肝治疗药物,已于6月27日在国内首次销售。另一药物拉维达韦临近商业化,将在上市后与达诺瑞韦联合组成国内首个本土原研全口服无干扰素治疗方案。同时,公司提早组建商业化团队并在争取将药物纳入医保。

公司目前处于亏损状态,主要依赖此前融资进行研发。公司在过去两年内处于亏损,并且因研发费用增长亏损扩大,但受益于融资现金流充裕。研发费用增长迅速,拉维达韦和达诺瑞韦合计占总研发费用的90%以上,是这两年公司的核心重点。

丙肝药物市场竞争非常激烈,公司过于依赖两款药物存在风险。戈诺卫(达诺瑞韦)和拉维达韦面临国外进口药、国内新药、国内仿制药和印度仿制药的竞争,销量和利润可能被压缩。而公司未来几年收入很大部分取决于该产品的销售收入,如果销售状况不佳,公司财政预期将受到影响。

三、公司概况:跨国药企前高管的创业公司

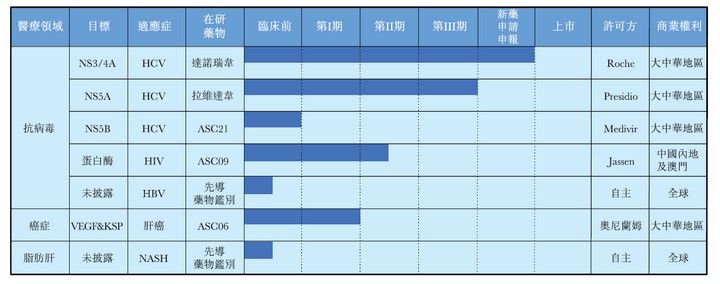

歌礼制药是一家生物技术公司,已发展成为一个一体化抗病毒平台,拥有从新药探索和开发直到生产和商业化的完整价值链。目前公司共有在研和上市药物7项,包括5项抗病毒药物、1项癌症药物和1项脂肪肝药物。其中丙肝直接抗病毒(DAA)药物达诺瑞韦已于今年6月27日开始销售;另一项DAA药物拉维达韦预计在今年第三季度提交新药申请,此外HIV在研药物已完成IIa期临床试验,肝癌在研药物已经完成Ⅰ期及Ⅰ期扩张临床试验,HBV和脂肪肝药物还在临床前阶段。公司产品管线见下图:

资料来源:招股书,华盛证券

公司创始人吴劲梓博士于2013年4月成立歌礼生物科技,美籍华人,1996年取得美国亚利桑那大学肿瘤生物学博士学位,入选中国政府推出的“千人计划”。在创办歌礼生物之前,于2008年-2011年在葛兰素史克担任副总裁,负责HIV药物研发。公司的研发团队由来自葛兰素史克、罗氏等全球医药公司的资深科学家领导,临床团队也拥有良好的往绩记录,商业化团队的多位领导者拥有在全球领先制药公司的丰富经验。

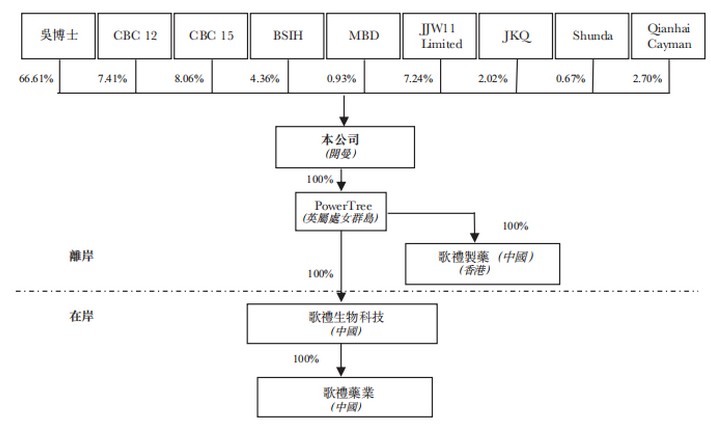

公司此前已有过数轮融资,投资方包括天士力、高盛集团、康桥资本,前海股权投资基金、分众传媒江南春基金会、蔡氏家族投资公司等,其中2015年A轮融资金额达5500万美元、2017年又完成1亿美元B轮融资,不过具体估值并未透露。公司在两轮融资之后,创始人吴劲梓仍持有公司66.61%股份,股权结构稳定,具体见下图:

资料来源:招股书,华盛证券

四、行业分析:潜力巨大的丙肝药物市场

丙肝药物将占中国抗病毒药物市场三分之一

2017年中国抗病毒药物的市场收入为262亿人民币,2013至2017年的复合年增长率为10.9%,整体稳步增长。未来十年,预期创新丙型肝炎药物将在中国日益普及,中国抗病毒药物市场将在2022年增长至562亿元,到2030年增长至1770亿元。中国丙型肝炎药物市场于2028年将达到约479亿元,占整体抗病毒药物市场约33%的份额。

资料来源:招股书,华盛证券

患病人数不断增高,治疗率仍然很低

2017年,中国丙型肝炎(HCV)的患病率为1.82%,估计有2520万HCV感染者,新感染人数为35万。因为高风险丙型肝炎患者群体不断扩大以及生活方式的改变,未来每年新感染人数将继续上升,预计2028年将增长至41万人。目前由于缺少抗HCV的突破性治疗,2017年仅约7.4万名患者得以治疗,治疗率仅0.3%。由于疾病认知、诊断率及治疗率较低,在2025年之前,每年新增丙型肝炎感染及再次感染人数均超过接受治疗的患者人数。

资料来源:招股书,华盛证券

技术突破:DAA药物产生全新疗法

中国目前对于丙型肝炎广泛采用的是长效干扰素+利巴韦林疗法,治愈率只有40-70%,不良反应明显,周期长达1年。而国际市场上直接抗病毒药物(DAA)给丙肝治疗领域带来了革命性突破:只需12周,即可实现90%以上的治愈率。2017年,CFDA批准四项DAA疗法的新药申请,批准的治疗方案包括了DAA+PR方案以及DAA全口服方案,前者治愈率更高达到94%-97%,治疗周期12周;后者治愈率高于90%,治疗周期12至24周,适用于无法耐受干扰素的患者。由于新疗法治愈率高、治疗周期短,预计DAA药物在中国普及后将取代原有疗法成为主流。

竞争格局:DAA药物竞争激烈

目前丙肝DAA市场竞争激烈,来自跨国公司的7款丙肝新型药物已经获批进入市场,还有吉利德和艾伯维的两款新药正在等待审批。国内厂家东阳光,寅盛、银杏树和凯茵的丙肝DAA新药也在研发阶段。除了原研药,吉利德的索磷布韦还是众多国内厂家的仿制对象。CDE数据库显示,申报临床和生产的索磷布韦仿制药的国内厂家超过20家,具体见下图:

资料来源:CDE数据库,华盛证券

五、业务分析:产品本土先发,提前布局商业化

竞争优势:两款本土首个自研药物

公司的达诺瑞韦与拉维达韦都属于国家食药监总局指定的一类新药,是指从未在任何国家上市销售的创新药。目前,一类新药在中国属于稀缺品种,已上市药物较少,仅占所有药物的6%。其中,达诺瑞韦是中国首种由国内公司开发的已上市丙肝治疗药物;拉维达韦是一种针对丙肝NS5A靶点的泛基因型DAA,将与达诺瑞韦联合组成国内首个本土原研全口服无干扰素治疗方案。此两项产品相对国内其他自研药物具有先发优势。

另一方面,由于国内已经意识到丙型肝炎流行的严重程度,已经为相关药物研发生产商提供支持。2016年公司获得政府补助200万元,2017年获得补助3141万元。

增长策略:提前组建商业化团队,寻求纳入医保

公司现阶段最重要的任务是达诺瑞韦的销售成绩,所以公司从2016年2月开始组件商业化团队,为首批产品的商业化奠定基础。目前该团队规模150人,药物商业化经验丰富,大部分成员都拥有在大型跨国制药公司的销售经验。已经进行的商业化策略包括对5500名肝炎领域专家和意见领袖进行教育,以及选取国内丙肝高发地区的850家医院定为市场目标。同时,公司将利用达诺瑞韦作为一类新药和创新疗法的地位,寻求列入国家及省级报销目录,提高患者对该产品的负担能力。

六、财务分析:研发费用为主

公司营收:主要来自里程碑付款

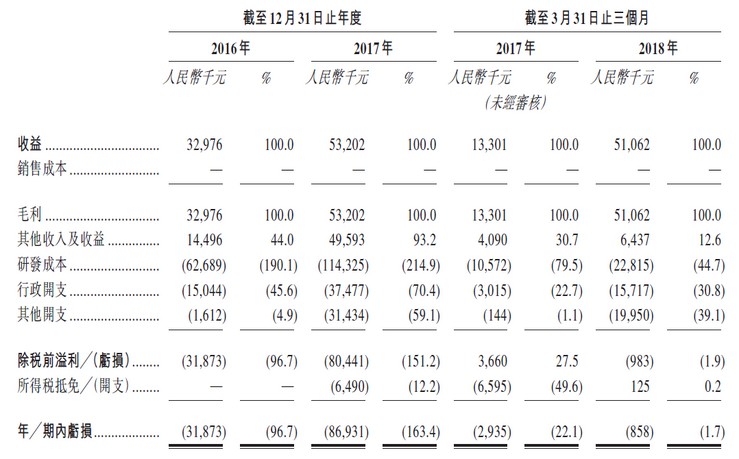

歌礼制药2016年及2017年并未将任何产品商业化,因此并未产生任何产品销售收益,近两年持续亏损,2016年亏损3187万元,17年因为研发费用增长近一倍,亏损额提升至8693万元,因此公司目前主要靠之前融资维持新药开发运转。

公司收益来源是来自罗氏就戈诺卫(达诺瑞韦)许可安排作出的分期前期付款,当期分别确认收益为人民币3300万元及5320万元。此外公司其他收益包括政府补助、银行利息和金融资产利息收入。其中2017年银行利息和金融资产利息收入分别为1000万和700万人民币,证明公司目前现金流充裕,在满足研发成本和其他开支之外,还可以利用部分闲置现金获得收入。

资料来源:招股书,华盛证券

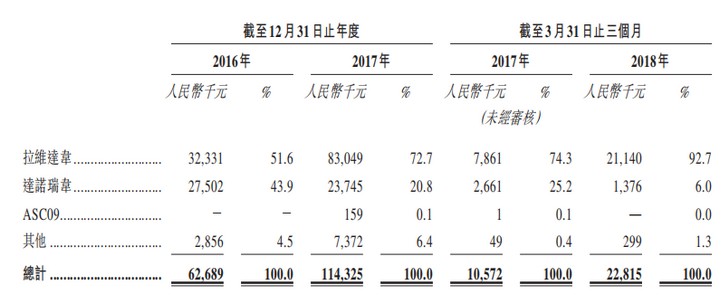

研发费用:拉维达韦和达诺瑞韦为主

公司近两年研发费用猛增,2016年为6269万元,2017年增长近一倍达到1.14亿元。其中两项临近商业化药物——拉维达韦和达诺瑞韦的研发费用合计在16年总占比95.5%,17年总占比93.5%,可以看出公司近两年的重点是尽快推动这两种药物进入市场。

资料来源:招股书,华盛证券

七、估值与申购策略

风险因素:对单一市场过于依赖

在公司产品中,6月上市的达诺瑞韦和临近商业化的拉维达韦是核心关键。首先,公司未来几年的财务前景很大程度上取决于两项核心产品的销售收入;其次,公司后续产品的商业化也依赖于它们的市场经验。而在丙肝DAA药物市场,公司虽然有一定本土先发优势,但同时也面临着国外进口药、国内研发药和国内仿制药的竞争。在贸易战的背景下,国家可能考虑批准印度仿制药的进口,一旦发生则市场竞争将更加激烈,达诺瑞韦的销量和利润将被压缩,影响公司收入并对后续药物的研发投入产生不利影响。

估值:

资料来源:Wind,华盛证券

歌礼制药目前尚未盈利,从公司估值来看,CBC 12 Limited于2017年1月3日以1000万美元现金购买歌礼生物科技约1.36%的股权,以此计算当时估值约7.35亿美元,按当时汇率计算约57亿港元。而根据目前数据,公司上市市值出现1.36-2.14倍的溢价,可以得出估值相对较贵。

申购策略:歌礼制药作为第一个未盈利就获批上市的生物股备受市场关注,所以短期可能存在投机机会。但由于丙型肝炎药物市场竞争激烈,公司仰赖的新产品市场表现无法预测,所以存在一定风险,长线投资需要持续关注公司业务进展。(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP