新股速递 | 百济神州,生物医药巨头回国

本文由“华盛证券”供稿,文中观点不代表智通财经观点。

公司概况:全球性商业化生物医药公司

百济神州致力于分子靶向药物和免疫肿瘤药物研发,已于2016年在美国纳斯达克上市,凭借丰富的研发线以及与国际制药巨头的一系列战略合作,公司成为生物医药创新领域的独角兽,也成为行业中市值增速最快的公司之一,仅2年来,公司股价便从24美元上涨至最高220美元,涨幅超过9倍。公司这次来港第二次上市,有望成为今年上市新规实施后首宗在美上市的内地企业回流个案。

行情来源:华盛证券

百济神州研发产品组合全面,由六种内部开发、临床阶段的在研药物组成,包括三款后期临床在研的核心药物:

Zanubrutinib,一款在研小分子BTK抑制剂,其作为单药和与其他治疗手段进行联合用药,治疗各种淋巴瘤(最常见的血液肿瘤类型)。在临床前模式中,已显示出比第一代获批的BTK抑制剂伊布替尼更高的安全性和耐受性,更持久的疾病源抑制效力,较好的口服生物利用度。2018年7月,Zanubrutinib已获食品和药品管理局授予用于治疗WM患者的快速通道认定,预计2019年上半年公司将提交新药上市申请。

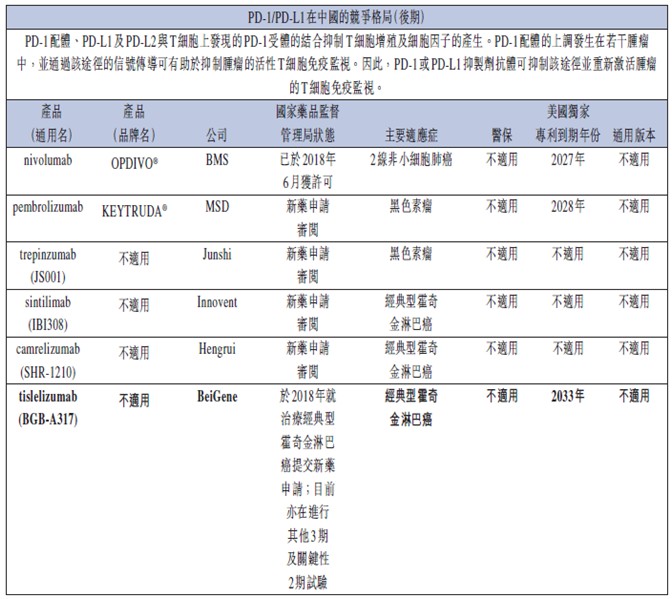

Tislelizumab,一款在研针对免疫检查点受体(PD-1)的单克隆抗体,它能够与T细胞表面阻碍免疫激活的重要受体PD-1结合,抑制PD-1,并清除癌细胞激活免疫系统的阻碍因素,从而恢复T细胞的肿瘤杀伤能力。截止2018年7月5日,临床试验已超过1500名患者,数据表明,Tislelizumab具有良好的耐受且表现出抗肿瘤活性。根据国家药品监督管理新药上市申请前会议,公司有望2018年在中国提交治疗霍奇金淋巴瘤的首次新药上市申请。

资料来源:公开数据,华盛证券

2017年7月5日,公司与美国医药巨头新基公司达成独家许可及合作协议PD-1许可协议:公司授予新基Tislelizumab开发及商业化独家权利,公司获得新基约2.63亿美元的预付款、1.5亿美金的股权投资、未来高达9.8亿美元的里程碑付款以及新基公司销售BGB-A317的特许权费。这一合作为公司找到了在无产品销售情况下最优的盈利模式。

Pamiparib,一款针对PARP1和PARP2靶点的在研小分子抑制剂,其作为单药和联合用药作用于多种实体瘤的潜在疗效正在接受评估。就目前临床试验数据显示,Pamiparib拥有很强的DNA捕获活性,血脑屏障通透性,良好的口服生物利用度和有效的靶标抑制作用以及更大的选择性,有可能提高安全性和耐受性。

此外,公司拥有新基公司在华获批药物:注射用白蛋白紫杉醇(ABRAXANE),瑞复美(REVLIMID)和维达莎(VIDAZA)的独家授权,并接管其在华商业运营团队。

资料来源:招股书,华盛证券

行业简析:行业总体发展迅速,所在细分机遇广阔

全球肿瘤药物市场2017年产生销售为1106亿美元,由于科技进步、新疗法上市及老龄化人口日益增长,全球肿瘤药物市场的销售预期将于2030年达至4068亿美元。

资料来源:招股书,华盛证券

中国抗肿瘤药物市场近年增长快速,从2013-2017年,市场年复合增长率达13.7%,预计2030年市场将达到1006亿美元。

资料来源:招股书,华盛证券

公司核心在研药物,Zanubrutinib所涉及的BTK抑制剂2017年全球销售约为32亿美元,主要竞争对手为2017年已于中国获批上市的伊布替尼。

资料来源:招股书,华盛证券

Tislelizumab所涉及的PD-1或PD-L1抗体药物,2017年全球销售额达101亿美元,目前国际巨头默克、罗氏、辉瑞等均在此领域涉及,个别已经成为史上销量最佳最快的肿瘤药物。

资料来源:招股书,华盛证券

Pamiparib所在的PARP抑制剂由于多种肿瘤类型已对其出现疗效,市场机遇巨大,2017年全球PARP类销售额超过4.61亿美元,截止2018年7月18日,中国并无已获批准的PARP抑制剂。

资料来源:招股书,华盛证券

随着2017年10月,国务院办公厅发布《关于深化审评审批制度改革鼓励药品医疗器械创新的意见》,有利于加快药物开发及审批,鼓励药物及医疗器械领域创新。2017年2月发布的国家医保目录最新版本,额外加入了14中抗癌药物,扩大抗癌药物的报销范围,以及我国医疗保险的支持,为我国抗肿瘤市场以及创新药行业的发展提供了有利的政策支持。

财务简析:未出产品已有最优收入模式,重视研发,投入巨大

公司虽然没有上市产品,但是截止2017年底,公司90%的收入来自因与新基合作而获得的前期许可费、补偿研发费用和里程碑付款,9.6%来自中国产品分销,成功找到目前最优收入模式。

资料来源:招股书,华盛证券

作为行业成功的关键,公司在研发投入方面巨大,2017年投入2.69亿美元为肿瘤领域中投资最大,也是中国生物制药公司中投资最多之一。

资料来源:招股书,华盛证券

核心竞争力及风险点:优秀的管理层,创新药行业风险须知

百济神州拥有全球背景及多项技能的经验丰富的管理团队。创始人之一的欧雷强此前为保诺科技CEO,后被PPD公司收购为投资者带来了丰厚回报;另一创始人王晓东为北京生命科学研究所所长和创始人,美国国家科学院院士,中国科学院外籍院士;其中前者负责商业化运作,后者负责把控研发。

公司首席财务官与首席策略官梁恒此前在美国著名投行Leerink Partners从事生物技术产业分析,多次被评为生物技术领域“华尔街最佳分析师”,帮助公司上市募资,引进海外人才;而公司的中国区总经理及公司主席更是前辉瑞中国经理、辉瑞核心医疗大中华区总裁吴晓滨。

成立之初,依靠默沙东2000万资金,公司便启动一系列新药研发,虽然一度陷入资金泥潭,但凭借公司过硬的研发能力、募资融资能力,通过与国际制药巨头默沙东、新基的合作,最终找到最优收入模式。

但是,众所周知,创新药行业从实验到上市所需时间及资金巨大,成功概率据称不超过12%,因此,投资者仍需警惕公司的产品研发成果及资金方面的压力。

公司此次发行6560万股,每股发行价为94.40-111.60港元,预计8月8日上市,考虑到国际巨头默克集团4倍左右的市销率,预计市场将给予百济神州5-6倍的市销率估值。(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP