雅生活服务(03319):藏在“1+N”里的“暖暖”

有意思的是,在各大房企争相转型,实现“1+N”发展的同时,背靠各大房企的物业股在把物管业务“1”夯实好的基础上,也在打造“1+N”的多元化布局,这也许就是此次雅生活服务(03319)半年报业绩最显着的特征了。

搭上资本快车的物业股,无疑迎来最好的时代,关于行业增长前景,已无需过多赘述。

智通财经APP注意到,雅生活服务于8月8日发布上半年业绩,其实早在7月份,雅生活就发布了业绩盈喜,预计盈利同比增长1.5倍,而最新公布的实际增长为近2倍增长。

雅生活为第一只公布业绩盈喜的物业股,近日碧桂园服务(06098)亦发表了业绩盈喜,预计上半年净利增超1.1倍,因此雅生活与碧桂园服务为港股上市物业股中仅有的发布盈喜的个股。

主业背靠两座大山——根基稳健

相比港股同业公司彩生活(01778)、中海物业(02669)一样,雅生活服务背后同样有大房企撑腰,并且是雅居乐及绿地两座大山,而且从在管面积来看,截止2018年6月30日,雅生活在管面积为1.091亿平方米,并不具备规模优势。

此外,智通APP了解到,雅生活服务未来物管面积增长目标:2020年管理面积3亿平方米,2022年约5亿平方米,即使是2020年达到3亿平方米,与截止2017年底,彩生活及碧桂园服务就分别高达4.4亿、3.3亿平米的合同管理面积相比,仍稍显逊色。

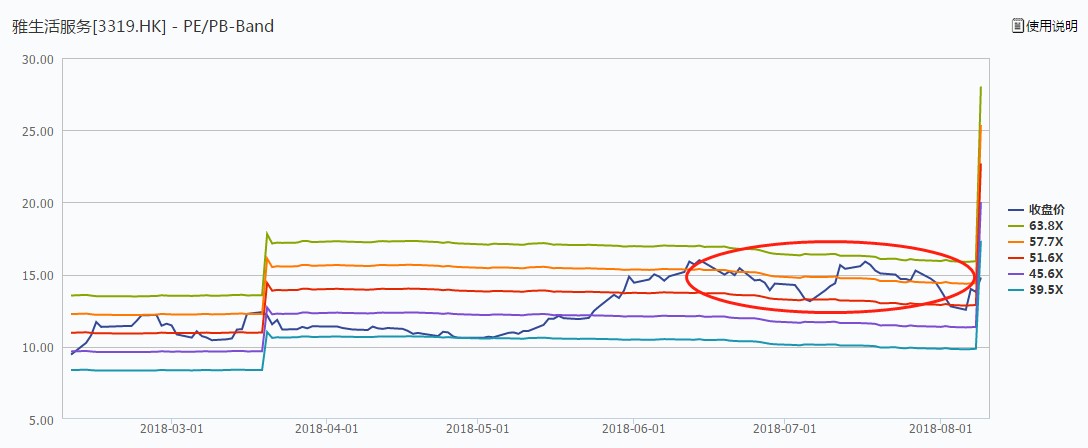

但是雅生活凭什么拥有高达56.9的动态市盈率(TTM)呢,且自6月份以来,其估值水平长期偏离50PE中枢位置,并且有不断上调之趋势?

智通财经APP认为,主要还是在于增速,并受益于加速扩展带来的超预期增长。

财报数据显示,截止2018年6月30日,雅生活合约面积为1.86亿平方米,同比增长47.2%;在管总建筑面积为1.09亿平方米,较截至2017年6月30日止增长52.8%,较截至2017年12月31日止增长39.3% ;在管项目累计达420个,在管项目覆盖中国27个省市及自治区。

这其中主要归因于依托雅居乐物业与绿地物业两大股东,截至2018年6月30日止,绿地控股给予的合约面积累计已达1880万平方米(截至2017年12月31日止为930万平方米),超过了战略合作中设定的面积。

根据此前协议,绿地控股同意在未来五年内每年交付不少于1000万平方千米的物业予雅生活服务管理。

值得一提的是,雅居乐集团(03383)于8月9日亦发布了盈喜公告,预计中期溢利同比增长超90%,其母公司盈利大涨,意味着更多的物业已完成结算,这也是雅生活业绩增长的重要砝码。

从上市以来,雅生活就明确表明,其未来物管业务扩张的主要方式为“三驾马车”:市场拓展、收购并购以及合资合作,通过“三驾马车”的驱动来进行外延式的增长。

截止2018年上半年,雅生活第三方的物业管理面积占比已接近56%,预计未来第三方占比还会持续提高。

智通财经APP注意到,雅生活物业管理服务毛利率上半年有一些下滑,去年该业务的毛利率水平大概是在32%,今年上半年降低至29%。

关于毛利率的降低,得从雅生活今年以来的两笔“小而美”的并购来看,其表现似乎并不如看起来那么美。

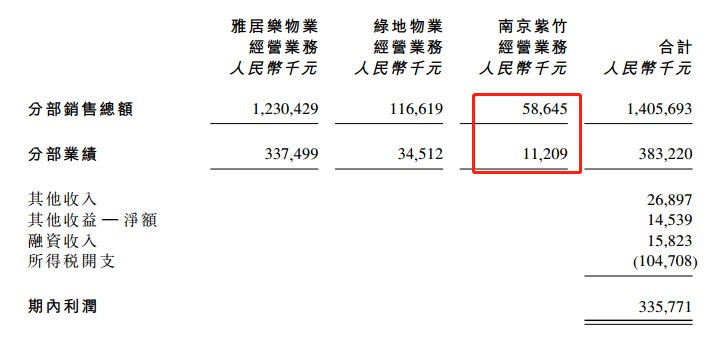

如上半年已实现并表的紫竹,毛利率只有19%。管理层表示,通过第三方的物业管理面积,包括收并购部分,同雅居乐及绿地获取的项目相比,其质量与收费标准有所不同,所以会拉低毛利率。

但是,未来雅生活会在第三方项目的运营管控方面会加大标准化信息化投入。因此,近期来看,雅生活在物管方面所呈现的还是一个规模化的增长。

尤其是下半年,其规模化增长确定性仍很高,且转化率也将提高。

据悉,今年下半年增加商业写字楼项目,以及并购企业中公共建筑项目也会转化更快,例如学校、医院、工业厂房、产业园区,按照这样的节奏未来会把管理面积、转化率迅速扩大。

另外,上半年收购的兰州城关物业有3000万平方米的面积,因为是七月份并购的,这次无法放在在管面积里,其业绩将于第三季度完成股权交割后进行并表,由此可预计下半年在管面积还会大幅提升。

据悉,兰州城关为西北地区成立最早、规模最大、面积最多、业态最广的物业服务企业,总合约管理面积逾 1700 万平方米。

截止2018年6月30日,雅生活现金及现金等价物为41.7亿元人民币(单位下同),较2017年12月31日增加32.9亿元,增长374.3%。

中泰国际保守估计,公司目前还有20亿左右用于收购,预计20亿可买入近2亿平方米的管理面积,只要收购节奏合理,相信可以实现 2020 年 3 亿平方米在管面积的目标。

非主营业务全面开花

前文提到,雅生活半年报中完美得体现了其“1+N”的多元化布局。

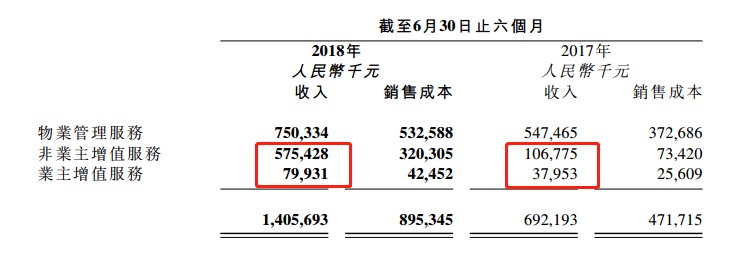

数据显示,截止2018年上半年,雅生活物业管理服务收入同比37.1%至7.05亿元,而非业主增值服务收入同比增长高达438.9%至5.75亿元,主要因为在这一年里开拓多种非业主增值服务,例如咨询、房屋验收;此外,业主增值服务收入亦同比增长110.6%至7990万元。

鉴于其多元化业务增速已完全超过其主营物管业务营收增长,因此有投资者提出质疑:非业主业务为增量业务,且与其主业物业管理业务相比,具备高周期性,因此该部分业绩不能与物业管理服务享有相同的估值。

此外,该部分业务三费占比更低,对净利润贡献较毛利更高,因此该部分业务估值对整体估值结论也有很大的影响。

但是智通财经APP认为,对于一个主营业务仍在快速增长,且新业务成为新的业绩增长点,多项业务开花仍处于上升趋势的公司来说,过多的计较其目前的估值水平,没有太大的意义。

智通财经APP在《下一个发盈喜的会是物业股吗?》一文中明确提出,物业行业的未来发展之道主要基于物业平台,打造“1+N”多元布局。“N”就是新的收入点或者新的服务点,怎么把这个布局打开。把“1”夯实好,把基础服务做好,同时能够开发更多的东西,把N做大,这是未来发展的简单逻辑思维。

而“N”主要指增值服务收取费用,包括业主增值服务(空间运营收入、房屋经纪、电商服务、社区金融、家政服务及养老服务等)和非业主增值服务(顾问咨询服务、案场服务、工程服务等)。

因此,科技化、智能化的物业管理将是提高运营效率和节约成本的重要手段。同时,手机APP也是物业企业主要O2O平台。

2017年百强企业实现智能化投入均值为716万元,较2016年提高49.8%,TOP10企业全部拥有自己的APP。人均管理面从2015年4539平提高至5913平,营业成本率也呈缓慢下降趋势。

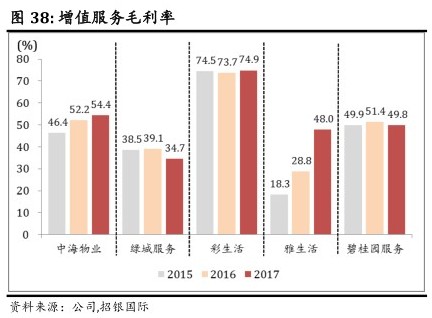

此外,与主要上市公司增值服务业务相比,采用2017年财务数据,雅生活增值服务毛利率也是增长的最快的。

在近日召开的业绩会上,雅生活高管表示将与雅居乐教育集团合作提供社区教育服务;提供社区食堂、社区快递等服务;将发挥雅居乐旅游地产的优势,发展长短租公寓;探索居家养老服务。机构也都纷纷看好雅生活规模扩张阶段将探索的社区经济价值。

大摩称,雅生活上半年业绩胜预期为物管股首选,主要受惠于非物业客户的增值服务收入提升、毛利率提高至36.3%,重申 “增持”评级,并将目标价上调至21.6港元。

招银国际表示,增值服务板块的利润率明显高于基础物业服务,是未来利润增长主要动力,但由于增值服务开展时间普遍较短,应该关注增长和商业模式。

中泰国际认为,雅生活目前估值低于同业碧桂园服务的30倍以及中海物业的18.5倍,建议投资者逢低买入。

据彭博估计,雅生活服务的净利润预计在2018年和2019年分别达到6.68亿元(每股收益0.50元)和10.04亿元(每股盈利0.75元),同比增长130%和50%。公司目前股价约25倍2018 年市盈率,16倍2019年市盈率,而未来两年每股盈利复合年增长率为47%。

因此,雅生活的估值对长线投资者仍具备吸引力,且伴随着其社区经济战略的落地,新的盈利增长点将持续爆发,未来业绩增长前景不容小觑。

扫码下载智通APP

扫码下载智通APP