手机亏损收窄&PC和智能设备重拾增势,联想(00992)拐点已至?

本文来自中金公司的研报《联想集团增长提速,利润率改善;上调至中性》,分析师为钱凯、赵丽萍、陈真洋。

投资建议

我们上调联想集团(00992)评级至中性,将目标价从3.5港元上调43%至5.0港元,主要反映增长提速和利润率改善。理由如下:

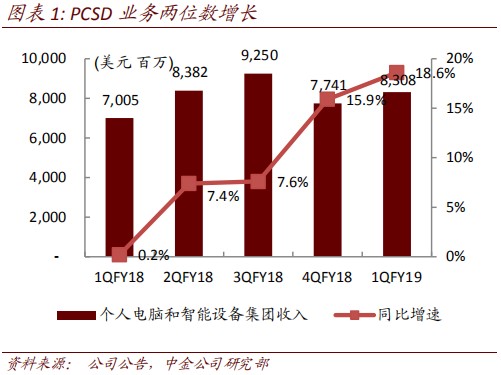

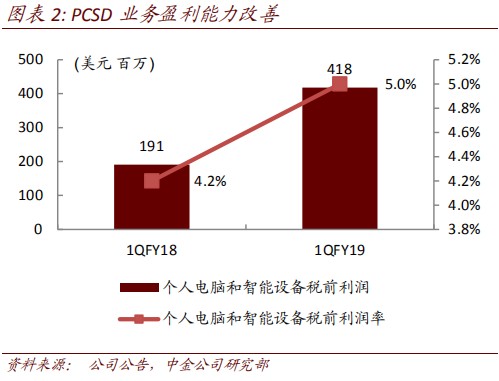

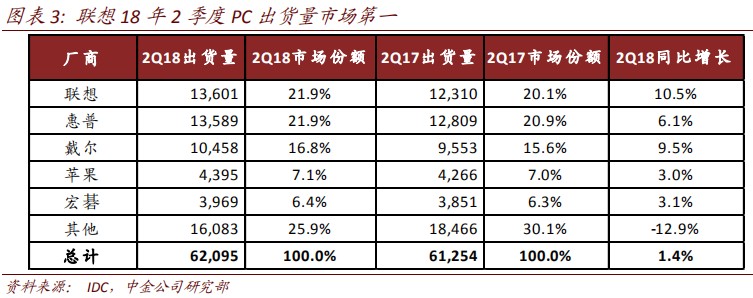

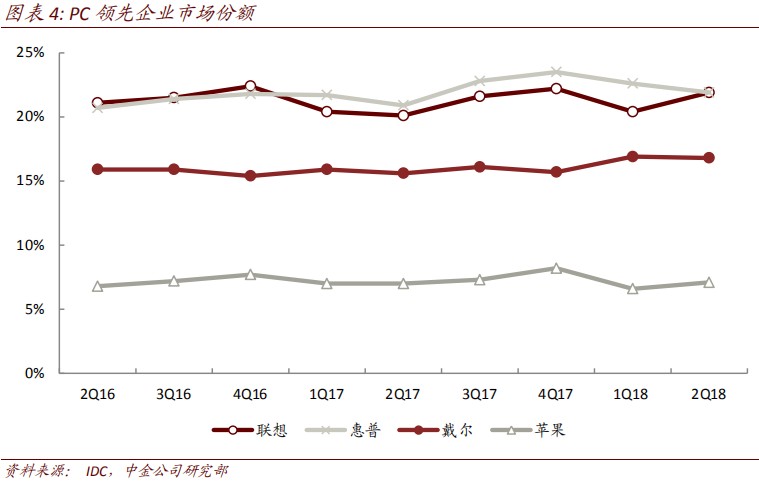

PC业务维持强劲。PC收入同比增长18.6%,主要由于出货量同比增加约10%(高出市场增长约9个百分点)以及均价同比上涨约8%。我们预计FY19年PC出货量维持个位数增长,均价同比增长约5%,主要考虑:1)市场持续整合,联想收购富士通进一步提升市场份额;2)产品结构改善,中高端产品线销量增长更快(主要是商务本、游戏本和工作站)。同时,我们预计运营改善有望带动PC业务税前利润率维持在5%。

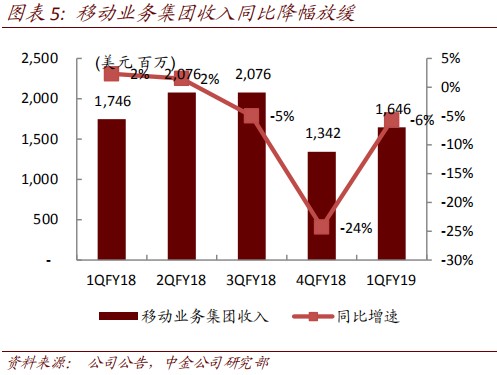

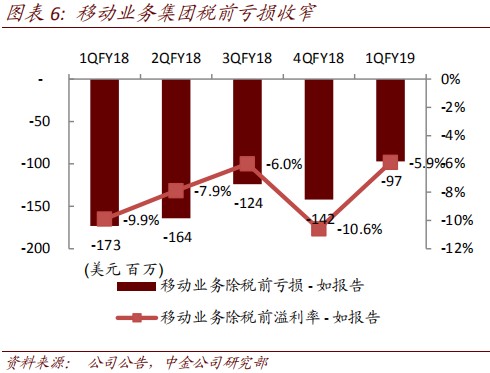

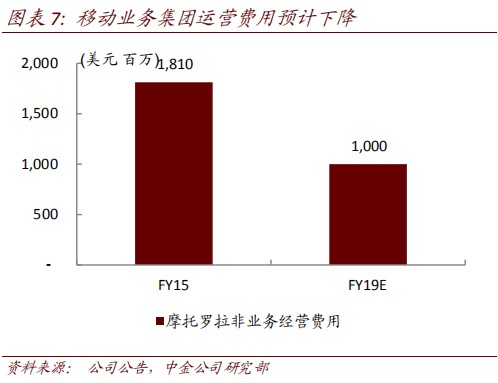

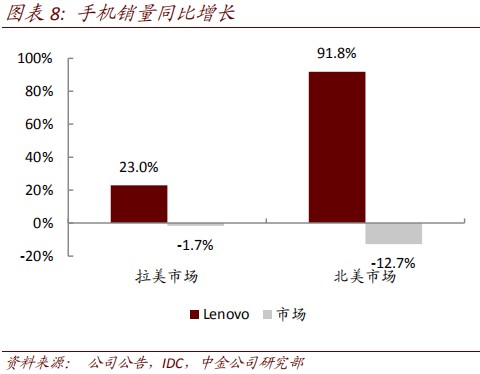

手机业务焦点从销量转为盈利。联想战略性地收缩手机业务版图,聚焦于有渠道竞争优势的个别市场(主要是北美、南美和欧洲),希望在稳定销量的同时实现有效地减亏。1QFY19手机出货量和收入分别同比下降8%和6%,但运营费用同比下降28%,税前亏损同比减少44%。我们预计FY19年手机收入持平,预计税前亏损有望同比收窄50%。联想此举与我们之前观点一致,减少手机对PC和服务器等优势业务的拖累。

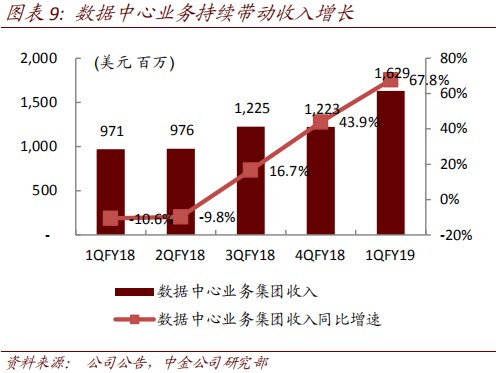

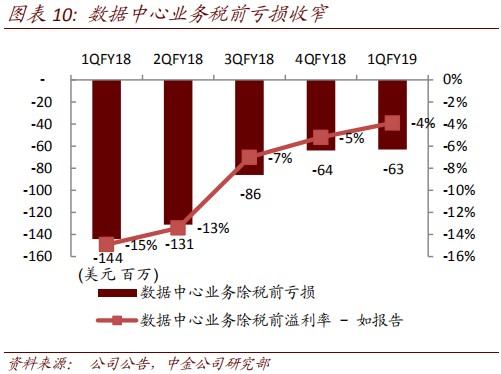

服务器业务显著改善。FY1Q19收入同比增长68%,出货量同比增长约50%,销售均价也增长约20%,主要由于高性能计算机产品及软件定义产品增长强劲。通过在全球供应链和渠道方面的优势,联想获取了BAT、FANNG等大客户,持续提升市场份额。我们预计FY19年服务器收入同比增长27%,税前亏损有望同比收窄50%左右。

我们与市场的最大不同?1)更加看好联想集团PC和服务器业务的复苏与增长;2)手机业务战略调整,提升盈利能力。

潜在催化剂:1)PC和服务器业务维持稳健增长;2)新战略带动利润率持续改善。

盈利预测与估值

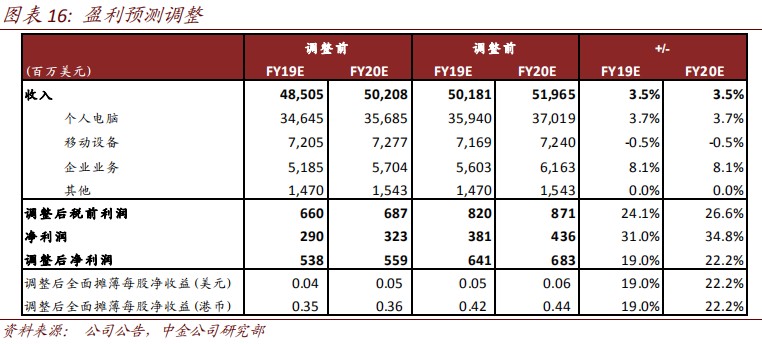

上调FY19和FY20年收入预测3.5%至502亿美元和520亿美元,上调调整后净利润预测19.0%和22.2%至6.41亿美元和6.83亿美元。市场竞争和贸易摩擦仍有潜在风险,但季度业绩表明增长和利润率均呈现良好势头。上调评级至中性,将目标价从3.5港元上调43%至5.0港元,基于12倍FY19年调整后市盈率,对应9%上行空间。当前股价4.6港元对应11倍FY19年调整后市盈率。

风险

市场竞争激烈;全球贸易和经济不确定性

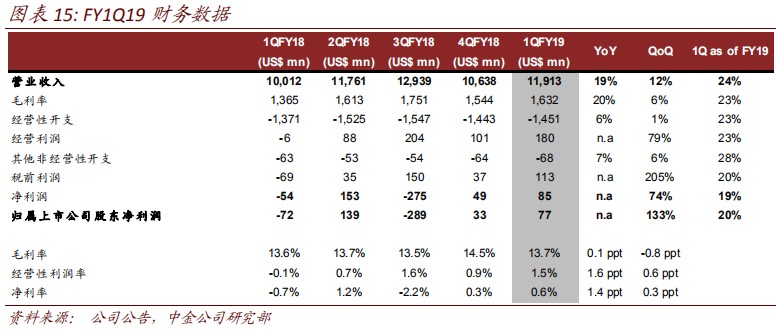

FY1Q19增长再提速

个人电脑和智能设备(PCSD)业务重拾增势。联想集团PCSD业务持续稳健增长,主要由于公司PC市场领先地位,PC收入同比增长18.6%至83.08亿美元。IDC数据显示,联想集团18年2季度(即公司1QFY19)PC出货量重回市场第一。

手机业务亏损收窄。手机业务产品结构优化带动拉美和北美市场强劲增长,成本结构改善。1QFY19移动业务收入16.5亿美元,同比降幅收窄,税前亏损收窄至9700万美元。

FY1Q19数据中心业务收入16.29亿美元,同比增长67.8%,主要由于公司将业务重心转移至高性能计算产品。随着公司持续巩固市场领先地位,我们预计数据中心收入有望持续提升,服务、存储和网络服务持续增长。

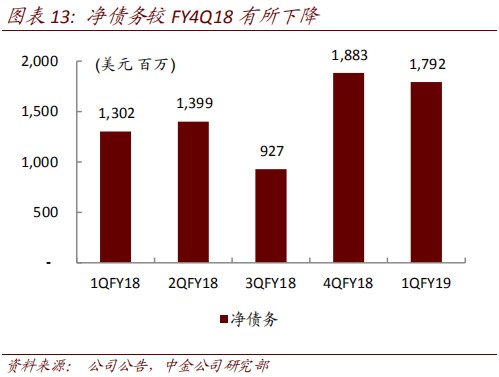

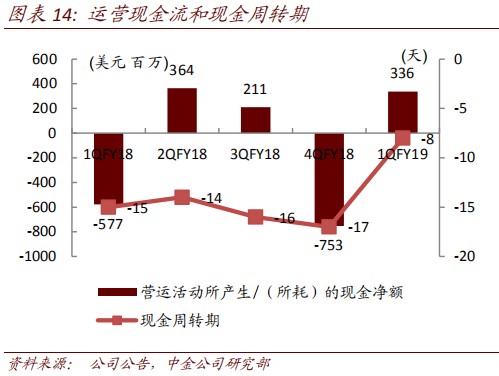

财务状况改善

财务状况较FY4Q18有所改善。联想收入连续四季度维持同比增长,FY1Q19集团整体收入同比增长19%至119亿美元。成本结构持续改善,费用收入占比从13.7%下降至12.2%。

(编辑:王梦艳)

扫码下载智通APP

扫码下载智通APP