新兴市场:风险传导路径以及下一个可能的风险点

本文来自“Kevin策略研究”微信公众号,作者为刘刚、董灵燕。

4月份发生在阿根廷以及近期在土耳其卷土重来的金融市场剧烈动荡都在不断提醒我们,新兴市场在今年全球整体资产价格波动加大和复杂多变的宏观环境下,似乎正在面临越来越多的“麻烦”,而且到目前为止挑战可能仍未完全结束。我们在此前一系列报告中对包括阿根廷和土耳其在内的新兴市场所面临的问题和背后原因都做出了分析、并提示在强美元和资金流出下,短期仍可能会面临一定压力。

当前,投资者更关心的是,若情形进一步恶化(例如美元走强和资金流出继续),还有哪些市场可能成为下一个风险点;另外,发生在一两个市场的动荡是如何影响到整体新兴市场的,其影响逻辑和传导路径是怎样的?就此,我们将在本文中做出分析。

如果美元走强和资金流出继续,下一个风险点可能来自哪?

为了回答这个问题,我们首先需要搞清楚新兴市场“麻烦”出现的原因。简言之,可以归纳为外部挑战和内部问题两个方面,具体而言:

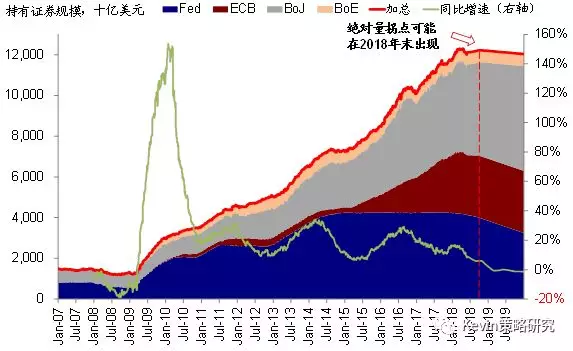

-外部挑战,这一轮新兴市场之所以再度面临“麻烦”的大背景是今年以来离岸美元流动性的进一步收紧(美国企业在税改后海外资金大量回流以及财政部加大国债供给导致年初以来Libor一度快速上行;美联储加息与缩表进程也在加速推进)、甚至全球流动性拐点的临近(全球四大主要央行QE资产购买总量在2018年下半年可能出现绝对规模上的拐点);同时叠加4月中旬以来美元指数的再度走强。

外部环境的变化、特别是4月中之后美元走强导致的新兴市场本币贬值和资金流出使得部分新兴市场原本就存在但被此前相对温和外部环境所掩盖的问题得到进一步暴露甚至恶化,直接冲击了基本面脆弱的“薄弱环节”,如阿根廷和土耳其(请参见《阿根廷:“双赤字”持续加剧,强美元雪上加霜》);而其他新兴市场在这一背景下因为投资者情绪和资金流向的影响也难免不受到波及。从历史长周期的经验来看,这也是为什么美元走势往往和新兴市场表现成反向关系的主要原因。

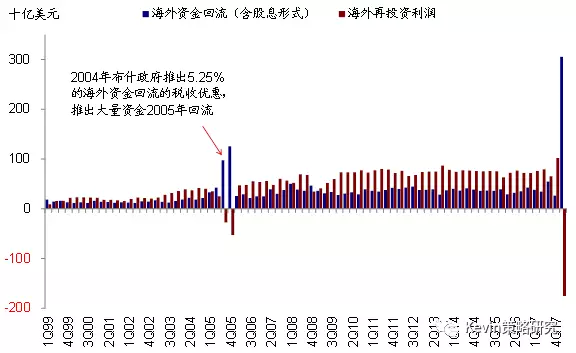

去年通过的税改法案促进美国企业存留在海外的资金大量回流

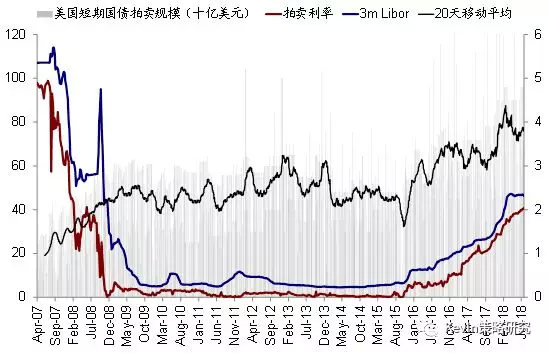

年初以来,美国财政部加大短债供给,一定程度上推升了Libor利率

美联储今年已经加息两次,预计仍将有两次加息

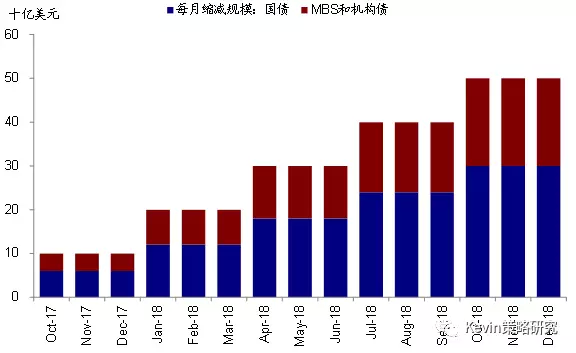

缩表仍在按部就班推进,7月之后每月缩表规模将达到400亿美元(180亿国债、220亿MBS和机构债)

全球四大主要央行QE资产购买总量在2018年下半年可能出现绝对规模上的拐点

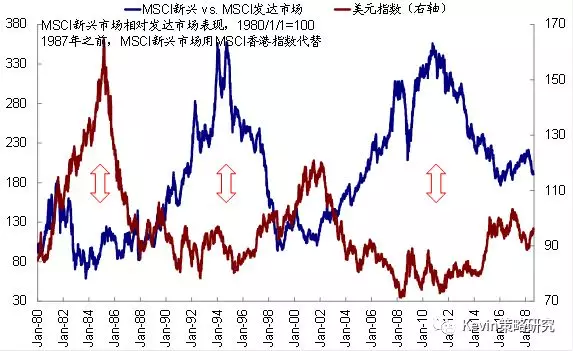

从历史经验与规律看,美元与新兴市场表现往往呈反相关关系

-内部问题,虽然外部环境的变化是一个直接挑战和催化剂,但部分新兴市场自身存在的内部问题才是在外部压力上升时爆发风险的根源所在,这也正是整体新兴市场都受到波及、但内部分化同时也在加大的主要原因。在自身经济基本面状况(如短期增长、通胀)、抵御外部风险的能力(如外汇储备、经常账户、财政状况)、以及对外部的依赖程度(如外币负债、石油进口)等三个维度的五个指标。不管从上述各个维度来看,当前已经暴露风险的土耳其和阿根廷都是两个“薄弱环节”的典型代表。

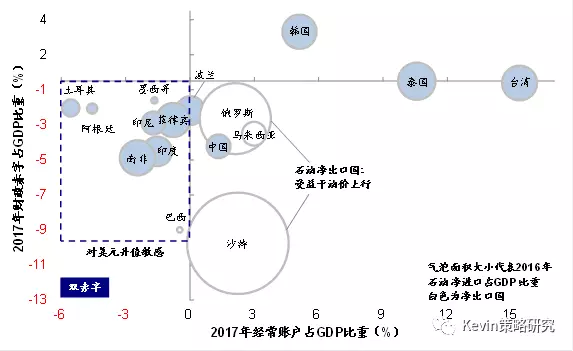

因此,如果假设外部环境接下来进一步转差的话(如美元维持强势或者资金持续流出),那么从上述提到的内部基本面的脆弱性和对外风险敞口的角度来看(如经常账户与财政“双赤字”、依赖外部融资但外汇储备覆盖不足、对石油进口依赖度高、以及国内政治环境的不确定性),南非、巴西、智利、印尼、甚至印度都是可能需要重点关注的风险点。从市场反应来看,上述这些也恰恰是近期本币汇率贬值较多同时股债受到冲击、以及CDS衡量的违约风险上升较多的市场。

经常账户与财政“双赤字”国家在外部风险上升、资金流出的背景下更易受损;而对石油进口依赖度较高的市场(气泡大小衡量)在油价上行时会使得经常账户逆差和通胀都面临更大的压力

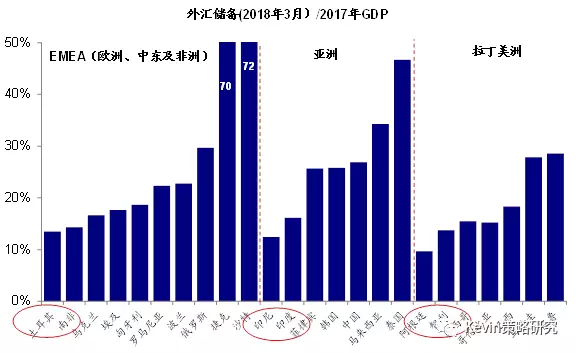

比短期融资需求来看,外汇储备覆盖率不足的市场更容易受到冲击

外汇储备相对较少的市场,由于缺乏应对充足的应对手段,会面临更大的麻烦

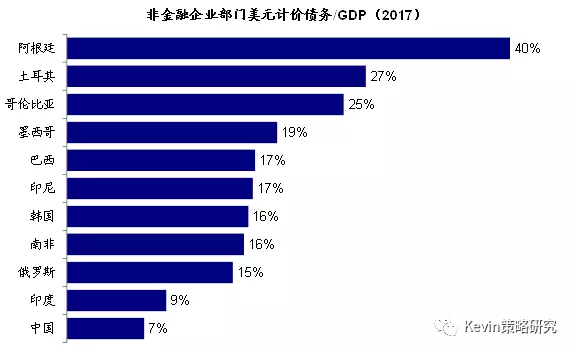

阿根廷与土耳其的非金融企业部门美元计价债务占GDP的比例最高

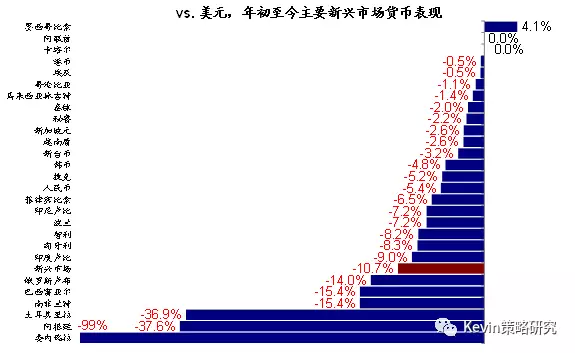

年初以来,除委内瑞拉外,土耳其里拉、阿根廷比索、以及南非兰特兑美元的贬值幅度最大

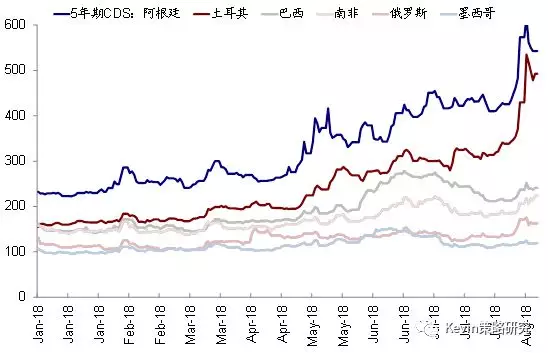

阿根廷和土耳其衡量违约风险的CDS近期大幅攀升

局部风险对整体新兴市场的影响逻辑和传导路径

从近期的市场表现中我们不难看出,发生在土耳其和阿根廷的局部风险对其他新兴市场也都会或多或少得产生一定波及,即便是那些对土耳其和阿根廷直接的贸易和金融敞口都较为有限的市场。之所以会出现这种情形,是因为从总的资金管理规模上看,与发达市场基金有所不同的是,全球对于新兴市场的配置中,占主导的资金是将整体新兴市场作为一个资产类别、而相比之下配置到具体细分市场和区域的资金量占少数,因此这是往往局部风险也容易影响到整体新兴市场的主要原因。

根据EPFR最新的统计数据显示,当前全部新兴市场股票型基金的资产规模为1.1万亿美元,其中将新兴市场作为一个整体的资产类别的配置基金规模为6239亿美元,占比57%,远比亚洲除日本基金(4342亿美元)、中东非洲基金(404亿美元)、以及拉美基金(338亿美元)规模要大的多。债券型基金更是如此,在所有3740亿美元新兴市场债券型基金中,以新兴市场债市作为一个整体资产类别的基金规模为2666亿美元,占比71%,远高于其他区域和细分市场的基金规模。

在全部新兴市场股票型基金1.1万亿美元的资产规模中,新兴市场整体的基金规模为6239亿美元,占比57%,远比亚洲除日本(4342亿美元)、中东非洲(404亿美元)、以及拉美(338亿美元)基金规模大的多

债券型基金更是如此,在所有3740亿美元新兴市场债券型基金中,以新兴市场债市作为一个整体资产类别的基金规模为2666亿美元,占比71%,远高于其他区域和细分市场的基金规模

具体而言,局部风险影响整体新兴市场的逻辑和传导路径主要体现在以下两个方面:

-投资者情绪。投资者情绪是风险传导最为直接的路径。由于新兴市场普遍被会视作是相对高风险的资产类别、且如上文所说将新兴市场资产作为一个整体资产类别的资金占主导地位,因此局部的风险很容易影响投资者对于整体新兴市场资产的情绪。

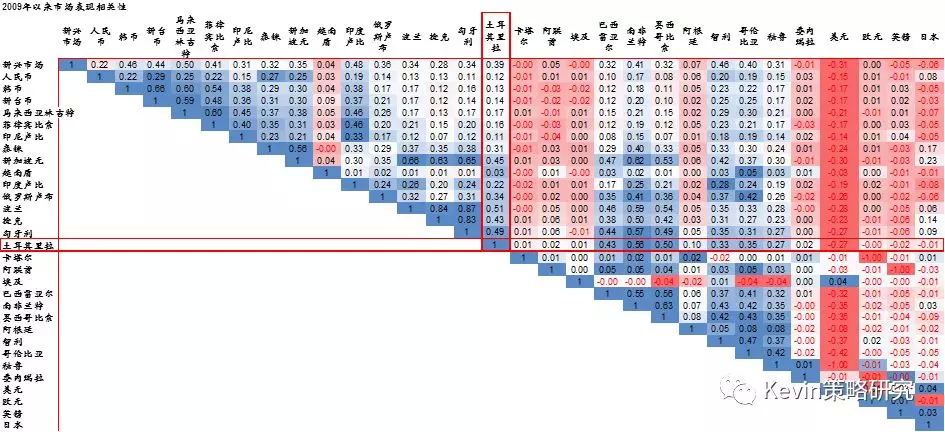

我们通过对比主要新兴市场货币和市场表现之间的相关性可以发现,以土耳其为例,同属于新兴市场的南非、巴西、墨西哥、俄罗斯卢布、印度卢比等之间的相关系数要明显高于与土耳其地理位置更近且有更多贸易和金融敞口的欧洲金融市场。

全球主要新兴与发达股市的历史相关性

全球主要新兴与发达市场汇率的历史相关性

-资金流向。资金流向是影响新兴市场的第二个传导路径。如果因为风险不断上升和投资者情绪恶化导致资金减少对新兴市场配置的话,整体新兴市场基金特别是被动型基金的配置减少会导致所有新兴市场都会出现资金流出;而资金流出的本身,如果幅度过大且持续较久的话,又会加大对流出地的新兴市场资产压力、甚至国内金融体系的不稳定性,特别是那些对外部资金较为依赖的市场而言。

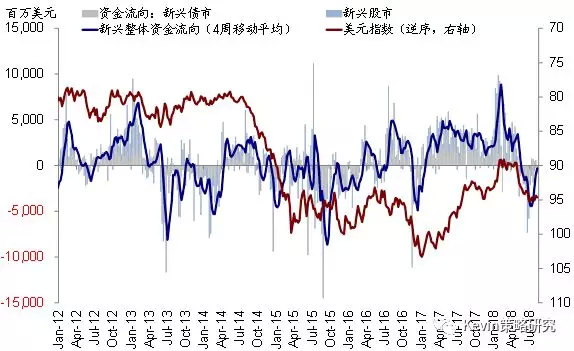

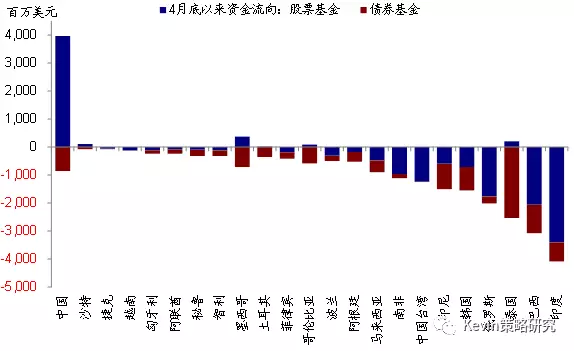

同样,参照EPFR的统计数据,自4月份以来,新兴市场股票和债券都出现了持续的资金净流出,幅度分别为147和159亿美元。但与2017年初以来新兴市场累积流入的724和1206亿美元的资金净流入相比,4月以来的资金流出幅度依然是微不足道的,因此如果在极端情形下,资金仍不排除存在流出空间。新兴市场内部,近期资金主要流出印度、巴西、泰国、俄罗斯等国。

与2017年初以来新兴市场累积流入的724和1206亿美元的资金净流入相比,4月以来的资金流出幅度依然是微不足道的

4月中旬以来,随着美元的持续走强,新兴市场股债都出现较为明显的资金流出

新兴市场内部,近期资金主要流出印度、巴西、泰国、俄罗斯等国

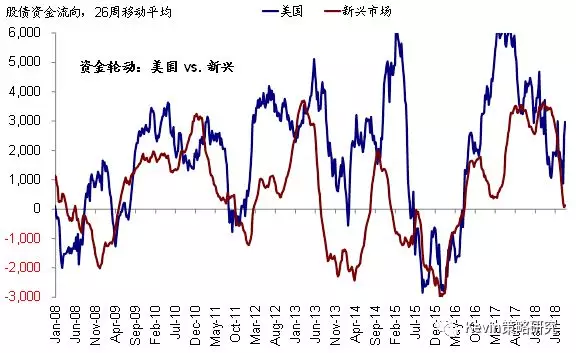

美国与新兴市场之间的资金轮动:近期明显流出新兴,部分回流美国股债

综合上文中的分析,我们不难得出结论:1)如果美元继续维持强势或资金持续流出的话,在土耳其和阿根廷之外,部分基本面脆弱的市场如南非、巴西、智利、印尼、甚至印度都是需要密切关注的潜在风险点;2)在这一情形下,通过投资者情绪和资金流向变化的传导路径都有可能对整体新兴市场资产产生一定压制。

因此,我们目前依然维持下半年美国>日本>欧洲>新兴的这一排序、以及目前在我们海外配置组合中对新兴市场相对标配的建议不变,直到我们观察到更为明确的美元和资金流出压力的释放、以及更重要的基本面更为明显的好转信号。不过,虽然新兴市场资产普遍都会受到一定影响,但内部的分化也在加大,基本面稳健且抵御风险能力较强、有改革和政策刺激预期、以及投资者更为青睐的市场受到的扰动可能较小。(编辑:王梦艳)

扫码下载智通APP

扫码下载智通APP