中银航空租赁(02588):弱周期性的纯美元资产

本文来自“非银观点”微信公众号,作者为邵子钦、薛姣。原标题为《中银航空租赁(02588):弱周期性的纯美元资产,维持“增持”评级》。

2018H1业绩健康增长。

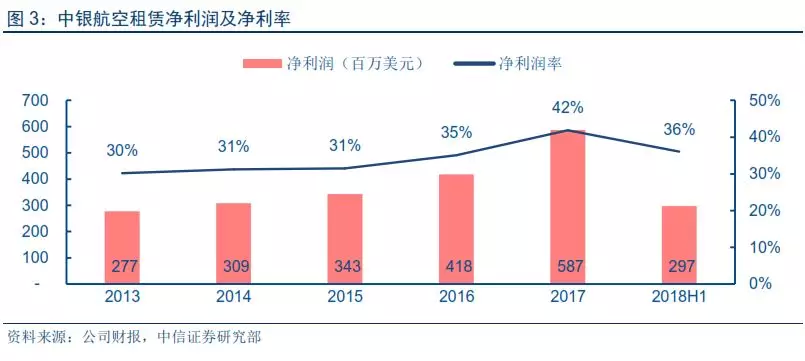

公司上半年总收入8.25亿美元,同比增长23.0%;核心收入来源租赁租金收入7.53亿美元,同比增长24.1%。净利润2.97亿美元,同比增长23.7%。增长主要源于:1)自有机队规模扩至295架。飞机账面净值达到143.03亿美元;2)净租赁收益率8.5%,较2017年末提升0.1pct;3)受美国减税措施影响,实际税率9.8%,较2017H1下降0.8pct。

航空需求,专业壁垒及已签订单确保增长可持续。

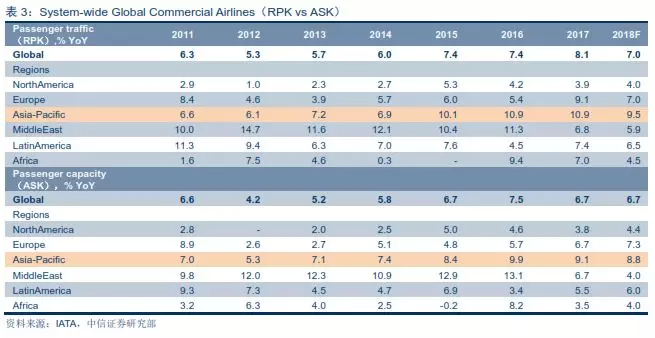

①公司服务于全球35个国家和地区的88家航空公司,亚太占比最高。2018H1租金收入54%和账面净值52%来自于亚太地区。飞机租赁业务本质受全球航空客运需求驱动。IATA预计2018年全球收入客公里(RPK)增长7.0%,亚太地区增速预计将达到9.5%,是全球增速最快的区域。

②经营性飞机租赁业务具备专业和资本双门槛。公司是全球第5大飞机租赁公司,高管团队平均拥有25年行业经验。中国银行作为大股东的信用背书为其带来低资金成本(3.1%)和高净利率(36.0%)。

③短机龄(3年)长租约(8.3年)的业务模式和在手订单使其拥有长期稳定的收入预期。2018年中期已承诺收入储备达147亿美元,订单簿内尚有163架飞机待交付。2018年已承诺资本支出35亿美元,预计全年资本支出达40亿美元,未来2-3年将保持稳定。

风险因素可控,宏观环境影响有限。

①空客因发动机延迟交付可能使公司下半年交付集中于第四季度。截至6月末公司可用流动资金39亿美元可有效应对流动性压力。

②公司飞机组合机龄短,二手市场波动性小;航线适应度高的单通道(A320和B737)在自有机队和已订购飞机数量中分别占比84.7%和90.8%,二手市场流动性好;当前机队市值的平均估值较账面价值溢价11%,可提供额外的安全垫。即使二手飞机市价波动,对公司资产质量冲击较小。

③公司仅服务于拥有20架飞机以上评级良好的航空公司。土耳其主要客户收入以欧元计价,且还款记录良好,新兴市场局部风险爆发可控。

④由于公司中立地位,且无向中国客户交付波音飞机计划,中美贸易战对业务影响极其有限。若贸易战长期持续,IATA预测到2023年,相较于中性假设全球航旅量将减少3.4%,属于可承受范围。

具有较强防御属性的纯美元资产,维持“增持”评级。

预计2018/2019/2020年EPS分别为0.86/0.95/1.02美元,BVPS分别为6.13/6.83/7.59美元,ROE分别为14.8%/14.6%/14.2%。对应PE估值分别为8.1/7.3/6.8倍,PB估值分别为1.14/1.02/0.92倍。基于公司未来收入及增长的确定性,考虑其作为纯美元计价的优质资产以及多元化的全球运营,当前估值处于合理区间,具有较强的防御属性,维持“增持”评级。

上半年业绩健康增长,机队稳健扩张

2018H1净利润同比增长24%

中银航空租赁2018H1总收入8.25亿美元,同比增长23.0%。收入增长主要来自:

核心收入来源租赁租金收入7.53亿美元,同比增长24.1%。自有机队规模扩至295架。飞机账面净值达到143.03亿美元,较2017年末增长4.7%。

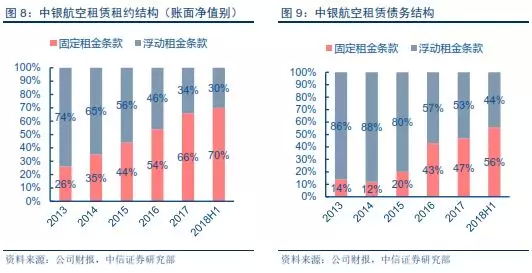

净租金收益率8.5%,较2017年提升0.1pct。随着固定利率租赁组合占比提高,公司固定利率债务比例和利率套期的比例和数额上升。另一方面,受LIBOR上升影响,浮动利率债务成本上浮。2018H1公司平均债务成本增至3.1%(vs 2017年2.8%),但租金收益率也升至10.8%(vs 2017 10.5%)。通过向客户转嫁以及对冲不匹配利率敞口,盈利能力保持稳定。

利息及手续费0.29亿美元,同比增长107.5%。得益于PDP业务增长,交机前付款0.24亿美元,同比增长126.2%,预计全年增速有望维持。这抵消了出售飞机收益净额下滑的影响。公司2018H1出售飞机18架,收入0.37亿美元,同比下滑23.3%(vs 2017H1出售19架,收入0.48亿美元)。

2018H1税后净利润2.97亿美元,同比增长23.7%。主要得益于运营成本控制得当和美国税率降低的影响:

整体成本费用率稳定于60.1%,运营成本控制良好。融资成本上升影响部分被未计提减值损失所抵消,剔除人力和折旧后,运营成本同比增长15.7%,低于收入增速。

实际税率9.8%,较2017H1下降0.8pct。主要受益于美国2017年12月减税措施,联邦公司税率自35%下降至21%。

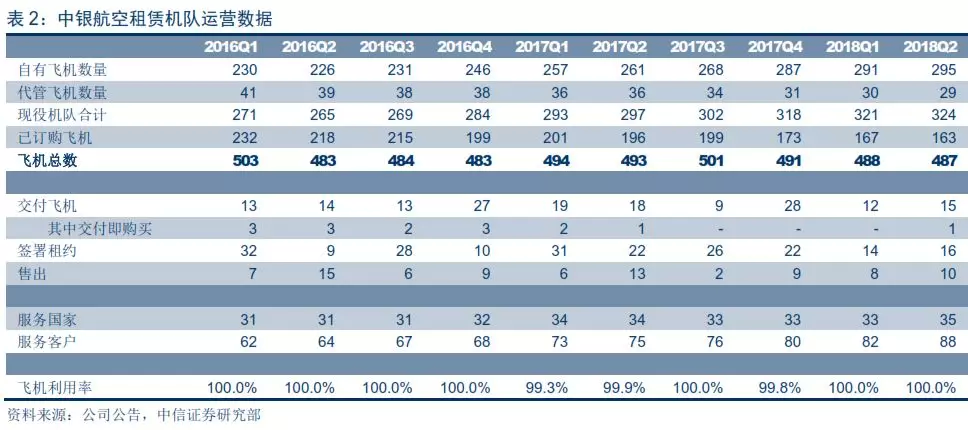

机队扩张保持稳健,预计全年交付58架

自有机队规模扩充至295架,交付节奏符合指引。截至2018年6月末,本年飞机交付数达到27架,包括1架客户在交付时购买;出售18架,包括最后5架E190系列;自有机队规模净增8架。根据“公司指引”,下半年预计交付27架。由于空客受发动机短缺影响出现延迟交付情况,预计第三/四季度交付比例分别为指引的1/3和2/3。

持续优化平均机龄,机队使用率保持100%。截至2018年6月末,中银航空租赁自有机队经账面净值加权后平均机龄3年,平均剩余租期8.3年。自有和代管机队服务于35个国家和地区的88家航空公司,进一步丰富了下游客户的多样性。2018年间计划交付的飞机已100%确定承租人,组合利用率为100%,航空公司客户的现金收款率为99.5%。

航空需求,专业壁垒及已签订单确保增长可持续

全球航空需求增长稳定,亚太市场增速居前

全球需求稳健增长,飞机供需相对均衡。经营性飞机租赁业务本质受全球航空客运需求驱动。根据国际航空运输协会IATA数据,预计2018年收入客公里(RPK)增长7.0%,连续第7年高于长期增长趋势。其中亚太地区增速预计将达到9.5%,是全球增速最快的区域。从全球航空业可用座公里(ASK)及收入客公里(RPK)看,飞机供(ASK)需(RPK)两侧同比增速匹配性较好,除北美市场外需求侧增速均高于供给侧。

中银航空租赁亚太地区占比最高,全球相对均衡。2018H1公司54%的租金收入来自于高成长的亚太地区,亚太地区的飞机账面净值占比52%。在需求高增长地区的资产布局为公司带来快于同行的收入增长。同时,服务于35个国家和地区的88家航空公司使得公司资产配置呈现全球均衡特点,降低受单一市场冲击的波动风险。

专业壁垒+经验团队+独特模式构建核心竞争力

全球第5大飞机租赁公司,亚洲最大飞机经营性租赁公司。飞机经营性租赁公司从飞机制造商购入飞机,出租给航空公司,收取飞机租金回报。飞机所有权及剩余价值处置归属租赁公司。租赁公司的资产主要是飞机设备,风险在于飞机减值。经营性租赁要求租赁公司具备对航空产业的判断力和运作管理飞机的能力,业务具有较高的产业属性。另一方面,飞机租赁是资本密集型行业,持续需要资金购入新飞机以补充或替换现有机队的飞机。资本壁垒进一步提高了这一行业的准入门槛。

高管团队平均拥有25年行业经验,股权激励强化团队竞争力。公司执行董事兼行政总裁Robert James Martin负责公司日常管理,拥有29年的飞机及租赁经验,担任CEO已满20年。彭添发担任公司首席财务官,并在新加坡航空有工作经验,任公司CFO超过20年。公司首席运营官David Walton拥有超过30年的航空融资及租赁业务经验。自2017财年开始,公司长期激励计划从纯现金计划转变为现金与股票组合,第一次授予于2018年5月完成。

集中高效运营短机龄机队,剩余租约8年锁定未来现金流。飞机制造技术进步使得新机型在油耗、排放、航程和承载方面持续改进,老机型飞机价值会受此冲击,飞机机龄短的机队减值风险相对较小。2018H1中银航空租赁加权机龄仅3年,平均剩余租约期限8.3年。飞机租赁长期且有明确到期时间的业务模式,使得租赁公司可提前安排续租和转租。这一方面为公司带来长期稳定的收入预期,另一方面使得飞机的利用率(实际租赁天数/可供租赁天数)几乎维持100%。

股东背书提供盈利安全边际

股东信用背书带来低负债成本优势和高盈利能力。租赁虽然是资产驱动型业务模式,但融资能力对资金成本和流动性风险管理具有决定性作用。公司2006年被中国银行全资收购,大股东背景提升了公司的信用评级。穆迪和标普给予公司的信用评级为A-,评级优势带来了低成本的资金。飞机租赁收入相对标准化,利润率取决于成本控制能力,财务成本是影响利润率的核心因素。2018H1中银航空租赁与可比公司AerCap/Air Lease的财务成本率分别为19.7%/23.2%/20.3%,税前利润率分别达到39.9%/22.1%/37.1%。叠加税率影响,2018H1中银航空租赁/AerCap/Air Lease归母净利率分别为36.0%/29.0%/21.5%。

承诺收入与资本支出支撑业务长期稳健增长

租赁租金收入占比达91.4%,推动收入长期稳健增长。2013-2017年CAGR为12.4%,推动总收入自8.04亿美元增长至12.84亿美元。由于租赁物标准化程度高,公司净租赁率稳定于8-8.5%之间。我们预计在美元加息通道中,随着公司固定租约比例持续提升,公司净租赁率将保持稳定。在现有机队承诺收入基础上,租赁租金收入主要依赖于未来机队规模扩张速度。

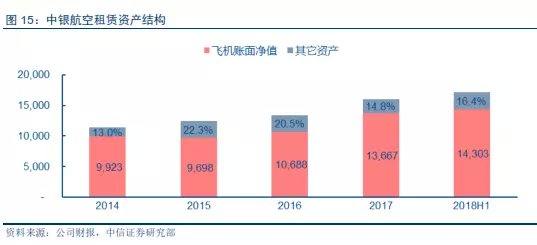

2018年中期已承诺收入储备达147亿美元。6月末公司自有机队规模295架,当前飞机组合平均剩余租期达到8.3年,其中79.8%的飞机租约到期日在2024年及之后(经账面净值加权)。2018H2/2019/2020年到期占比分别为0.2%/2.2%/1.6%。截至2018年中期,公司已签租约承诺收入继续接近150亿美元(自有机队121亿美元,计划交付25亿美元)。

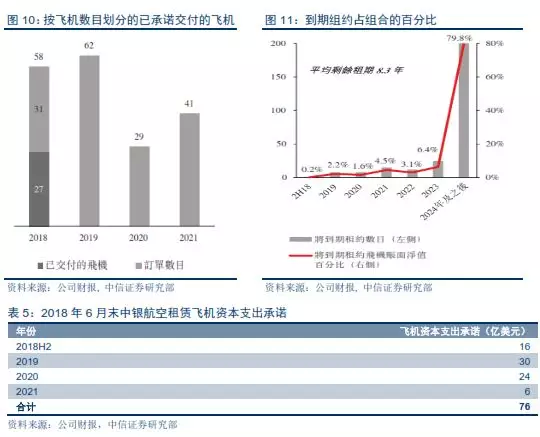

预计全年资本支出达40亿美元,未来2-3年将保持稳定。2018H1公司资本支出19亿美元,全年已承诺资本支出35亿美元。截至2018H1,公司订单簿内尚有163架飞机的购买承诺,已承诺资本支出76亿美元。这将推动未来2-3年公司机队组合保持稳定增长。根据公司指引,2018H2/2019/2020/2021年已承诺交付飞机数分别为31/62/29/41架。我们预计2018/2019/2020年公司自有飞机数量分别为309/334/349架。

风险因素可控,宏观环境影响有限

延迟交付流动性承压,现金充裕可有效应对

空客因发动机延迟交付可能影响公司下半年交付进度。今年2月由于PW1100G发动机出现故障,空客公司停止交付由普惠公司(Pratt&Whitney)齿轮传动涡扇发动机所驱动的A320neo客机。尽管在6月时空客高层重申了2018年交付约800架飞机的目标,但前提是发动机制造商能兑现他们的承诺。管理层预计下半年的交付将集中于第四季度。

公司充裕现金流将有效缓冲交付节奏带来的流动性压力。我们预计交付节奏自第三/四季度分别1/2变为第三季度1/3,第四季度2/3后,公司的流动性压力会大于原有计划。但考虑到公司一贯优秀的现金管理能力,将为上述状况提供有效应对手段。截至6月末,公司可用流动资金39亿美元,包括4.1亿美元的现金及定期存款,以及35亿美元的未提取循环贷款授信。

组合流动性较好,二手飞机减值波动冲击小

飞机账面价值与市场价值存在差额。飞机设备按照购入价值折旧后会计记账,行业通行方法是按照残值率15%和25年使用期限直线法折旧,即“年度折旧/飞机购入价值=3.4%”。现实情况下,二手飞机价格波动,取决于供求情况。机龄越长的飞机波动性越大。以核心机型A320-200为例,2010年-2018年6月,5年机龄市场价值波动范围为-8.60%-13.60%,10年机龄为-9.67%-17.45%,15年机龄为-20.69%-24.38%。(波幅为最大值/最小值相对于均值)

出售飞机使得公司需面临二手飞机减值风险。公司专注短机龄的运营战略使其一般较少持有10年以上机龄的飞机。一般12年租约的飞机在第8年左右即着手安排出售。预计未来3年公司每年出售飞机数量在30-35架。2018H1公司飞机账面净值143.03亿美元,占总资产的83.6%。以权益乘数4.29计算,若二手飞机市值向下折让5%,总资产折让4.2%,净资产真实波动幅度达到17.9%。账面价值和市场价值之间的差额使得PB估值中枢会随着二手飞机价格波动。

机龄短+风格谨慎+溢价安全垫,PB相较同业更加稳健。

-短机龄波动性和减值风险小,相应的净资产波动风险更小。公司是全球机龄最短的经营性飞机租赁公司之一(3年),短于可比公司AerCap(6.6年)和Air Lease(3.8年)。

-公司机队投资风格一贯趋于谨慎,今年上半年基于对该机型未来残值波动风险的担忧,彻底退出了E190系列。目前航线适应度高的单通道(A320和B737)在自有机队和已订购飞机数量中分别占比84.7%和90.8%,其余为受欢迎的宽体客机型号,二手市场流动性相对较好。

-当前机队基于全生命周期和当前市值的平均估值为159亿美元,较账面净值存在11%的溢价,额外为资产质量提供16亿美元的安全垫。

因此,即使二手飞机市价出现较大波动,公司资产质量折让风险有限,PB估值相对更加稳健。

专业团队+资本充裕,有能力获取良好回报甚至进行机会型收购。当前全球飞机二手市场活跃投资者约300多家,分布于不同生命周期飞机的细分市场,公司主要对手方通常为偏好于10-15年机龄的投资者,数量大约50家。由于市场细分,公司可通过专业咨询团队紧密跟踪投资者的兴趣并及时反馈,包括但不限于机型、租约偏好以及预期回报等。公司则根据反馈逐年制定预算和出售计划。在深入沟通及充分竞价的前提下,公司有能力通过权衡租金和销售收益以最大化单机价值。更进一步,在市场出现波动时,得益于自身资本充裕、流动性良好,公司可选择合适机会进行购后回租,扩充自身机队投资组合。我们预计,今年四季度公司或将通过这一措施弥补延迟交付对业务发展可能带来的影响。

服务优质客户,新兴市场局部风险可控

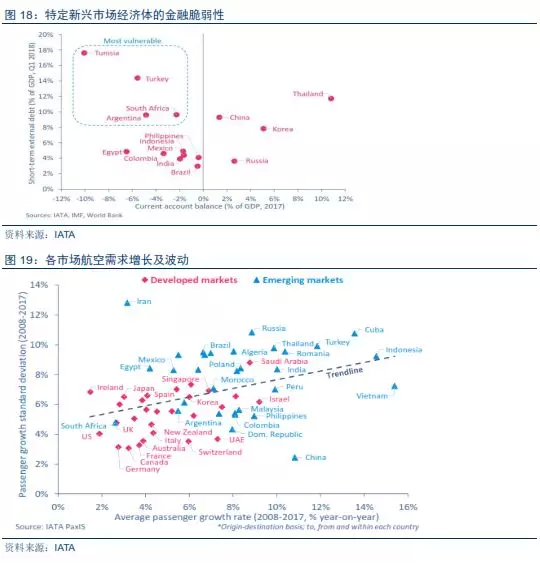

部分新兴市场客户承压,引发下游风险向上传染担忧。燃油价格和利率大幅上涨,叠加美元强势对非美国航空公司收益的负面影响,使得整个航空业经营收入增长面临一定挑战。特别是近期以土耳其为代表的新兴市场的动荡,加剧了宏观环境对行业负面影响的担忧。根据IATA分析,2018年航空业盈利预期为388亿美元,仍然是历史上第四最佳收益年份。目前土耳其危机对全球航空业的影响仍然相对较小,但不排除新兴市场风险进一步蔓延的可能。

公司专注于优质客户,局部风险可控。在客户选择上,公司一般只与拥有20架飞机以上并拥有良好信用评级的航空公司合作,多属于全球Top 150航空公司。在高风险市场,公司倾向于与当地最强的航空公司合作。本次爆发风险的土耳其,公司没有积压在手的订单;存量飞机最主要的投放对象土耳其航空,大部分收入以欧元计价而非土耳其里拉,目前还款记录良好。即使个别客户由于经营问题出现退租,飞机的转移处置也并不困难。从2017年已出现的类似事件处置看,客户所付押金可覆盖转租赁产生的成本,并不会对公司业绩产生较大冲击。

当前中美贸易战对业务影响有限

当前中美贸易战对公司影响极其有限。从当前中美贸易战进程看,公司业务并未过多受到波及。原因在于:1)中国7月发布的征税清单中,航天器被从清单中去除,目前波音飞机尚未被波及;2)公司注册地位于新加坡,处于中立地位;3)已签订单中并无向中国客户交付波音飞机的计划,特别是可能需要缴纳关税的私人飞机或波音737-800NG型。

若全球贸易保护主义持续升级,对长期需求影响处于可承受范围。贸易战升级对客运需求的影响,将通过收入、消费、就业等因素间接传导。IATA测算即使在对GDP冲击较大的假设下,全球客运需求仍将维持增长,预计贸易战影响将小于过往若干黑天鹅事件。如若贸易战长期存在,则到2023年,相较于中性假设全球航旅量将减少3.4%。这对公司长期业务增长或产生一定影响,但仍属于可承受范围。

可持续增长的纯美元资产,维持“增持”评级

我们的主要假设包括:

2018/2019/2020年自有飞机数量分别达到309/334/349架,出售飞机数为35/35/35架;

2018/2019/2020年租金收益率为10.9%/11.0%/10.8%;

2018/2019/2020年平均资金成本为3.1%/3.1%/3.0%;

2018/2019/2020年对应净租金收益率8.4%/8.5%/8.3%。预计2018/2019/2020年公司总收入分别为17.04/19.17/20.91亿美元,归母净利润分别为5.96/6.59/7.09亿美元,扣除一次性退税影响同比增长20%/11%/8%。对应EPS分别为0.86/0.95/1.02美元,BVPS分别为6.13/6.83/7.59美元,ROE分别为14.8%/14.6%/14.2%。当前价格对应PE估值分别为8.1/7.3/6.8倍,PB估值分别为1.14/1.02/0.92倍。假设派息政策维持年净利润35%不变,则当前收盘价对应2018年股息率为3.3%。基于公司未来收入及增长的确定性,考虑其作为纯美元计价的优质资产以及多元化的全球运营,我们认为中银航空租赁当前估值处于合理区间,具有较强的防御属性,维持“增持”评级。(编辑:王梦艳)

扫码下载智通APP

扫码下载智通APP