美联储能源和经济大会释放了哪些信息?

本文来自“Horizon滙盛金融与家办”微信公众号,作者为陈凯丰。

9月初笔者应邀参加了美联储的2018年能源和经济会议。参会人员包括能源和金融市场的参与者,监管者等等。原油市场在过去数年经历了一个惨烈的熊市,之后在2017年开始大幅上涨。下一步原油价格何去何从?全球经济发展如何判断?会议对于今后的能源和经济发展有大量深度讨论。本文简要介绍一下会议的主要观点,供大家参考。

会议简介

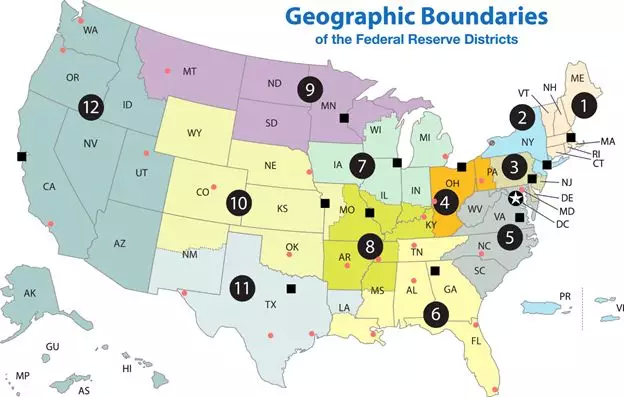

美联储系统有12家联邦储备银行,除了监管储备区内的金融机构,每一个联邦储备银行都有自己的研究部门。美联储系统总共雇佣了将近一千位经济学家,应该是世界上经济研究实力最雄厚的机构。同时,每一个联邦储备银行都会结合所管理的联邦储备区来有专门的行业研究团队。比如纽约联邦储备银行对于美国国债市场,国际金融体系的研究深刻,芝加哥联邦储备银行对于美国的制造业研究颇多,明尼阿波利斯联邦储备银行对于美国的农业研究是专长,旧金山联邦储备银行对于科技发展,房地产抵押贷款市场等等有很多研究。位于中部的圣路易斯联储则是理论研究重镇,对于货币主义的研究非常系统,而且也是美联储系统中提供大量权威数据的机构。

(达拉斯联储的会议推特)

达拉斯联邦储备银行(美国第11 联邦储备区)和堪萨斯城联邦储备银行(第10联邦储备区)管理的区域内包括德克萨斯州,俄克拉荷马州,怀俄明州,内布拉斯加州,科罗拉多州等11个州,都是美国传统的石油和天然气生产区域。因此,每年这两个联储都会联合主办一次能源和经济发展研讨会。地点今年在达拉斯,过去曾经在休斯顿,俄克拉荷马市举办,明年将会在科罗拉多州丹佛市。值得一提的是这些州都属于传统的共和党“红州”票仓。历史上的共和党人:两位布什总统,艾森豪威尔总统,福特总统,切尼副总统等都来自这个区域。

(美国十二个联邦储备区图示,数据来源:Wikipedia)

参会人员除了美联储高管,也邀请欧美了各大金融机构,投资基金,航空公司,能源开采,运输,冶炼企业,能源部,能源信息署,大学研究人员等等。今年的会议,除了达拉斯联储总裁开普兰发表主题演讲以外,关于全球能源市场,页岩油,能源贸易,原油开采运输等等有多个主题讨论。下面根据笔者的笔记,介绍一些会议的主要观点。

加息和经济发展的讨论

美联储的会议,自然会讨论货币政策。美国中部各州的联邦储备银行传统上偏鹰派,和东西海岸的联储风格非常不同。东西海岸联储服务的企业有大量金融资本,相对而言偏重鸽派,希望货币政策宽松为主。中部各州的服务企业有大量制造业,能源,农业等等,他们相对推崇强势美元,不太希望货币政策过于宽松。过去美联储公开市场会议(FOMC)上,对于量化宽松,零利率等投票反对的绝大多数来自于中部各个联邦储备银行。记得达拉斯联储的前任总裁费雪,堪萨斯城联储总裁霍音格在很多场合都会表达对于过于宽松的货币政策的反对意见。2011年霍音格退休的时候,整个金融市场都感叹不已,认为美联储失去了一个有原则的鹰派人物,退出量化宽松越发遥遥无期。2015年接任达拉斯联储的凯普兰的观点相对中性,更为接近市场。他曾经在哈佛大学担任教授十年,之前也在高盛工作过二十多年,担任副主席。笔者认为他对于金融市场的实操经验是美联储高官中非常难得的一位。

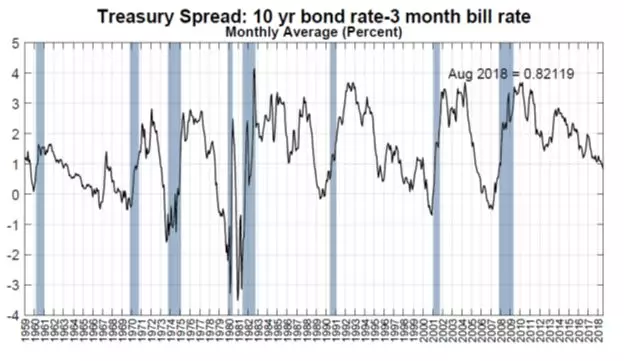

凯普兰总裁的演讲涵盖了很多方面。首先,他提出过去数年的原油市场大跌以后,导致市场形成了一个低油价的预期。这样的预期对于油价上行风险的考虑不足,有可能是一种市场隐患。关于货币政策,他谈到自从美联储开始加息周期以来,联邦基金利率已经上升到2%。而美国十年期国债利率今年极为平稳,在2.5%和3.1%之间波动,国债利率曲线扁平化非常明显。

(美国十年期国债和三个月国债利率差,1959-2018,数据来源:纽约联储)

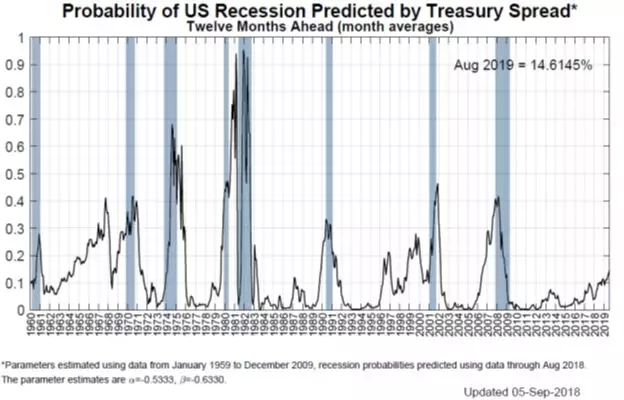

过去几十年的经验证明了国债曲线逆转是预测美国经济衰退的很好的指标。现在美联储6次加息以后,国债曲线接近扁平。纽约联储的美国经济衰退概率模型显示今后十二个月的衰退概率不断上升,目前到了14.6%。

美国今后12个月发生经济衰退的概率,更新于9月5日,数据来源:纽约联储

凯普兰认为需要高度关注利率曲线变化。他认为如果继续扁平化,他会非常担忧。结合美联储目前的加息节奏,如果再加息三次,每次25个基点,如果十年期利率不变,就有可能出现利率曲线倒置。也就是说,目前美国国债市场对于美联储的加息,避免出现倒挂的上限是再加三次。

最后,他也提到美国今年开始大规模减税,这个财政政策的刺激作用在2019年将会达到峰值,然后在2020年开始减弱。加上人口老龄化,他认为美国经济的发展,特别是2020年以后的美国经济很难继续维持像目前情况的高速增长。

美国和全球能源供求的探讨

美国能源信息署主任琳达·卡普阿诺,花旗银行首席商品研究员莫斯,世界银行能源研究部负责人巴菲斯对于这个主题进行了非常详细的解读与预测。前几年新能源汽车将会取代传统汽车,导致原油需求大幅降低的言论很多。这几位专家的分析极为客观严谨,基本上驳斥了新能源汽车冲击原油供求的假设。他们的核心观点是原油过去几年的供应过剩已经成为历史。欧佩克的产能整体平衡,美国,加拿大,巴西的原油产量增加将会弥补伊朗,委内瑞拉的原油产量减少。从需要端来看,中国,印度,美国是能源需求增长的主要来源。中国的能源需求增速在2015年见顶,印度的需求增速很高,但是起点比较低。综合来看,目前的价格是供求均衡的一个价位。

(美国能源信息署卡布阿诺:预计2019年的原油产量增长几乎都来自于美国,加拿大,和巴西)

有意思的是,莫斯提到由于美国在全球原油市场的交易份额从12%上升到了目前的18%,实际上美元在原油市场的交易地位得到提高。中东各国这几年收到原油价格下跌的影响,出现贸易顺差不断下降,石油美元的供应减少。他认为这是全球新兴市场国家美元短缺的重要原因。当然,如果中东局势恶化,原油价格有可能大幅上升,这个对于从事原油出口的新兴市场国家是个很好的发展,但是对于需要进口原油的新兴市场国家的流动性负面影响也会很大。

(花旗银行莫斯:处于脆弱的时代,我们不应该思考稳定)

与此观点不同的是世界银行的巴菲斯。他负责在世界银行研究全球能源市场。他回顾全球原油市场的过去60多年的大周期,认为每三十年是一个由乱而治的周期。比如60年代到70年代的原油暴涨暴跌,导致80年代到90年代的整体平稳。千禧年以来,原油市场经历了连续的两次大熊市,历史罕见。世界银行的观点是原油市场的主要风险已经释放,特别是美国,加拿大的巨额原油产能给全球提供了稳定剂。随着全球经济增长,交通需求的能源还会稳步上升,所以世界银行认为今后二十年将会是油价整体平稳的二十年,在60到80美元一桶上下区间波动。可以说,这两派观点,未来几年原油价格是脆弱还是稳定,在会场有很多争论。

关于新能源,特别是特斯拉等电动汽车的不断推广,会场有很多提问和回答讨论。整体结论是作为1-2%的电动车很难有对于能源市场严格意义上的冲击。关于需求端,更多的讨论围绕着全球新兴市场国家的能源利用率偏低的问题进行了讨论。比如从劳动产出来看,俄罗斯,中国,印度都是工业生产中能源利用有效性偏低的国家,而美国,加拿大,欧盟国家的能源利用有效性非常高,单位产出能源消耗绝对值已经逐年降低。因此,中长期的需求增长将会很大程度上取决于新兴市场国家经济的发展,欧美发达国家的整体能源需求将会减少。

全球贸易争端的讨论

能源市场是个高度国际化的市场,因此,贸易摩擦也是会议的一大讨论话题。现场的一位原油管道运输公司的首席执行官就提到关税增加对于他的公司的巨大负面影响。他的公司在去年从中国订购了钢板用于建设输油管道,在今年二季度钢板到货的时候,由于关税突然上升,他们需要额外支付4千万美元的税负,导致公司二季度业绩不佳。他呼吁国会召开听证会,避免贸易争端对于管道行业的影响。

美国刚刚和墨西哥达成了贸易协议,大会的分析也认为这个非常有必要,因为墨西哥和美国的贸易一体化,给美国提供了大量就业机会。对于欧盟而言,与美国的贸易摩擦将会在近期解决,因为不涉及技术转让等问题。但是和中国的贸易争端涉及到知识产权,技术转让等等,对于美国的就业是负面影响,因此和中国的贸易协商还需要更长的时间。

比较新的一个观点是,由于贸易争端,导致全球关税上升,这个情况是目前美元升值的三大原因之一(其他两个传统原因是美联储加息,美国经济高速增长)。而美元升值对于新兴市场国家的负面影响远大于对于发达国家,原因是新兴市场借入美元债务太多,目前陷入了外汇不匹配的两难境地。由于这三个原因的存在,美元有可能继续升值,结合原油价格上升,对于需要进口原油的新兴市场国家有很大挑战。

其他议题

会议的地点是德克萨斯州,当然也有关于当地经济的讨论。目前德州的经济在全美领先,失业率目前是2.8%,属于最近40年的低位。当地联储官员也强调德州的经济强劲增长不只是靠原油价格增长。目前能源行业在德州的经济中占比已经低于10%。德州现在的经济强势除了能源业,新增就业来之于科技,教育,医疗,飞机制造,航天业,服务等等多元化产业。

德州传统上除了大量能源公司的总部,也有美国电报电话公司,美国航空公司等等的总部,是美国出口规模最大的州。最近十年有大量企业总部和居民搬入,比如丰田汽车的北美总部从加州搬迁到德州。他们对于房地产的需求极为旺盛。在会场的金融机构也讨论了房地产贷款对于他们的业务增长很有帮助。特别是德州首府奥斯汀,有大量加州的科技企业逃离加州,搬到这里。即使大量建设房屋,奥斯丁的房屋可供应存货只有2.5个月,远低于一般认为的健康水平6个月存货。

(德州奥斯丁新建房许可证发放大量增加,数据来源:达拉斯联储)

整体而言,这一次美联储的能源与经济大会干货满满。对于参会人员来说,了解原油市场面临的价格大幅上升的风险很重要;对于美联储的货币政策和收益率曲线的信号观察;以及对于美国中南部经济区域的发展投资机会都收获巨大。汇盛金融欢迎读者和我们联系,了解美国经济发展第一手信息,探讨具体的投资机会。(编辑:王梦艳)

扫码下载智通APP

扫码下载智通APP