投资笔记 | 别慌,美联储加息对国内影响有限,每次调整其实都是机会

编者按:投资笔记由智通研究院独家出品,文章只提供股友讨论,不构成任何投资建议。如有相关咨询或建议,可添加微信号【智通研究】(zhitongresearch)与我们沟通。

文/ 谢俊(智通财经 研究总监)

昨晚美联储又加息了,各路文章、报告不算少,但是分析的核心都是通过加息周期和美股走势的对比来分析。

在笔者看来,缺乏新意,因为每一次加息都可以这样写一遍,然后换个标题即可,惊悚一点儿的比如“美国历史上18个加息周期崩了18次”“全球风暴等等”。

——没错,历史会重演,但是每次都不完全一样。

加息和崩盘的关系,大部分人都错了

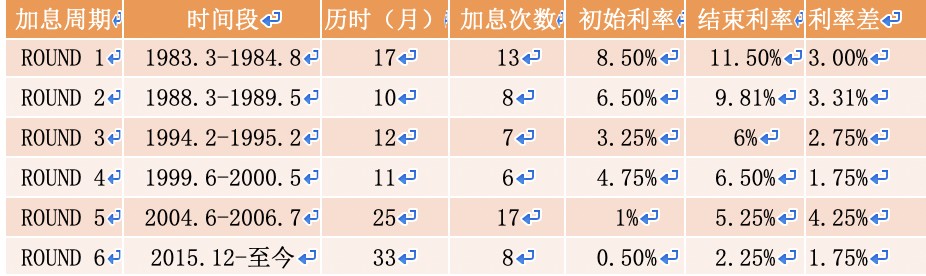

最近36年,美国算的上加息周期的一共有6轮,如果仔细梳理这几轮的数据,我们能看出什么?

第一层的思维就是很多媒体甚至卖方报告所说的,加息=崩盘。但是仅仅到这一步对我们绝大多数的股票投资者来说没有意义。因为无论加息的平均时间、平均加息次数或者是利率加多少,加到多少就会引发崩盘,从数据上看,没有规律。简单粗暴的逻辑只能误导投资者。

第二层,我们引入其他变量,比如当时美国的经济和外部环境究竟如何?试简述之。

ROUND 1:当时里根(特朗普的偶像)在位,通过减税、基建建设等手段刺激经济,那时候美国的通胀达到13.5%,虽然把通胀降低到4%以下,17个月13次加息,此轮加息,道指上涨10.04%。

ROUND 2:由于著名的1987年股灾,政府出手降息救市,进而推动通胀上行,这时候政府只能推动加息。但这个加息周期,股市反而是上涨的,涨幅24,75%。

ROUND 3:在这一轮加息周期之前,是90-91年的经济衰退之后的经济复苏,市场依然心有余悸,所以通胀抬头,为了控制通胀,才有了加息动作。这个阶段,如果仔细去看道指的走势,经过两个月的下跌之后,股市高位横盘。加息周期结束之后,股市立刻直线上扬。

ROUND 4:那个时候的是很著名的互联网泡沫,道指经过两个月的急速调整,反而企稳了12个月,真正比较大的跌幅反而是在2001年8月和9月创下的,也就是在加息周期结束之后15个月创造的,分别下跌5%和11%,随后再次杀跌,道指从11750点下跌到7800点,这一波下跌用了12个月,其中还有一波20%的上涨。

ROUND5:这个可能投资者就更加熟悉了,房地产泡沫。25个月加息17次,直至次贷危机引发全球金融危机。这个阶段,道指涨幅达到9.79%,又经过了15个月至2007年11月,美股这个阶段真正见顶。后面的故事所有投资者都应该了解了。

最近36年,如果看道指的年线,比较明显的年K线调整只有4根,那么加息必然引发股市崩盘的逻辑又是怎么成立的?

大多数的分析文章都是大而化之的用经济学逻辑去推导和股市的关系,对实际投资的价值没有任何价值,反而会误导投资者。从上面的数据来看,我们可以初步得到几个简单结论:

1.大多数的主要跌幅并不是在加息周期中。

2.利率因素对于一个经济结构良好的市场经济体来说,影响极其有限。

3.大部分的危机在当时看来无限恐怖,但在历史上来看,并不算什么。

深度个股研究才是核心竞争力

经过上文的数据分析,首先确定,加息对于股票投资者来说,意义绝对没有想象中的大。

如果多引入几个维度来冷静客观的观察我们身处的环境,或许更有意义。

1.中美贸易问题:现在和90年代海湾战争、1999年的美国轰炸中国南斯拉夫大使馆、2000年的互联网泡沫破裂,2008年的次贷危机来说,哪一个影响更大?毋庸置疑现在确实算是小场面。

2.国内改革:改革开放有40年了,不得不承认这个高速发展的阶段确实积累了很多问题,但是改开以来的历史如果有一定了解就知道,1998年的大水灾、东南亚金融危机、和中国银行技术性破产,四大AMC成立、2008年的全球金融危机,其实问题并不比现在小。

前段时间因为个税和社保的问题,确实引发了一些忧虑,但是和上述的事件相比,小巫见大巫。如果从乐观的视角来看,贸易纠纷确实在推动国内改变以房地产为中心的经济结构、往高端制造业发展,地方债务问题也在着手改善,而不是和之前那些年来一样闷头狂奔。这里就不再一一举例了。

3.估值:如果看国内外的股市大幅度调整,一定存在主流公司的交易过度拥挤的问题。如果看现在美股的估值,道指的平均估值23.6倍,纳斯达克指数46.5倍,标普23.6倍。国内的港股估值10.3倍,上证指数12.4倍,深成指18.5倍,创业板35.8倍。美股龙头公司的估值和盈利能力水平如果对比一下,目前的估值并不算高。

4.国内会不会被动跟进加息?在笔者看来,不会。所有人都承认货币是超发的,其中有很大的原因在于资源配置的不合理,只要坚决将资金资源从房地产行业,地方政府债务中“赶出来”,流动性是非常充足的。这也是为什么这次政府对于房地产政策的打压极其坚决的原因。

回到加息,对于投资者来说,需要更加清醒认识到的是,美股这一轮十年大牛市的原因是科技股带动,大背景正是移动互联网的快速发展,美股龙头的这几家公司,对于利率远不如制造业和金融业敏感,且大量现金在手。

在笔者看来,股票市场如果真的下跌反而是因为移动互联网渗透率见顶。比如腾讯。对于港股和A股来说,真正的好公司就像一个健康的经济体,加息这种资金扰动,每一轮调整都是投资的机会。(完)

扫码下载智通APP

扫码下载智通APP