美团(03690)18H1业绩点评:外卖业务离盈利还有多远?

本文由“华盛证券”供稿,为华盛学院原创文章,作者“麻瓜交易员”,文中观点不代表智通财经观点。

一、业绩摘要:外卖毛利提升有惊喜 三费支出不及预期

前几天,美团发布了2018年中期报告,虽然相较于招股书的披露数据只多出了2个月的数据,但是多出来的信息量还是需要重视。下面就先对整个中期业绩情况和两个月的增量数据作一个梳理:

1、交易用户增长提速,活跃商家数达510万家。运营数据方面,交易用户上升至3.57亿人(LTM),同比增长30%。人均年交易笔数21.4笔,同比增长38.1%。活跃商家数达到510万,同比增长51.6%。相较于2018年前四个月的增速,活跃商家数基本持平,交易用户增速提升4 pcts,人均年交易笔数下降3 pcts。

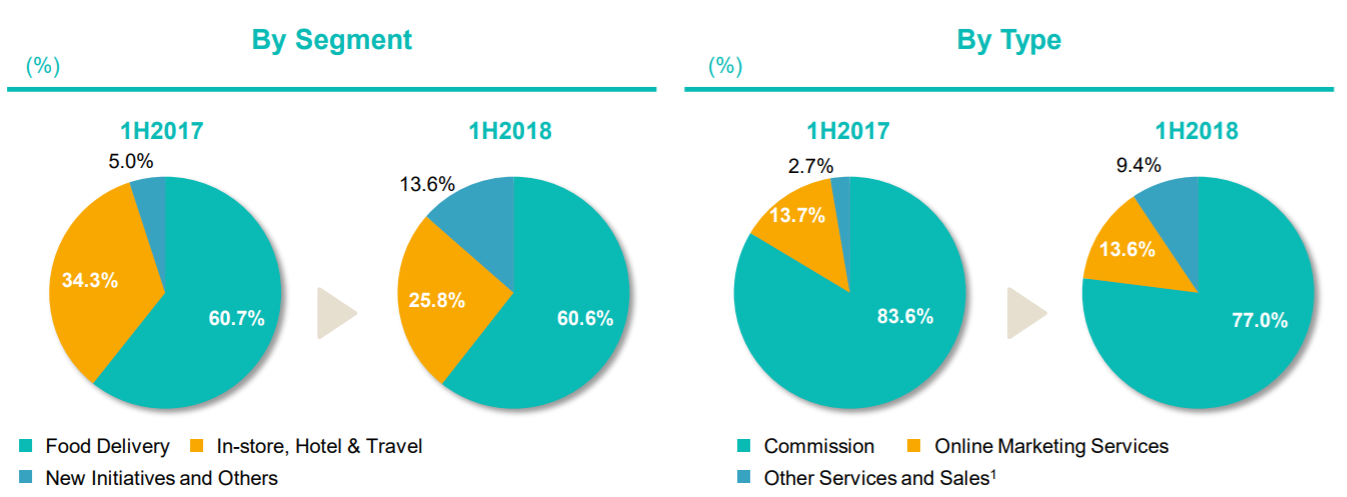

2、收入延续高增长,新业务增速进一步加快。2018H1美团点评总收入263亿元(+91.2%),较2018年前四个月94.9%的增速略有下滑。分布看,餐饮外卖业务员增速由108%下降至91%;到店酒旅业务增速由43%提升至44%;新业务增速由326%提升至419%。按类型划分的话,佣金、在线营销服务、其他服务及销售的收入占比由2018年前四个月的80%、13%、7%变为77%、14%、9%。

3、餐饮外卖业务毛利率大增2.6 pcts,新业务投入拖累整体毛利。毛利总额61亿元(+11%),主要受新业务分部-20亿毛利拖累,整体毛利率由2017H1的39%下降至2018H1的23%。而餐饮外卖、到店酒旅分部毛利分别达到19亿(+142%)和61亿(+46%),毛利率分别上升2.6和0.9 pcts。

4、销售及营销开支较2017H1下降7 pcts,但相较于2018年前四个月数据,三费均有较大提升。销售及营销开支 、研发开支、一般及行政开支占比由2017H1的32%、11%、5%变为2018H1的25%、12%、6%,可见销售及营销开支因规模效应降幅较快。但是相较于2018年前四个月的16%、7%、4%,三费又均有较大提升,可能是上市前的费用调整所致。

5、经调整亏损净额则为-42亿元,占比由2017H1的-4%提升至-8%。2018H1的经营利润为-39亿元(vs 2017H1 -12.5亿元),经营亏损率由-9%提升至-15%。受可转换可赎回优先股之公允价值变动 -249亿影响,期内亏损达到-289亿元。经调整亏损净额则为-42亿元(vs 2017H1 -5亿元),亏损额占营收16%(vs 2017H1 -4%),离盈利似乎又远了一步。

二、餐饮外卖业务详解:盈利何时可期 ?

先前在《美团,当飞轮转动之时》一文中重点讲了美团的投资逻辑,中报出来后,逻辑仍在先前的轨道上运行。所以接下来不谈逻辑谈数据,从收入端和成本端两个角度入手,对美团最核心的外卖业务作一个更细致的研究,希望能够进一步加深对美团的理解。

收入端:短期将仍由交易金额而非变现率驱动

美团外卖收入=交易金额*变现率

2018H1,美团点评餐饮外卖交易金额达1227亿元(+97%),占整体交易金额的53%,占比进一步上升。虽然增速较2016/2017年的276%/191%有所下滑,但是相信未来几年仍将保持一定的增速惯性。目前中国食品消费的在线渗透率仅13.4%,未来5年市场整体复合增速还是很有希望能保持30%左右,美团作为龙头假设其外卖交易金额复合增速可达35%。

美团外卖变现率则从2017H1的13.4%下降到2018H1的13.0%,但较2017年12.3%的水平有所上升。长期看的话,变现率提升的空间仍然具备很大空间——当下商家的成本构成中,10%-15%的租金,20%-30%的人力支出中未来很大一部分将转化为佣金。比如极限状态下,商家仅设中央厨房,假设租金可缩减2/3,人力中2/3都转化为配送人员,则佣金率最高可达20-30%。

但短期看,一方面,由于阿里巴巴重新将饿了么及口碑整合进其控股公司并完成新一轮融资,所以美团在餐饮外卖领域或将面对阿里的猛烈反扑,激烈竞争将限制美团的要价。另一方面,现阶段商家运营效率的提升也会是一个缓慢的过程。两者决定了短期驱动仍在交易金额而非变现率上。

成本端:单均骑手成本是盈亏平衡的关键

经调整美团外卖收入毛利=收入-骑手成本-其他成本-交易激励

在收入持续高速增长的情况下,美团盈利的关键就看成本端了。2018H1,美团点评餐饮外卖业务收入160亿元、销售成本140亿元,毛利率12.2%。2015-2017年美团的外卖毛利率分别为-123.7%、-7.7%、8.1%,可以说美图毛利率提升的速度还是相当可以的,要知道这是对应千亿元级别的收入,每一个百分点的提升都会带来巨大毛利绝对值。

具体来看销售成本的构成情况:2018H1骑手成本达到130亿元,占餐饮外卖销售成本的93%。可以说,骑手成本的控制是美团点评实现盈利的最重要因素,因此我们有必要仔细研究一下这个成本项。

美团的外卖骑手分外专送骑手和众包骑手两类。专送骑手待遇相对稳定,以其接单快、服务好受到商家喜爱,但其服务半径在3公里内,且服务时间有限制。众包刚好形成互补。众包配送半径支持3公里以上,且骑手24小时配送,刚好可以帮助商家覆盖更远的客户。

薪资模式上看,专送的底薪大概是2000-2500元,对应每月保底300-450单左右,超过之后每单有提成;众包则属于兼职,没有底薪,纯靠订单提成。为简化处理,如果不考虑冲单奖励、距离补贴、夜宵补贴,超时惩罚等等影响,那么无论专送还是众包,每单的提成实际是一个较为固定的数值。那么美团想要提高毛利率的话,关键就是让骑手接受更低的订单提成。

而要让骑手接受更低的订单提成,需要的是提高整个配送网络的效率。通过算法优化路径,提高合单率,保证更高的载货率,从而使骑手在单位工作时间中实现更多收入。根据招股书披露,2017年美团自有配送网络完成外卖28.63亿笔,对应单均配送成本6.4元。

需要注意的是,虽然美团在招股书中披露的2015-2017年的外卖交易笔数,但自有配送网络所承担的外卖笔数只披露了2017年的,所以2015-2016年的数据只能通过活跃骑手数和效率改善情况作估算。

这里直接给出估算结果——2015-2017年,美团自有配送网络承担配送的订单量占总体订单量的6%、39%、70%,对应单均骑手成本8.46、8.27、6.40元。2018H1,美团餐饮外卖交易笔数27.54亿笔,假设自有配送网络承担配送的订单占比提高至75%,那么单均骑手成本将下降到6.31元。

除骑手成本外,还需要重点考虑的就是销售及营销开支中的交易用户奖励,也是属于可变成本的部分。2015-2017年,美团交易用户奖励分别达39、26、42亿元,占GTV比重分别达25.2%、4.5%、2.5%。而2018H1,占比降低至1.1%,说明外卖对于补贴的依赖进一步下降,用户外卖习惯初步养成。2015、2016、2017、2018H1的经调整毛利率分别为-2373%、-57%、-12%,-6%。预计2018年将实现经调整后的外卖业务毛损益平衡。

最后考虑到具备比较强的规模效应的三费支出(剔除交易激励),我们预计美团外卖业务真正的盈亏平衡将于2020~2021年达成,而上述预计未考虑无人配送等技术跃进带来的影响。

结语

不过回过头来看,其实餐饮外卖业务何时盈利或许也没有那么重要。因为外卖在整个美团业务体系中的定位在于用它高频的特性去低成本获客,而盈利的重担应该是落在到店、酒店、旅行等业务上。这一点与小米以高性价比硬件获客,靠互联网服务业务盈利本质上是相通的。

因此,对于外卖业务的评价应该是——在不烧钱的情况下占领住“吃”这个顶级场景对于美团就已经是胜利了。所以上述关于外卖业务的讨论更多的是起到一个参考的作用,能够据此形成一个对于美团外业业务的大致预期即可,毕竟投资更多追求的只是模糊的正确。

最后,个人认为只要美团不在过分烧钱的新业务上一意孤行,那么即便外卖业务的盈利还要等到2020~2021年,但对于美团整体来,盈利并不遥远。未来有机会可以接着聊聊美团的到店酒旅业务,今天就到此为止,祝各位国庆节快乐,假期开心~

(编辑:刘怀洋)

扫码下载智通APP

扫码下载智通APP