美国十年期国债收益率:分析框架与展望

本文来自微信公众号“广发香港”,作者沈明高、陈蒋辉。

从全球宏观经济与市场分析的角度看,美国十年期国债收益率是全球利率锚。通过利差关系,美国十年期国债收益率决定着其他主要宏观经济变量,期限利差决定了短期与长期利率的关系,是其GDP增速与股市波动的领先指标;国别利差决定了不同国家与美国之间的利率关系,是本币币值相对于美元波动的决定性因素之一;风险利差决定了风险溢价水平,是影响大类资产配置的重要参数。

从更宏大的背景来看,我们在《大转折--开启利率上行长周期》中分析认为,全球低端制造业的转移周期,决定了美国十年期国债收益率60-80年左右的长周期。由此得出结论,全球经济正经历着40年左右一遇的大转折,自1981年开始长达35年的美国十年期国债收益率下行已经结束,开始步入上行通道,即从2016年最低的1.5%左右,回升到今年的3%以上,未来维持震荡上行的长期趋势。

本文则从微观的角度,分析决定美国十年期国债收益率的短期决定因素。根据1981年以来的实证估计,我们认为,决定美国十年期国债收益率的主要因素包括实际GDP增速和PMI指数为代表的经济基本面,以CPI和预期通胀水平为代表的价格变化,以及以期限溢价为代表的风险偏好。

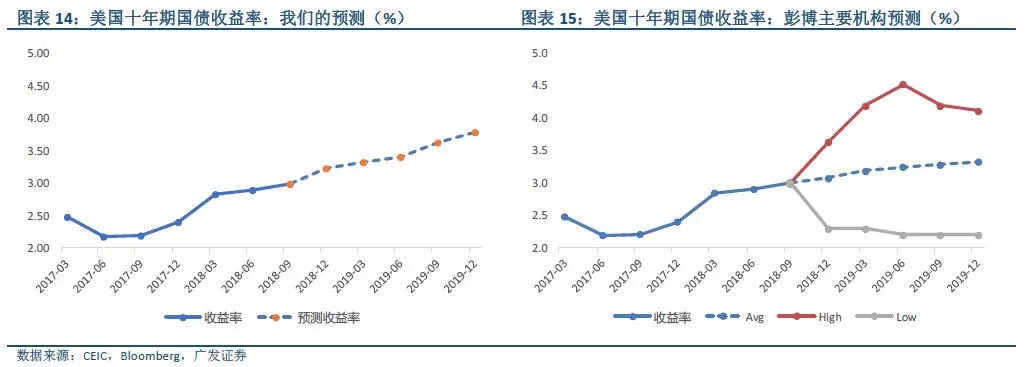

根据这一模型,我们预测未来5个季度,美国十年期国债收益率或在3.2-3.8%之间波动。这一结论是基于以下假设得出的:第一,参考了彭博提供的主要机构对今年最后一个季度和明年季度预测的加权平均值;第二,考虑了中美贸易摩擦对美国CPI的影响;第三,假设期限溢价将从今年8月的低位反弹。

一、美债收益率的决定因素

影响美债收益率的因素很多,一般可以分为三大类,即经济基本面,通货膨胀水平和期限溢价。经济基本面向好,整个经济的回报水平升高,带动国债收益率上升;通胀水平上升,提升市场加息预期,投资国债也会要求较高的收益率水平;期限溢价是对投资者持有长期证券所承担额外风险的补偿,投资者风险偏好低时,期限溢价上升推高长期国债收益率。

1.1 经济基本面

国债收益率决定于国债发行国的经济基本面。国家主权债从本质上来讲是以该国的经济发展预期为背书发行的债务,美国作为世界最大的经济体,经济基本面的好坏决定着全球经济的走势。自1980 年以来,美国十年期国债月均收益率与名义GDP 同比增速展现了很强的关联性,拐点出现时间呈现高度的一致性(图表1)。名义GDP 增速由两部分组成,实际GDP 增速与通货膨胀水平。实际GDP 增速代表了经济的基本面,即扣除物价因素之后的产出变化,自八十年代以来,与美国国债收益率基本同步下行(图表2)。

除GDP 增速外,制造业采购经理指数(PMI)是反映经济基本面变化的另外一个重要指标。图表3 列出了十年期美债收益率与美国PMI 的历史走势,总体而言,两者的拐点一致度较高。当使用HP 滤波对PMI 和收益率剔除趋势项后,可以看到双方的周期项呈现高度一致(图表4),显示制造业PMI 的波动,决定了收益率波动的方向。

1.2 通货膨胀

通货膨胀预期,代表了市场对央行利率政策变化的预期,通胀预期上行,加息预期升高,对投资美国国债所要求的收益率也会升高,反之亦然。根据费雪效应,当实际通货膨胀上升时,投资者必然需要更高的名义收益率来维持实际收益率不变。图表5、6 分别显示了美国CPI 同比和由密歇根大学出版的预期通胀水平,与十年期美债收益率之间的关系。两者的拐点出现均与收益率保持一致,持续偏低的通胀或通胀预期,压低了美债收益率水平。

1.3 风险偏好

一般认为,投资者对十年期美债的需求反映了其对低风险或安全资产的配置需求,因此,其收益率的波动也在一定程度上取决于全球投资者对于投资风险的判断。用以描述美国市场投资者风险偏好最常见的指标,是芝加哥期权交易所波动率指数(VIX指数)。基于标普500 指数计算得来的VIX 指数在处于高位时,对应市场参与者预期更激烈的市场波动程度以及随之而来的不安心理。因此,VIX 指数和收益率之间的逻辑传导关系大致为:VIX 上升 → 不安情绪上升 → 避险(美债)需求增加 → 美债价格上升 → 美债收益率下降。如图表7 所示,1998 年以来VIX 指数和十年期美债收益率负相关关系较明显。

更为准确地,期限溢价(Term Premium)能够很好地量化投资者由于锁定较长的投资期限所要求的额外回报。纽约美联储经济学家提供了期限溢价的估算(详见纽约联储网站)。从理论上推断,其他条件相同的情况下,期限溢价越高,美国十年期国债收益率就越高。然而,从简单的相关性来看,期限溢价与美国十年期国债收益率相关关系并不明显(图表8)。

二、实证估计结果

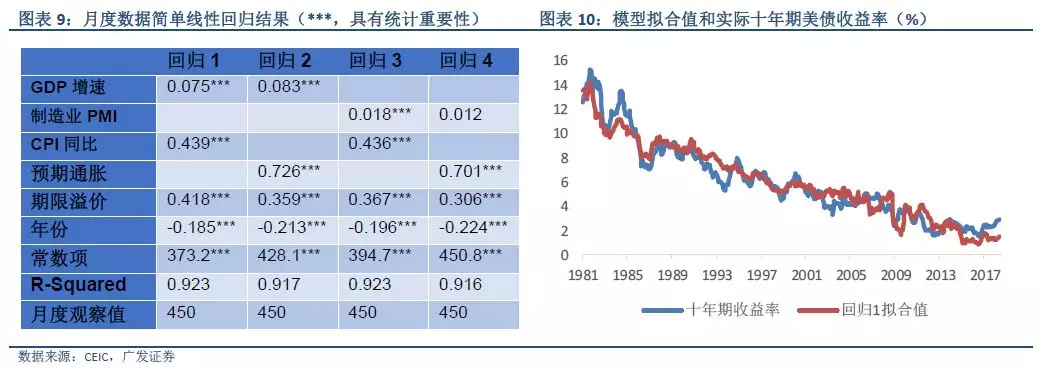

我们试图建立一个简单的实证分析模型,量化分析美国十年期国债收益率的决定因子。首先,在这个模型中,我们选用实际GDP 增速和制造业PMI 代表美国经济基本面。理论上讲,GDP 增速与利率存在着互为因果的可能,而利率对PMI 的直接影响要小得多。其次,我们用CPI 同比变化和预期通胀水平代表通货膨胀趋势,相对而言,预期通胀水平更具前瞻性。第三,用期限溢价代表期限风险偏好。最后,我们同时用年度变量控制趋势性变化,即从1981 年以来美国十年期国债收益率总体下降的趋势。

根据我们整理的1981 年以来的季度和月度数据,一共进行了四组实证回归分析,其中前两组GDP 增速代表经济基本面,后两组则用PMI 反应基本面变化。同时,分别用CPI 同比增长和预期通胀水平作为通胀自变量。回归结果整理见图表9。

从回归结果可以发现,我们所选的三影响因子很好地解释了十年期美债收益率的走势。不同回归的结果相对稳定,总体来看,通胀与期限溢价对国债收益率的重要性明显高于GDP增速,是解释短期收益率波动的主要因素。值得指出的是,从1981 年到现在,美国十年期国债收益率维持了总体下行的趋势,这个趋势已于2016 年见底,收益率下行趋势或已逆转为上行趋势。

图表10 绘制了根据回归1 中系数得到的模型拟合值和实际值的对比图。可以看到,我们模型的估计结果的拐点与实际数据的拟合度较高。

三、美国十年期国债收益率展望

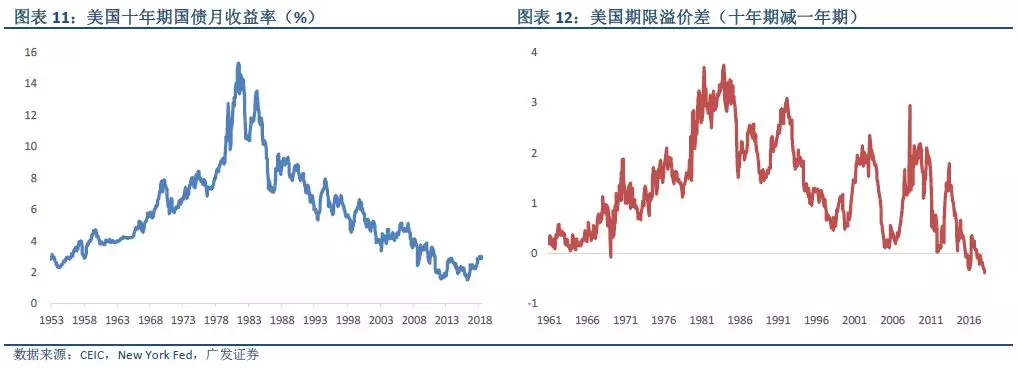

10 月4 日,美国十年期收益率摸高到3.2%,为2011 年以来新高(图表11)。基于以上分析框架,我们尝试从经济基本面、通货膨胀和期限风险三个方面对今年四季度和明年的十年期美债收益率进行预测。

总体而言,到明年二季度前,受减税刺激,美国经济基本面良好。受两大因素影响,美国通货膨胀或有上升的压力。第一,从劳动力市场来看,美国失业率自全球金融危机之后就开始下降,在今年五月份更是追平了1958 年以来的最低值3.8%。第二,中美贸易摩擦,将在一定程度上推升美国的通胀水平。中美贸易摩擦,将加速中国低端制造业的转移,中国出口价格指数或开始上升,拉动全球通胀和利率水平升高。

在中美贸易摩擦的大背景下,全球不确定性的增加,未来投资者风险偏好下降,风险溢价升高。有意思的是,按照纽约联储的估计,美国十年期国债的期限溢价自2016 年以来就被为负,最近以来,十年期与一年期的期限溢价差也持续为负,为1961 年有估算数据以来的低点(图表12)。自2000 年以来,美国十年期国债的期限溢价经历过三次底部反弹,即2000 年11 月的0.61 个百分点、2006 年11 月的0.04 个百分点和2012 年7 月的-0.11个百分点,在低点之后的5 个季度里,期限溢价反弹了1.51 个百分点。今年9 月,十年期国债的期限溢价降到了历史新低的-0.56 个百分点,使今年三季度平均溢价水平降为-0.36 个百分点。在2012 年7 月的上次新低之后6 年,期限溢价反弹的可能性加大,因此我们以过去三次的平均反弹水平来外推未来5 个季度,数据反应在图表13 中。

图表13 也分别给出了今年以来实际和彭博提供主要机构提供的实际GDP 增速和CPI 同比变化的加权平均预测值。可以看到,与我们上面讨论的趋势基本一致,美国实际GDP 增速将在今年下半年到明年一季度保持较快增长。然而,各机构对通胀水平的预测则相对保守,很可能还没有完全反映中美贸易摩擦对美国通货膨胀的影响,在做预测的时候,我们将未来5 个季度CPI 预测值的基础上,提高了0.5 个百分点。根据回归1,我们得出了美国十年期国债收益率的预测值,列于表右。

基于以上讨论,在假设期限溢价基础上,我们认为,到2019 年年底之前,美国十年期国债收益率将在3.2-3.8%之间波动(图表14)。对比彭博提供的主要机构预测统计,可以看到,我们预测的美债收益率高于市场平均水平(图表15)。

扫码下载智通APP

扫码下载智通APP