收购刹车,基础教育行业变天了

也许基础教育难熬的日子已经到了。

2018年教育行业延续了2017年上市的火热,K12教育及高等教育逐渐形成了一种发展的共识,及收购式外延式扩张,上半年这两大板块均作了许多的收购动作。但突如其来的“送审稿”切断了K12教育及高等教育的发展共识,两大板块发展思路分化。

8月10日之后,高等教育,包括中教控股(00839)及新高教(02001)并未停止收购扩张的步伐,而K12教育板块则陷入了沉寂,最近睿见教育(06068)从上市以来未有过的,收购土地建校的公告打破了这静得可怕的局面。

10月9日,睿见教育公告称旗下的广东光正以2.76亿元的代价成功收购位于中国广东省佛山市顺德区的土地使用权,建设发展一所寄宿制学校,预期将配备包括小学、初中及高中部,总容量不少于4440名学生,该公司预计2019年9月1日前展开招生。

自睿见教育上市以来,该公司并未有过收购土地的活动,而该公司在2018年7月10日和4月16日均有公告收购学校,如今此举或可能是“送审稿”在实施上已经先行于政策,K12教育的发展思路或开始变风向了。

路径锁死,逼出来的发展思路

实际上,睿见教育之前的公告大都是与政府合作,政府支持土地供应,项目由该公司规划开发及建设,不过该公司搞的很揪心,合作项目落地时间久,很多项目公告合作就没后续开展工作了。

2018年1月份和江门市开平政府合作建设目标容量约为7500名学生的K12学校,2017年11月份和潮州政府合作建设目标容量约8000名学生K12学校,这两个合作建设的项目在2018年5月份公告的中期业绩上显示“计划中”。而在2017年4月份和3月份公告分别与安岳政府和增城政府合作建校的项目已经没有踪迹。

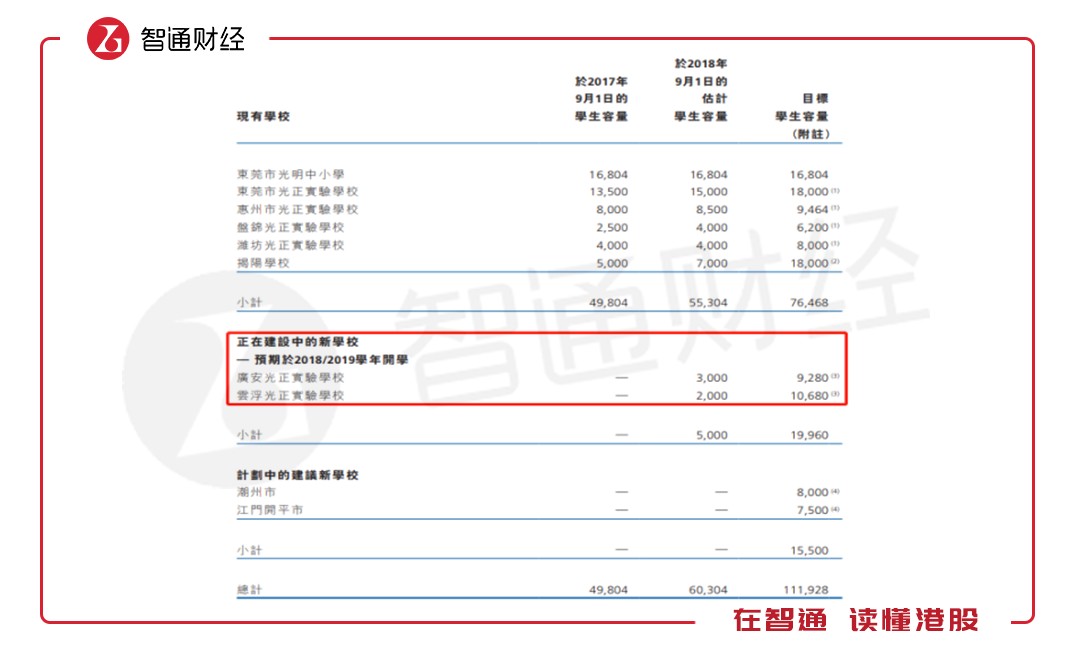

图片来源:睿见教育2018年中期业绩

正在建设的两家广安光正和云浮光正实验学校,这两所学校分别在2016年5月和7月份和相关政府合作建校,本来预计是2017年9月份开校,但到2018年9月份仍未实现开校。2018年9月份该公司学生人数为51520人,仍低于现有学校预计的学生容量。

从睿见教育收购土地来看,可能基于两点考虑,一方面之前与政府合作建校,但项目拖得时间长,很多合作都没有后文了,不排除遇到了合作矛盾的环节;另一方面则是收购的锁定,由于“送审稿”禁止民营机构收购非营利学校,而义务教育则锁定非营利。因此两条发展路子锁死了,该公司收购土地发展或是逼出来的。

三种发展模式对资产负债表的影响

收购土地建校、收购项目学校以及与政府及开发商合作的轻资产模式对财务影响是不一样的,K12教育行业或透过现金流量表的变化对资产负债表产生较大影响。

我们可以预测资金的循环效果,收购土地建校,土地资金和建校的资金都是自己出,投资支出将剧增,手头现金巨大消耗,建设周期内又没有生源获得资金,为了发展便举债,大大提高债务规模。收购项目学校虽然在成本上高于收购土地建校的成本,但有经营历史,资金可以迅速回笼,不过回笼资金若远小于代价,也会存在债务压力。

而与政府及开发商合作的轻资产模式,这种模式最先主要在枫叶教育实行,而后成实外教育后来居上,也大范围采用了该种模式。这种模式前期付出的投资支出较少,不过建设周期内也不会有资金流入,后期经营对利润回收也相对比自办要少。就扩张而言,这种模式比收购土地建设要快,但比收购学校见效慢。

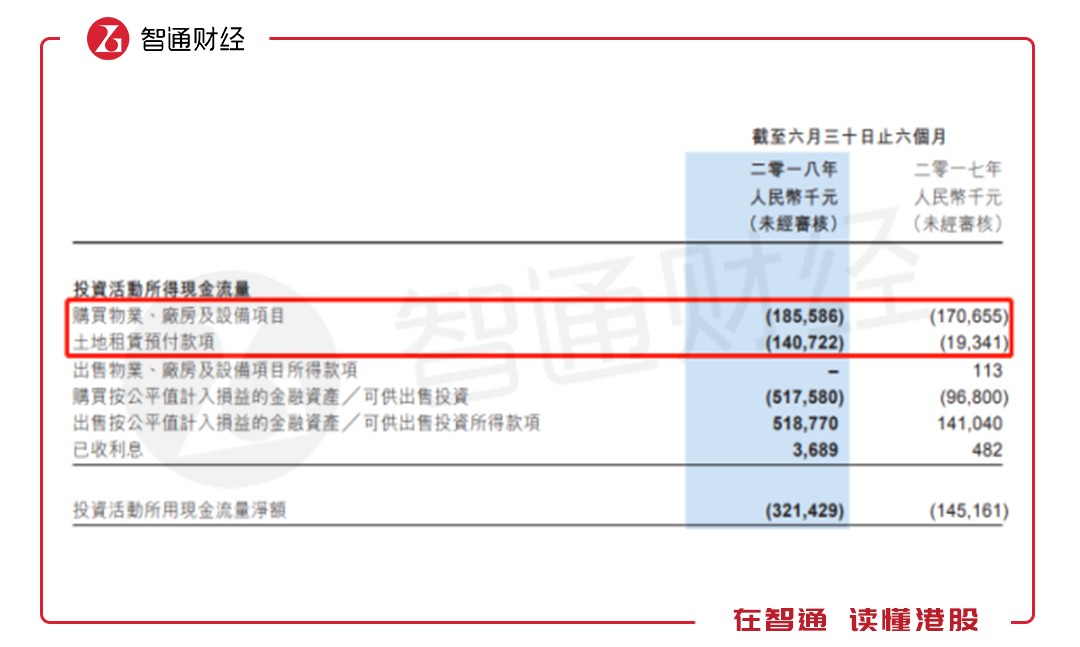

天立教育,2018年3月及5月分别购得开发成都西区天立学校及成都天立小学而收购成都市郫都区及龙泉驿区两幅土地,投资金额合计1.527亿元。上半年,该公司现金流量表显示,投资活动净流出3.21亿元,增长了121%,其中土地预付款增长6.3倍,利息开支增长3.5倍。

图片来源:天立教育2018年中期业绩

土地及建筑建设的投入一般转化为非流动资产,而投资资金则有来源于流动资产现金部分,这部分可能是通过股权筹得、经营产生的现金流或是借债所得,该部分资产使用导致短期流动资金短缺,影响到短期偿债情况。由于资产转化,若资金通过股权或是经营所得,对整体的资产负债影响不大,但通过借债所得,负债率将扩大。

上半年该公司净流动负债-4.5亿元,比2017年扩大了-0.85亿元,而净资产为9.16亿元,增加了1.04亿元,自有资金已覆盖了土地的投入,主要刚上市,资金较为充裕。不过上半年该公司现金等价物为3.3亿元,势必满足不了后续的建筑建设以及购地需求,且该公司的净流动负债负数可能持续扩大,利润补给有限,该公司或通过借长债缓解短债及建设资金需求。

成实外教育是轻资产发展模式的后起之秀,2018年上半年接连和政府及房地产合作开发轻资产的教育项目,比如与政府合作且土地及建筑由政府提供的渠县校区及雅安校区,与房地产开发商合作且土地及建筑由开发商提供的德阳校区、泸州校区及新津校区等。

图片来源:成实外教育2018年中期业绩

上半年,成实外教育的现金流量表并无土地预付款项会计科目,购买物业及设备支出1.07亿元,同比下降了45%,投资现金流净额为-1.06亿元,缩窄了幅度超过了50%。上半年该公司净流动负债-7.53亿元,较2017年缩窄2.88亿元,净资产27.74亿元,较2017年增加1.1亿元。

轻资产模式可以减轻投资支出带来的现金压力,缓解短期债务的偿债问题,同时公司也不必为短债而寻求长债解决。睿见教育此次投地就花了2.76亿元,而截至2018年2月份,现金等价物为3.46亿元,净流动负债-3.89亿元,这势必加大的短债的压力。后期花在建筑物上的支出迫使该公司不得不借债解决。

收购项目学校模式主要特点是当期的投入,回报可以立即到账,这对于寻求快速扩张的公司而言是最好的办法,高等教育行业基本形成该模式下的发展共识。比如中教控股,由于收购并表,上半年收入及净利润同比增长分别为65.1%和78.8%。

上半年中教控股投资现金流净额-13.29亿元,主要为投资收购项目的支出,其中存放收购业务的预付款项就达10.28亿元,这就导致了该公司净流动负债为4.34亿元,相比2017年下降了19.89亿元。收购学校的代价高,会迅速消耗账上资金,若回笼资金存在问题,可能导致公司短期负债恶化,这比购地开发要严重的多。

基础教育行业业绩或将缓冲

上文主要通过案例,对三种发展模式对资产负债构成的影响,实际上各有优劣吧。购地建设发展资金逐步消耗,资金回笼慢,收购学校资金消耗快,但资金回笼立马见效,看收购项目的质量水平,而轻资产运作模式则是资金不需要怎么消耗,项目运作后收成比其他两种会少很多。

收购学校这一发展模式或在K12教育领域已经锁死,未来的发展思路在于购地建设和轻资产发展模式。不过教育机构可能会寻求新的发展考虑,比如基于节约资金,考虑到资产负债表的影响,同时又不想利润分割严重,或先购地,然后和开发商合作建设,开发商提供建筑物及其他教学设备。

综上看来,基础教育和高等教育在发展模式上已经分化,睿见教育上市后首次拿地建校发展,或意味着基础教育行业发展风向改变,由于建设周期,未来行业参与者的业绩增速可能要被高等教育猛甩了。

扫码下载智通APP

扫码下载智通APP