净利润下滑22%,新东方(EDU.US)未来还有戏吗?

本文来源微信公众号“杨仁文研究笔记”,作者姚蕾、方博云。原标题为《新东方(EDU)FY19Q1点评及深度纪要:收入增长30%略超预期,暑期促销、线上业务投入以及会计准则变化导致净利润增速下降》。

事件:

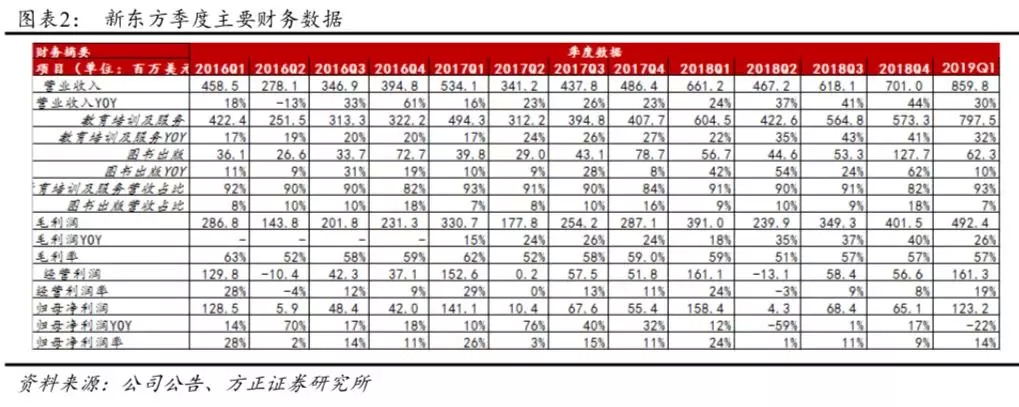

1、公司公告,FY19Q1净收入为8.60 亿美元(YoY+30%),归母净利润为1.23亿美元(YoY-22.2%),Non-GAAP归母净利润为1.84亿美元(YoY+14.0%)。

2、FY19Q1参加辅导和考试准备课程的学生入学人数增至 173.53万(YoY+13.2%)。截至 FY19Q1,共设有 1100个学校和教学中心。

3、FY19Q2业绩指引:营收区间预计为5.685-5.864亿美元,YoY+22%-26%。

点评:

1、营收增长30%略超预期,暑期促销、线上业务投入以及会计准则变化导致净利润增速下降:FY19Q1营收为8.60亿美元,YoY+ 30%,超过上季度指引26%-29%的增速,主要受K-12课后辅导业务的学生人数和收入增长的强劲势头所驱动。毛利率57.3%,较去年同期59.1%略有下降。管理费用为2.337亿美元(YoY+49.8%),主要来自扩张的人员成本及O2O系统研发费用。GAAP归母净利润1.232亿美元(YoY-22.2%),不考虑股权激励,Non-GAAP归母净利润1.841亿美元(YoY+14.0%),暑期促销、线上业务投入以及会计准则变化导致净利润增速有所下滑。不考虑会计口径调整,递延收入同比增长30.4%。

2、暑期招生良好,学生人数快速增长,各业务线收入增速全面提升,课外培训新规导致短期成本承压,中长期利于市场份额提升:FY19Q1学生人数约173.53万人,YoY+13.2%(不包含暑期推广)。暑期推广情况良好,7月初注册学生人数76.2万人,YoY+37.5%。截至FY19Q1,共有1100所学校和教学中心,同比增加201个。教室面积增长34%,课程平均ASP同比增长14%;每小时平均ASP同比增长3%。K-12业务发展迅速,营收和学生人数同比增加约49%/34%,优能中学收入YoY+49%,泡泡少儿教育收入YoY+48%;留学考试培训收入YoY+5%;VIP1V1业务收入YoY+34%。《国务院办公厅关于规范校外培训机构发展的意见》出台,监管趋严短期内造成公司运营成本有一定上升,中长期利于市场份额加速提升。

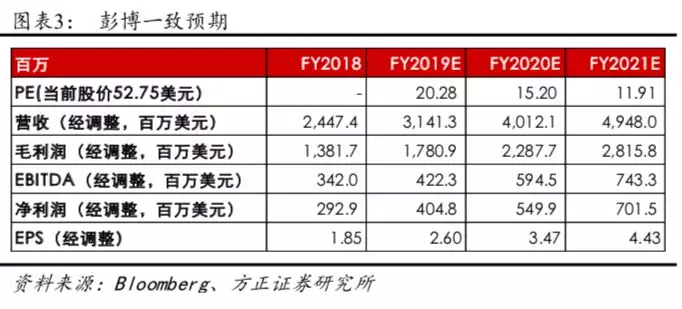

3、盈利预测与估值。公司FY19-FY21调整后净利润4.05/5.50/7.02亿美元,调整后EPS为2.6/3.47/4.43美元,对应PE为20.28/15.20/11.91X。

4、风险提示:课外培训与留学签证政策趋严、学生人数增加不达预期,实体中心扩张,汇率波动,市场竞争加剧,估值中枢下移等风险。

以下为研报原文:

事件:

(1)FY19Q1净收入为8.60亿美元(YoY+30%),主要得益于K-12课后辅导业务学生人数和收入的强劲增长。

(2)FY19Q1 GAAP营业利润为1.61亿美元(YoY+0.2%),GAAP营业利润率为19%;Non-GAAP营业利润为1.75亿美元(YoY+6.7%),Non-GAAP营业利润率为20.38%。

(3)FY19Q1归母净利润为1.23亿美元(YoY-22.2%),Non-GAAP归母净利润为1.84亿美元(YoY+14.0%)。

(4)FY19Q1 GAAP基本和摊薄每ADS净收益分别为0.78/0.77美元,Non-GAAP基本和摊薄每ADS净收益(不考虑股权激励费用)分别为1.16/1.16美元;每份ADS等于一份A类普通股。

(5)FY19Q1参加辅导和考试准备课程的学生入学人数增至173.53万(YoY+13.2%)。

(6)截至FY19Q1,共设有1100个学校和教学中心(其中有学校88所),同比截止FY18Q1的899个学校和教学中心增加了201个;环比截至FY18Q4的1081个学校和教学中心增加了19个。

(7) 公司公告FY19Q2业绩指引:营收区间预计为5.685-5.864亿美元,YoY+22%-26%。

(8)公告回购计划:董事会授权了一项普通股的股份回购计划,回购金额最多为2亿美元,期限为2018年10月29日至2019年5月31日。

点评:

1 营收增长30%略超预期,暑期促销、线上业务投入以及会计准则变化导致净利润增速下滑

1.1 营收增长略超预期

FY19Q1营收为8.60亿美元,YoY+ 30%,超过上季度指引26%-29%的增速,主要受K-12课后辅导业务的学生人数和收入增长的强劲势头所驱动。其中教学培训及服务收入7.975亿美元,YoY+32%,图书出版业务收入0.623亿美元,YoY+62.2%。

1.2 毛利率同比略有下降

营业成本方面,FY19Q1主营业务成本为3.674亿美元,YoY+36.0%,主要是由于继续推进扩张战略、因授课时长增加而带来的教师薪酬提高以及新增教学中心带来的租金成本增长。FY19Q1毛利润4.924亿美元,YoY+ 25.9%;毛利率57.3%,较去年同期59.1%略有下降。

1.3 管理费用率略有增长,营业利润率同比下滑

FY19Q1营销费用为9930万美元(YoY+52.4%),营收占比为11.5%,相比去年同期11.2%基本持平,营销费用的增长主要由于品牌推广费用的增加及销售人员的薪资增长。

FY19Q1管理费用为2.337亿美元(YoY+49.8%),营收占比为27.2%,相比去年同期23.6%略有增长,主要来自扩张后人员成本及O2O系统研发费用; FY19Q1 Non-GAAP管理费用(不考虑股权激励费用)为2.197亿美元(YoY+43.7%)。FY19Q1股权激励费用为1392万美元(YoY+345.3%)。

FY19Q1营业利润为1.61亿美元,相比FY18Q1营业利润1.61亿美元基本持平。FY19Q1 Non-GAAP的营业利润率20.4%,FY17Q4为24.8%,有所下滑。

1.4 暑期促销、线上投入以及会计准则变化导致净利润增速下滑,现金情况稳定,递延收入稳步增长

FY19Q1 GAAP归母净利润1.232亿美元(YoY-22.2%),GAAP基本和摊薄每ADS净收益为0.78/0.77美元。FY19Q1 Non-GAAP归母净利润1.841亿美元(YoY+14.0%),Non-GAAP基本和摊薄每ADS净收益为1.16/1.16美元。

公司自6月1日以来采取了新的财务会计准则,长期股权投资公允价值变动造成损失4698万美元,其他综合收益9790万美元被调整入留存收益。FY19Q1公司投资2270万美元于线上平台的建设。

截止FY19Q1期末,现金及现金等价物8.331亿美元,相较于上个财年末的9.833亿美元,下降了15.3%。

截止FY19Q1,公司递延收入余额为11.134亿美元,YoY+23.3%,增速低于往季,会计口径调整,6600万美元递延收入被重新分类入其他流动负债,不考虑会计口径调整,递延收入同比增长30.4%。

2 暑期招生良好,学生人数快速增长,各业务线收入增速全面提升,课外培训新规导致短期成本承压,中长期利于市场份额提升

2.1 学生人数

FY19Q1学生人数约173.53万人,YoY+13.2%(不包含暑期推广的学生人数)。

2.2 学校、城市与招生

截至FY19Q1,公司共有1100所学校和教学中心(其中有学校88所),同比增加201个,环比增加19个。

学校: FY19Q1,公司在现有城市开设19个教学中心,在义乌开设1个线下学校;公司教室总面积同比增长34%,环比增长3%。公司计划全年在现有城市增加20-25%的新学校和学习中心。FY19Q1,泡泡少儿教育与优能中学分别在现有的40个城市和12个城市进行了双师模式测试,将在FY19继续实施双师战略,全年计划新进入10个城市。

招生:本年暑期推广情况良好,7月初注册学生人数达到76.2万人,同比增长37.5%以上。续班率较高,54%参加暑期推广活动的学生续班秋季全价课程,比去年高5%;泡泡英语续班率90%,优能续班率75%。

扩容和定价:教室面积增长34%,课程平均ASP(总现金收入/总学生报名数)同比增长14%;每小时平均ASP(GAAP收入/总教学时长),同比增长3%,其中:优能中学同比增长9%,泡泡少儿教育同比增长4%,出国考试培训同比增长10%。

2.3 业务板块:各业务线收入增速全面提升,O2O继续加大投入、深化布局

收入表现: FY19Q1,K-12业务发展依然迅速,营收和学生人数同比增加约49%/34%,优能中学收入YoY+49%,泡泡少儿教育收入YoY+48%,学生人数YoY+18%;留学考试培训收入YoY+5%;VIP1V1业务收入YoY+34%。

O2O:优能中学进步可视教学体系(Visible Progress Teaching System, VPS)已布局所有现有城市;泡泡少儿双优培养英语课程已进入多数城市,并正在进一步推广;留学考试培训业务的互动教育系统已经在大多数主要城市推出并测试,并在14个城市进行产品标准化。

2.4 政策:短期承压,中长期市场份额或加速提升

《国务院办公厅关于规范校外培训机构发展的意见》(80号文)今年8月底正式出台,对课外培训机构场地租赁、教师资质等多方面监管趋严,短期内造成运营成本有一定上升,供给侧受抑制,但课外培训需求为刚需,中长期有利于行业规范与集中度提升,新东方作为行业龙头,市场份额或加速提升。

3 彭博一致预期

根据彭博一致预期,公司FY19-FY21调整后净利润4.05/5.50/7.02亿美元,调整后EPS为2.6/3.47/4.43美元,对应PE为20.28/15.20/11.91X。

4 风险提示

课外培训与留学签证政策趋严风险、学生人数增加不达预期风险,实体中心扩张风险,汇率波动风险,市场竞争加剧风险,估值中枢下移风险。

附录:新东方FY19Q1业绩交流会详细纪要(谢绝转载,如有误,口径以上市公司为准)

★ 时间:2018年10月23日 20:00(北京时间)

★ 嘉宾:新东方CFO杨志辉、IR总监赵思思

1、经营重点:

基础业绩:

FY19Q1,公司的营收和学生人数持续增长。FY19Q1净收入为8.60亿美元,增长30.1%。学生人数约1735300人,增长13.2%。

FY19Q1,公司继续以“优化市场”战略为指导,大幅推进具有强劲增长潜力城市的产能扩张,同时追求更高的运营效率,本季度,公司在现有城市网络增设19个教学中心与学校。

K-12课后辅导业务为增长最主要的驱动力,FY19Q1取得49%的收入增长;此外,“优能中学”初高中全科课外辅导业务与泡泡少儿教育均取得明显的利润增长。FY19Q1公司的客户留存率也取得持续增长。

FY19Q1,公司共计新开学校和教学中心19个,包括在现有城市开设18个教学中心,1个新城市(义乌)开设1个线下学校。公司教室总面积同比增长34%,环比增长3%。战略扩张是FY19的一个重点,同时基于长远策略,我们会继续以提高利用率及提升教师素质为重点。

公司本年继续针对初中入学前的学生进行暑期推广活动且收效良好。暑期低价班报名学生人数达到76.2万人,同比增长37.5%以上。且财报中报告的学生人数不包含这次的暑期推广的学生人数。另一方面,54%参加暑期推广活动的学生都进一步选择了我们的秋季全价课程,参与比例比去年高5%。

ASP:

课程平均ASP(Per Program Blend Average Selling Price,总现金收入/总学生报名数)YoY+14%,部分源于暑期课时的增加。

每小时平均ASP(Per Hour Blend Average Selling Price,GAAP收入/总教学时长)YoY+3%。其中,优能中学YoY+9%,泡泡少儿教育YoY+4%,出国考试培训YoY+10%(均以人民币计)。

业务板块:

K-12课后辅导业务:FY19Q1营收YoY+49%(以美元计),主要由于近两季度入学人数同比增长约34%;优能中学FY19Q1营收YoY+49%;泡泡少儿教育FY19Q1营收YoY+48%;FY19Q1学生人数YoY+18%。

留学考试培训业务:FY19Q1营收YoY+5%,增速放缓主要由于新季度采用了新的会计收入准则,使咨询业务的收入确认发生变化。

VIP1V1业务:FY19Q1营收YoY+34%。

线下拓展:

FY19Q1,公司在37个现有城市增加了18个学习中心,在义乌开设1所线下学校。公司在二线城市看到了增长机遇,继续推出双师型学校,并将业务拓展至中国偏远地区,自2016年7月开始在选定的城市试行新的双师课程,FY19Q1,泡泡少儿教育与优能中学分别在现有的40个城市和12个城市进行了双师测试,公司将在FY19继续实施这一战略。

线上平台:

FY19Q1,公司投资2270万美元于线上平台的建设。这一投资将会带来可持续的效益。

O2O:

公司自2014年9月上线优能中学进步可视教学体系(Visible Progress Teaching System, VPS)以来,已在所有现有的城市中部署了互动教育系统。

FY19Q1期末,公司已经在大多数城市推出泡泡少儿双优培养英语课程用于互动教育系统,并将逐步推广至更多城市。

到FY19Q1期末,针对包括雅思、托福和SAT在内的留学考试培训业务的互动教育系统已经在大多数主要城市推出并测试。同时,还在14个城市进行产品标准化。

2、关键财务数据:

经营成本:FY19Q1经营成本(成本+费用)7.004亿美元(YoY+40%),Non-GAAP营业成本&费用(不考虑股权激励费用)6.864亿美元(YoY+38.1%)

主营业务成本:3.674亿美元(YoY+36%),主要由于继续推进扩张战略、增加补偿老师授课时长以及新增教学中心带来的租金成本增长。

销售费用:9,930万美元(YoY+34.4%), 增长主要源于品牌推广费用的增加及销售人员的薪资增长。

管理费用:2.337美元(YoY+49.8%),Non-GAAP管理费用(不考虑股权激励费用)2.197亿美元(YoY+43.7%)。FY19Q1,股权激励费用为1392万美元(YoY+345.3%)。

营业利润: FY19Q1的营业利润为1.613亿美元,去年同期为1.611万美元,YoY+0.2%。Non-GAAP营业利润为1.753亿美元,去年同期为1.642亿美元,YoY+6.7%。营业利润率为18.8%, 去年同期为24.4% 。Non-GAAP营业利润率(不包括股权激励费用)为20.4%,去年同期为24.8%。公司自6月1日以来采取了新的财务会计准则,长期股权投资公允价值变动造成损失4698万美元,其他综合收益9790万美元被调整入留存收益。归母净利润1.232亿美元,同比减少22.2%。GAAP基本和摊薄每ADS净收益分别为0.78/0.77美元;Non-GAAP归母净利润1.841亿美元,同比减少14%。 Non-GAAP基本和摊薄每ADS净收益分别为1.16/1.16美元。

经营性净现金流:FY19Q1经营性净现金流为2.315亿美元,资本支出6240万美元,主要由于开设新学习中心和翻修现有的学习中心。

资产负债情况:截至FY19Q1期末,公司递延收入余额11.467亿美元,同比增长23.3%,去年同期为9.30亿美元。由于使用新的收入会计准则,截至2018年8月31日,6600万美元递延收入被重新分类为应计费用和其他流动负债。

3、整体战略与业绩指引

FY19战略规划:

根据长期计划,公司将继续扩展线下业务。公司计划在现有城市增加20-25%的新学校和学习中心,以K-12课后辅导业务为主。同时,继续通过推出双师型学校将业务拓展至中国偏远地区的10所新城市。

公司将加大在O2O系统和纯线上教育的投资,重视O2O系统和K-12业务的产品改进,持续拓展和改进留学考试培训业务的O2O标准化教学系统。公司预计,随着对这些项目的投资加大,以美元计的绝对开支金额在FY19相较于FY18将会适度增长,这些投资将包括对K12课后辅导业务下的koolearn.com在线平台的内容开发、教师聘请和培训以及销售费用。

公司的首要任务仍是保持强劲增长势头和成本控制之间的平衡,努力提高设施利用率。

目前,中国政府对课后辅导市场的监管不断加强。预计监管的改革不会对营收增长产生实质性的影响,但管理费用在短期内可能会提升。

近期人民币对美元的贬值可能会影响FY19Q2以美元计算的收益。

FY19Q2业绩指引:净收入区间为5.685亿美元-5.864亿美元,YoY+22%-26%(以美元计)。

Q&A:

Q:监管环境趋严具体会带来多大的SG&A费用增加?有多少会是持续性的费用?今年利润率是否能有一个百分点左右的提升?

A:《国务院办公厅关于规范校外培训机构发展的意见》(80号文)今年8月底出台,我刚才提到的成本费用增长,大部分指的是教室租金等成本增长。政策上还需要和各地的政府进行沟通,现在很难量化具体数字,确实会对利润率产生一些影响,但我们认为影响并不大。FY19Q1的利润率下降,主要系大型暑期促销所致,暑期促销招生人数比去年增长了38%,续班率有一定提升,线下业务的利润率压力会在19财年剩下几个季度中得到改善。另外我们针对线上业务方面投入很多人力、技术成本、营销费用,目前是在线教育的高速发展期,对我们来说是很好的发展机会。整体来说今年是利润率压力较大的一年,我们认为中长期来看明后年利润率会有一定改善。

Q:Q1关停了部分学习中心,是否与政策有关?实际新增学习中心较少,是否放慢了学习中心的扩张速度?

我们有1100个学习中心,部分租约周期在5-10年左右,4%-5%的学习中心租约到期,与政策无关。我们并不会放缓扩张速度,Q1一般不是扩张旺季,我们去年40%的增长。所以今年全年的扩张指引仍然是20%-25%不变,一般来说主要会在下半年进行扩张,为来年做准备。

Q:全年收入(以人民币计算)是否仍有30%的增长?

A:Q2的收入增长指引是27%到31%,整个19财年指引不会变化,在30%左右,增长主要来自K12业务。Q1确实因为暑期促销以及线上平台的投资给利润率造成一定压力。今年全年容量增长会在20%-25%左右,收入增长在30%左右,利用率杠杆会显现。另外也确实受到政策的一定影响。

Q:看到公司官网上有新品类出现,比如STEAM相关的课程,未来在教育内容产品上有什么储备和规划?

A:我们一直致力于新产品的开发,已经推出了除英语等传统课程之外的其他课程,比如编程类、科学类等。我们认为这个市场需求很大,我们致力于满足学生和家长对于所有课程的需求,虽然目前这部分非学术型课程还在早期发展阶段,收入贡献很小。但是增速非常快,会成为新的收入增长点。

Q:未来几个季度政策影响如何?泡泡英语相对优能来说,增速似乎有所放缓,尽管他们的成长速度要慢一些?

A:泡泡英语的增速是良性的,和优能的增长会有些时间差,有些季度泡泡增速较快,有些季度优能增速较快,总的来说K-12的业务正在蓬勃发展。新规会导致成本费用会有些边际增长,但我认为影响是短期的,可能会影响2个季度左右,并不会影响全年。

Q:因为新规影响,很多小的市场玩家承压,作为龙头是否有机会拿到更多的市场份额?

A:作为市场龙头,我认为政策趋严对我们是很好的机会,只要我们坚持为学生提供良好的教育服务,就能趁此机会从小机构手中拿到更多的市场份额,很多小机构的学生开始在新东方上课。

Q:Q1利润率下滑细节原因,有多少是受夏季促销,多少受在线业务投资,多少会计上的影响?

A:利润率下降中110个基点来自线下业务,主要是由于夏季的促销和部分租金的增加,另外线上业务的投资也造成一定影响。全年线下业务会有杠杆,去年下半年扩张的学习中心开始招生,有利于利润的释放,全年来说线下业务利润率会持平或者略有下滑;除此之外,Q1也不是海外咨询留学业务的旺季,全年海外咨询业务利润率预计持平;然后因为开始采用新的会计准则,Q1造成1.41亿美元收入损失。

Q:全年收入增长30%,容量扩张20-25%,利用率持续提升,但全年的线下业务的利润率持平或略有下滑,是否是因为监管和政策因素?

A:如果排除政策因素影响,核心业务的利润率是提升的,

Q:Q1收入增长30%左右,招生仅增长了13%,是否因为ASP提升较快?

A:18Q4与19Q1合并来看(暑期课程和秋季课程一起购买),招生增长了28.4%,和收入增速一致。K12的价格略有提升,增速在5%-8%左右,海外咨询业务价格增长10%左右。另外根据新规,预收学费不能超过3个月,我们已经改变了收费的周期,所以接下来几个季度招生上会有时间差。

Q:全年计划新进入多少城市?进入第二年和进入三年以上的城市分别有多少个?

A:我们已经进入了70个城市,其中大部分进入时间较长,我们认为双师模式是获取市场份额的最佳方式,计划今年利用双师模式新进入10个城市。

Q:新规后,开设新的学习中心在拿牌照方面是否遇到阻力?3个月的预收费周期对收入有多大的影响?

A:上个季度新开了18个学习中心,并没有遇到阻力,所以全年20%-25%的扩张指引不变。预收费周期上,暑期和冬季课程的收费不需要变化,都在三个月之内;但是春季和秋季课程会持续3个半到四个月时间,会在收费上有些变化,把原来的课程切分成两期进行收费,但新东方续班率非常高,比如泡泡英语的续班率在90%左右,并不会影响。

Q:新规对于成本的影响具体来说在哪些方面?

A:新规规定所有教师需要教师资格证,目前我们的老师50%左右是有的,公司一直在督促教师去考,之前有些省份要求教师必须到出生地进行教师资格证的考试,现在政策已经改革,所以接下来新东方所有的教师都会参加考试,通过率会很高,但不能说100%的教师都会拿到资格证,如果有教师没有拿到,会被调到助教岗,重新聘用教师会产生一定费用。

Q:线上业务的收入增速,以及全年指引?全年对线上业务的投资额度?

A:新东方在线计划在港股上市,不能披露具体的数据,我们会持续对线上业务进行投资,但接下来几年对成本费用的影响都不会像19Q1的影响这么大。

Q:K12业务的利用率?续班率?

A:Q1利用率下降了0.5个百分点,因为过去两三个季度的扩张较快,接下来利用率会有所提升,泡泡英语续班率90%,优能续班率75%。(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP