市场热情过后,华虹半导体(01347)将会走怎样的路

本文为香港资深投资人“雨逍行”独家供稿,转载请注明来源为智通财经,文中观点不代表智通财经观点。

2018年上半年,在中美贸易摩擦和中兴通讯被巨额罚款的事件下,芯片股尤其是华虹半导体迎来了一轮巨大升浪。可是随着九月港股转熊,十月美国芯片股大跌,该股亦从高位大跌50%。在热情过后,华虹半导体今后的走向将会如何?

若分析华虹的财务状况,尤其是看其资产负债表,你会看到这跟典型的半导体公司如中芯国际截然不同。这是一间轻资产(只有12.7亿美元的非流动资产),低负债(只有0.9亿美元计息银行贷款),派息不错(大约2厘多)的公司,完全不像一般资本开支庞大的半导体企业。

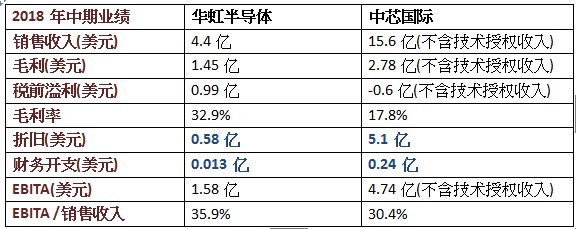

基于上述的财务状况,加上产能满载,以及专注于嵌入式非易失性存储器、分立器件、仿真与电源管理、逻辑及射频技术等特色工艺的策略奏效,华虹交出了亮丽的2018年中期业绩。销售收入增长15.4%至4.4亿美元,毛利率增加1.4%至32.9%的高水平,致令净利增加25.5%至0.86亿美元。管理层在业绩会更豪情壮语地说:"不管是股价是产品模式,我们和中芯逐渐在拉开差距。"

伴随着过去半年的大升浪,市场对华虹高毛利率的赞美之声不绝于耳,似乎在砸钱追逐先进制程之外,专注于特色工艺是半导体公司的另一出路。接着全球第二和第三大半导体代工企业格罗方德和联电亦先后宣布放弃追逐先进制程,这更印证了特色工艺是可行路线。

那么华虹的高毛利率是否都归功于特色工艺呢?其实亦有其他因素造成的。从下图所示,中芯国际的毛利率远不及华虹,但另一方面,中芯国际的折旧支出是华虹的9倍,财务费用是18倍,而销售收入则只有3.5倍。可见为追赶先进制程,中芯承受着巨额的资本开支,因而侵蚀了利润。但中芯的EBITA(息税折旧摊销前利润)其实表现不错的。有别于中芯疯狂盖厂,华虹则沿用多年不变的8吋晶圆厂。资本开支低导致折旧支出少,负债轻亦令财务费用处于低水平,这两大因素缔造了华虹的良好业绩。所以特色工艺的好处不是要产品定价更高,更重要的是让公司不用作巨额资本投入,令固有晶圆厂的生产力和使用寿命最大化。

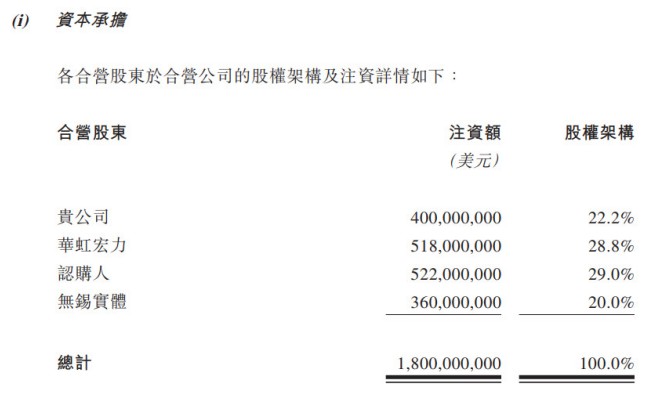

那么华虹这种轻资产低负债的情况会一直持续下去吗?管理层在2018年1月已给出答案了。华虹自2007年已没有兴建新的晶圆厂,而最先进的制程只是90纳米,跟中芯的28纳米相距达三代,更不用说台积电的7纳米了。更重要的是现有产能早已满载,不能应付再多的订单,限制了公司的成长。为此在2018年1月,华虹半导体宣布计划投资25亿美元在无锡兴建新晶圆厂。华虹无锡将成为合营公司,由华虹半导体、华虹宏力、国家集成电路基金和无锡锡虹联芯分别出资4亿美元、5.18亿美元、5.22亿美元和3.6亿美元,总共18亿美元,馀下的7亿美元则以债务融资筹得。由于涉及金额庞大,华虹难以独力承担,国家集成电路基金将斥资4亿美元,以每股12.9港元认购华虹半导体2.42亿新股。换言之国家集成电路基金已在该计划投资9.2亿美元了。

如此重要的计划,华虹在2017年全年业绩中已有提及,但在2018年的中期业绩报告却只轻轻带过。当中最重要的资讯是却没有提及,这是甚么资讯呢?就是新的合营公司华虹无锡的股权分布。因为这将对华虹将来的应占利润、资本开支和债务水平均产生重大影响。观乎华虹现时17亿美元的净资产,12亿美元的非流动资产,相比华虹无锡的18亿美元注资和7亿美元的预期债务融资,如此规模对华虹的影响当然是举足轻重了。

基于寻根究底的精神,我终在港交所网站中,从华虹在2018年1月30日披露的认购、合营和增资文件里找到此一资讯。如下图所示,华虹半导体和华虹宏力各占华虹无钖22.2%和28.2%股权,国家集成电路基金占29%,无锡锡虹联占20%。而华虹宏力是华虹半导体的全资子公司,换言之,华虹半导体直接和间接持有华虹无锡共51%股权,华虹无锡仍是它的子公司。所以往后无论华虹无锡的销售、盈利、开支、资产和债务等均会合并在华虹半导体的财务报表中。

对于这样重大的股权变动,华虹没有在2018年中期年报中清楚提及,这可说是这份财报的不足之处。除此以外,如上文所述,国家集成电路基金除了直接入股华虹无锡,更花了4亿美元认购华虹半导体新股,让华虹半导体以这4亿入股华虹无锡,维持其子公司的地位,可谓用心良苦。但这动作却完全未于2018年中期业绩中反映,华虹半导体的发行股数仍是约10亿股,而不是12多亿股。所以投资者应留意下半年的每股盈利很有可能因为发行新股而带来18%的摊薄效应。

再看华虹无锡的投资项目,有别于以往的8吋晶圆,这是华虹半导体首个12吋晶圆厂项目,制程工艺为90与65纳米,比现在的90纳米只进步一个世代。(半导体制程演化是:90纳米 -> 65 -> 45/40 -> 32/28 -> 22/20 -> 14 -> 10 -> 7 -> 5纳米)反观中芯国际在先进制程的追赶上,由28纳米毅然跳过20/22纳米,直接开发14纳米,十分拼命。而华虹在古老制程上仍是一步一脚印,予人保守的感觉。但华虹这次建厂的着眼点不在制程追赶,而在于提升产能。预期到2019年底,华虹无锡的月产能达到1万片,而到2022年底则达致4万片的全面产能。相比华虹2017年的月产能16.8万片看似提升不多,但考虑到每片12吋晶圆的等值产量是8吋的2.25倍,加上65纳米制程比90纳米的芯片面积能缩少1倍(比华虹一二厂的0.13和0.35微米制程更缩少数倍),新厂所提升的产能仍是值得期待的。

经过多年的平稳发展,华虹在清楚自身的定位后,终于作出重大投资。在庞大的资本开支下,华虹在建厂初期会因为折旧开支和财务费用增加而影响盈利,发行新股亦会摊薄每股盈利。等到产能爬坡完成,销售收入大幅提升后(当然也要期望行业不会产能过剩),华虹无锡便能为华虹半导体推上新的台阶。

免责声明:智通财经网发布此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。(编辑:文文)

扫码下载智通APP

扫码下载智通APP