中金:糖尿病药物表现疲软 三生制药(01530)核心产品增长势头不变

本文来自中金研究,作者为朱言音、邹朋,本文观点不代表智通财经观点。

调研纪要

要点

本周,三生制药参加了在北京举办的 2018 年中金公司投资论坛。在与首席财务官谭先生会面后,我们认为 2018 年下半年业绩和长期增长前景基本符合预期。

核心产品增长势头保持不变。管理层指引益赛普、重组人血小板生成素(TPO)和重组人促红素(EPO)2018 年全年增长可能在10%、60%和低个位数。2019 年益赛普和重组人血小板生成素预计分别增长 20%和 25-30%左右,两种产品的销售峰值均有望达到35-50 亿元。

重组人血小板生成素的强劲增长前景小幅超出了我们的预期,主要是该药物纳入国家医疗保险药品目录,同时也可能得益于未来癌症免疫治疗(例如 PD-1)的广泛使用。

糖尿病药物表现疲软。由于国家医疗保险药品目录纳入了竞品利拉鲁肽(Victoza),三生的百泌达(Byetta)销售额有所下降。百达杨(Bydureon)于今年 5 月上市,管理层预计今年销售额有望达到 2,000-4,000 万元。公司正努力推动将这两种 GLP-1 药物纳入国家医疗保险药品目录,预计这两种药物的峰值销售额合计将达到 5-10 亿元。人胰岛素保持稳定,继续个位数增长。

管理层预计糖尿病药物板块 2018 年和 2019 年亏损 4,000-5,000 万元和3,000-5,000 万元。此外,公司计划在糖尿病药物平台继续引进 1-3种糖尿病药物,例如二甲双胍缓释片和胰岛素类似物等。

研发进展顺利。国家药品审评中心近期拟纳入赛普汀进入优先评审通道,这在很大程度上超出了市场预期。因此,管理层预计赛普汀和益赛普(预充)将于 2019 年获得批准。公司计划 2019 年提交 IL-17 和 PD-1(美国和中国)的新药临床试验(IND)申报。此外,公司也在争取获得 PD-1 联合用药的产品引进。鉴于充足的生产能力,公司对未来生物药品的竞争充满信心。

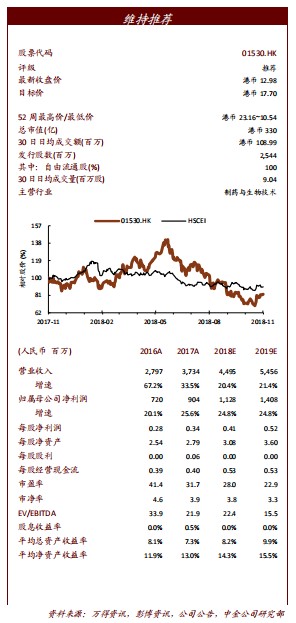

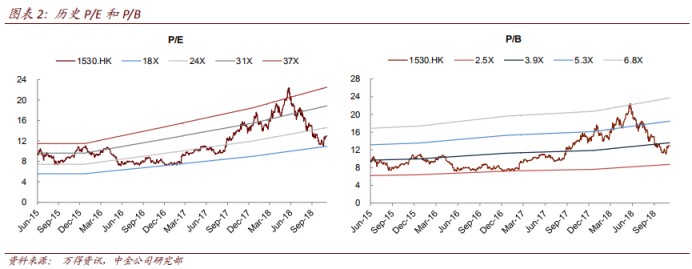

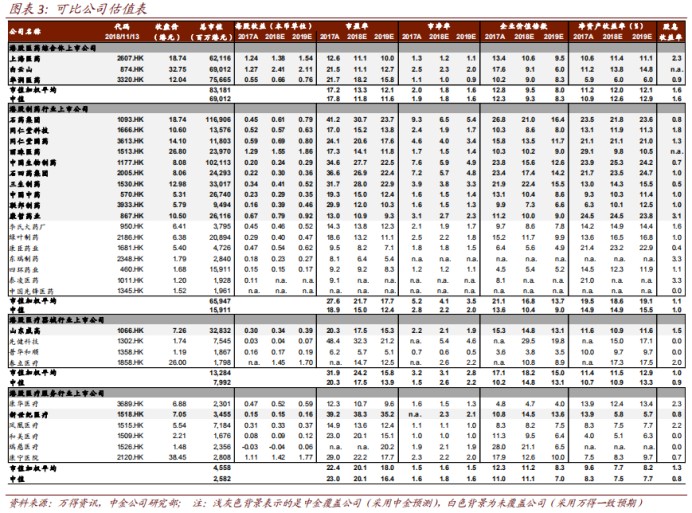

建议

我们小幅下调 2018 年和 2019 年每股盈利预测 4%和 3%至 0.41 元和 0.52 元,主要是由于抗糖尿病药物表现疲软。我们将目标价下调 7%至 17.7 港元,对应 2018 年和 2019 年市盈率 35 倍和 28 倍,目前股价具有 36%上升空间。目前股价对应的 2018 年和 2019 年市盈率 28 倍和 23 倍。维持推荐评级。

风险

降价幅度大于预期;产品上市推迟。

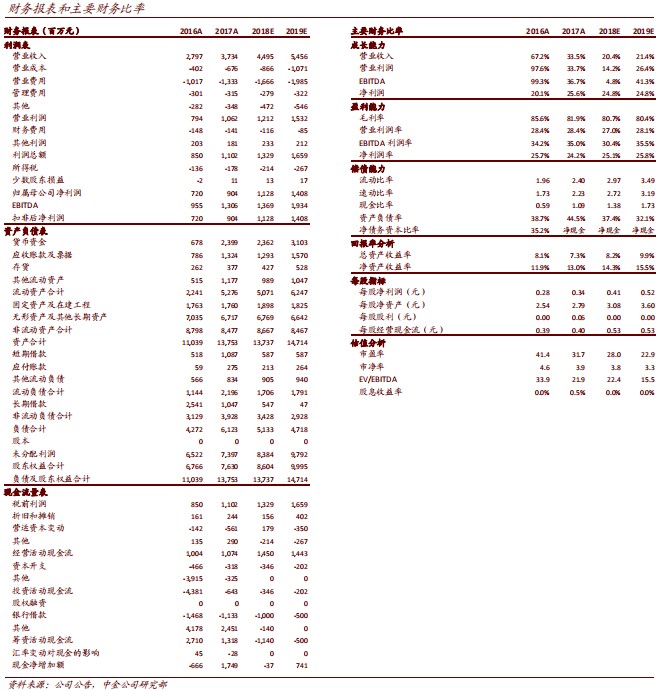

财务报表和主要财务比率

公司简介

三生制药为中国领先的生物制药公司。公司三款核心产品益比奥、特比澳和益赛普为中国市场领先产品。

专利产品特比澳为当今全球唯一商业化的重组人血小板生成素产品,二零一七年市场份额为 51.0%。益比奥在中国的重组人促红素市场处于领先地位,二零一七年益比奥和赛博尔合并销售额占 41.6%的市场份额。二零一六年四月开始并入中信国健,公司核心产品益赛普占据中国 TNF-α抑制剂60.4%的市场。

此外,公司在二零一六年十月与阿斯利康签订独家许可协议,获得两款糖尿病药物 Byetta 和 Bydureon 在中国商业化的独家权利。

扫码下载智通APP

扫码下载智通APP