中美资产证券化率比较:差距已是2000年后最大水平

本文来自“EBoversea”微信公众号,作者秦波。

文章摘要

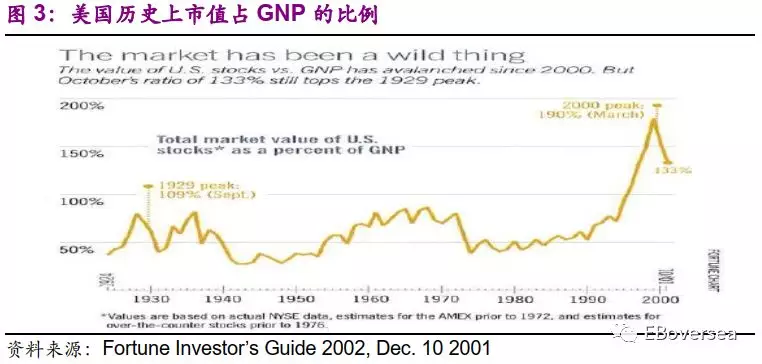

1、资产证券化率指标(或巴菲特指标):股市总市值占GNP的比例(后来也常用GDP代替GNP)一般也叫资产证券化率,我们常用的股市估值指标如PE、PB、PS等相比较,意义上比较接近于对整个国家进行PS估值(P:国内股市总市值;S:国家的GNP或GDP)。2001年巴菲特在《财富》杂志上发表的《巴菲特论股市》一文中表示:所有公开交易的股票的市值占美国GNP的比例,这个比例虽然有一定的局限性,但是在任何时候衡量股市估值水平方面可能是最佳的单一指标。也因巴菲特的原因,该指标被称为巴菲特指标。

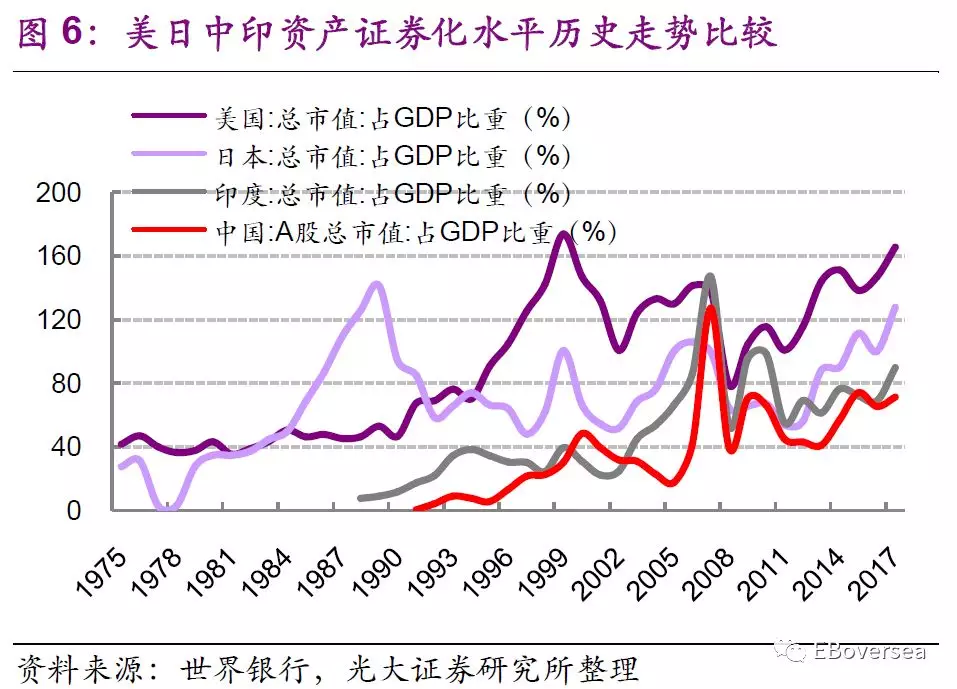

2、全球资产证券化率的情况:世界银行数据,1)全球来看2000年后资产证券化率在60%-120%之间宽幅波动,2008年金融危机时一度跌破60%后又震荡回升;2)美国1999年率接近174%后互联网泡沫破裂,经济回升2007接近138%后金融危机,2009后量化宽松刺激美股一路上行到2017年已达166%;3)日本高峰时期是1989年达141%,后震荡下行再震荡回升,2017年也128%。

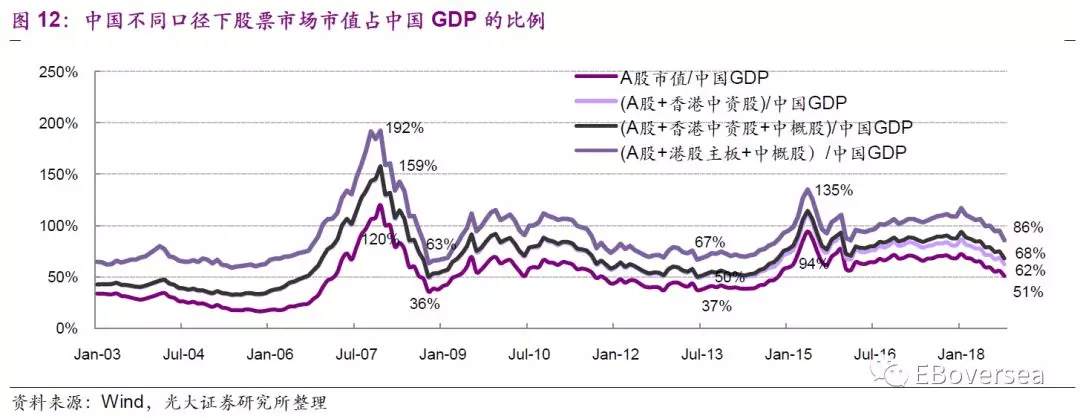

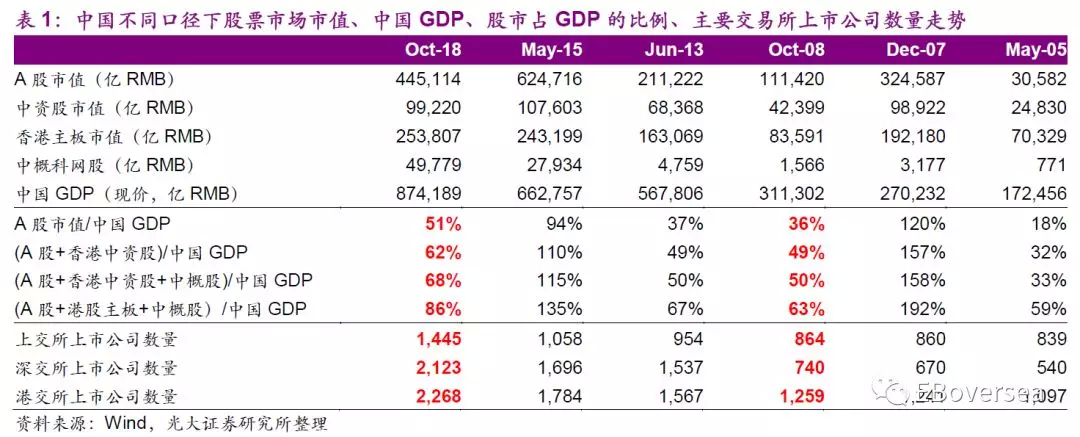

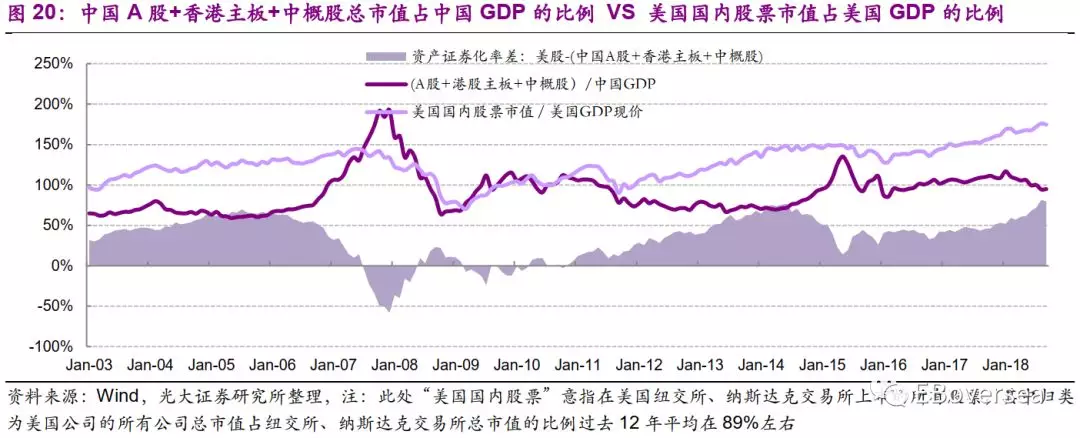

3、中国资产证券化率情况:我们测算了A股市值/中国GDP、(A股+香港中资股)/中国GDP、(A股+香港中资股+中概股)/中国GDP、(A股+香港主板+中概股)/中国GDP比例等4个数据,显示2018年10月底这四个数据分别为51%、62%、68%、86%,虽然不是最低但与历史数据比较应该也是底部区域,考虑到2018年10月上交所、深交所、港交所上市公司数量较历史上几次低点都有较大幅度增加(如较2008年10月分别增67%、187%、80%),市场对中国上市公司整体相较于GDP给予的折价,已处于非常高的时刻。

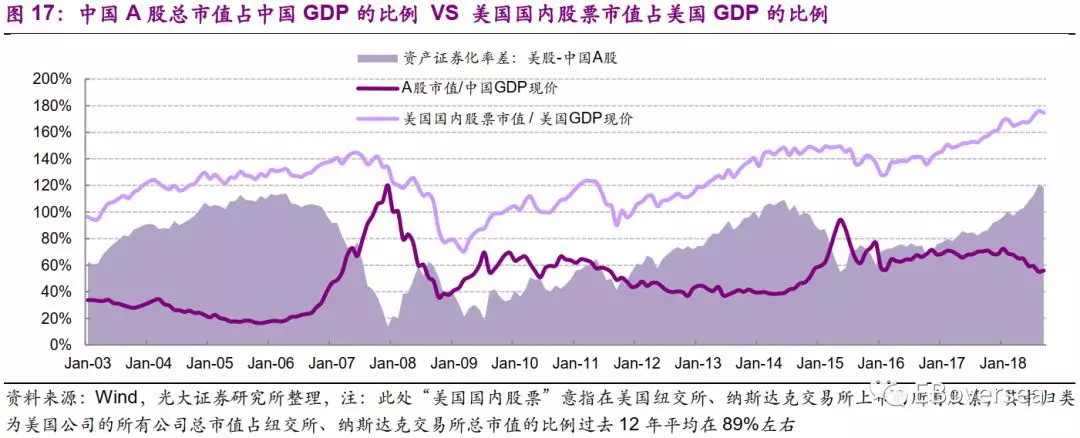

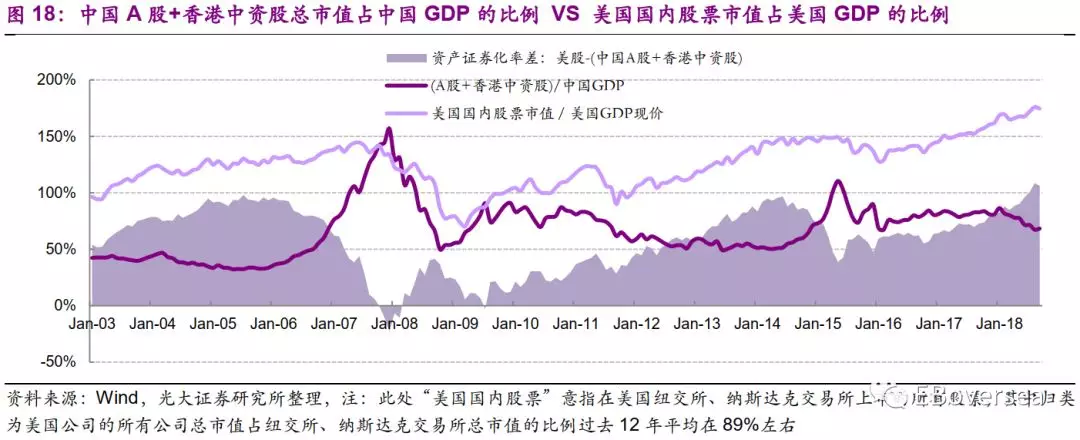

4、中美资产证券化率差距已是2000年后最大水平:从中美该指标的差距来看,已是处于历史极端时刻:以A股+香港中资股口径为例,2018年7-10连续4个月市值占中国内地GDP比例在70%左右或以下,其中10月底跌到62%,而美国该指标持续在170%以上,两者差距最高近110个百分点,已是科网泡沫后最大差距;2005年中国股市低迷时该差额最高接近98个百分点,2014年该差额最高值也只接近96个百分点。

5、信心的恢复有助于中美该指标差距的纠偏:市场之所以对中国股市给予较大PS折价,一方面是对中国单位GDP的经济效益(利润)信心不足,另一方面贸易冲突强化了对前景的担忧。以年度视角看,随着国内政策环境逐步改善,政策效果逐步显现,市场信心有望逐步恢复,这种极端高折价状态或也将得到纠偏。就股票资产来看,阶段性的对中国市场乐观一些、对美国市场适当谨慎,或是恰当选择。

风险提示:美联储加息超预期的风险,中国经济调整超预期的风险。

1、衡量股市整体估值水平的资产证券化率指标

1.1、巴菲特1999/2001年对美国股市的评论

巴菲特较少谈论股票市场的整体估值水平,但在互联网泡沫期间,1999年11月,他在《Fortune》杂志上发表过一篇文章《Mr. Buffett on the Stock Market》,对互联网泡沫的风险进行了警示;2000年互联网泡沫破裂后,美国股市大幅调整,2001年12月巴菲特在《Fortune》杂志年底的Investor’s Guide 2002上再一次发表了同样题为《Warren Buffett on the Stock Market》的文章,对其1999年11月的文章做了进一步的补充和完善。

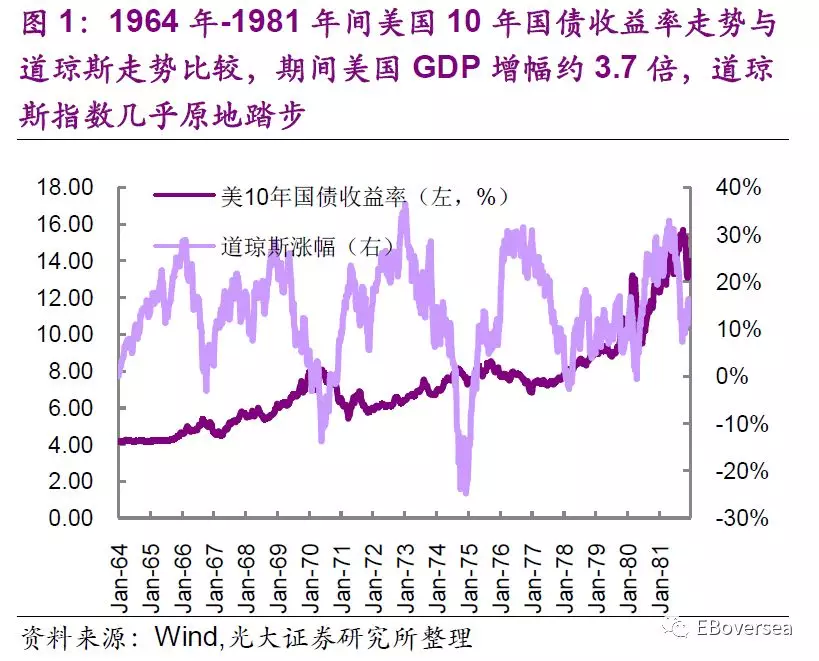

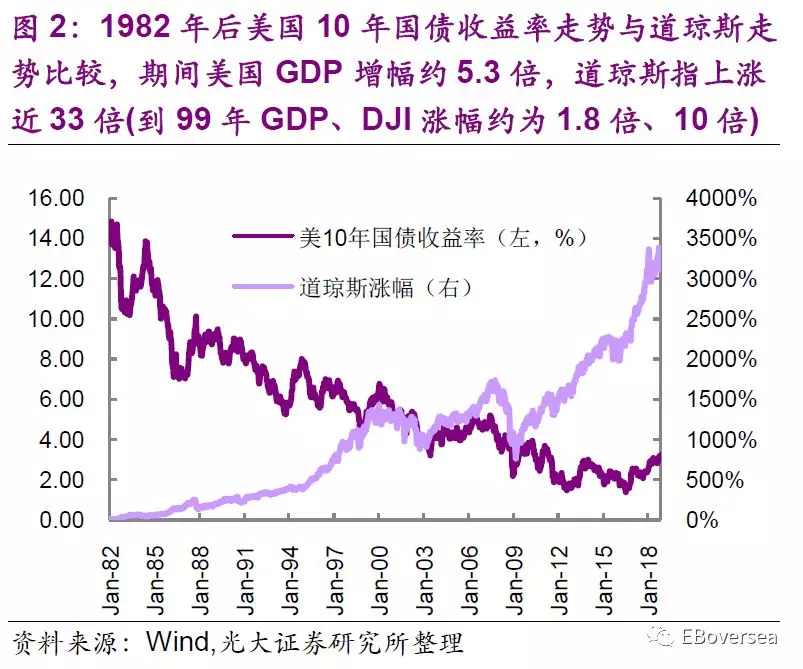

两篇文章中巴菲特都系统的解释了美国股市历史上(1964-1998)走牛或走熊的主要原因,重点就是美国利率和美国公司盈利的交替变化。在第一个17年(1964-1981)美国GDP增长了3.7倍,财富前500的公司销售额成长近6倍,但是股市却并没有上涨道琼斯指数原地踏步(1964年12月31日874点,1981年12月1日875点)(图1),主要的原因就是这期间国债利率(10年)从4%飙升到15%,而企业盈利占GDP的比例一直1950年后在4%-6.5%区间波动,而在1982年一度滑落到3.5%左右。在第二个17年(1982-1999),美国GDP增长了约1.8倍,只是前一个17年的一半不到,但是期间利率从15%左右下降到5%左右,而同期上市公司盈利占GDP的比例又是震荡回升,从3.5%左右上升到6%左右,利率的下降和企业盈利的回升催生了超级大牛市,道琼斯指数上涨超过10倍(从875点上涨到9181点)。如果我们进一步延伸到现在,趋势依然成立,1982到现在GDP增长是5.3倍左右,10年国债利率进一步下行到2-3%,道琼斯指数上涨近33倍(图2)。

1.2、关于市场是否处于极端状态的资产证券化率指标(或巴菲特指标)

在2001年这篇文章中,巴菲特在进一步解释了心理因素对股票市场的影响,并指出股票市场的非理性总是周期性的爆发。在关于如何判断美国股票市场是否处于非理性时期以及其所处的阶段这一问题上,巴菲特认为应该进行量化分析,而从宏观角度来讲量化分析可以非常简单,即用“所有公开交易的股票的市值占美国GNP的比例”来衡量,“这个比例在告诉你你所需要知道的事情方面虽然有一定的局限性,但是在任何时候衡量股市估值水平方面可能是最佳的单一指标(it is probably the best single measure of where valuations stand at any given moment)”(图3)。

巴菲特也进一步指出“投资者要想获得超越美国经济增长速度的财富增值速度,那么这条比例曲线必须持续上升再上升。如果GNP的年增长速度是5%而你希望获得股票市值年增长10%,那么你需要这条曲线持续上升并且超过图表的最上端,这是不可能发生的”。“对我来说,如果该比值在70%-80%区间,购买股票可能会表现比较好。如果这个比值接近200%,就像在1999年或2000年部分时间段那样,那你可能是在玩火”。

这个股票市值占GNP的比例(后来也常用GDP代替GNP),一般也叫做“资产证券化率”,因为巴菲特非常看重这个指标因此也被称为“巴菲特指标”。他与我们常用的股市估值指标比如PE、PB、PS、EV/EBITDA等相比较,意义上比较接近于对整个国家进行PS估值(P:国内股市总市值;S:国家的GNP或GDP)。对于多数国家而言GNP或GDP整体是在增长,但盈利能力时有波动,高盈利时期单位GDP或GNP产出更高的企业盈利,市场给予较高的PE或PS估值,低盈利能力的时候给予低PE或PS估值。

前期我们也撰写了《全球股票市场概览及DCF视角下港股研究框架梳理》的PPT(2018.11.09),内容涉及全球股票市场概览、DCF视角下港股市场研究框架梳理、历次美元加息对美股及港股的影响、美元指数&人民币的走势、现阶段DCF框架中主要变量的变动趋势等。

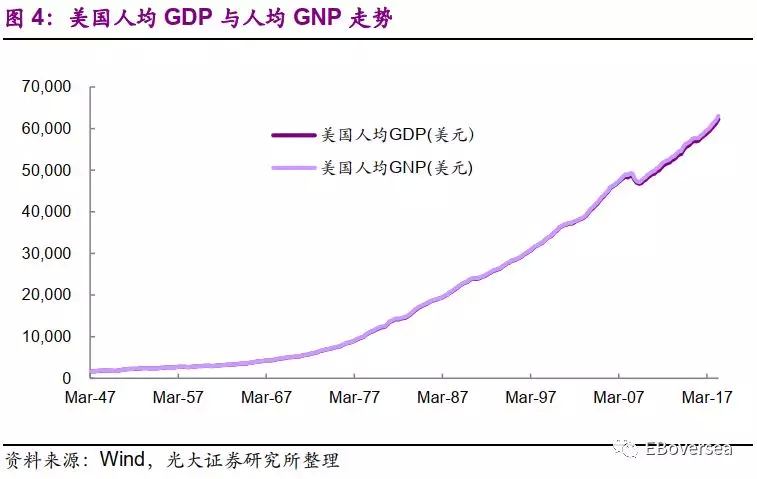

在该PPT全球股市概览部分,我们也对全球主要股票市场的资产证券化率进行了一些梳理或测算,有投资者朋友对其中不同国家资产证券化率一问题较感兴趣,我们在本篇文章中就此问题进一步做了一些说明。本文中,整体关于资产证券化率的测算是按照“国内上市公司总市值 / GDP”来计算,主要原因在于对多数国家来讲,GDP与GNP虽在在概念上有所的不同,但是就实际情况来看,他们之间的差别可能并不是太大。比如美国是全球GDP规模最大的国家,也是全球化引领的国家,众多公司都是跨国公司,但是美国的GDP与GNP的差别就非常小(图4)。

2、全球股市资产证券化率的情况

根据世界银行的统计计算,1978-1999年这20年左右时间,是全球市场资产证券化率持续上升阶段(图5),从整体25%左右的资产证券化水平,上升到120%左右的资产证券化水平。2000年之后,全球股票资产证券化率在60%-120%之间宽幅波动,2008年金融危机时一度大幅下跌跌破60%,但随后又震荡回升。

分国别来看(图6、7),美国在1999年达到一个阶段性高峰,资产证券化率接近174%,随后2000年互联网泡沫破裂直到2002年见到一个阶段性低点101%;2003年后经济回升直到2007年资产证券化率达到近138%,金融危机的2008年资产证券化率在跌至79%左右,2009后美联储几次量化宽松刺激经济,美国股市一路上扬,资产证券化率再一路震荡上行,2017年时已达166%。

日本来看,资产证券化率的高峰是泡沫经济的高峰时期1989年,达到了141%, 1989年5月至1990年8月,日本央行连续五次上调中央银行贴现率,从2.5%上调至 6%,日本经济硬着陆股市大幅调整资产证券化率下行,随后在1999年、2006年也见过阶段性资产证券化率的高点,分别为101%、105%,后随着金融危机调整而调整。2017年资产证券化率达到128%,也创下1989年后的高点。

中国来看,A股总市值占GDP的比重,2007年高点时为127%;金融危机的2008年,以及后来的2012、2013年,A股市值占GDP的比重都在40%左右,2017年为71%。同样是新兴经济体中重要国家的印度来看,其股市总市值占GDP的比重走势与中国类似,但是在近年来整体还略高于中国。

3、中国股票市场资产证券化水平

3.1、计算中国股市资产证券化率需要注意的几个问题

前面两部分使用的数据,都是世界银行计算的年度数据,较难看出月度相对高频一些的情况。中国股票市场整体波动较大,2018年1月以来,沪深300指数整体下跌了26%左右,恒生指数下跌了20.80%,恒生国企指数下跌了22.5%。我们因此计算了中国股票市场的月度资产证券化率,但是在计算中国股票市场资产证券化水平时,有四个问题需要注意。

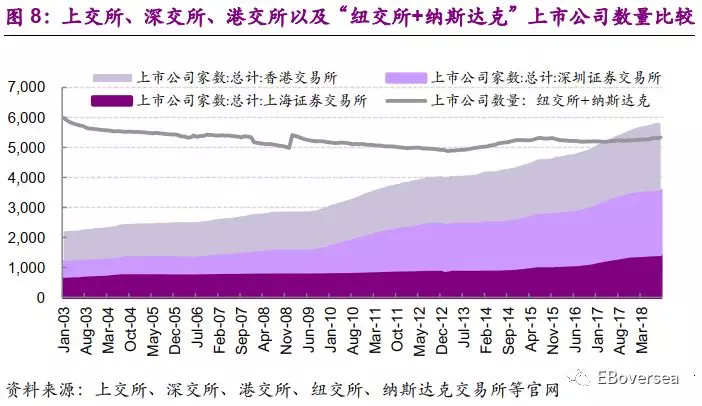

第一个问题是就中国股票市场来看,整体处于成长期,上市公司数量整体是在持续增加(图8),会推升股票市场资产证券化水平。其中A股市场来看,深交所2009年年中到2012年年中是一个上市高峰期,2016-2017年也是一个上市高峰期;上交所2016-2017也是一个上市小高峰,截止到2018年9月,上交所、深交所上市公司数量分别为1445家、2123家;港股市场来看,上市公司数量也在持续稳定增加,截止到2018年9月,香港上市公司数量累计为2268家。沪深港三个交易所2018年9月底累计上市公司5836家,较10年前2008年9月的2863家增加了2973家,仅从上市公司数量上来看增长1倍以上,这显然会显著推升中国股票市场资产证券化率水平。如果我们看同期美国市场上市公司数量变化,过去10年整体维持在5000家多一些的水平,没有特别大的波动。考虑到无论是香港市场,还是A股市场,主要的大型公司都已经上市,近年来新上市公司中多数公司又是市值规模相对较小的公司,因此我们在计算中也没有专门剔除这一类公司影响。理论上来讲,如果后期上市的公司市值折算回过去,也会提升我们计算出来的历史上的资产证券化水平。

第二个问题是,中国股票市场的涵盖范围比较广泛,广泛意义上的中国股票市场分为A股、港股、中概股,港股主板(港股创业板规模很小总市值占比长期1%不到)又分为中资股(H股、红筹股、内地民营企业)、非中资股(香港本地股、非香港本地股(国际/澳门/台湾等));中概股主要囊括了中国最活跃的科网股、部分创新药企业、教育股等,特别是阿里在美国上市后,中概市值规模大幅提升,最高时超过6万亿人民币(图9)。因此,在计算中国股票市场总规模的时候,我们主要考虑了三个口径:A股、A股+香港中资股、A股+香港中资股+美国中概股。

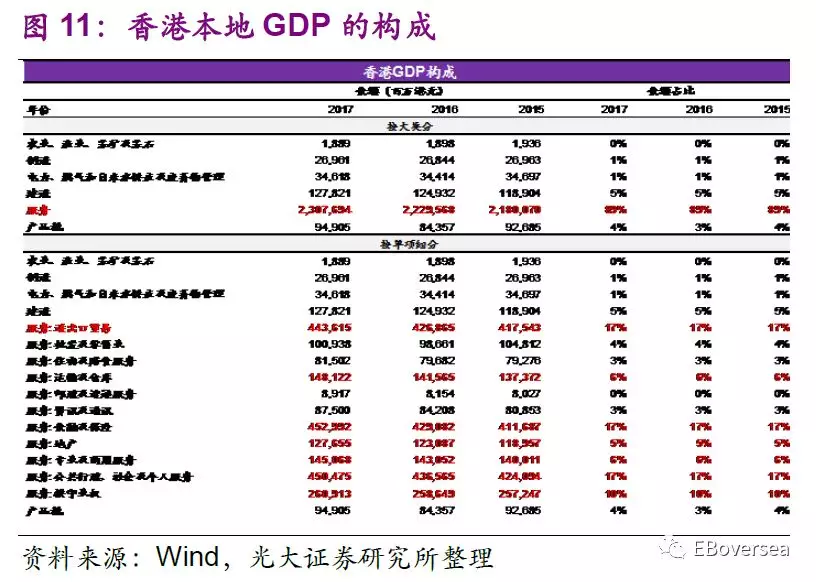

第三个问题是,香港因为整体GDP规模不大,除本地地产零售等产业外,金融、贸易等领域国际化程度都非常高,香港资本市场的离岸特征非常明显,如果看港股市值与香港本地GDP比例(图10),该数据2017年达1270%以上(2017年香港本地GDP2.66万亿港币(图11),年底市场市值33.72万亿),远远超过了其他国家或地区水平,我们因此没有把香港本地股、国际股及香港本地GDP纳入计算范围。

第四个问题是,关于分母GDP的选取问题。GDP的选取最简单的办法是采用上一年度的GDP数据,考虑到中国GDP整体增长速度较快,我们在测算中,是按照中国GDP的现价来进行测算,且月度计算采用的GDP是按照连续两个年度的名义GDP均匀按月增加来模拟计算,2018年度是在2017年度的基础上按照8%的名义增长率来模拟计算。

3.2、中国股票市场资产证券化率水平

在以上的情况下,我们测算了A股市值/中国GDP、(A股+香港中资股)/中国GDP、(A股+香港中资股+中概股)/中国GDP、(A股+香港主板+中概股)/中国GDP比例等4个数据,显示2018年10月底这四个数据分别为51%、62%、68%、86%(图12)。历史上低点包括2005年5月(18%、32%、33%、59%)、2008年10月(36%、49%、50%、53%)、2013年6月(37%、49%、50%、67%);历史上的高点包括2007年12月(120%、157%、158%、192%)、2015年5月(94%、110%、115%、135%)。

2018年10月数据虽然不是最低,但是显然应该也是底部区域,考虑到2018年10月上交所、深交所、港交所较历史上几次低点上市公司数量都有较大幅度的增加(较2005年5月,分别增加72%、293%、107%;较2008年10月分别增加67%、187%、80%;较2013年6月分别增加51%、38%、45%),那市场对中国上市公司整体相较于中国GDP给予的折价,可能已经处于历史上非常高的时刻(表1)。

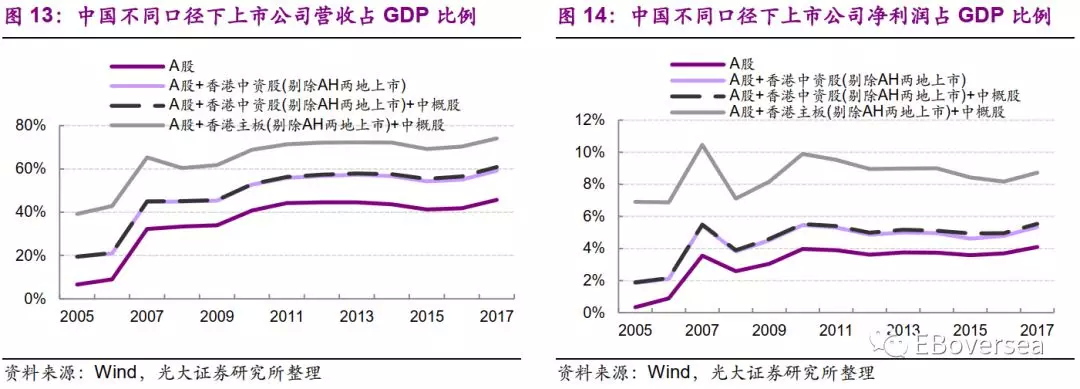

4、中国股票市场对中国经济的代表性

我们也大体计算了以上不同口径下上市公司对中国经济的代表性,从营业收入角度来看,“A股+香港中资股(剔除AH两地上市企业)+中概股”累计营业收入占中国GDP的比例整体在55-60%之间波动,中概股的影响不是太大(图13);从净利润角度来看,“A股+香港中资股(剔除AH两地上市企业)+中概股”累计净利润占中国GDP的比例在5-5.5%之间波动(图14)。

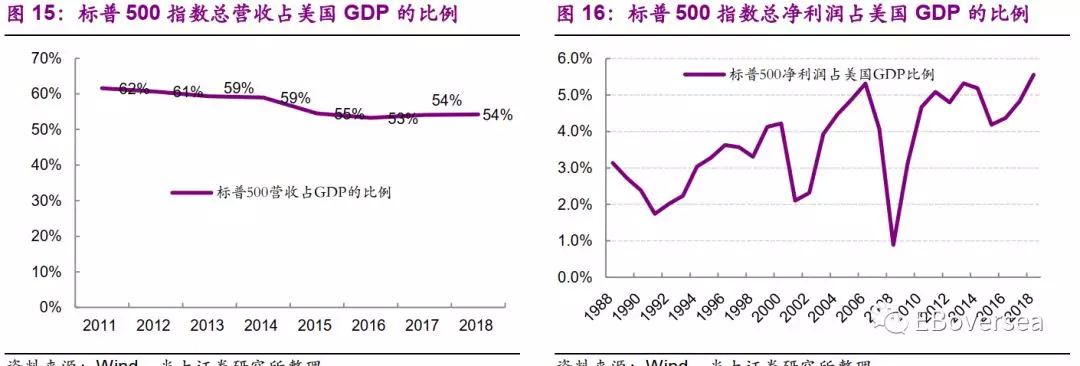

对比美国来看,以代表美国公司的标普500指数为例,2011年来标普500指数总营业收入占美国GDP的比例大体在60%左右波动(图15),营业净利润占美国GDP的比例大体在4.5-5.5%之间,金融危机的时候一度跌至1%(图16)。单纯就标普500指数来看,与“A股+香港中资股”收入、净利润占中国GDP的比例有较好的可比性。

(标普500对美国股市的代表性:纳斯达克、纽交所包涵美国及非美国的上市股票数量累计5300家左右,标普500对美国股票市场的代表性大致可按如下方法计算:2018年9月底,标普500总市值25.74万亿美元,标普全市场指数(所有美国公司)总市值31.69万亿美元,纽交所&纳斯达克所有上市公司总市值36.08万亿美元,即标普500占标普全市场比例为25.74/31.69=81.22%,占美国纽交所&纳斯达克总市值比例为71.34%)。

5、美国、中国资产证券化率差距已达互联网泡沫后最高水平

由于中国、美国上市公司对各自经济的代表性有所不同,简单看两国的资产证券化率数据意义有限,简单直接比较高低很难有效的说明问题,但是观察两者之间差距的扩大或缩小,对比较两国证券市场的估值水平,应有较好的参考意义。

定性来讲,近年来A股及港股上市公司数量都在持续增加,上交所、深交所、港交所2018年10月底上市公司数量较10年前的2008年10月底整体增加了100%以上(前表1),虽然新上市公司体量可能较已上市公司的体量有所降低,但如果市场不是出现显著折价,中国上市公司市值占GDP的比例应振荡提升。而如果中美之间的估值差距没有显著拉大,中国上市公司数量的增加应有助于中美资产证券化率差距的收窄。

但实际情况是,通过进一步计算美国、中国资产证券化率差距,可以非常显著的看到,不管是单独看A股,还是看A股+香港中资股,亦或看A股+香港中资股+中概股,几类口径下中国股票市值占中国GDP的比例,较美国国内股票市值占美国GDP的比例,差额都创下互联网泡沫之后的新高(图17、18、19、20)。历史上在2005年、2014年,这个差额两次创下过阶段性新高,随后都迎来了A股或中国股票资产的大幅反弹上升;而2018年的这个差距,已经超过了2005、2014年。

以A股+香港中资股口径为例(图18):2018年7、8、9、10连续4个月市值占中国内地GDP比例在70%左右或以下,其中10月底跌到62%,而美国股市市值占美国GDP的比例持续在170%以上,两者之间的差额超过100个百分点,2006年中国股市牛市之前的2004-2005年,该差额的最高值不到100个百分点;2015年中国股市牛市之前2014年,该差额也没超过100个百分点。

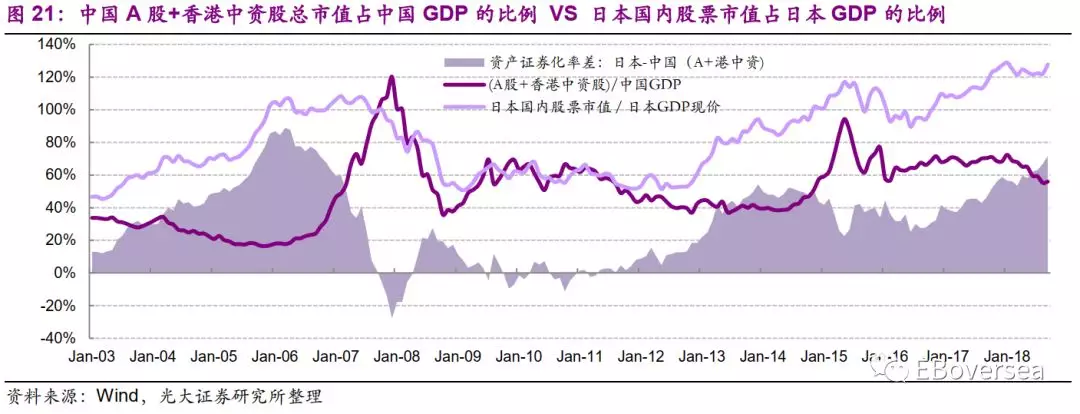

我们同时也与日本资产证券化水平做了一个比较,测算显示,虽然目前两者之间的差距还未到金融危机前的高位,但是也已经是金融危机后的最高水平。

6、市场对中国股票给予的折价可能已处于非常极端区间,信心的逐步修复有助于此类折价的修复

市值占GDP比例这一指标,在一定意义上代表对一个国家进行PS估值。市场之所以对中国股票市场给予这么高的PS折价,很重要的原因一方面在于对中国单位GDP能够产生的经济效益(利润)并没有太多的信心,另一方面也因为贸易冲突等因素,强化了对经济前景的担忧。但如果从历史数据看,经济总有波动,盈利时有恢复,目前市场给予中国股票市场的估值折价,可能已经处于一个非常极端的区间。

以年度视角来看,虽然在过程中市场还将会面临企业盈利恶化、美国持续加息等负面影响,但随着目前国内各类政策环境的逐步改善,政策效果亦将逐步显现,随着市场信心的逐步恢复,这种极端的高折价状态,也有望得到逐步的修复。就股票资产来讲,阶段性对中国股票市场乐观一些,对美国股票市场谨慎一些,或许是恰当的选择。

7、风险提示

美联储加息超预期的风险;中国经济调整超预期的风险。

扫码下载智通APP

扫码下载智通APP