铜业三年展望:供需改善,新能源或成为提振铜消费的主驱动力

本文节选自华泰证券研报,研究员为李斌、孙雪琬、邱乐园,本文观点不代表智通财经观点。

导读

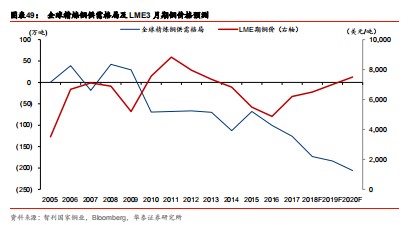

通过观察历史上铜价走势与 ICSG、WBMS 等第三方机构出具的供需平衡表,我们发现铜价的涨跌走势不取决于供给过剩与否的绝对数,而是取决于供需格局的变化预期,供需出现改善大概率伴随铜价上涨,供需格局恶化多伴随铜价下跌。

我们认为 2018-20 全球精铜供需格局预期将呈现改善的格局。主要原因在于我们认为全球新能源发电用铜量(风电、光伏等)的高增速有望冲抵传统铜消费行业(白电,管道设施等)的需求增速下降。供给端方面,我们整理了未来 3 年的全球大多数铜矿的新建、扩产项目,发现新投产能增速下滑。考虑到新产能有限,铜矿供应端的边际增量难有大幅提高。

供给端:18-20 年受制于铜精矿增量有限,全球精炼铜供给增速趋缓

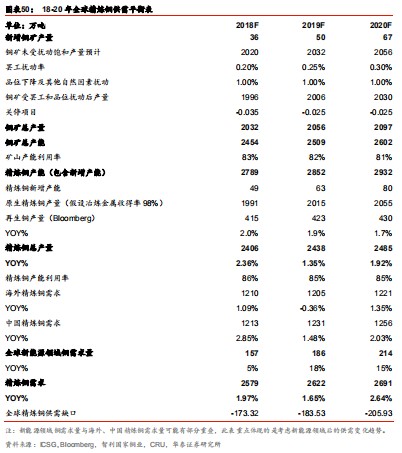

2017 年以来,全球铜矿供应出现大幅下滑,主要原因在于罢工事件频发。2018 年,铜矿供应增速呈现前高后低态势,一方面,主要铜矿劳工谈判的顺利推进,其产出的恢复提振了矿产量的增速,但另一方面,由于部分项目仍处于试车阶段,新建项目及扩产项目增量相对有限。此外,矿石品位下降和生产成本上升也成为影响产出增速的重要原因。我们预计 18-20 年全球精炼铜产量分别为 2406、2438、2485 万吨,CAGR 为 1.64%。

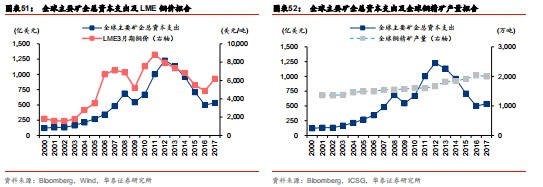

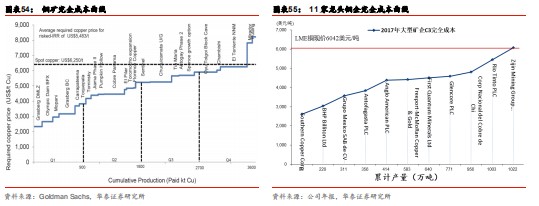

全球多数矿企总资本支出处于低位,18-20 年新投产能增速下滑。2018-2020 年全球新增产能分别约为 65 万吨、56 万吨、92 万吨。期间大型铜矿新建扩产项目有限,年产能 10万吨以上的项目仅有 Glencore 的 Katanga、First Quantum 的 Cobre Panama、Freeport-McMoran 的 Grasberg Block Cave 等为数不多多的项目。据 Bloomberg 数据,2017年全球多数铜矿企总资本支出 534 亿美元相较 16 年的 499 亿有所上升,但相较 08 年 689亿美元和 12 年 1226 亿美元的资本支出高峰仍处于低位。铜矿项目新建、扩产耗时较长,因此资本开支的高峰往往与产量的高峰有一定的时滞(4-5 年)。最近一轮资本开支高峰在2011-2013 年期间,经过一个扩产周期,铜矿产量于 2016 年达到一个释放高点。据我们测算,18-20年铜矿总产量难出现较大幅度增长,预计 18-20年铜精矿新增产量分别为 36、50、67万吨。

罢工、矿石品位下降等扰动因素影响供给。铜矿端罢工扰动方面,我们认为现阶段罢工边际效应逐渐走弱,像 17 年供应端出现的急性紧缩,18-20 年预计较难出现。据 SMM,2017年 Q1Escondida 铜矿出现罢工,影响当年铜供应量至少约 10 万吨;18 年 8 月 20 日Escondida 工人工会已接受新的劳资协议,18 年最大的罢工风险点解除。

分析 17 年铜矿的大规模罢工,我们发现当铜价处于低位时,企业的主要任务是尽可能的降低成本,铜价处于上涨周期前段,工人薪资提升预期增高易发生罢工。当前铜价处于相对高位,铜企的利润表已经修复,降本增效不再是主要矛盾,增产扩产稳定生产是企业的目标,因此我们认为当铜价处于相对高位时的罢工扰动的效应或将减弱。

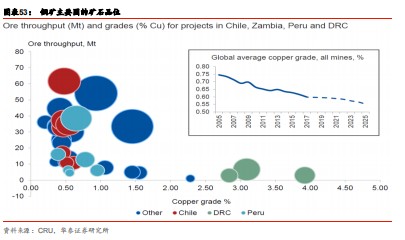

据 CRU,现阶段全球的铜矿山,澳大利亚,智利,秘鲁已经开发到中后期阶段,智利和秘鲁的平均品位在逐年下降;2005 年,全球的平均品位有 0.75%,到 2017 年平均品位0.6%。我们预计 18-20 年矿石品位下降、矿山设备老化、环保压力等扰动因素边际效应或将逐渐增强。

矿山成本压力非现阶段主要矛盾。但从长期看,铜矿品位下降,环保强化,劳动力成本的刚性增长,能源与水的短缺,以及社区冲突的日益频繁,这些因素将会继续推高未来铜矿成本。企业成本控制能力,将直接影响未来的盈利能力与资本市场对企业的价值认可。

需求端:市场情绪或略显悲观,新能源领域需求有望成新亮点

在全球精炼铜供给持续低速增长的环境下,需求端已成为影响中长期铜价的主要矛盾。据国家统计局,截至 2018 年 9 月中国电网投资完成额累计值同比下降 9.60%;建安工程固定资产投资完成额累计同比增速 2.9%,较 17 年同期下降 4.7pct,下游主要经济指标不及预期致使市场普遍对铜下游消费略显悲观,但全球新能源发电领域所带来铜消费量增速仍以两位数的速度高速增长。据Bloomberg数据,18-20年全球新能源产业铜消费量CAGR约为 22.77%,到 2020 年全球新能源领域耗铜量预计将达到 385 万吨。我们认 18-20 年新能源领域的高速发展有望冲抵传统铜消费行业的需求增速下降。

作为与宏观经济联系紧密的基本金属,“铜博士”的下游消费涉及的领域非常广泛。为了观察全球精炼铜消费趋势,我们跟踪中国铜下游行业的需求增速;海外方面,跟踪各主要消费国的铜消费强度(精炼铜消费量/GDP)。另外,作为未来有望决定铜需求增量的新亮点,我们单独罗列了全球新能源发电领域的需求预测。

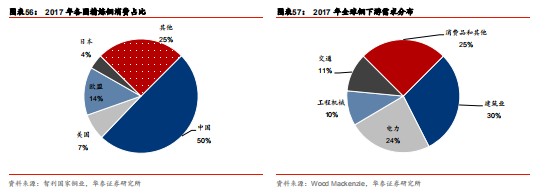

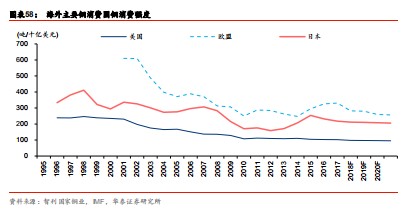

海外主要铜消费国铜消费强度呈现下降趋势。美国,欧盟和日本是当前全球除中国外主要的铜消费国家。根据智利国家铜业数据,2017 年,全球精炼铜总消费量为 2375.5 万吨,中国消费 1179.05 万吨,占比 50%;美国消费 177.10 万吨,占比 7%;欧盟消费 323.82万吨,占比 14%,日本消费 99.82 万吨,占比 4%。在过去十年里,美国、欧盟、日本精炼铜年消费量一直在波动,但总体来说,消费量是呈下降趋势,17 年美国、欧盟同比分别下降 2.21%、0.4%。

我们用该国家的年铜消费量比 GDP 总额得出铜消费强度指标,该指标代表单位 GDP 对铜的消费量。截至 2017 年,美国,欧盟和日本的铜消费强度总体上都呈现出走低的趋势。

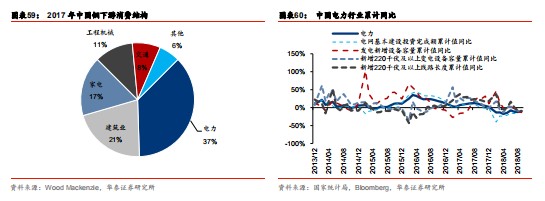

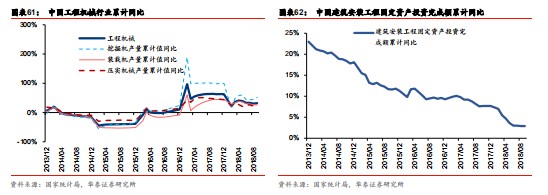

中国传统铜消费领域表现略显疲软。据Wood Mackenzie,中国铜消费主要依赖电力行业,2017 年电力行业约占中国总需求 37%,其他消费领域包括家用电器(白电)、工程机械、建筑、交通等行业。据国家统计局,中国的电网基建投资、发电新增设备容量、新增 220千伏及以上变电设备容量、新增 220 千伏及以上线路长度等电力相关指标 18 年 1-9 月累计值同比增速为负,分别为-9.6%、-13.1%、-8.3%、-9.3%。当前电力相关投资完工进度偏低,国网前 9 个月完成进度在 65%以下,较 2013-17 年同期进度平均下降超过 5 pct,带动铜材需求增速下降。我们认为 18 年电力投资或不及预期。

中国建筑业的铜材需求,约占总需求 21%。据国家统计局,2018 年建筑安装工程固定资产投资完成额持续下滑,前三季度同比增速 2.9%,相较 17 年下降 4.7pct。

对于其他重点消费领域,据国家统计局,截至 18 年 9 月工程机械领域表现亮眼,挖掘机、装载机等设备产量持续保持高增速,产量累计值同比分别为 51.70%、装载机 26.0%;我们认为 2019 年汽车领域大概率维持较低增速在-2%左右,据 ICA 数据,新能源汽车虽然耗铜量较传统汽车提升约 3-4 倍,但受限于当前基数仍然较低,据中汽协数据,截至 18年 9 月纯电动乘用车产量累计值约 46 万台,难以对整个汽车领域的用铜量增速起到大幅提升作用。家电增速基本平稳,但除去空调同比增速尚可外,其余白电增速均为负值。综合各领域来看,我们预计 18-20 年中国铜消费增速分别约为 2.85%、1.48%、2.03%。

新能源领域铜消费量或被忽视,未来有望保持高速增长。提及新能源领域铜消费量,新能源汽车及充电桩往往被给予了过多关注,据 Bloomberg 数据,2017 年全球新能源汽车和充电桩的总用铜量仅约 12 万吨,18 年预计 15 万吨,相较全球约 2400 万吨的铜消费量,新能源汽车和充电设施带来的铜消费量边际增量有限。但值得注意的是,新能源领域不仅只有汽车和充电基础设施,该领域其实涉及范围十分广泛,如光伏、风电、太阳能发电、核能发电等,我们认为市场并未给予以上部分过多的考虑。据 Bloomberg 数据,18 年全球新能源发电领域铜消费量预计约 257 万,同比增长 36%,预计该领域的铜消费量约占全球总需求量的 10%;2020 年全球新能源领域铜消费量有望达近 400 万吨,预计 18-20年该领域铜消费量 CAGR 约 22.41%。

尽管当前全球传统领域的铜需求量增速有所下滑,考虑到全球新能源产业的高增速发展,光伏、风电、新能源汽车等领域的用铜量有望维持高增速。且未来 2-3 年的全球大型铜矿新建、扩产项目有限,受限于上游矿端增速下滑及冶炼端产能利用率回落。我们预计 18-20年全精炼铜需求 CAGR 为 2.15%高于供给 CAGR1.63%。

(编辑:朱姝琳)

扫码下载智通APP

扫码下载智通APP