错过BAT,别再错过MMP

或许当年你没有赶上阿里及腾讯的崛起,错过了百倍的投资回报,现在你不应该再错过MMP了。

MMP,即美团(03690)、小米(01810)和拼多多(PDD.US),这三家公司作为资本市场新经济的新贵代表,投资者给予非常高的估值预期。以目前的市值计算,MMP在国内互联网行业仅次于BAT。近期,这三家互联网“小巨头”陆续公布了2018年Q3业绩报告,向投资者提交了最新的成绩单。

拼多多的Q3业绩最为显眼,期内收入33.72亿元人民币(下同),同比增长达697%,期间按季度算复合增长率达62.55%,而美团Q3收入190.8亿元,同比增长97.2%,小米Q3收入508亿元,同比增长49.1%,其中互联网板块收入同比增长85.5%。

上述三家互联网公司业绩均实现高速成长,但在传统巨头BAT面前,这些“小巨头”将会铺展怎样的未来?投资者该如何评估“小巨头”的价值呢?

高成长下的持续性研究

互联网公司赚钱的基本方式都是以平台流量作为主线,开发各种业务获得收入,比如广告、游戏、社交、直播、视频以及第三方平台等,比如阿里主要开发第三方平台,腾讯什么都开发,但核心是游戏。而美团和拼多多开发的主要业务则是第三方平台及广告业务。

小米的模式和美团及拼多多不一样,小米核心收入是智能硬件,但小米智能硬件保持低利润率政策以引流,再通过流量变现,比如开发广告业务,获得更多互联网收入。而美团和拼多多拥有纯互联网基因,基于小米的核心收入构成以及业务成长逻辑差异,我们主要分析美团和拼多多的财物成长能力。

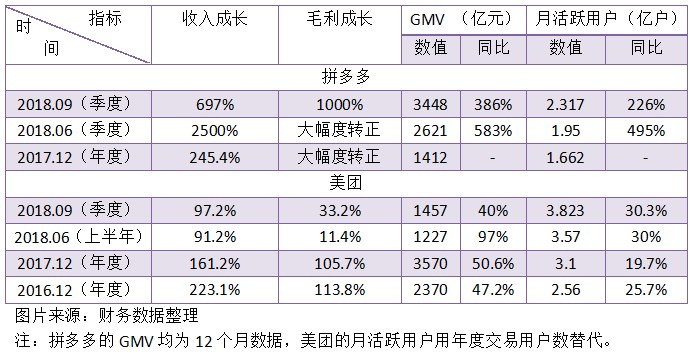

智通财经APP以四大成长指标,即收入成长、毛利成长、GMV成长以及月活跃用户成长作为研究参照,分别对美团和拼多多在时间序列上进行成长对比。

拼多多自2015年9月上线以来,收入及毛利成指数级增长,2017年收入增长了2.45倍,进入2018年,收入成长加速;在盈利上,2017年Q2基本实现收入和成本的平衡,2017年Q3毛利开始转正,2018年Q1实现毛利10.66亿元,Q2毛利达23.217亿元。拼多多的GMV和月活跃用户基本呈三位数成长,2018年Q3的GMV(12个月)达到3448亿元,月活跃用户达到2.317亿户。另外,截至9月,拼多多年度活跃买者平均消费894.4元,同比增长99%。

美团的成长速度不如拼多多快,但依然可以称的上高增长。2016及2017年收入呈三位数增长,2018年有所放缓,但也达到90%以上的增长。在盈利方面,毛利的增长和收入亦步亦趋。美团的GMV和交易用户数增长稳定,保持双位数的增长通道,2018年Q3的GMV为1457亿元,交易用户数量3.823亿户。

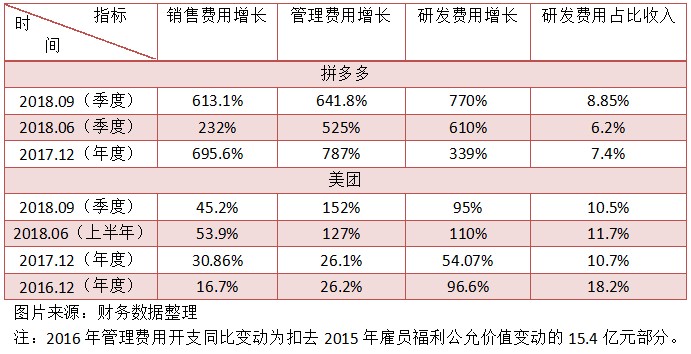

从历年数据看,美团和拼多多均实现了非常快速的成长,特别是拼多多,实际上,伴随着成长扩张,费用支出大幅增长成为这些公司不得不面对的问题。智通财经APP以销售费用、管理费用以及研发费用作为研究参照,对美团和拼多多的费用控制进行研究。

从数据上看,拼多多的各项费用均呈三位数增长,这和收入的成长是亦步亦趋的,不过上述费用的增速比收入及毛利的增速低,可见该公司经营效率较高,费用控制较为合理。2018年,该公司研发费用增长最快,Q3占比收入的8.85%,比往年都大,也说明该公司重视技术的生产效能。

美团的费用控制相对合理,核心费用为销售费用,增速低于收入速度。2018年,管理费用的增速加快,且比收入增速高,不过综合这两项费用看,费用控制在合理水平。美团的研发费用占比较拼多多高,但稳定控制在10%左右的水平。

看完成长速度及费用控制,我们大概了解了拼多多和美团的经营状况,但还不够,我们仍需要了解这两家公司在高成长下,能否满足扩张及经营是否具有持续性。

其实有两个指标可供我们研判,一个是营运资金,另一个是经营现金流,营运资金是扩张的基础,而经营现金流涉及经营平衡性问题。

智通财经APP了解到,拼多多在Q3的营运资金为180亿元,比2017年高出16.5倍,而且拼多多没有金融负债,基本都是经营性负债,未来可利用债务资本扩张的空间非常大。而且,拼多多基本实现经营平衡,2018年首9个月经营现金流净额为12.4亿元,增长25.1%,往年也均实现正向现金流。

而美团在Q3运营资金428.24亿元,比2017年高出26.2%,美团在2017年运营资金才转正数,上市后拥有了更多的扩张现金流。不过,美团的经营现金流净额仍为负数,2018年上半年为-55.14亿元,而2017年为-3.1亿元。在经营持续性方面,美团要比拼多多逊色。

拼多多开创“货找人”的新电商模式

上文谈到拼多多和美团的流量开发业务模式,拼多多收入来源主要有两类,在线营销服务和佣金收入,其中在线营销服务占大头,2018年Q3占比88.2%。而美团收入来源有三类,佣金、在线营销服务及其他服务,其中佣金占大头,2018年第三季度占比71.1%,在线营销服务仅占14.3%。

拼多多和美团的目标市场不一样,流量变现模式不一样,收入构成也就不一样。拼多多开启了新电商模式,实现了货找人,而不是传统的人找货,信息不对称性出现了角色转换,基于其模式特性,能在短时间内聚集海量需求,从而为解决农业、制造业存量问题提供了新的方向。

在农业方面,拼多多让覆盖产区的农户产销结合,通过平台可以让更多的农产品实现销售,解决长久以来农产品信息不对称导致的滞销问题。在制造业这一端,拼多多让一批有OEM/ODM实力、没有品牌能力的工厂迅速脱颖而出。拼多多服务的市场其实是产能急需消化的市场。

拼多多平台上的商品售价都很便宜,一方面是平台让利,另一方面是平台对接了生产者和消费者,减少了很多流通代理环节,售价自然更低廉。当然,拼多多上消费领域更多的是家居、日化以及农产品,对家庭具有较高的使用价值,用户群体一般是家庭以及节俭消费的群体为主。在拼多多的用户中,70.5%为女性,25-35岁年龄段的用户占比超过57%,这部分用户多为已婚妇女。

而美团主打“吃”,是全世界最大的餐饮外卖平台,以及最大的即时配送服务提供商。美团早期做团购,核心业务是帮助用户通过线上找到线下吃饭的地方,现在核心做外卖,将线下“吃”的供给及线上需求打通,满足吃货习惯的变化。美团的餐饮外卖不管在交易金额还是佣金收入占比上,都是绝对大头。

美团流量开发模式从“吃”开始,从团购扩展到外卖,再到酒店、旅游业务等,未来还会开发新的业务,而拼多多则以价廉为扩展,寻找更多的价廉,以及实用性强的产品业务开发及创造消费者需求。

拼多多创造了货找人的模式,也就是说该公司开创了供给创造需求的新电商概念,因此我们可以看到该公司收入的大头是营销服务而不是佣金。

至于小米,2018年Q3小米的MIUI月活用户达2.24亿人,同比增长43.4%,其互联网收入增长也十分迅速,流量开发模式主要以广告为主。在引流上,拼多多通过拼单吸引大量的流量引入,这也是为什么该平台用户数量能够成倍增长,而小米则通过硬件销售,以智能设备低利润率为代价获得大量粉丝及流量,小米的流量开发模式也越来越清晰。

各自细分市场里的“带头大哥”

从财务成长及经营持续性来说,拼多多、美团及小米都没有问题,从流量变现模式看,每个平台都针对不同的市场,基本成为各自细分市场的龙头了,对进入者以及潜在进入者都是非常高的竞争门槛,且每个细分市场需求都非常大。

比如拼多多专注的细分市场,价廉符合消费心理,不管是哪个层次的消费市场,但也往往导致一锤子买卖。平台要做的是在价廉的同时,也实现较高的使用价值。电商平台的起步期,都难以避免假冒山寨产品,拼多多也不例外。自上市以来,拼多多通过展开“双打行动”,下架了超过430万件商品。

拼多多实现了“货找人”的模式,但平台要先找到货源。中国有超过600万家中小型工厂,其中一大批都是从OEM、ODM到OBM起来的,他们的产品需要消化,而且拼多多将可能更加关注农村滞销的产能,2017年农村居民虽占总人口的50%,但常住人口并不多,大部分都进城打工了,农村产能急需消化,这部分市场非常庞大。

很多投资者会对阿里、京东以及拼多多进行对比,其实没有可比性,需求群体不一样,目标市场也就不一样。互联网公司会存在重叠的用户群体,以及重叠的产品供应,但对用户来说,粘性最大的还是物美价廉的平台。

实际上,投资者对MMP的管理层战略也给予了充分肯定,因此这三家公司都采取了同股不同权制度。小米,雷军持有28%的股票,拥有54.74%的投票权;美团,王兴持有11.4%的股票,拥有48.41%的投票权;拼多多,黄峥持有46.8%的股票,拥有89.8%的投票权。

所以,如果错过了BAT,那我们就应该重点关注互联网经济新的“带头大哥”MMP了。

扫码下载智通APP

扫码下载智通APP