安踏(02020)收购进入落实阶段 高端品牌组合加码

本文来自“EBoversea”微信公众号,作者周翔、秦波、李婕。原标题为《【光大海外消费】安踏体育(2020.HK):要约收购进入落实阶段,集团发展将开启新纪元 —— 收购事件点评》。

公告要约人作出自愿性公开现金要约收购

12月7日,公司公告就Amer Sports收购一案,要约人正式作出自愿性公开现金收购要约。要约人财团组成为:安踏体育集团(57.95%),方源资本(21.4%,其中腾讯透过方源资本占5.63%),以及Chip Wilson先生(20.65%)。收购价格为40欧元/股,标的公司整体估值为46.6亿欧元(对应18/19年Bloomberg一致预期30x/25x PE)。本收购案整体投资为56.6亿欧元,将覆盖标的公司权益46.6亿+现有负债9.5亿+交易费用。要约人财团将投入权益26亿欧元,借贷13亿欧元(由安踏担保),合计40亿欧元。其中安踏将出资15亿欧元,预计将动用自有现金7-8亿欧元,及借贷约8-9亿欧元,借贷成本约为2%。要约收购成功条件为获取标的公司公开发行股份及表决权的90%,目前主要股东中已有7.91%不可撤销地承诺接受,另有4.29%持正面看法。收购完成后,Amer Sports将保持独立运营状态,安踏体育对标的公司将暂时不做并表处理。预计交易完成后,将可增厚19年安踏体育EPS,而派息率或有下降。

高端品牌组合加码,将与现有业务产生协同

标的公司拥有在户外、球类及健身领域的14个行业标杆品牌,包括Arc'teryx,Salomon,Atomic,Mavic,Suunto,Wilson及Precor等。2017年在中国销售规模达1.2亿欧元,增速15%yoy,将在北京冬奥会周期内具备爆发潜力。与公司现有业务协同主要在3个方面:1)分销零售系统共享,Amer Sports将借助安踏渠道网络渗透,同时提升安踏与高端零售渠道谈判能力;2)供应链共享,Amer Sports与FILA、Descente供应链相若;3)支持部门共享。

公司逐渐走向国际市场中心

通过本次收购,安踏在国际化方面取得突破。将进一步扩大与本土竞争对手的优势。Amer Sports收入区域占比EMEA/美洲/亚太分别为44%/42%14%(2017年)。安踏有望借助标的公司快速提升对外埠市场认知,获得国际运营经验。

维持目标价51.30港元,维持“买入”评级

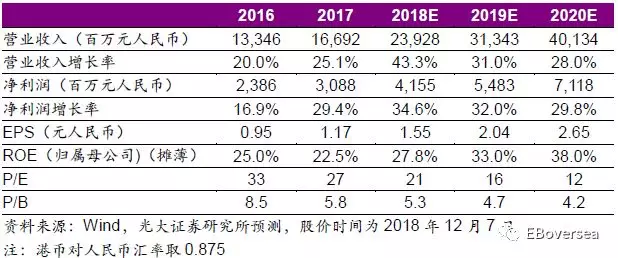

我们维持2018-2020年EPS预测1.55/2.04/2.65元,维持基于DCF目标价51.30港元,分别对应18/19年29x/22xPE。当前公司股价对应18/19年PE为21x及16x,处于历史估值区间低位。鉴于公司在我国服装行业中竞争力领先,成长展望依然积极,维持“买入”评级。

风险提示:新品牌进展低于预期;行业竞争加剧;出现不利天气因素

业绩预测和估值指标

扫码下载智通APP

扫码下载智通APP